文|汽车预言家

吉利为自己铸造庞大的商业版图,但汽车不再是唯一的亮点,从某种意义上看,吉利的路线越来越向大众靠拢。

长期以来,大众对于吉利的理解总是模糊的,新品牌的发力、多元业务的延展、略显疯狂的并购、频繁的IPO……吉利的行为和动向似乎总是出乎意料又在情理之中,而吉利的成长速度,我们同样有目共睹。

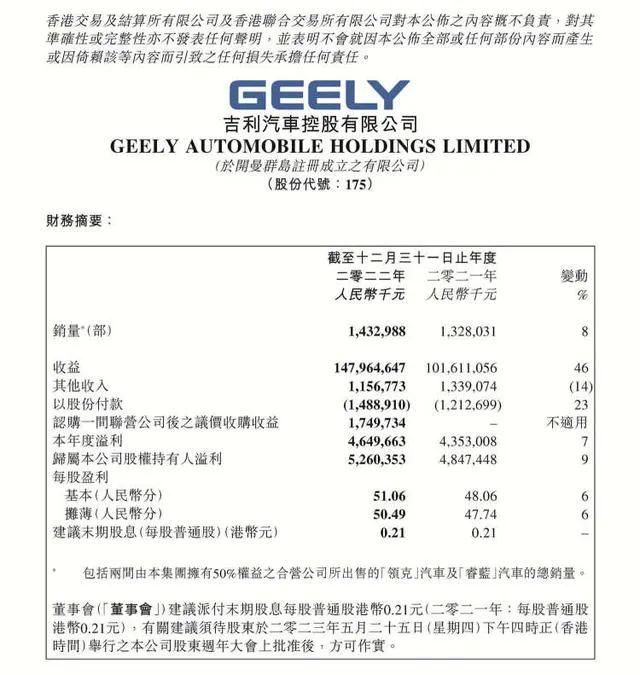

在吉利3月21日交出的“成绩单”中,我们发现了以下几组数据:

2022年,吉利汽车营收为1479.65亿元,同比增长45.6%,归母净利润达到52.6亿元,同比增长8.5%;

2022年吉利的单车销售收入达到10.3万元,同比增长29.6%,平均单车毛利约1.75万元,同比增长11.1%;

2022年吉利汽车技术授权共实现营收16.57亿元,同比增长29.9%。

对此,吉利控股行政总裁及执行董事桂生悦在3月21日的吉利财年沟通会上表示,“过去两年吉利的表现不是那么靓丽,现实的情况是吉利已丢掉第一的宝座,在新能源的发展道路上,我们被优秀的同行拉开了比较大的距离。”这样自省和自谦的态度令人倍感意外。

但必须承认的是,在经济动荡、供应链极不稳定的2022年,这样的成绩已经来之不及。与此同时,在这之中,我们也瞥见了吉利行进道路的另外一丝意味:吉利似乎越来越像大众了,无论是业务表现还是决策思路上,吉利都正在向大众靠拢,或许我们也可以按照大众的过往轨迹去看懂今天的吉利。

因此,本文试图以大众汽车作为参照,从吉利刚刚发布的这份财报切入,解读近年来在整个新能源转型巨变时刻吉利所付诸的行动及其战略得失。

01 45.6%营收增幅从哪来?

在去年国内市场两头承压的复杂环境中,吉利汽车整体依然保持着较为稳健的增长势头,约1480亿元的总营收也创下了历时新高,同比增长45.6%,无疑是这份财报中最亮眼的一组数据。

这45.6%的大幅增长从哪来的呢?

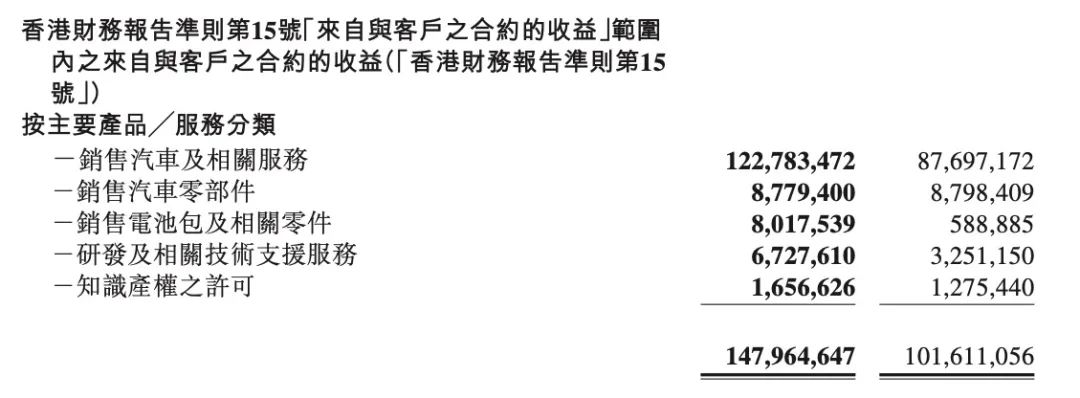

具体来看,在吉利1480亿元的营收当中,汽车销售业务依然是绝对的主体,达到1227.83亿元,占据总营收的83%。

其中,来自极氪和“中国星”系列的贡献不容小觑。数据显示,极氪001的平均订单金额达到33.6万元,极氪控股全年营收达到317.9亿元;而吉利品牌的“中国星”系列占据吉利品牌比重的约23%。此外,几何、领克和睿蓝也分别实现了14.94万辆、18.01万辆和5.6万辆的成绩。

可以看到,吉利在稳固燃油板块基本盘的同时,以极氪为代表的新能源产品也在开始发力,为吉利在新能源领域的布局打下坚实的基础。

去年,吉利新能源产品(包含吉利、几何、领克、极氪等)的总销量为38.87万辆,占比22.9%,整体增速超过300%,且单月新能源渗透率多次突破30%。今年2月,吉利全新中高端新能源系列——吉利银河正式发布,补齐了吉利在新能源市场的空缺。进一步加快了吉利向着新能源转型的步伐。

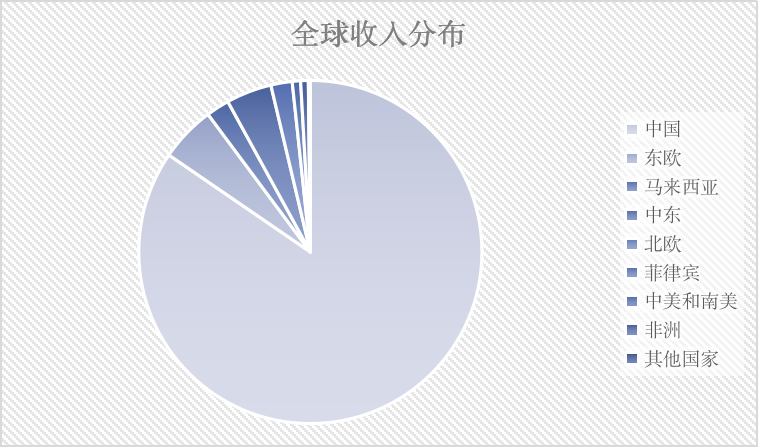

除此之外,随着吉利汽车海外销售网络和售后网店的持续拓展,和在国际市场上品牌形象、影响力的提升,吉利的汽车出口业务也开始迸发出亮眼的表现,成为新的增长极。财报显示,吉利汽车2022年出口销量达到19.82万辆,同比增长了72.3%。

目前,吉利已经在东欧、中东、亚太、欧洲、拉美、非洲等多个地区深化布局,在全球共开发了销售和服务网点379个,中东、亚太、拉美和非洲的终端实销同比增加超48%。Coolray(缤越)、Azkarra(博越PRO)、Tugella(星越)三款车型占据各国的细分市场排名前列。

值得注意的是,2022年,宝腾品牌实现总销售量达到141,432辆,并实现连续第四年业绩增长。期间,宝腾在国际市场销量增加至5,406辆,成长79.1%,成为当地行业的出口领导者。

此外,凭借着领克“欧洲战略”“亚太战略”的进一步推进,领克的出口交付量增长了300%,全年出口整车3.5万辆,位列中国品牌25万元以上车型出口第一。截至2022年底,领克欧洲“订阅制”会员已经超过18万。

02 利润向上的“底气”

在另一方面,吉利的销售、研发等投入也在不断增加,据财报数据显示,2022年,吉利的研发成本为1270.69亿元,同比增长50.92%;研发成本为67.65亿元,同比增长22.6%。

成本在增加、销量在放缓,那么,是什么支撑吉利的利润依然保持向上的趋势呢?它的底气又来自哪里?

具体来看,一是多元化业务板块的开花结果,二是规模经济的初显。

首先是业务的多元化倾向。在核心业务——汽车销售之外,吉利以此为基础所延展出的其他业务板块在近几年开始遍地开花,收入来源变得越来越多元。

如果关注吉利的财报就会发现,从2019年开始,吉利几乎每年都会新增一项非整车销售的收入项,如2019年的知识产权许可业务收入,2020年的研发技术支援服务业务,2021年的动力电池包销售业务收入。

再到今年,技术授权业务又成为了吉利整车销售之外全新的业绩增长点。与此同时,从整体来看,吉利在非汽车业务上的营收占比已经达到17%。

事实上,这并非无迹可寻。自收购英国锰铜开始,吉利的投资和经营版图已开始遍布整车、供应链、未来科技等方方面面。

2009年,吉利收购澳大利亚变速器制造商DSI的全部股权,填补了国产高档自动变速器的空白;2015年,吉利以2.8亿元收购了位于冰岛的碳循环国际公司的股份,助力吉利甲醇汽车的研发;在软件与芯片领域,李书福与沈子瑜共同创立了亿咖通;在汽车出行领域,吉利又推出了首个共享出行定制车品牌——曹操出行。

此外,卫星、手机、教育、金融等领域,吉利也均有涉猎,可以看到,除了对于汽车制造供应链的构建,吉利还正在跨界打造基于用户的生态链条。

如今,这些汽车业务外所延展出来的业务板块逐渐上扬,对于吉利汽车来说,这当然是一个非常可喜的信号。

此外,近几年,吉利的单车盈利水平也正在逐步上升。从整体上看,2022年吉利汽车的单车销售收入达到10.3万元,与去年的8.77万元相比,增长了29.6%;据估算,2022年吉利的单车净利润已经达到3244元,在行业中位于排名前列。

一个显著的信号是:吉利的规模效应正在一步步靠近。

吉利汽车集团CEO淦家阅认为,基于吉利成本供应链体系的强大,公司自身核心产品动力轴承、电机、电控、电芯等陆续量产,还可以通过供应链整合控制成本,形成汽车产业链红利,进而为客户带来价值优势。

正如吉利汽车控股有限公司行政总裁及执行董事桂生悦所说,汽车业是需要规模的,只有规模才能产生利润。

吉利在全面向新能源转型的过程中,规模化将逐渐显现出巨大优势。一旦规模效应成型,将构成较强的差异化优势,这也是吉利有信心在新能源赛道“迎头赶上”的底气所在。

03 吉利与大众为什么像?

回到文章的开头:我们如何用大众的思维来理解如今的吉利?吉利和大众又为什么相似? 如果用一个词来概括吉利与大众的相似之处,那就是“母体化思维”,通俗来讲,就是所有的子品牌、子业务都背靠母体,以一种集团化、体系化的方式去发展。无论是单车盈利水平的提升,还是多元化业务的拓展,都离不开这一思维的贯彻。

如何理解?

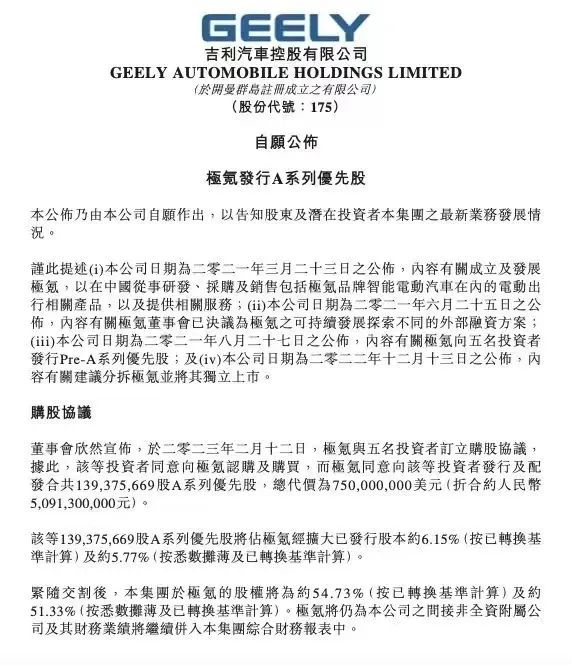

以极氪为例,作为吉利旗下风头正盛的造车新势力,极氪开创了纯电发展的第三赛道。区别于“蔚小理”这样单打独斗的选手,极氪在体系力的展现上非常彻底。

背靠吉利,就决定了极氪先天可以吸收吉利在技术架构、造车底蕴、供应链体系管理等多方面的积累,此外,沃尔沃的安全保障和路特斯的性能调教同样给予了极氪其他造车新势力不可比拟的相对优势。

前不久,极氪还完成了7.5亿美元的A轮融资,投后估值达130亿美元,这也是今年以来整车领域的第一笔大额融资,充分体现出产业资本对其综合实力和市场潜力的认可。与此同时,我们也应该看到,在这笔融资背后,吉利作为其母体所发挥的“稳定器”和“兜底”作用,给了产业资本更大的信心。

这样的“母体化思维”从吉利新能源产品的销量和利润表现来看更为明显。2022年,吉利新能源产品的总销量为38.87万辆,其中混动车型的年销量仅有9.2万辆,尽管在增幅上非常亮眼,但行业观察人士对比行业均值猜测,这个量级距离盈利显然还有一定的距离。

与此同时,吉利针对新能源领域的销售成本、研发成本、渠道成本都在不断增加,然而反映到亏损账面上,人们却惊讶地发现,相比于其他新能源汽车品牌,吉利旗下品牌的亏损要小得多。

最为典型的是,2022年极氪的亏损总额仅为20.4亿元,作为对比,2022年小鹏的亏损金额为91.4亿元,蔚来则达到144.37亿元。其中,吉利作为母体所发挥的分摊成本、消化亏损的作用,使得车辆拥有了更强的溢价能力。

事实上,大众的盈利逻辑也是同样的道理。2022年,大众集团共售出828.26万辆汽车,其中保时捷的销量只占不到4%,但利润却占集团(225亿欧元)的近三分之一。这里面固然有着保时捷作为超豪华品牌在定价上的优势,但另一方面,大众母体在技术成本分摊上所发挥的作用也不容小觑。

与吉利不谋而合,在近百年的发展过程中,“并购”也是大众的关键词。从1964年至今,大众旗下收购了高达12个汽车品牌,其中既有处于超豪华阵营的保时捷、兰博基尼,也有豪华阵营的奥迪,还有西亚特这样的大众化品牌。

尽管大众旗下品牌众多,在技术的转乘和衔接上却非常畅通。大众的MEB、MQB、MLB等平台可以兼容多个品牌的车型,具有非常强的适配能力,使得车辆的生产成本和新车型的研发成本得到极大程度的压缩,从而提高每一辆车的盈利能力。

如今,吉利在新能源战略中对于SEA浩瀚架构、雷神混动系统的打磨和推出,正是出于同一逻辑的考量。据吉利汽车集团董事长安聪慧透漏,今年将会有多个品牌和车型使用浩瀚架构,其中降本增效的思路与大众如出一辙。

而梳理过往大众的发展历程,其实不难发现,“母体化思维”也是大众在近百年的发展中所坚持的重要路线,正是这一思维的不断深化之下,大众构筑了强大的企业定力和抗风险能力。

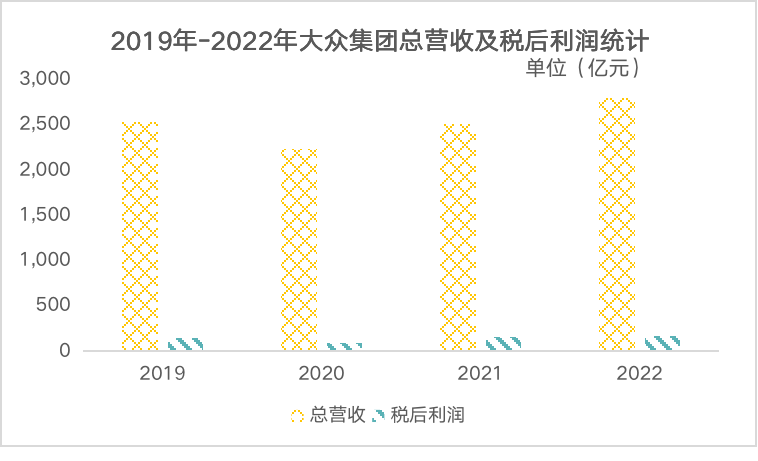

在过去的2022年,大众汽车的全球交付量为460万辆,同比下降6.8%,聚焦到全球各个地区,这个数字都是下降的。但是,可以看到,无论是营收还是净利润,大众都表现出不俗的实力。而如果将时间刻度拉长,可以发现除了2020年收到疫情波动较大,2019年、2021年、2022年大众的营收和净利润均保持在一个稳定的水平线上。

即便是在经济动荡、黑天鹅事件频发、燃油车式微的新汽车时代,大众所展现出的盈利水平、分摊风险的能力以及电气化转型效率都可圈可点。这背后,正是大众强大的“体系力”在做支撑和依托。

从这一意义来讲,吉利与大众在“根”上是一致,也因为此,吉利目前的发展路线越来越趋同于大众。如果以大众作为参照去感知吉利的作为与不作为,吉利近些年的种种出乎人意料的行为似乎也不难理解了。

与此同时,必须承认的是,作为一个更具本土性、创新性的企业,吉利又与大众存在一些差异,这同时也是吉利在行进道路上的另一面相。

评论