界面新闻记者 |

近两日,曾经的“妖股”西安饮食(000721.SZ)再度沾上“酒企”、“合作”等热点。与去年年末的大涨相比,此次西安饮食沾上酒企热点的方式分外“巧妙”。

隐晦“蹭上”西凤酒概念热度

3月27日,针对网传西安饮食将与西凤酒进行深度合作,利用酒水销售促进预制菜销售的消息。西安饮食证券部工作人员回应:“我们暂时没有得到任何消息。暂时还没有这方面的合作。目前的门店销售只是在业务层面的,只是正常的经营业务。”

界面新闻记者注意到,与此前相比,西安饮食证券部此次回应媒体的口径出现微妙变化。

继去年年末的大涨后,西安饮食因被投资者赋予西凤酒概念,公司也曾频频在互动平台被问及与酒企之间的业务等方面往来。

- 例如在2022年11月4日和2023年2月19日,西安饮食在互动平台回复投资者提问称,公司门店有销售西凤酒,除此外暂无合作。

- 例如在2023年3月2日,投资者问及公司有被酒企借壳的机会吗?西凤酒方回复称,如有重大事项公司会及时进行披露,请关注公司的相关公告。

而此次西安饮食的证券部在回应主要信披媒体时,强调了上市公司对西凤酒产品的销售业务,指称两者目前仅有产品销售方面合作。

一名在西安能源类上市公司负责投关工作的人士认为,“西安饮食这次回复还是很耐人寻味的,毕竟公司旗下的饭馆销售西凤酒已经有十几年了,早已经不是新闻,这次却偏偏要对媒体披露出来。”

“目前监管层面对于上市公司相关业务的信披规定非常严格,比如在疫情之初很多能源企业新增消毒液等新产品的生产。但只有当该类产品的营收规模超过上市公司总营收的10%,才允许上市公司对外披露有相关业务,否则就算蹭热点。”上述人士称,“因为一旦公司提及与酒企之间存在业务或合作往来,投资者会自然为其赋予西凤酒概念,把西凤酒和西安饮食两个关键词进行强关联,上市公司也会重新进入另外一个估值体系。”

上述人士称,在西安饮食和西凤酒和酒水业务合作未达到占上市公司总营收额10%,或两者之间未存在股权合作的前提下。上市公司此次对外信披涉嫌“蹭热点”,误导投资者的情形。

那么为何西安饮食选择在此时信披?

作为2022年年末当之无愧的“妖股”,西安饮食曾凭借两个月大涨343%的纪录傲立A股市场。进入2023年以来,该股一度由均价20元/股回调至13元/股左右。截至3月29日收盘,该股报14.8元/股。

“目前对于西安饮食来说,公司股价处于一个不上则下的状态。公司今年业绩亏损额不小,如果放任股价走低,那么没有两三年时间股价都很难再回到今年年初时的水平。”上述人士分析称。

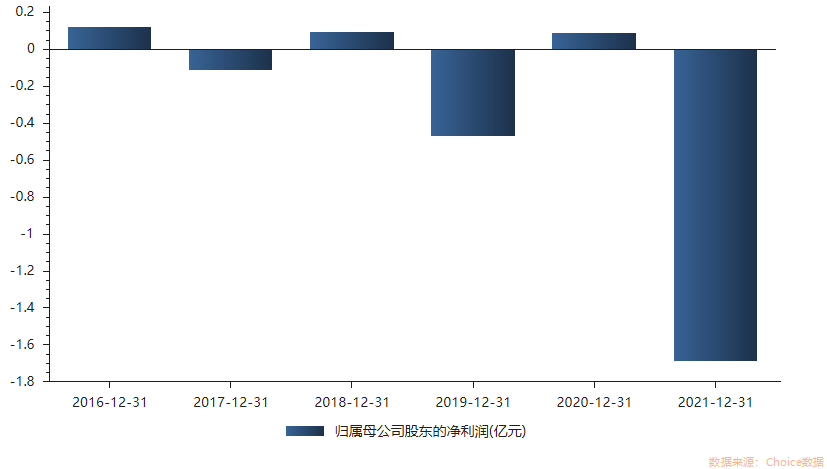

根据西安饮食此前披露的2022年度业绩预告,预计2022年实现营收4.4亿元至5.2亿元;亏损1.9亿元至2.4亿元,上年同期亏损1.69亿元。影响业绩的原因主要包括疫情影响,以及人工成本、租赁费等固定费用的上升。

值得一提的是,近两日西安饮食重新沾上酒企热点的同时,主力资金也在加紧出货。

- 3月29日,西安饮食跌2.05%,截至收盘报14.8元/股。当日主力资金净流出4475.87万元,占总成交额6.4%,其中超大单净流出893.36万元,大单净流出3582.51万元。

- 3月28日西安饮食跌2.95%,截至收盘报15.11元/股。资金流向数据方面,当日主力资金净流出7104.56万元,占总成交额7.75%,游资资金净流出2824.58万元,占总成交额3.08%,散户资金净流入9929.15万元,占总成交额10.84%。

监管对“蹭热点”情形的处罚力度升级

事实上,近年来,对于上市公司“蹭热点”、炒概念行为的监管和处罚力度,监管层的处罚力度不断升级。经过整治,上市公司利用热点概念炒作股价的现象明显减少,但仍时有发生。据不完全统计,2022年全年超过60家上市公司因“蹭热点、炒概念”收到监管关注函。

2月份,通宇通讯(002792.SZ)因在互动易平台对涉及“CPO”及“ChatGPT”等市场热点概念问题进行答复称,“针对CPO产品技术,公司深圳光为子公司已有布局和研究,相关研发样品已经部分客户测试认证,预计明年可以实现量产。”但实际上相关产品系正在进行测试认证而非通过测试认证。因答复内容不准确、不谨慎、不客观,有关信息和风险提示不充分、不准确、不完整,上市公司董事会于3月6日收到监管函。

同在2月份,明牌珠宝(002574.SZ)曾公告称,拟投资日月光伏电池片“超级工厂”项目。但公司于3月6日收到的警示函显示,上市公司未披露控股股东浙江日月首饰集团有限公司(或下属子公司)关于日月光伏电池片“超级工厂”项目的筹划情况,存在信息披露不准确的情况。

关于上市公司“蹭热点、炒概念”情形,这些公司往往借助公布跨界布局的公告、互动平台回复、通过媒体采访披露、利用机构调研透露等,多种手段进行题材炒作。

不过,目前监管层对于“蹭热点”等信披方面的问题保持紧盯态势。上海创远律师事务所高级合伙人许峰也认为,在新《证券法》施行之前,对上市公司自愿性披露的相关处罚并不多,而目前“只要披露,就必须合法。”对上市公司的信披合规性提出更高要求。

评论