文|零售公园 苏黎

有个朋友曾经问过王兴,你的生命本质是什么?

王兴回答:To be a sailor of the world,bound for all ports.翻译过来就是,做一个世界的水手,驶向所有的港口,这是惠特曼的一句诗。

创业,大概是王兴实现这个本质最合适的方式,王兴也很自然地选择了互联网赛道,因为“无边界”一直是互联网企业扩张的隐秘逻辑。

在商业上,王兴是一个没有太多边界感的人,他从来不给自己设限。

当美团越出业内公认的边界时,比如推出打车业务,很多人认为王兴在冒险,程维更是气愤到当面质问,但王兴只是在尝试,他清楚美团最终会有边界,试了才知道边界在哪儿,试了才能扩展边界。

现在,美团似乎即将触碰到自己的边界,四处扩张让美团的业绩疲软,亏损的新业务几乎每个季度都决定着美团整体的经营情况,更要命的是,美团的基本盘正在遭遇围攻。

王兴暂时放下了自己的“边界论”,美团开启防守模式,不断收缩战线,将重心收缩至核心业务外卖,一系列降本增效行动之后,交出来的成绩单肉眼可见地变好了,现金流和资产负债都得到了优化。

那么问题来了,未来,美团是继续扩展边界,还是靠防守打天下?

一、王兴放下“边界论”

美团2022年四季度及全年的业绩只能用稳健来形容,没有什么惊喜可言。

整体来看,营收增长,亏损收窄。

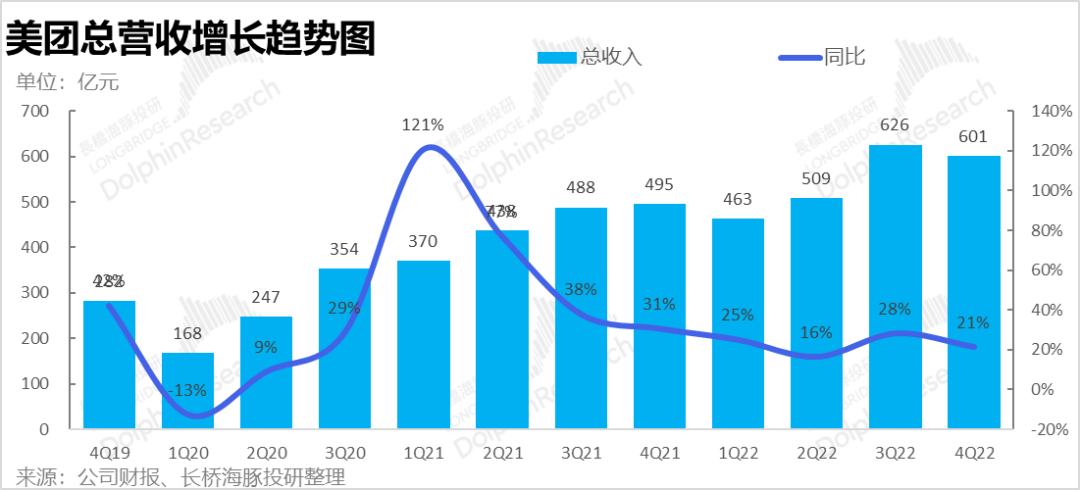

(图片来源:海豚投研)

第四季度,美团收入为601.29亿元,同比增长21.4%;经营亏损7.32亿元,同比收窄85.4%;经调整利润为8.29亿元,去年同期亏损39.36亿元。

全年情况也跟四季度大体一致,2022年,美团收入为2199.55亿元,同比增长22.8%;经营亏损为58.20亿元,同比收窄74.8%;经调整利润为28.27亿元,去年同期亏损155.72亿元。

毛利层面,本季度毛利润169亿元,毛利率28.2%,略高于市场预期的28%,同样是中规中矩。

不过,美团的成长性优势还在。即便遭遇了2022年Q2的“黑天鹅”事件,前三季度的规模增速仍然达到了23.9%;四季度依然维持着同比21.4%的高速增长,是除了拼多多以外,互联网巨头中表现最好的。

业绩拆分到具体业务,美团的核心增长来源是即时配送。尤其是12月疫情放开后,美团外卖和美团闪购的需求呈爆发状态。

去年,美团调整了业务结构,将整个美团分为核心本地商业和新业务,二者职责分配明确:核心本地商业是公司的盈利担当,新业务成为公司的增长动力。

核心本地商业的业务商业模式成熟,已经拥有盈利空间,包括餐饮外卖和到店、酒店旅游与民宿交通、美团闪购等;新业务则还处于培育期,包括美团优选、美团买菜、餐饮供应链快驴、网约车、共享单车、充电宝、餐厅管理系统等。

2022年,美团核心本地商业实现收入1607.59亿元,同比增长17.6%;经营利润295.03亿元,同比增长56.8%;经营利润率18.4%,较上年提高了4.6%。

美团核心本地商业的收入之所以增长,主要是配送服务拉动的。四季度,配送服务稳定增长,收入由2021年的149.99亿元增长至197.77亿元,在本地商业营收增长占比45.5%,为增长的贡献率高达74%。

美团外卖,本来就是美团最大的基本盘,收缩战线后更是成为美团的核心业务。

为了让美团的配送网络实现更大的价值,公司顺利进入“万物配送”时代,一方面,美团不断丰富外卖业务的内涵,强化下午茶、夜宵等场景,试图充分挖掘单个用户的价值。

另一方面,美团制定了大零售战略,业务包括美团优选、美团买菜和美团闪购,分别主打社区团购、直营买菜和全品类即时电商平台,统一为即时零售。

然而,美团各项主营业务都面临着较大压力,导致降本增效成为非核心业务的主要基调。

去年,新业务实现收入591.96亿元,同比增长39.3%;经营利润亏损额为283.79亿元,较上年亏损的359.19亿元有了明显的收窄。新业务的减亏,直接促成四季度美团实现经调整净利润扭亏为盈。

对社区团购、生鲜电商等新业务,美团改变了经营思路,开始聚焦核心。

比如,美团优选退出了部分亏损严重城市,调整业务线架构优化部分人员。同时,将业务和品牌全面升级为明日达超市,通过仓储基础设施的建设,提升物流配送效率。

最能体现王兴放下“边界论”的例子是美团打车,王兴提前嗅到了危险的存在,在危机来临之前,对美团提前做出调整,全面进入防守状态。

美团放弃了自营打车业务,美团自营网约车业务被接入美团平台,全面转向轻资产的聚合模式,网约车负责人张星远要向美团平台的负责人李树斌汇报工作。

为了控制亏损,今年年初以来,美团打车已经停止了对自营侧司机的补贴,结果就是,截至2月份日活司机已经流失将近一半。

美团管理层解释,对新业务的所有投入都是基于能够在中长期实现独立财务盈利的预期,当发现一项业务的增长模式在相当长一段时间内,与先前判断不符,或者该业务的战略价值有限,导致长期无法独立盈利,美团将进行必要的调整。

很明显,打车业务是美团的清晰可见的边界,该业务耗费了美团大量的现金流,也没能达到如期目的,尝试也该结束了,止损是个聪明的做法,这下程维应该也能松口气了。

二、对手兵临城下

从王兴对和抖音竞争的回应中,看得出王兴对美团充满信心,直言短视频平台进军外卖影响有限,相信在长远角度美团可以保证行业领导地位。

事实并非如此,美团本地生活已经被攻陷,不再是本地生活领域无可争议的王者。

抖音入侵本地生活,直击美团腹地,到底对美团造成了多少干扰?

美团的财报给出了部分答案。在美团核心本地商业中,反映收入的配送、佣金和广告收入有着不同的增长曲线,其中,触碰到敏感区域的数字来自广告收入。

(图片来源:海豚投研)

四季度,美团的广告收入增速被佣金甩出了18个点。通常来讲,美团的佣金和广告收入的增速差距一般在5个百分点左右。

具体到财务数据,四季度美团的佣金收入为146亿元,同比增长13.7%,增速与订单量增长基本匹配。广告营销收入却只有77.4亿元,同比下降4.8%,表现差强人意。哪怕是封城的Q2,增速还有1.4%,解封的Q4增速已经下滑到-4.8%。

实际上,迫于抖音的竞争压力,去年四季度美团就对部分商家返点佣金,并在广告价格上予以一定的优惠。

广告营销收入代表了流量分发和推广能力,所以,抖音对本地生活商家广告预算的分流是不争的事实,在到店商家的广告宣传上,抖音给到美团清晰可见的营收压力。

美团到店业务的破防,体现在美团广告收入同比负增长、营销费用超预期膨胀、核心本地生活板块经营利润下降这三个数字指向。

这三个数据之间关联紧密,由于竞争加剧,美团Q4的营销费用达到了107.67亿元,同比增长22.7%,远远超出市场预期的89亿元,也超出了营收增速。

成本端费用增加,被抖音分流广告收入,稀释了美团核心业务的经营利润,美团Q4的经营利润仅为17%,低于前两季度的22%和20%。

美团对抖音的竞争,相对来说是偏佛系的。有美团内部员工表示,公司早就料到了抖音会干本地生活,但是本地生活算得上是壁垒较高的苦差事,加上直播早期给抖音带来的转化效率一般,美团的警惕性是不够的。

同时,前三季度美团到店业务的增速没有出现滑坡,更让美团低估了抖音的威胁性,耗费更多时间敲响警钟。

现在,面对流量黑洞抖音,美团积极反击。今年2月份,美团到店餐饮的运营在全国密集性的走访调查,收集商家反馈,尤其上心抖音市占率不断提升的下沉市场。

要知道,早前美团对商家和外卖小哥异常强势,受到了诸多质疑和批评,这在2022年的财报上也有所体现。

去年,美团即时配送交易额为176.70亿元,同比增长14.0%;配送服务收入为700.64亿元,同比增长22.7%;而配送相关成本(主要为骑手成本)801.90亿元,同比增长仅11.3%。

也就是说,商家侧付出的单笔配送费在增加,骑手侧获得的单笔配送费在减少,而作为平台的美团通过两端的一增一减,赚到钱了。

美团准备于4月底在北京上线“薪动力模式”,这称得上大刀阔斧的改革,把原来属于外包公司的蛋糕分出一部分给了骑手。

薪动力模式是指,将原来按单量阶梯制度改为服务星级和工龄制度,服务星级分为一星至六星,骑手星级越高,单价就越高,六星骑手每单可以多到6毛至8毛,按照平均接单量,一个骑手每个月可以多赚六百元至八百元。

工龄奖是以三个月为一档,每个月完成800单左右是合格标准,可以继续进阶。

无论哪一种,都是美团在提纯,过滤留下质量高的骑手,在薪资结构上大动干戈,是美团对抖音做出的防守动作之一。

开拓海外市场,是美团面对竞争的另一个防守动作。 美团选择和内地饮食习惯相似的香港作为第一站,准备复制粘贴成熟的运营模式。

三、护城河破防了吗?

很明显,美团最大的优势在于连接了庞大复杂的供需两端。

作为即时零售最大的玩家,美团有着极强的双边网络效应,在需求端连接了数以亿计的消费者,在供给端连接了数百万家线下餐饮企业及零售企业,供需双方的匹配与响应极强,短时间内没有一家平台可以撬动的。

俗话说,瘦死的骆驼比马大,更何况美团的核心业务并没有垮掉,护城河依然坚挺。

美团的核心壁垒是即时配送,表现值得信赖。

四季度,美团即配单量最终增长了13.6%,高达48.3亿单,单量增长超出预期。配送的收入增速也不低,高达32%。

另外,配送毛利得到了改善,亏损收窄至24亿元,毛利率提高至14.2%,同比大幅改善。

据推算,四季度美团的配送单平均毛亏损大概是五毛钱,未来配送毛利能够持续改善的话,打平甚至可以稍微盈利也是有可能的。

那么,美团外卖和美团闪购的UE模型还可以往上升一升,有着较为可观的利润提升空间。

另一个可以证明配送业务的高成长性在于,2022年,营销收入由于到店业务受到制约,创新业务为了保持高速成长势必要摊薄毛利率,但美团整体的毛利率在改善。

这说明,去年的配送业务稳定了总利润率,对冲了到店、营销收入不振等多重不利因素。

所以,王兴有底气将美团中长期目标定为日配送1亿单。今年,美团确定将把业务复苏和增长作为核心本地商业的首要任务。

相比其他平台,王兴自认为美团是有差异化价值的,但美团的差异化似乎并不靠谱,更像是嘴上说说。

从美团财报披露的口径频繁大换脸就能看出,王兴一直对手里的几张牌举棋不定,除了最核心的外卖业务是美团的定心丸,其他业务能打出多少差异化,是要打出大大的问号的。

就连今年被写在核心本地商业的闪购业务、民俗及交通票务业务,原本都是创新业务板块的,后来才被并入到核心本地商业业务范畴。

去年二季度美团的财报,最能体现美团内部业务的大乱炖状态。原本应该重点关注的外卖单量和外卖单位经济完全没有体现,到店业务恢复速度无从查起,成熟和逻辑相同的业务乱堆在一起。

美团调整财报口径的速度是按季度来计算的,从2018年上市开始,美团就多次更改财报口径,这样做会导致市场很难算清楚最核心的餐饮外卖单均利润到底是多少,不能搞明白美团外卖盈利能力到底是强是弱。

每一次调整口径,当然都是美团不断根据实际业绩,在调整想让资本市场看到的内容和方向。 本次的财报,美团无疑想让资本市场明白一件事,自己的核心业务外卖还是非常能打的,收缩战线后效果也是非常明显的。

只是,美团的大本营不断受到侵蚀,阿里旗下的本地生活平台口碑并入了高德,计划通过高德引流推动本地生活服务的发展,快手近期也表达了进军本地生活的意愿;作为增长新动力的新业务还需要减少亏损才能保持整体盈利状态。

美团的利润不再惊艳,未来,美团将接受更为苛刻的眼光。而市场对美团的信仰,正在松动。

评论