文 | DoNews 田小梦

编辑 | 李信马

2022年是实施“十四五”规划的关键之年,电信运营商在积极投身经济社会数字化转型的同时,加大5G、云计算、算力网络和科技创新等方面的投入,推进自身的数字化转型。从近日悉数出炉的运营商2022年财报中可以发现:中国电信、中国移动、中国联通2022年通信服务收入同比增长8%、8.1%、7.8%,增长势头强劲,电信业实现了“逆势而上,稳中求进”。

一、电信业保持持续向好的发展态势

从我国三大运营商近几年运营情况来看,企业成绩表现亮眼。

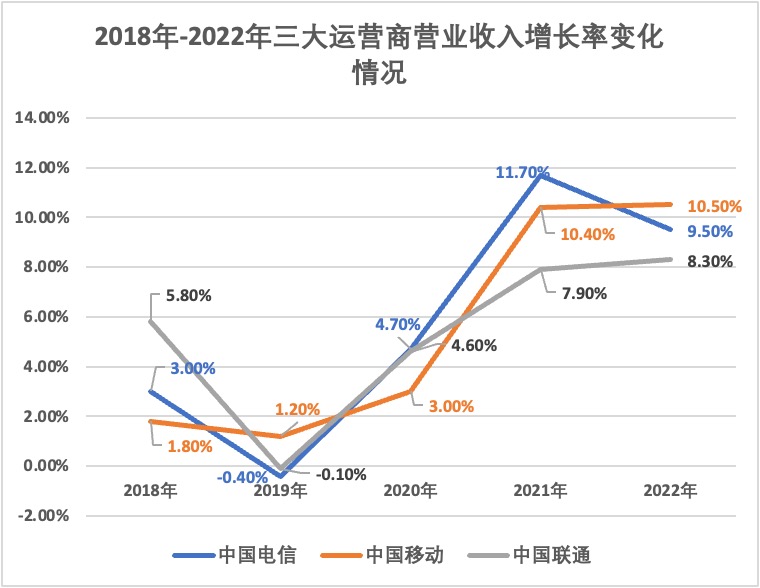

2022年报显示,中国电信实现营收4814.48亿元,同比增长9.5%,净利润为275.93亿元,同比增长6.3%;中国移动实现营收9372.59亿元,同比增长10.5%,净利润为1254.59亿元,同比增长8.0%;中国联通实现营收3549.44亿元,同比增长8.3%,净利润72.99亿元,同比增长15.8%。

图片来源:DoNews制图

不难看出,三大运营商已从2019年的低谷走出,收入呈现持续向好的增长态势。其中,中国电信、中国联通走出2019年负增长的低谷,实现持续正向增长,中国移动的收入增长率则由2019年的1.2%提高到2022年的10.5%,增速又创新高。

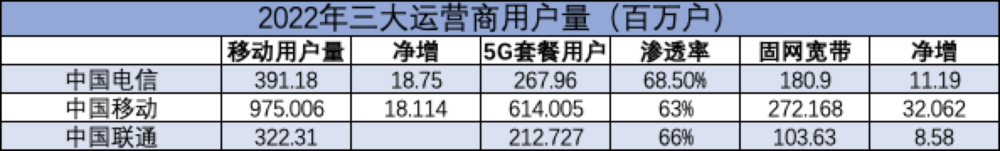

作为业绩的关键指标,用户数备受关注,这也成为几家运营商在财报中重点介绍的部分。

2022年,中国电信、中国移动的移动用户数分别净增1875万户、1811万户,达到3.91亿户、9.75亿户,宽带用户分别净增1119万户、3206万户,达到了1.81亿户、2.72亿户。同时,中国联通的移动用户数也达到了3.2亿户,宽带用户突破1亿户。

图片来源:DoNews制图

在5G套餐用户方面,三大运营商均有显著提升,中国电信、中国移动、中国联通的5G套餐用户量分别为2.68亿、6.14亿、2.13亿,累计超过10亿,且5G渗透率均超60%。其中,中国电信的渗透率最高,达68.5%。

值得一提的是,运营商一直以来都希望借助5G发展来提升ARPU(每用户平均收入),从而走出增量不增收、增收不增利的怪圈。

但在2022年财报中,5G对移动用户价值的拉动作用正在逐步减弱。三家运营商的移动用户ARPU虽然连续实现提升,但增幅收窄。其中,中国电信和中国移动2022年的移动用户ARPU分别为45.2元、49.0元,皆微增0.4%,中国联通2022年的移动用户ARPU为44.3元,微增0.9%。

近日,工信部发布的2022年通信业统计公报数据显示,2022年,移动互联网接入流量达2618亿GB,比上年增长18.1%;全年移动互联网月户均流量(DOU)达15.2GB/户·月,比上年增长13.8%。DOU虽有增加,但增长速度逐渐变换,2020年、2021年的增长率分别为32.35%、29.1%。

其原因可以归为,当前5G的发力重点在B端,在移动侧缺少杀手级应用。此前运营商推出5G消息、5G超高清等应用,但在宣传和发展过程中音信逐渐变少。站在用户侧,5G消息甚至可以说是了无音信。

未来是否能够依靠5G来刺激消费者流量的增加,运营商还需要探索出新卖点。

二、5G建设节奏趋于平稳

运营商是构建新型信息基础设施的底座,2022年我国5G基站新增88.7万站,累计达到231.2万站,总量占全球超过60%。

其中,中国移动在2022年累计开通5G基站达128.5万站,新增54.8万站,累计开通700MHz基站48万站,服务5G网络客户达到3.3亿户,助力5G行业应用在多个细分领域规模上量;中国电信与中国联通持续推进4G/5G共建共享,双方累计共建共享5G基站超过100万站,共享4G基站超过110万站,共建共享成效显著,双方累计节省网络建设投资超过人民币2700亿元,年化运营成本节省超过人民币300亿元。

面向2023年,中国移动计划新增36万5G基站,2023年底累计开通5G基站164.5万站。中国电信则是计划在2023年底开通5G基站超122万站。

尽管5G基站数量还在增加,但国内运营商在5G建设的资本支出上逐渐减少。

工信部数据显示,2022年,三家基础电信企业和中国铁塔股份有限公司共完成电信固定资产投资4193亿元,比上年增长3.3%。其中,5G投资额达1803亿元,受上年同期基数较高等因素影响,同比下降2.5%,占全部投资的43%。

具体来看三大运营商在5G建设中的资本投入以及对2023年的规划,中国电信在2021年财报中指出,其全年867亿元资本支出中,5G网络投资占比为43.8%,但在2022年财报中,用于移动网的资本开支占比仅为34.6%,并预计2023年在移动网领域投资315亿元,资本开支占比为31.8%。可以推断,中国电信针对5G的资本开支比例也在持续下降。

中国移动2021年全年资本开支为1836亿元,其中5G相关资本开支为1140亿元,占比超过62%。在2022年,中国移动资本开支为1852亿元,其中5G相关资本开支为960亿元,占比下降至52%,并预计2023年5G相关资本开支计划为830亿元,占比下调至约45%。

中国联通2021年资本开支为690亿元,移动网络投资占比为49%。2022年全年资本支出为742亿元,其财报中并未透露详细的占比分配,但中国联通表示该公司在2022年新增了31万个5G中频基站和17万个900M基站。对于2023年资本支出预算,中国联通未明确5G及移动网络投资占比情况。

三、投资向云计算和算力倾斜

随着“东数西算”工程正式全面启动,三大运营商积极响应国家号召,投资重点逐渐从5G网络建设,向云和算力网络布局倾斜。

当然,以“云计算”业务作为代表的新兴业务,也没有辜负资本市场的期待,全部增速超过100%,远超过行业平均水平。数据显示,2022年中国电信天翼云收入579亿元,同比增长107.5%;移动云收入503亿元,同比增长108.1%;联通云收入361亿,同比增长121%。

Canalys数据显示, 2022年国内云基础设施市场,阿里云排名第一,占市场份额36%,收入为109.08亿美元(752.97亿元);华为云收入为57.57亿美元(397.4亿元),占市场份额19%;腾讯云收入48.48亿美元(334.65亿元),占市场份额的16%;百度智能云收入27.27亿美元(188.23亿元),占中国云市场份额的9%。

可见,以中国电信为首的运营商公司正通过推出自己的云服务来抢占市场份额,将会给阿里云、华为云、腾讯云和百度智能云带来竞争压力,特别是在政府和公共领域,因为这是运营商的竞争优势所在。

其中,天翼云历经十余年发展进入4.0全面商用阶段,已成为全球最大的运营商云和国内最大的混合云,挺进中国公有云IaaS及公有云IaaS+PaaS市场三强,保持专属云市场份额第一,助力国家经济社会数字化转型,在国计民生重点领域,规模拓展成效显著。

移动云实现云计算操作系统等关键核心技术自主创新重大突破,构筑云网一体、云数融通、云智融合、云边协同的差异化优势,综合实力迈入国内业界第一阵营。截至2022年12月底,签约云大单超6200个,拉动收入超225亿元,央企国企上云项目超3700个,成功打造政务云、医疗云等示范标杆。

而联通云也推出了7.0 版本,自主研发创新水平进一步提升,自主可控云全栈产品实现100%自研,适配90%以上国产化主流软硬件产品,满足客户国产化需求。全国政务云平台综合评分位列榜首,2022年落地省级政务云十余个,医院上云两百余家。

除云业务飞速发展外,算力建设也在稳步推进。

中国电信加快建设以云网融合为核心特征的数字信息基础设施,持续优化“2+4+31+X+O”的算力布局,算力总规模达3.8EFLOPS,同比增长81%,IDC机架达到51.3万架,机架利用率超过70%;中国移动优化“4+N+31+X”集约化梯次布局,算力规模达到8.0EFLOPS,净增2.8EFLOPS,对外可用IDC机架达到46.7万架,净增6万架;中国联通完善“5+4+31+X”多级架构,在170个城市实现“一城一池”,MEC节点超过400个,IDC机架规模达到36.3万架,连接内外部云池达到336个。

对比5G资本支出,算力将成为运营商重要一环。2023年中国电信算力(云资源)预计投入195亿元,同比增长39.3%,使算力总规模达到6.2EFLOPS;中国移动算力网络投入452亿元,同比增长34.9%,新增投产云服务器24万余台,对外可用IDC机架4万余台;中国联通算力网络预计投入149亿元,同比增长20.2%,在250个城市实现“一市一池”,MEC节点达到500个,IDC机架规模达到39万架,联通自有云全量接入。

结语

在5G持续演进,元宇宙、ChatGPT等概念火热的时代,运营商推动企业数字化转型的战略毋庸置疑,但如何实现“固本创新”依旧是需要思考的重点。

评论