界面新闻记者 |

房地产领域风险几何?信贷投放有何计划?如何推动绿色金融的发展?3月31日,工商银行管理层出席业绩发布会并回应市场关切问题。

前一日晚间,工商银行交出“增利不增收”的成绩单。财报数据显示,2022年,工商银行集团实现净利润3610.38亿元,增幅为3.1%,其中,归母净利润3604.83亿元,增幅为3.50%;实现营业收入9179.89亿元,下降2.6%。

界面新闻记者关注到,目前国有六大行中,仅建设银行和工商银行营业收入同比下滑,工商银行降幅最多。从季度来看,工商银行营业收入下滑主要集中在三、四季度。从营业收入组成来看,工商银行利息净收入6936.87亿元,增长0.4%;非利息收入2243.02亿元,下降11.0%。

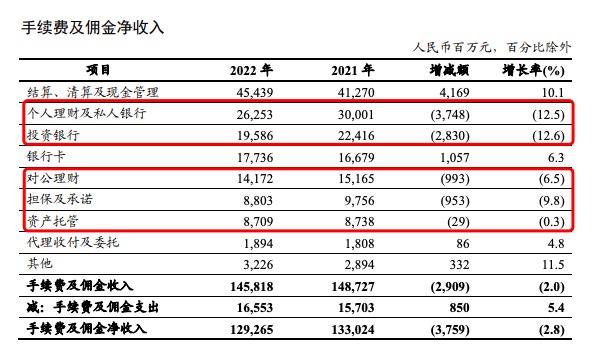

财报显示,工商银行非利息收入由结算、清算及现金管理、个人理财及私人银行、投资银行、银行卡、对公理财、担保及承诺、资产托管、代理收付及委托和其他等项目组成,其中,个人理财及私人银行、投资银行、对公理财、担保及承诺、资产托管等五个项目均呈现同比下降,降幅分别为12.5%、12.6%、6.5%、9.8%和0.3%。

资产负债规模方面,截至2022年末,工商银行集团总资产达到39.6万亿元,较上年末增长12.6%,其中,贷款及垫款23.21万亿元,较上年末增长12.3%;负债总额36.10万亿元,较上年末增长13.2%,其中,吸收存款29.87万亿元,较上年末增长13.0%。

资产质量指标方面,不良贷款呈现“一升一降”。截至2022年末,工商银行不良贷款余额3211.70亿元,增加277.41亿元;不良贷款率1.38%,较上年末下降0.04个百分点;拨备覆盖率209.47%,较上年末上升3.63个百分点;贷款拨备率2.90%,较上年末下降0.02个百分点。

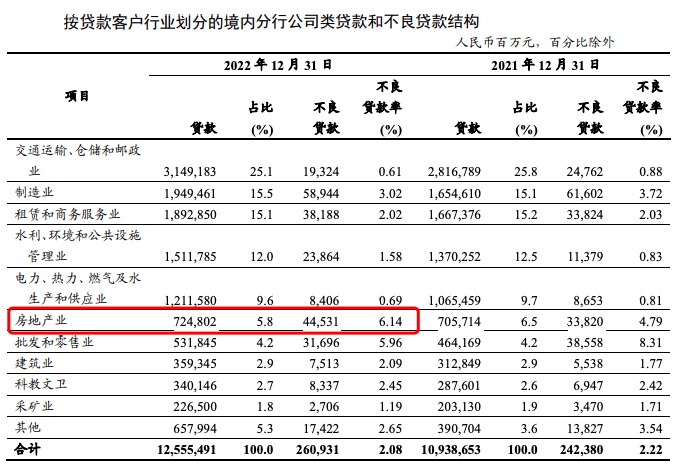

在不良贷款率方面,从贷款客户行业划分情况来看,房地产业的不良贷款率最高,为6.14%,较上年末增长1.35%;房地产业的不良贷款余额为445.31亿元,较上年末增加107.11亿元。这也意味着,2022年工商银行不良贷款“双升”。

“去年虽然受到了房地产市场调整影响,工商银行房地产企业的贷款不良率有所上升,但是我们房地产业贷款占比较低,风险也是总体可控,不会对消耗资产质量很大的影响。”3月31日,工商银行执行董事、副行长、首席风险官王景武在业绩会上表示。

王景武指出,不良贷款认定的标准是比较谨慎,房地产不良情况已经得到了全面真实的反映,对风险贷款进行了充足的拨备,能够充分覆盖计提和风险,后续随着“金融十六条”和“保交楼”政策的有序推进,预计房地产风险会逐步化解。

在2023年的信贷投放计划方面,工商银行副行长张文武在会上介绍,总体来看,今年经济企稳回暖的步伐在加快,但面临的挑战和困难也很多,客户期待的资金需求仍然比较大,综合考虑促进实体经济稳增长和自身经营实际预期。工商银行的信贷投放将着力在总量、结构、质量上下功夫。

在总量上,张文武表示,工商银行持续加大信贷投放,推动贷款总量稳健增长,保持对实体经济的重组信贷供应,协同用好债券、投资、租赁、资管等投资工具,为实体经济提供更加全面的积极支持。

在结构上,张文武提到,将持续优化信贷布局,围绕现代化产业体系建设需要,继续巩固制造业、科创、绿色信贷等领域的发展优势,继续加强对乡村振兴、普惠金融消费等领域的金融支持,继续做好重大项目,维持资本信贷结构更加均衡优良。

在质量上,张文武指出,将持续夯实质量统筹发展与安全,把好客户选择、信贷审批、贷后管理、不良资产处置的关口,保持资产质量的稳健态势,确保信贷经营健康可持续。

对于绿色金融的发展方面,工商银行副董事长、执行董事、行长廖林介绍,工商银行积极践行“绿水青山就是金山银山”,不断丰富绿色金融部署,统筹推进投融资绿色低碳转型,协同推进降碳、减污、扩绿、增长。2022年,工商银行绿色金融方面概括起来,重点在规模、创新、风控和影响力四个方面取得明显进步。

第一,绿色金融投融资规模保持行业领先。2022年末,工商银行绿色贷款余额达到3.98万亿元,规模保持国内同业第一,并领先全球同业。绿色债券发行、承销、投资规模领先国内同业。

第二,绿色金融服务创新不断增强。我们成功发行了“碳中和”主题境外绿色债券,发行了首只ESG主题理财产品,持续完善全产品、全链条绿色金融服务。去年主承销各类ESG债券近1500亿元,同比大幅增长,全面涵盖绿色债券、可持续挂钩债券、社会责任债券等类型。

第三,绿色金融风控体系日益完善。建立了投融资绿色分类管理、投融资绿色指南、ESG风险智能管理等机制,将气候风险纳入全面风险管理,有效保障绿色金融稳健发展。

第四,绿色金融全球影响力持续提升。工商银行作为联合国《负责任银行原则》核心工作小组的唯一中资金融机构,积极参与国际标准制定。通过“一带一路”银行间常态化合作机制(BRBR)等平台,推进绿色金融国际合作。

廖林指出,下一步,工商银行将把绿色金融作为该行的品牌和比较优势,放在更加突出的位置加快发展。工商银行将坚定落实推进“双碳”战略部署,不断完善绿色金融产品服务体系。将在内部构建更严格的绿色考评机制,携手各界一道推进绿色低碳、安全降碳,努力发挥工商银行作为大型银行的头部效应,更好地守护绿水青山,为助力经济高质量发展贡献工行力量。

评论