文|偲睿洞察 此在

编辑|孙越

种种迹象表明,能链想要成为“能源界的美团”:在传统燃油赛道,能链团油业务一端聚合加油站,一端连接车主;在新能源赛道,能链智电一端连接电厂,一端连接充电运营商……

简单来说,就是将互联网模式引入零售能源领域,用数字化对接供给端与需求端。

但目前来看,能链科技似乎没能把美团的模式玩透。能链一路走来,高光时刻是在起点:

6月13日,能链控股业务能链智电借壳上市的当天股价就跌到了6.65美元/股,收盘时虽有所回稳报8.46美元/股,但之后的九个月至今股价再未超过发行价。

(能链智电股价情况 图片来源:TradingView)

目前来看,能链科技的左膀右臂、团油的本家贤弟、中国充电服务第一股能链智电没有把故事讲好。拿着“互联网模式”旧船票的能链智电,并没有登上“新能源”这艘客船。

本文试图探究,能链科技为何没能登上新能源这艘客船?能链科技是否真的成为零售能源领域的美团?

01 从“油”到“电”

复盘21世纪的第二个十年,在众多商业生态位中,最为人所熟知的可能就是平台类企业:作为互联网加持下的信息/服务集散地,美团等平台企业解决了诸多行业痛点。

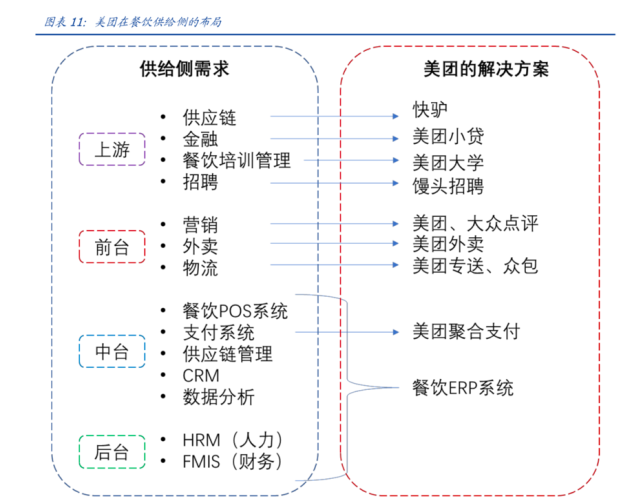

平台玩家美团把供给端、需求端都“服务”到位了:

供给侧,美团为商家提供餐饮POS系统、供应链管理等服务,优化供给端服务。

(美团供给侧方案 图源:国盛证券)

需求侧,通过砸钱请骑手、频繁打价格战、不断试探服务边界增添用户粘性。美团通过花钱增加更多的骑手,优化算法,在路程上缩短用户等待时间,将流量最大限度地留在平台。

一套流程下来,美团的功能由最早的团购延伸至用餐、出行、住宿、购物、旅游、生活服务等诸多方面。

2016年,本着“互联网+零售能源”的思路,“学徒”能链科技注册成立,将互联网模式带进了能源行业,企图成为能源行业的“美团”。

能链的第一站,是在加油站。

加油站作为“旧”能源C端的最后一环,供给在不断增长,但消费者的用户体验却没得到应有的提升。

供给端普遍面临的问题是,上游供应商油料物流节点分散,缺乏统一的信息管理系统,导致不能及时补充油料的情况多有发生。同时由于线下宣传获客效率低下,且车主流动性大,因此部分加油站不得不陷入了打价格战的内卷状态。

于是,能链一边增加运力,一边为运力优化服务:

与加油站签约,吸引加油站入驻平台,形成铺开覆盖全国的加油网络,并通过线上宣传的方法增加加油站的曝光量。

与如壳牌石油、美福石油等石油公司以及炼油厂签约,由能链物流调配油料运输,通过能链云提供Saas服务,解决加油站上游产业的信息问题。

在需求端,团油最早从B端做起,相继与货运平台、网约车平台、汽车后市场平台及其相关车队进行合作;在积累几年经验之后,2021年,团油开始在C端市场发力,通过与高德地图等地图厂商合作接入加油站地点数据等方法吸引C端流量。

一通操作下来,团油混得还不错:极光大数据的报告显示,2021年App流量价值总榜中,团油App用户流量价值达9亿元。

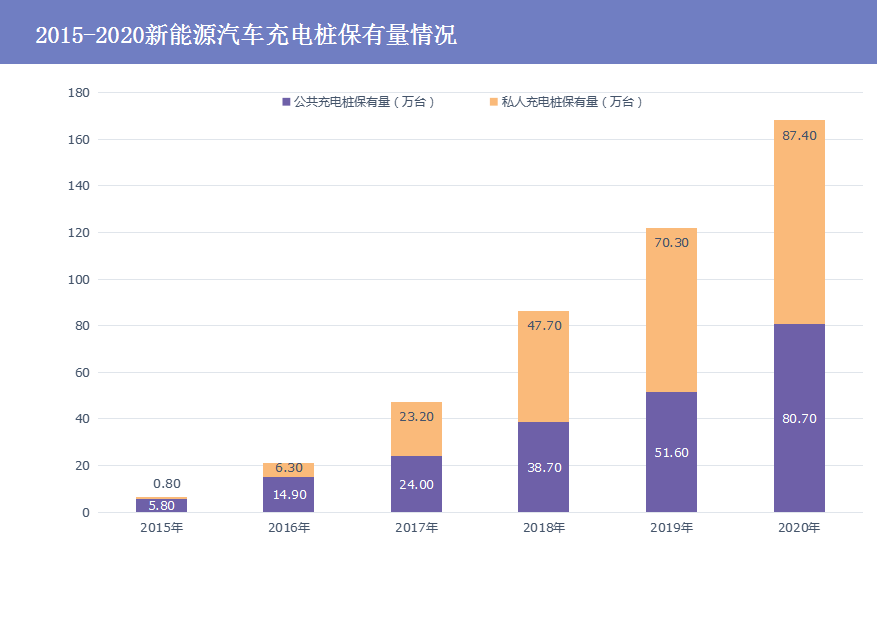

随后,新能源的浪潮滚滚而来,新能源汽车充电桩正火热建设中,能链也赶上了这波热潮:2018年2月,能链科技正式切入新能源市场。2019年,能链智电成立,主要为充电运营商及电动车车主提供线上线下充电解决方案及非电增值服务。

能链在新能源领域的打法更接近于之前在“旧”能源产业上游的业务。能链CEO王阳在“36氪WISE2022 新经济之王大会”上称:“我们是虚拟电厂的聚合商和新能源的服务商。”

能链智电主打B端,其主要服务对象是充电桩运营商如快电、特来电等企业。

在这之中,能链给出了多套数字化方案:线上解决方案如会员管理、运维支持等;线下的解决方案如新建充电场的选址与咨询、硬件采购、EPC的总包、充电站的运营管理等。

同时,还玩了不少花样:在充电站内提供自动盒饭机、无人零售柜、共享按摩仪等增值服务。

早期,能链智电发展较为顺利,能链在同年8月声称“已累计覆盖覆盖充电桩数十万根,覆盖百余座城市”。2022年上半年,能链智电充电量达10.6亿度,预计全年充电量将突破27亿度。同时,因为众多充电站的接入,能链智电成为了虚拟电厂的聚合商,也参与削峰填谷以及电力调节等业务。

能链科技在21年末拿到数亿美元E轮融资,能链智电于22年6月成功登录纳斯达克,成为充电服务第一股。

一切看起来,又是一个互联网模式世界的例子。

02 “新”“旧”一辙

复制了互联网模式,套在新行业的能链能否成为能源零售行业的“美团”?

答案可能并不那么乐观。相比于美团,能链还有较大的差距:

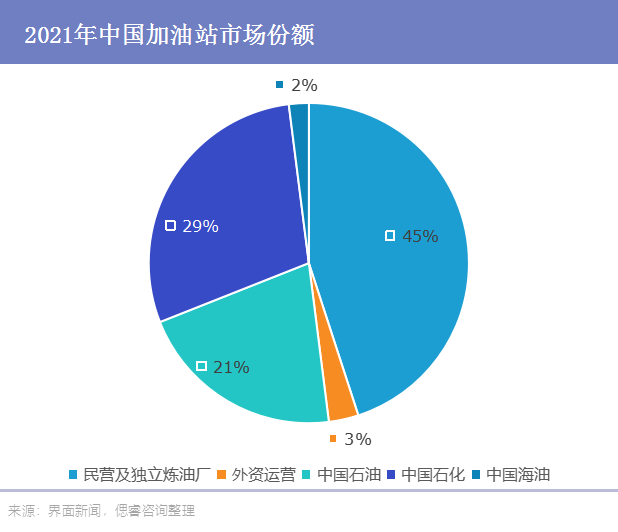

在供给侧,团油并没有谈下体量最大的两个“供应商”,供给量远远不足:成品油零售市场占比最大的两桶油并未与团油达成合作。当前市场中消费者普遍认为中石化与中石油的品质要优于其他品牌。国企的体量以及信誉背书也决定了中石化与中石油在B端是大部分企业的合作首选。

而如果不能与两桶油达成有效合作,则能链在“旧”能源领域的业务上限已经注定。再叠加上新能源取代化石能源的趋势,团油的市场前景远不如美团所在的外卖、到店、酒店、旅游等市场。

在需求侧,团油的生态场景并不完善。团油目前仅有购油功能。与汽车联系最为紧密的保险、汽修、车检、汽车用品购买等生态团油并未涉足。而美团是吃喝玩乐、衣食住行全都包了,用户的粘性只增不少。

过于单一的使用场景决定了团油无法像美团利用流量引导到自家经营的其他领域继续提供利润。

因此,由于团油生态过于单一,想要进一步扩张就只能陷入与竞品砸钱抢流量的绞肉战中。

而即使绞肉,团油也时常被多家媒体爆出团油并不省钱的情况。与团油合作的加油站本身就有优惠,而团油的优惠来源于减去团油管理费后的加油站的让利,加油站自身优惠力度大于团油优惠力度的情况时有发生。团油的流量取决于其优惠的程度,如果有更优惠的情况,团油的流量必将受到影响。

综合下来,由于供给侧上限和需求侧场景过于单一,团油没法做到零售界的美团。而新能源的充电服务生意,能链更是无法胜任。

能链智电作为能链科技在新能源领域的布局,在铺天盖地的新能源热中,能链智电,选择成为“卖水”的人。

能链智电并没有持有充电桩,也没有加入新能源“造车运动”:能链智电CEO王阳表示:“我们作为一个行业的连接器,把产业的上下游进行连接进而提高整个行业的效率。”

在2022年第二季度,能链智电营收5630万元人民币,上半年营收为1.08亿元人民币,同比分别增长47%和90%;公司第二季度净收入1060万元人民币,上半年净收入为1810万元人民币,同比分别增长590%和451%。此外,数据显示截至2021年底,能链智电覆盖了中国288个城市,公共直流快充桩的市场覆盖率达61.8%。

但,远高于行业的增长和较高的市场份额并没有被资本市场认可。

归其根源,是供给端有着两大避不过的坑:充电桩成本问题、充电桩利用率问题难以解决,能链智电作为充电桩企业的服务商自然无法“树大好乘凉”。

首先,是充电桩成本问题。

能链智电CEO王阳曾公开表示,“单根充电桩行业平均成本约10万元。一个标准站约10根充电桩、20把充电枪,建站成本约100万元。”

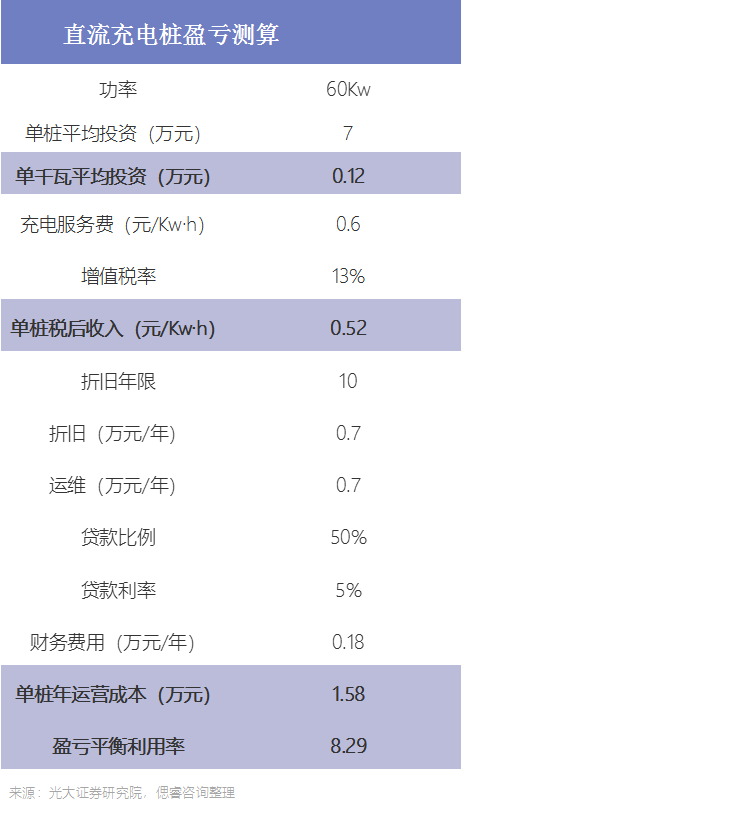

据光大证券测算,单桩平均投资为7万元,使用时间按10年计算,加上运维成本以及税费后,每个充电桩运营成本在1.58万元每年。

种种数据表明,充电桩不是个好生意,运营商自己也活得不好:2019年-2021年,特来电营收在20亿元-31亿元间,净利润都在亏损。去除了政府补贴等因素,特来电扣非净利润连续三年合计亏损5.6亿。

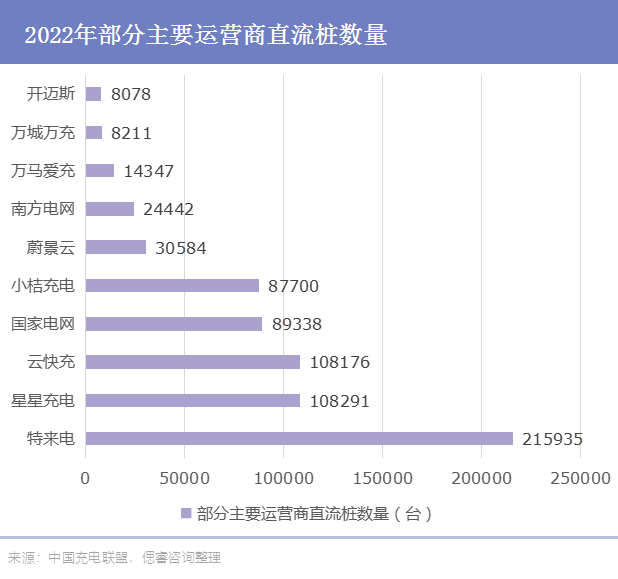

在技术尚未取得突破性进展的情况下,高昂的成本会严重影响新建的直流充电桩数量,因此,能链智电的业务同样上限不高。

除了成本问题之外,充电桩利用率也是道坎。充电桩盈收来源在于购电与车主充电的电费差。根据上图我们可以看到,对于60kW直流快充桩来说,盈亏平衡时,充电桩的利用率需要达到8.29%。也就是说每个充电桩每天须要被使用1.99个小时才能使该桩达到亏平衡。

而以充电设施齐全,新能源汽车保有量较大的上海市举例,2020年11月上海市直流充电桩利用率仅为6.82%,即每天使用1.6小时,远未达到盈亏平衡。

而这,是全国充电桩的现状:中汽协秘书长助理兼技术部部长王耀曾经表示,“充电桩整体利用率较低,行业平均利用率在3%-5%左右。影响这个数字高低的因素有很多,比方说很多新建的充电桩并不被车主所熟知,空置率非常大。”

当我们再算全国的账时发现,在极端条件下,这份生意仍无法达到盈亏平衡点:

2022年全年国家监管平台NEV行驶里程1724.8亿公里。按新能源车每百公里平均耗电18度电计算,2022年全年新能源车耗电量估算为310.464亿度。

根据中国充电联盟数据,国内直流充电桩共76.1万台。假设一个极端情况,所有能链智电所服务的运营商在国内直流快充市场的份额总和100%,且2022年全年所有新能源车全部有且仅去直流充电站充电。那么每个充电桩全年总计需要提供40,796.85度电,即每天111.77度。再假设全部直流快速充电桩都是较慢的60kw桩,则充满111.77度电需要1.86小时,仍无法达到1.99个小时的盈亏平衡点。

危巢之下无完卵,能链智电的持续盈利需要充电桩所有方的持续盈利来维持。充电桩行业的陷阱使得能链智电在互联网模式+新能源的股市不再新颖。

传统能源领域的团油无法摆脱价格战,新能源领域的智电陷入了行业陷阱,又想成为“零售能源领域美团”的能链科技,未来将在何方?

评论