文|数读智车

现阶段的新能源汽车市场,像极了智人走出非洲前的原始社会,一个基因突变就可能改变一个族群的命运。

2021年,这个“突变”发生在一家叫“禾赛科技”的激光雷达生产商身上。

这家成立于2014年的创业公司,得到了理想汽车的订单。随后不到两年时间,伴随着理想汽车的大卖,它成为了“中国激光雷达第一股”。

禾赛科技是怎么一步步走到现在的?

先看结论:

1、禾赛科技是学霸三人组建立,具有先天的技术能力以及国际化基因

2、理层采用股权投票权分离模式,但三人投票权分配太平均,存在隐患

3、Pandar 40和AT128是禾赛科技发展过程中最关键的两款产品

4、精英管理层、性能匹配性价比是禾赛科技快速发展的利器

5、当前处于以投入换规模的阶段,2022年营收快速增长,亏损持续扩大

6、毛利率已经降至新低,可能还会继续面临被压价的问题,短期仍然看不到盈利前景

7、FMCW激光雷达市场化可能会提前,将面临新的技术挑战

8、激光雷达的路线前景还存在不确定性,禾赛科技的真正竞争对手不一定来自同行业

Vol.1/ 发展历史

禾赛科技成立于2014年,孙恺是最初的发起方,他在斯坦福的同学向少卿拉来了自己的本科学弟李一帆,三人共同成立了禾赛科技。

创立之初,三人并没有立即聚焦车载激光雷达。而是在无人机上搭载激光遥测仪,为工厂检测甲烷等危险气体,这也是孙恺在博士期间的研究方向。

这个方向不仅在当时很小众,哪怕放到现在拿融资也十分困难。

2016年,禾赛科技看准了车载激光雷达业务,把资源投入其中。

2017年,禾赛科技推出了40线激光雷达Pandar40,彼时的激光雷达以机械式激光雷达为主,代表产品是Velodyne推出的64线。机械式激光雷达技术成熟,但最大的问题是价格贵,一台8万美元左右,无法上量产车,主要供测试车使用。

禾赛的Pandar40把价格降到一半,而且还把产品工程部分做得更精细。对Velodyne产生了巨大冲击,这也为后来的隐患埋下了伏笔。

2018年的一个插曲让禾赛科技赢得了第一场“战争”。当时百度要赶在乌镇世界互联网大会上展示无人车,Velodyne的 128 线的激光雷达 VLS-128故障频频,由于Velodyne 在中国不设仓库,返修时间长,禾赛科技Pandar40成功拿下百度,凭借于此跻身第一梯队。营收直接从 2000 万元增长到1.32亿元,并成功盈利。

2019年是禾赛科技喜忧参半的一年。喜的是,禾赛科技在市场上大杀四方,全球排名前12的无人车公司,其中超过一半都首选禾赛的激光雷达。这一年,禾赛科技先后拿下了B+和Pre-C轮融资,俨然是资本市场的宠儿。

在市场上的顺利,让禾赛科技有了信心,一边,上市被纳入计划中。另一边,禾赛着手研发固态激光雷达“Pandar GT”。

按照业界的普遍观点,激光雷达会沿着机械式-半固态-固态的方向演变。关于固态,主要有OPA(optical phased array 光学相控阵技术)激光雷达和Flash 固态激光雷达两个思路(未来会在激光雷达篇中进一步介绍),但Pandar GT选择了更为激进的自研固态路线。

“Pandar GT”最终的结果是惨烈的,直到现在,禾赛科技官网上都没有这款产品。

上市也遭遇了挫折。被打得节节败退的Velodyne拿起了专利大棒,把禾赛科技和另一家中国企业速腾告上美国法庭。

最终禾赛科技速战速决,吞下1.6亿元和解费以及后续固定的专利许可费,用了9个月时间解决了诉讼问题。实际上,禾赛本不必付出这么大的代价,速腾最终的和解费不及禾赛的零头。有报道认为禾赛科技此举是为了减少扯皮,集中精力冲刺上市。

2020年,禾赛科技发布了补盲雷达QT64,又在8月发布了新一代旗舰“机皇”Pandar128,9月禾赛科技发布基于自研芯片的中距离激光雷达XT32,进军机器人、无人运输等新目标市场。

但这一年,真正的热点是前装上车。1月,速腾的MEMS半固态激光雷达M1通过车规。9月开始,蔚小理集中频繁调研激光雷达,12月,华为宣布进场,并将率先在极狐上车。

2021年,禾赛科技冲刺科创板,在提交招股书两个月后终止上市。8月,已经大幅度落后的禾赛匆忙发布车规级半固态激光雷达AT128。

AT128原本已落后半年,却逆天般地拿下了理想的订单。伴随着理想的强势表现,禾赛科技不但补上了时间窗口,而且还一跃成为激光雷达量产第一。

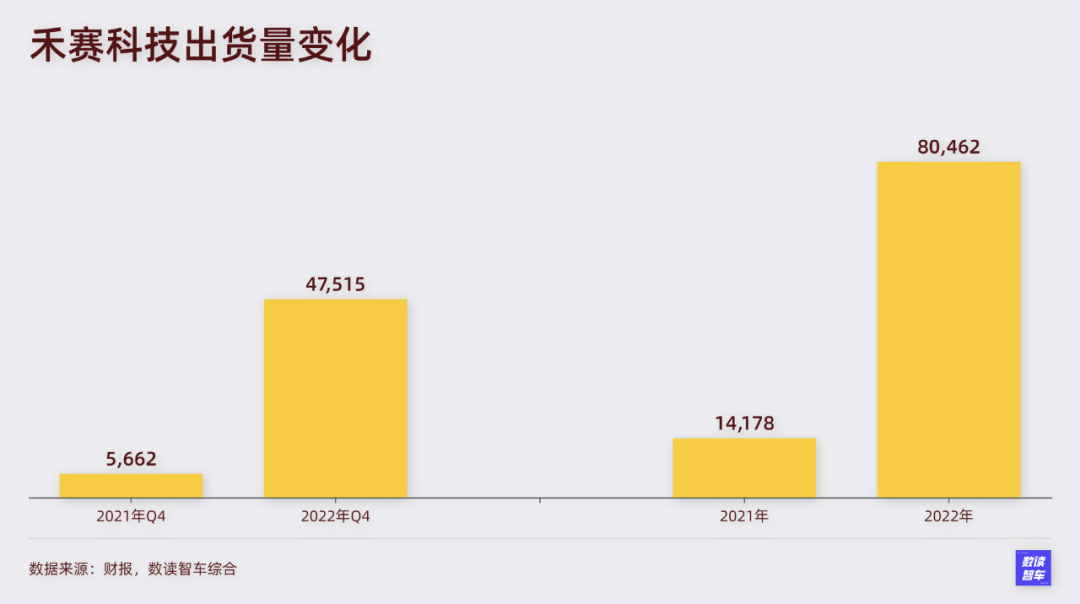

理想给禾赛带来的不只是订单,符合理想的标准,让禾赛在市场上受到追捧。2022年,禾赛累计出货超过80400台激光雷达,目前已拥有上汽、长安、高合、路特斯、集度等十多家车企的订单。

今年2月,禾赛科技成功上市,成为“中国激光雷达第一股”,顺利走过了由后端到前端上车的阵痛期。

Vol.2/ 团队及股权

禾赛科技当前的模式颇有当年新东方三驾马车的味道,孙恺、李一帆和向少卿分别任首席科学家、CEO和CTO。

孙恺是上海交大热能与动力工程专业,博士毕业于斯坦福大学机械系(主修)和电子系(辅修)。毕业后,孙恺在斯坦福担任副研究员。

向少卿是孙恺在斯坦福大学的校友,拥有电子工程和机械工程双硕士学位。毕业后任职于苹果公司美国总部负责电路系统设计,参与了多代iPhone的原型设计、技术开发以及海外生产线的架设。还曾任职于三星全球总部研究中心,负责下一代消费产品概念研发。

李一帆和向少卿是清华精密仪器与机械学系校友,清华毕业后,李一凡获得伊利诺伊大学博士学位。曾任美国西部数据集团首席工程师,美国Parker集团战略投资部,Lam Research机器人部等。

三人各司其职,李一帆负责团队搭建、资金引进和市场销售;首席科学家孙恺负责公司的产品方案;首席工程师向少卿则负责将方案落地。

这种关系亲密、年轻能力强、互补、分工明确的管理层架构,堪称活力满满。

2015年1月,禾赛科技完成数百万美元天使轮融资,据报道,当时天使投资人看重的就是分工明确的团队架构。

从2017年到2020年间,禾赛科技先后完成了5轮融资,其中出现了远瞻资本、光速系、百度、博世、真格基金,甚至还有安森美半导体。

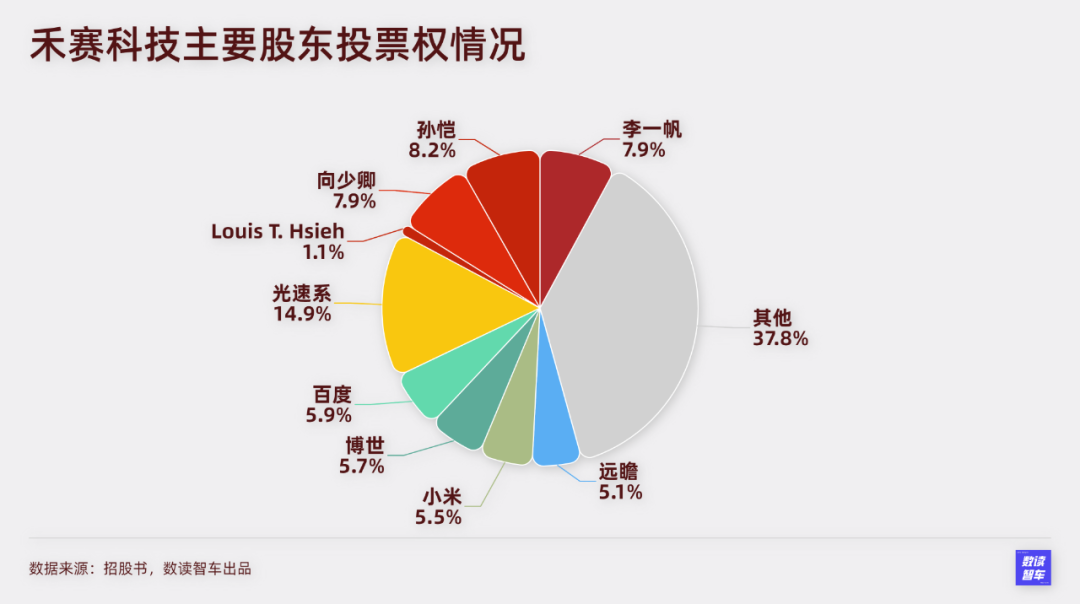

目前,按照股权,管理层只持有25%,主要通过投票权控制公司经营。机构股东中,光速系是最大股东,持股14.9%,投票权4.9%。百度、博世、小米、远瞻分别持股5-6%,投票权均不高于2%。

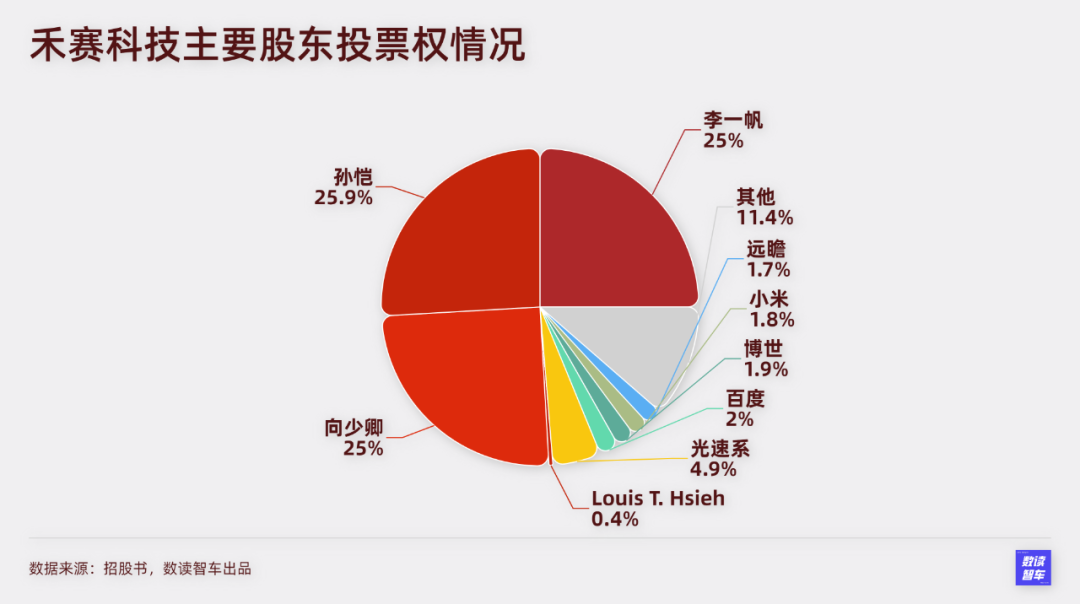

管理层拥有76%的投票权,具备绝对控股能力。但三人的股权比例非常平均,分别是25.9%、25%和25%,是极为平衡式的股权架构。这种股权比例也存在诸多隐患。一方面是三大创始人一旦有分歧,有各立山头的风险。另一方面是,如果出现意见不合,被中小股东拿捏的情况可能会发生。哪怕是同窗情谊的新东方,“三驾马车”最后也只剩下了俞敏洪这一驾。

另外,作为发起人,孙恺的角色并不是CEO而是首席科学官,这源于一件花边新闻。2017年7月,孙恺陷入“出轨门”,一度对禾赛造成了一定的伤害,最终这起事件不了了之,孙恺仍然是三人组里持股相对较多的股东。这个插曲更为这种“犄角之势”增加了一丝微妙的感觉。

目前,管理层维持着一致行动人的关系,虽然隐患一直在,但在激烈竞争的阶段,三人仍然有明确的共识。

Vol.3/ 核心竞争力

禾赛科技最大的优势还是在于创始团队。

激光雷达与造车不同,作为to B行业,通常是面临竞争对手的激烈竞标。超级学霸三人组都是相关专业,又都有国外留学和工作经历,既懂技术,语言又通,级别够高能做决策,谈判效率更高,天然具备国际化的基因。

在技术上,禾赛科技的自研激光雷达芯片比较突出。2017年末成立芯片部门,研发内容包括激光器驱动芯片、模拟前端芯片、数字化芯片和SoC芯片。目前,禾赛AT128采用了芯片化收发方案。虽然有报道指出,AT128所集成的技术并不难实现,是一种讨巧的做法,但芯片化的思路符合业内对激光雷达技术演进的共识。

性价比也是禾赛科技的一大优势,在Pandar40时代,禾赛就用一半的价格做出了超越Velodyne的体验。在AT128时代,据晚点Auto报道,禾赛售卖给理想等车企的AT128 雷达单价约数千元人民币,只有其雷达平均售价的约五分之一。

除此之外,在今年,禾赛科技有望具备制造能力。此前,禾赛科技重金投入13亿元,在上海自建工厂。按照禾赛科技的思路,自建工厂提高制造能力,能够保证制造工艺和质量体系足够高效达标,良品率和产品一致性更好,成本也会相应降低。按照计划,工厂将于今年下半年投产,有观点认为,与代工厂共建产线的方式可能前期耗费成本更低、更具机动性(一旦技术迭代,可以减少浪费),因此,自建工厂后能否按照禾赛科技的预期,还需要观察。

Vol.4/ 产品及市场表现

禾赛科技的产品主要分为六个系列,早期的甲烷遥测仪,AT系列、Pandar系列、QT系列和XT系列,以及最近推出的FT系列。

AT系列主要是AT128,这是禾赛科技目前最成功的、最主力的产品。专为车规级ADAS 应用而设计。根据招股书,2022年,AT128出货量将近6.2万台,比全球第二高出3.6倍。是绝对主力的营收来源。

FT系列主要是近期推出的补盲激光雷达FT120。AT128远距离感测能力见长,配合多颗近距离感知能力较强的FT120,可以更好地实现车辆周身感知。

Pandar系列目前在售Pandar 40M、40P、64、128四款产品,与补盲激光雷达QT系列(QT64、128)共同使用在无人驾驶出租车和无人驾驶卡车上。

XT系列目前的产品包括XT32、16,主要场景则是智能物流机器人、无人小巴等。

禾赛已经形成了主雷达+补盲的产品矩阵,订单量充足,至少短期内市场地位比较稳固。

但新一代FMCW激光雷达产品正在路上,按照研报分析,FMCW 存在四个显著的优势:

1、抗干扰能力很强,不会受到环境光的干扰

2、信噪比很高,远距离感知优势明显

3、可获取每个像素点的速度维数据,减少后端算力需求

4、可实现更高程度的“芯片化”

在禾赛科技的招股书里,尚未看到关于FMCW激光雷达产品的规划。由于激光雷达上车的时间点已经大幅提前,FMCW激光雷达带来的冲击可能也已经不远,这可能是禾赛的又一个隐忧。

Vol.5/ 业绩状况

伴随着理想汽车在市场上的强势表现,AT128也得以大卖。2023年是禾赛科技上市的绝佳时间点。

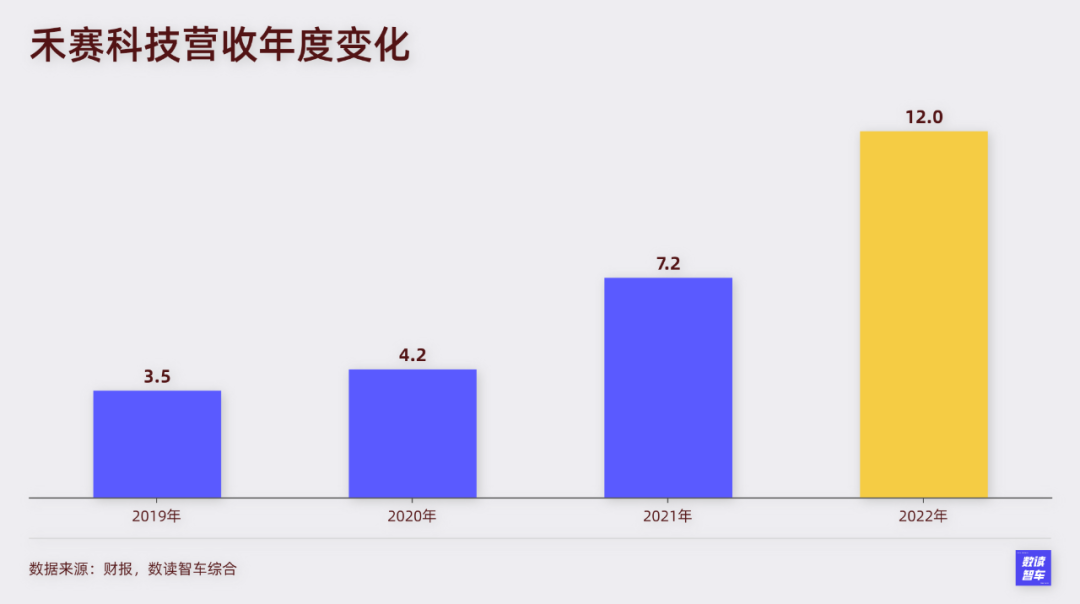

首先,出货量同比增长4.6倍,营收相应地快速增长,2022年营收12.03亿,同比增长67%。预计一季度的增速依旧会在60%左右,维持增速。

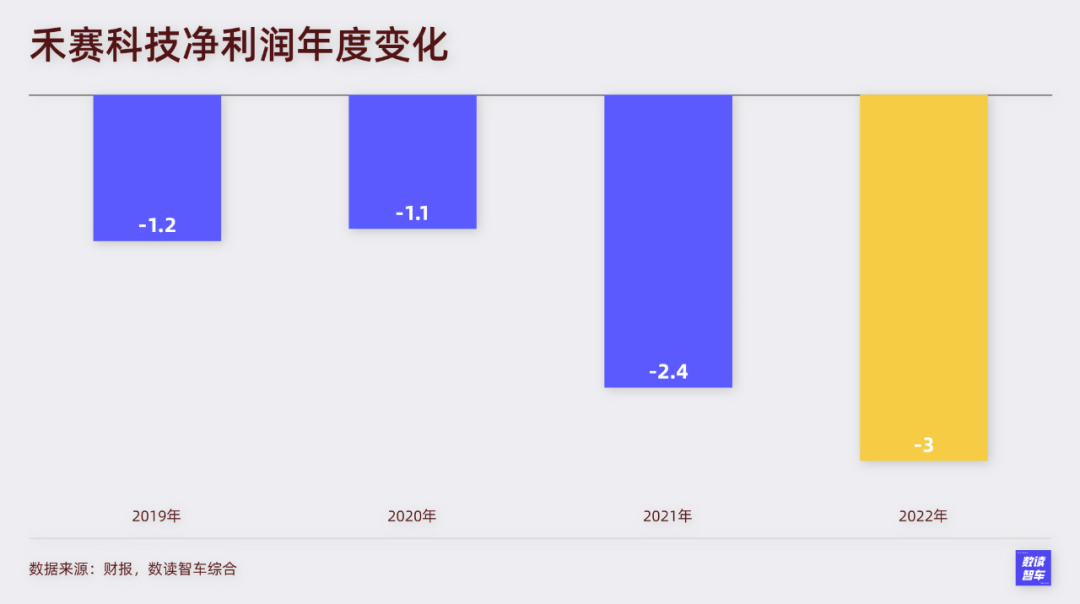

其次,亏损并没有到十分夸张的境地。2022年净亏损3亿元,同比扩大22.85%。

此外,各项指标仍然健康。流动比率3.26倍,短期偿债压力小;资产负债率为26.03%,整体负债压力不大。

而禾赛接下来的业绩可能并不一定会如此健康。此前,禾赛的主要客户是造车新势力,包括高合、路特斯、集度等,新势力的不确定性大,销量波动也大,争取传统车企非常关键。

目前,赛力斯、上汽、长安建立合作让禾赛有了新的突破,但越是销量高且稳定的车企,话语权越高,禾赛科技们需要让渡的价格就会越大。

根据报道,禾赛正在争取小米的订单,此举可能是理想汽车之后,禾赛的又一笔关键订单。由于小米是禾赛的股东,预计大概率会成型。

有报道称,小米不但有很多定制化要求,还不协助承担研发开支。此外,小米一直奉行5%毛利的原则,按照小米一贯的特点,首款汽车必定不会走高毛利路线,压榨供应商是必然的选择。

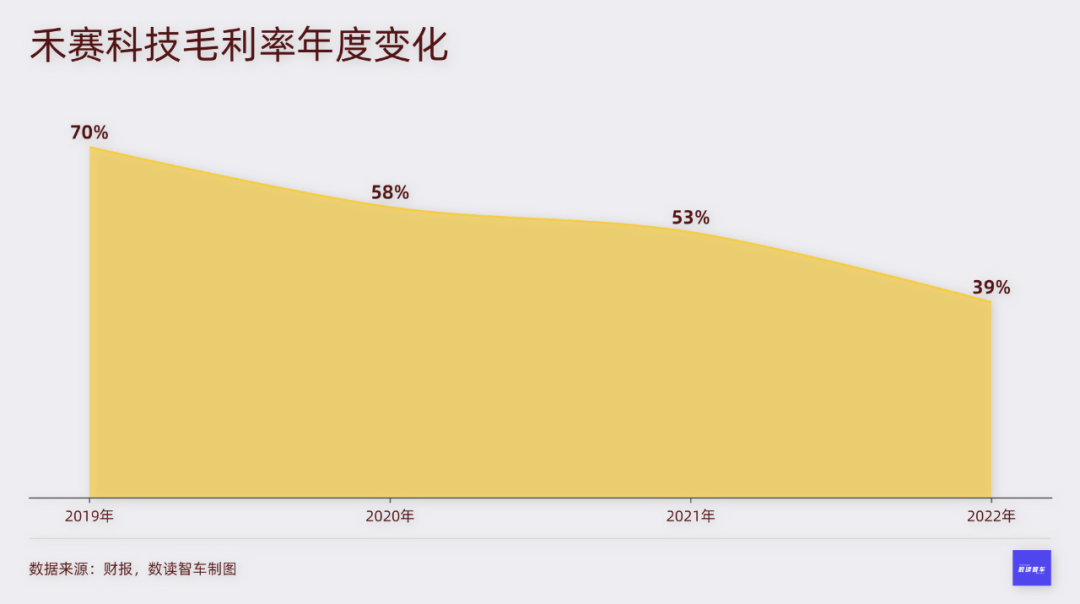

有拆解报告显示,禾赛的主雷达成本为6000-8000元,补盲雷达1500元左右。根据财报粗略测算,每上一辆车,要亏3738元。给理想供货后,禾赛在2022年创造了历史最低毛利率,39.24%的毛利比2021年大幅减少了13.73个百分点。如果给小米供货,毛利率估计不会有明显改观。

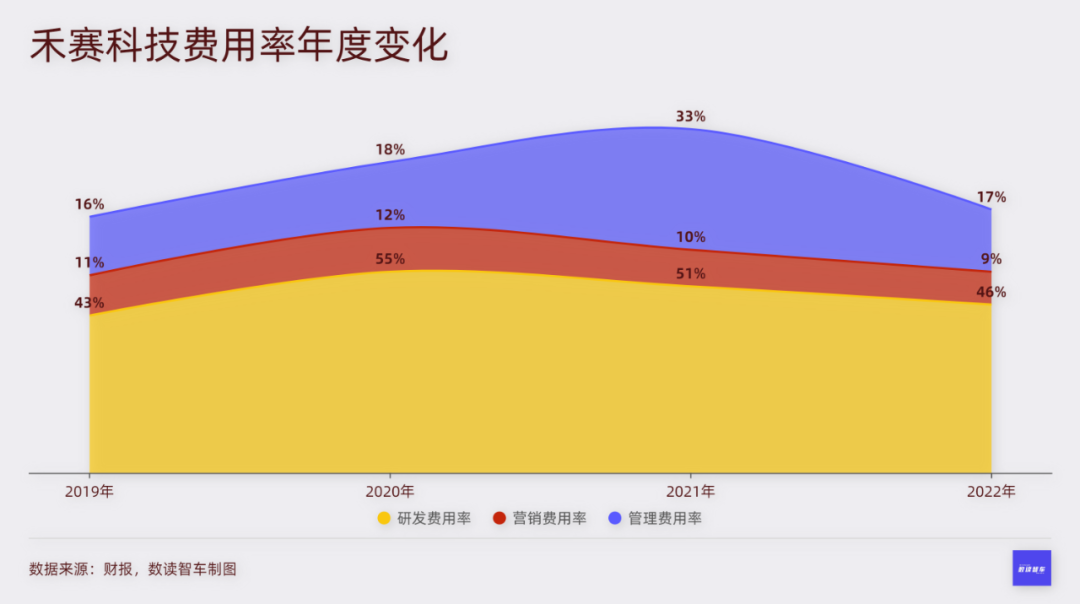

并且,由于激光雷达还远未到最优解的程度,禾赛的费用开支,特别是研发费用始终比较刚性。2022年,研发费用同比增长50.69%,营销费用增长51.35%。费用率始终高于70%。

如果站在车企的角度,激光雷达实际上并不是必不可少,车企在乎的是成本、造价,即便激光雷达效果更好,如果无法降低成本,可能也将只局限在旗舰车型上。特斯拉就因为激光雷达的高价格始终没有配备。降成本的同时保持超越其它传感器的性能,是对激光雷达供应商的长期需求。

激光雷达要么走一条自我杀价的路,争取做到与其他传感器相差无几的造价;要么走一条颠覆之路,跳出这个低价内卷的怪圈。

这也是激光雷达在走的两条路:重视眼前销量的低价内卷,放眼未来的技术迭代。过去几年,禾赛选了第一条路,成效十分显著。

关于未来,李一帆提出“摄像头和激光雷达可能是同一个传感器了,也许叫 3D 摄像头。”但显然这样的技术路线能否确定还需要时间。

如同那个存在不同智慧人种的原始社会,禾赛的对手,不只是同行,还有整个智能驾驶传感器行业。

参考资料:

1.禾赛科技招股书,2022年财报,官方网站

2.激光雷达公司禾赛上市,中国电动车激烈竞争的受益者 来源:晚点LatePost

3.留给禾赛的时间不多了 来源:雷锋网

4.对话禾赛科技创始人李一帆:上市之后,是机遇也是挑战 来源:真格基金

5.激光雷达观察报告之 禾赛科技篇:聚焦芯片化技术架构 来源:海通国际

6.汽车行业深度报告:智能驾驶行业报告之产业链梳理 来源:东北证券

评论