文|摩登消费 胡芳洁

编辑|蛋总

美编 | 倩倩

审核 | 颂文

曾经,欧莱雅、兰蔻、希思黎等一众国际大牌进入中国电商渠道时,都要倚赖一家电商代运营公司——丽人丽妆。

当手握数十家知名美妆品牌的代运营合作订单时,丽人丽妆也有了底气冲击资本市场——2020年9月,丽人丽妆在上交所挂牌上市,当年10月23日曾达到55.28元/股的高点。

然而,时过境迁,如今的丽人丽妆在和众多国际大牌“分手”后,也走下了神坛。

3月30日晚间,丽人丽妆发布2022年财报,2022年净利润亏损1.39亿元,而去年同期净利润为4.12亿元,同比大跌约134%。

不仅是净利润亏损,2022年丽人丽妆实现营收32.42亿元,同比下降21.98%。

营收净利双下滑,丽人丽妆并非特例。2022年前三季度,丽人丽妆、水羊股份、壹网壹创、若羽臣、凯淳股份、青木股份6大代运营公司净利润全部下滑。

伴随着电商渠道兴起而成长起来的代运营商们,在传统电商渠道流量见顶、品牌方从代运营转向自运营的当下,正迎来发展道路上的至暗时刻。

1、净利润大跌背后

丽人丽妆净利润大跌,此前早有迹象。

2022年第三季度,丽人丽妆亏损0.45亿元,净利润同比大跌179.8%;第四季度亏损为1亿元,为四个季度之最。从2022年全年来看,公司仅第一季度实现盈利。

尽管2022年上半年整体实现了盈利,但是盈利额度同比下跌也非常明显。2022年上半年,公司营收15.57亿元,同比下降约16.1%,净利润0.61亿元,同比下跌高达97%。

由于丽人丽妆的主要业务为化妆品电商分销和电商营销运营,上述业务分别为向品牌采购产品后销售、运营品牌线上店铺并收取相关费用,并不自己生产产品,因此其营业成本支出相对比较固定。

2022年,公司在营收下降21.98%的情况下,其营业成本也仅下降了10.44%,这导致其毛利率明显缩减,从2021年同期的36.46%,下降至27.08%。

除了毛利率下降的影响外,公司销售费用、管理费用、研发费用等并没有大幅增加,甚至整体下降了11.1%,其中销售费用下降了12.99%。在这一情况下,公司为何会出现净利润大幅下降?

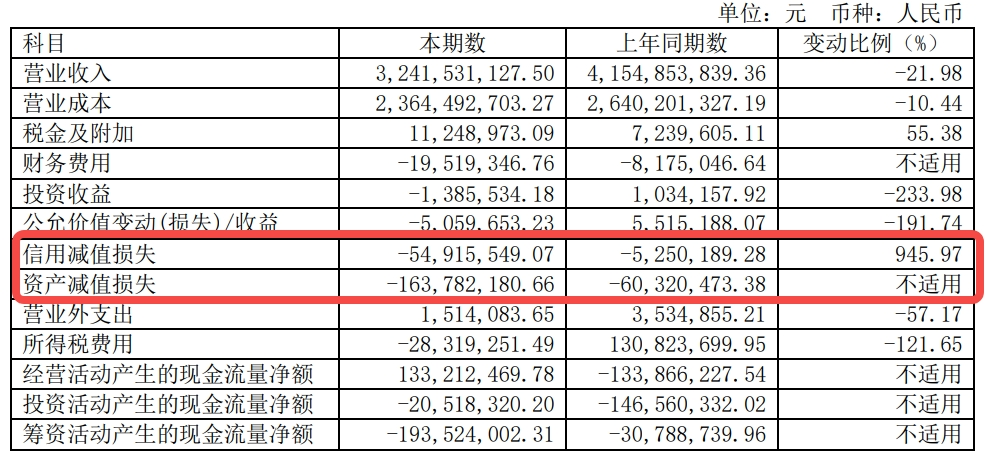

资产减值损失和信用减值损失,在2022年增加尤为明显,并直接影响了公司的盈利情况。

(图 / 丽人丽妆2022年财报)

2022年,丽人丽妆信用减值损失增加了近946%至5492万元,资产减值损失增加了173%至1.64亿元,二者合计总额达2.19亿元。

据公司财报,资产减值损失增加,主要因公司当期计提的存货跌价准备增加等所致。信用减值损失增加,主要因当期计提的其他应收款坏账准备增加所致。

近年来,高企的存货以及由此带来的跌价损失,不断侵蚀丽人丽妆的利润。

2022年底,公司存货余额11.23亿元,占总资产的比例达35.3%,公司计提存货跌价准备1.58亿元,较2021年增长了163%。

公司存货跌价大幅上升的风险,在2022年上半年就已显现出来。

2020年和2021年年,公司存货跌价损失分别为8636万元和6032万元,占当期净利润比重分别为25.47%与14.67%。

2022年上半年,公司存货跌价损失8004万元,占净利润比重飙升至1310%。

丽人丽妆不仅要先行从合作品牌方购买产品、囤积巨额库存,还要为合作品牌垫付款项,这些费用的回收风险,使得信用减值损失不断增加,也从另一个方面侵蚀了利润。

2022年,丽人丽妆其他应收款2.84亿元,其中给品牌方代垫款1.92亿元。其他应收款带来的坏账损失4126万元,加上预计无法回收已进行核销的款项642万元,合计4768万元。

无论是存货跌价的大幅增长,还是代垫款带来的损失,都与丽人丽妆的运营模式相关。

公司主营业务收入来源主要包括电商零售(经销)和电商营销运营(代运营),2022年上半年,电商零售占收入比重高达91.27%,代运营占比3.15%。

在经销模式下,公司需要先买断商品,拥有产品定价权和所有权,属于品牌方的销售渠道,丽人丽妆也因此被认为,相较其他代运营商,与品牌方存在更强的绑定关系。

不过,经销属于重资产运营模式,与品牌自身的运营情况也强关联。如果品牌产品滞销或业绩波动现金流受到影响,也将直接影响合作经销商的库存和现金流。

丽人丽妆高企的库存、应收款以及惨淡的盈利情况,正是这一情况的真实写照。

2、代运营商的大困境

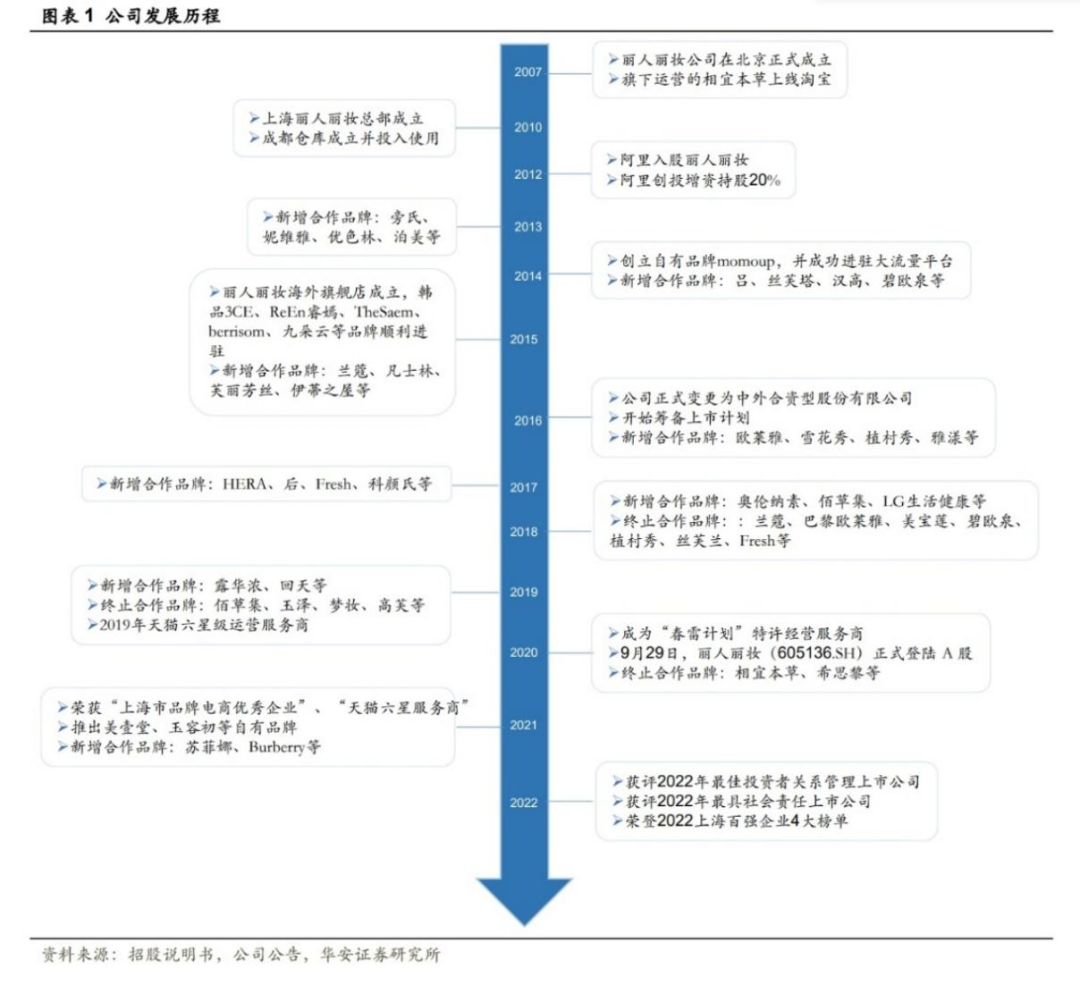

丽人丽妆公司的前身本是一家“淘宝夫妻店”——由黄韬和妻子翁淑华于2007年创立,主要代理化妆品,同年,合作品牌相宜本草也上线淘宝。

当时,电商对于美妆品牌而言还是个新事物,品牌授权线上销售更是少见。刚成立的丽人丽妆根本拿不到大牌合作,于是将合作对象锁定在销售体量小且愿意冒险的国产品牌相宜本草上。

此后,相宜本草的线上销量一路上涨,作为电商零售时代最早的践行者之一,丽人丽妆不断积累在线上零售方面的专业运作经验,为其后期吸引大牌合作奠定了基础。

2015年左右,兰蔻、希思黎、欧莱雅等一众国际品牌都开始在国内拓展电商销售,丽人丽妆成为了它们在中国探索线上零售的引路人。

不过,品牌被领进电商大门后,不少在后期选择亲自下场,或者转投其他运营商,这也成了后面丽人丽妆跌落神坛的“伏笔”。

2018年,兰蔻、欧莱雅、美宝莲、碧欧泉、fresh等一众大牌与丽人丽妆终止合作,2019年,佰草集、玉泽、高夫等国产品牌与其终止合作。

2020年,希思黎以及丽人丽妆的“老战友”相宜本草,也终止了合作。

以欧莱雅为代表的品牌,不仅积极拥抱电商、直播等新渠道和形式,而且,随着自身运营能力的增强以及线上渠道的战略位置上升,逐渐将电商运营权收回自己手中。

“如果是运营早期,品牌与代运营商合作,相比品牌自建运营团队成本要更低。但是从长期来看,尤其是大品牌,还是自运营成本更低、利润更高,而且企业自身对线上渠道的把控度更高,也更能够灵活根据企业战略来进行运营策略的调整。”美妆品牌运营部人士郭铭对「摩登消费」表示。

他举例表示,在代运营模式下,运营商的收费方式往往是“服务费+销售提成”,很多时候,销售额提成是最主要的收入来源,例如代运营商可能根据销售额提成10%,换做品牌自己运营的话,虽然也要付出销售激励的成本,但它给到自己员工的激励可能是5%,并不会到10%。

随着欧莱雅等品牌停止合作,丽人丽妆也在不断开拓新品牌。但此后新增的合作品牌中,较多是平价品牌,尤其是韩妆品牌,如赫妍、伊蒂之屋、菲诗小铺、谜尚等。

然而,一个现实情况是,2017年之后,国内中高端化妆品市场由欧莱雅、雅诗兰黛等占据,平价市场则被国货逐渐占据,以平价路线为主的韩国、欧美品牌在走下坡路。

目前,丽人丽妆代理的品牌雅漾、菲诗小铺、悦诗风吟、蜜丝佛陀等,正在被国货薇诺娜、花西子、完美日记等替代,这也意味着丽人丽妆代理的品牌销量下滑。

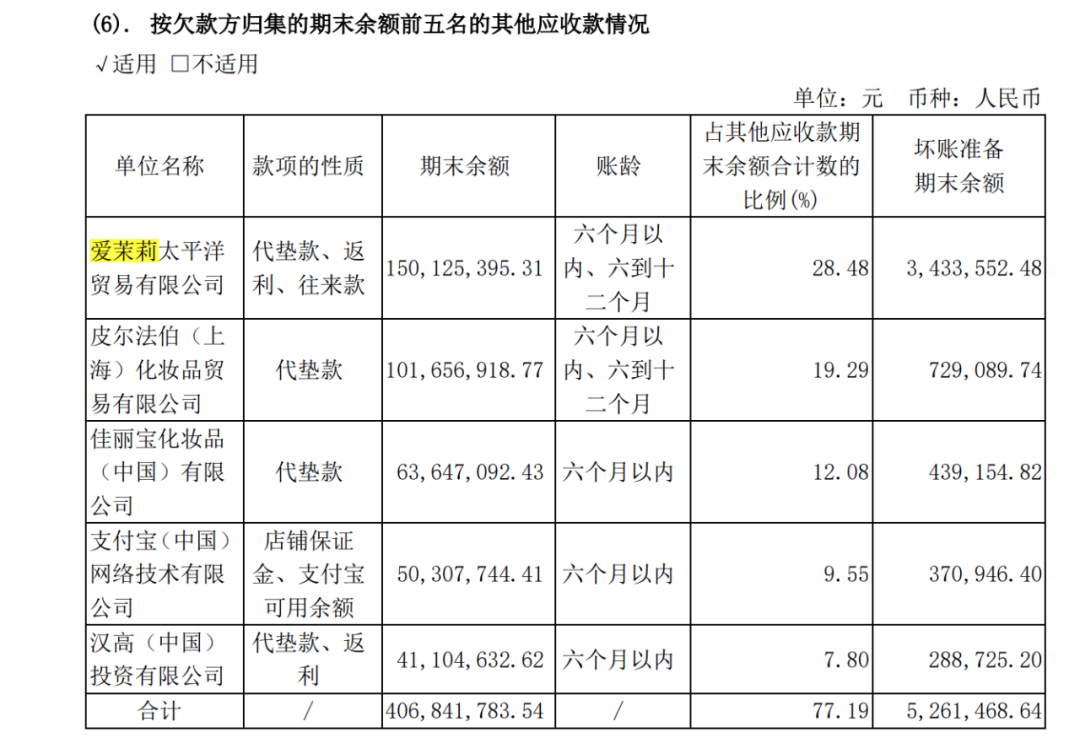

悦诗风吟、菲诗小铺等都属于韩国美妆集团爱茉莉太平洋旗下。2022年上半年,丽人丽妆因其他应收款大增而导致信用减值上升,按欠款方归集的其他应收款余额前五名中,占比最高的就是爱茉莉太平洋,为1.5亿元,占总额近三分之一。

(图 / 丽人丽妆2022年半年报)

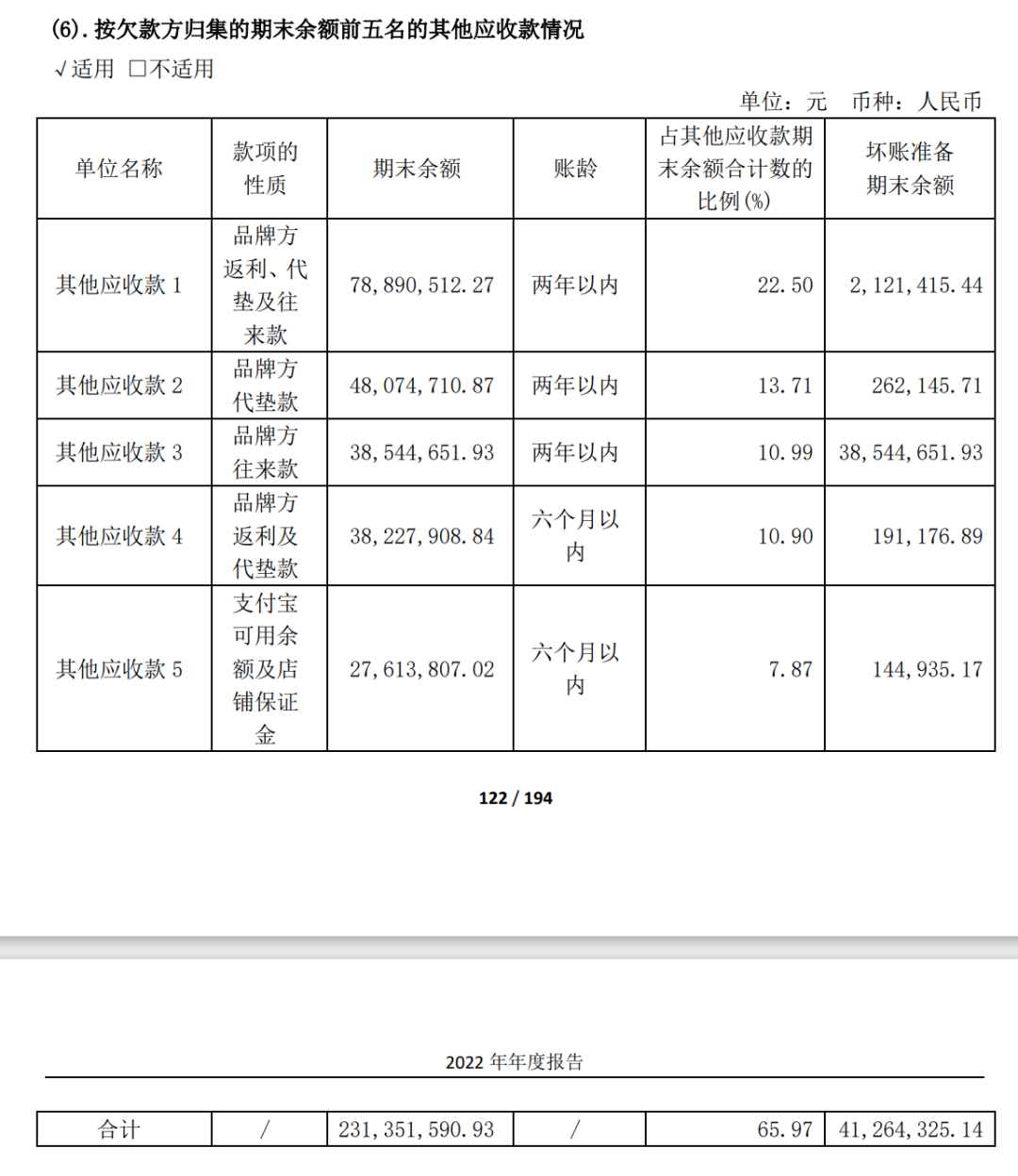

在2022年年报中,丽人丽妆不再披露欠款公司具体名称,但可以看到欠款余额第一名的企业占比依然达到22.5%。

(图 / 丽人丽妆2022年报)

由于丽人丽妆业务主要为买断经销模式,需要先进货再销售,而如今韩妆市场需求下行,库存和垫款积压,资产减值和信用减值额度快速上升,也就不奇怪了。

实际上,相对其他代运营商,丽人丽妆在运营中往往呈现出对单一元素过分依赖的特征,这也对其业绩带来深层次的影响和风险。

从运营模式来看,丽人丽妆买断经销模式占比常年保持极高比重。

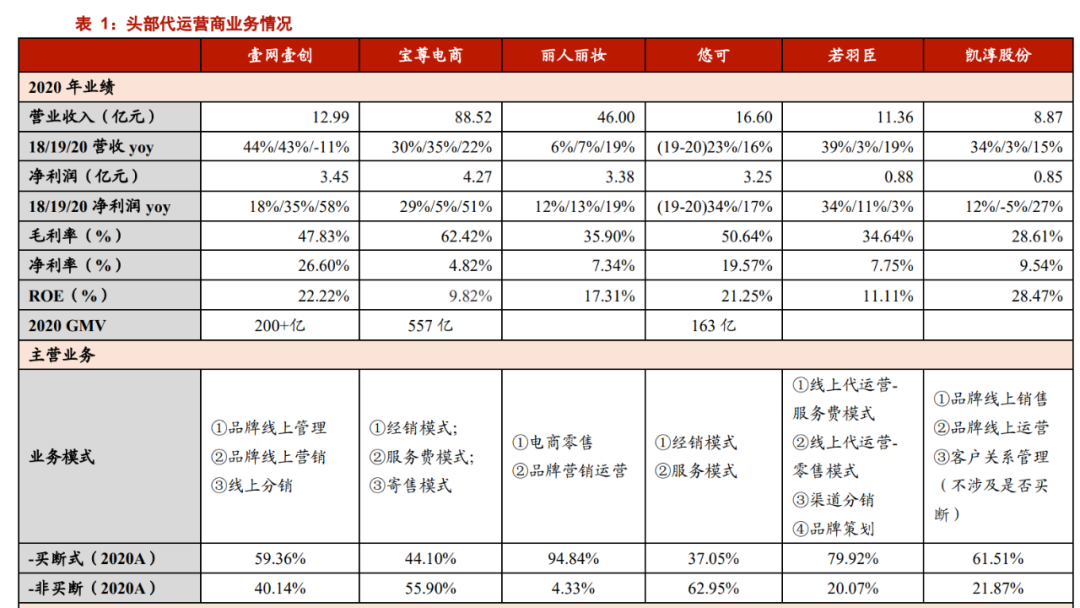

2020年,丽人丽妆买断模式占比94.84%,而同期,壹网壹创59%,宝尊电商44%,悠可37%,若羽臣80%,凯淳股份61%。

经销商模式需垫资存货,对资金占用较大,且需要实时进行存货管理。这对企业资金能力、库存管理都提出了更高要求。

此外,在渠道分布上,丽人丽妆极为倚赖天猫平台,这也给企业发展带来风险。

虽然代运营公司普遍依托阿里生态,但丽人丽妆是最严重的一个,加上阿里巴巴(中国)网络技术有限公司持有丽人丽妆17.57%股权,是其第二大股东(仅次于创始人黄韬),因此在业务上和天猫深度绑定也不足为奇了。

(图 / 浙商证券)

据浙商证券,2020年,丽人丽妆营收天猫占比高达98.14%。同期在同行中,相应占比最低的凯淳股份为28.16%,占比最高的悠可也只有81.83%。

2022年,丽人丽妆营收天猫占比虽在下降,但依然高达86.5%。

随着天猫的流量见顶,丽人丽妆在天猫的收入不断下降,也带动公司整体营收下降。2021年及2022年,其天猫国内营收同比分别下降了14.78%、26.6%,同期公司营收下降9.67%、21.98%。

综上可见,合作品牌的兴衰加上运营模式、平台布局的偏颇,压力都直接给到了丽人丽妆。

3、新成长的可能性

「摩登消费」观察发现,在面临核心品牌出走及运营渠道单一的困境时,丽人丽妆并非没有尝试过调整发展的航线。

当洞察到消费者对国货的喜爱、对成分的关注后,丽人丽妆开始推出自有品牌。

目前已推出美壹堂、玉容初、寻味档案、爱贝萌等,涵盖护肤品、儿童护理、方便食品等领域。其中护肤品牌美壹堂主打修复、抗敏等,玉容初则主打中草药护肤。

(图 / 美壹堂天猫旗舰店)

但这些品牌对丽人丽妆的加成还有待观察,2022年财报显示,丽人丽妆包括自有品牌在内的其他业务占比仅为13.5%。

客观来说,代运营商有消费者洞察、市场销售趋势变化的一手数据,加上线上运营经验,具备打造自有品牌的天然优势。

2017年,曾担任御泥坊首席运营官的黄锦秋创建了完美日记。同年,曾操盘过百雀羚和水密码的吴成龙创立了花西子,他曾帮百雀羚旗舰店实现日销售额从4000元到上百万元的增长,而花西子在2021年实现了彩妆市场市占率第一。

不过,这些成功案例并不意味着丽人丽妆的自有品牌也能成功,事实上,目前消费者对丽人丽妆自有品牌的感知还非常有限,其自有品牌的研发,更多还停留在模仿、防守层面,并没有突破性的创新和变革。

此外,在品类拓展方面,代运营商依然有想象空间。

目前代运营公司多以美妆起家,其他品类代运营渗透率尚低。2022年,丽人丽妆美妆洗护品类收入占比高达98.27%。而壹网壹创2020年新拓展的食品潮玩品类,实现了近6亿的GMV。

此外,合作品牌的拓展,也存在较大空间。目前上市的国内代运营商中,合作品牌最多的宝尊电商截至2022年合作品牌超400个,其他均在一百家左右。

在浙商证券看来,代运营商通常采用“强中台+小前台”的模式,合作品牌的扩充并不带来很大的边际管理压力。如宝尊电商在过去几年品牌扩张中,单个品牌对应的员工数量基本稳定,并呈下降趋势。

值得一提的是,随着抖音电商兴起、中国品牌出海所带来的海外平台运营需求上升,为电商代运营打开了新空间。

总的来看,丽人丽妆所面临的困境,既有天猫业务规模下降、品牌转自营等趋势的影响,更多还是自身业务布局的局限所带来的风险。

不可否认的是,在专业化分工趋势下,与代运营商合作,依然是品牌方解决线上渠道痛点的高性价比选择之一。

固守传统路径只会让困境加剧,但顺应市场需求而精进、具备全渠道运营能力的代运营商,将有机会在新场景中抓住机遇实现突围。

*文中郭铭为化名;

评论