文丨消费深一度

“狂飙”的锅圈,在成立的第8个年头,终于启动上市计划。

从郑州市福元路开出第一家门店,到现在走向全国、门店破万,并筹划布局东南亚,锅圈花费了6年时间。过去三三两两的媒体报道,粗线条勾勒出这一万店连锁品牌的轮廓。最新披露的541页招股书,得以让外界更加系统和全面地剖析该模式的核心竞争力。

锅圈创始人杨明超出生在河南鹿邑,那是老子的故乡,讲究“一生二,二生三,三生万物”。根据锅圈的招股书,我们也注意到了3组极为抢眼的数据,以及在此背后,锅圈未来的成长路径和发展野心。

锅圈的基本面

简单来说,在2022年,锅圈以接近万家门店,主卖火锅和烧烤产品,取得超70亿的营收,斩获2个多亿的利润。

具体来看。

锅圈的收入:在2020年至2022年,分别为29.65亿、39.58亿、71.74亿元。

利润:在2020年至2022年,分别为-4329万元、-4.61亿元、2.41亿元。

锅圈的门店数量:截至2022年底,拥有9221家门店,其中包括9216 家加盟店和5家自营店。加盟店增长数量在2020年至2022年分别为2883家、2762家和2631家。

锅圈的产品构成:

以火锅、烧烤产品为主,火锅销售占比在7成5以上,烧烤产品逐步升至10%。

锅圈的成长史也比较简单。

2015年,锅圈在郑州成立,创始人是杨明超、孟先进和李欣华。2019年,锅圈供应链(上海)公司成立,形成郑州、上海双总部格局。2023年,为上市改制成锅圈食品(上海)股份有限公司。

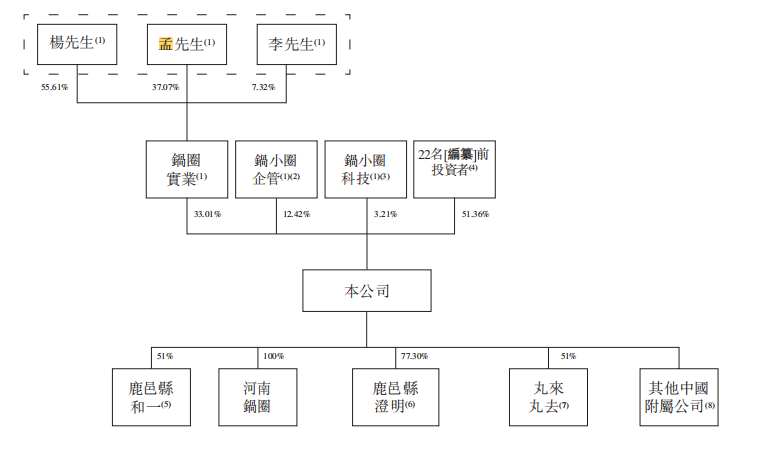

截至最后实际可行日期,杨明超、孟先进及李欣华根据其之间的一致行动人士协议,通过锅圈实业(上海)有限公司,共同于已发行股本总额中拥有约33.01%权益。

锅圈获得6轮融资,累计融资超30亿。包括不惑创投、IDG资本、招银国际、三全食品、启承资本、天图投资、茅台基金等机构的投资。从前期的基金公司,到后来的产业资本(茅台建信基金、物美投资),均成为锅圈的投资方。

三组数据值得关注

数据1:3%

3%,是锅圈在近三年的最高关店率。在2020年至2022年,锅圈关闭的加盟门店数目分别为28、194及279家,关店率分别为0.7%、2.8%及3.0%。

闭店率指标作为评价门店模型稳健程度的一个主要指标,在一般情况下,随门店数增多,品牌闭店率将呈先降后升趋势、以后呈上升趋势。

和君咨询合伙人、连锁经营负责人文志宏认为,万店规模,并在2022年的特殊年份,做到3%的关店率,已经是非常优秀的数据。

红餐网专栏作者蒋毅曾撰文表示,很多连锁餐饮品牌,2020年以来的实际闭店,已经超过30%以上,最严重的甚至超过50%以上。

这里可做一个横向对比。

知名麻辣烫连锁品牌杨国福,在2019年至2021年前三季度,加盟餐厅分别减少1068家、939家和439家,关店率分别为22.68%、17.92%和7.5%。(数据来源:招股书)

知名餐饮品牌沙县小吃,在2020年存在40450家,当年关店7087家,关店率为17.52%。(数据来源:番茄资本卿永)

知名茶饮品牌蜜雪冰城,在2019年、2020年、2021年,加盟店分别关闭380/331/585、176,关店率分别为5.29%、2.56%、2.92%。(数据来源:招股书)

锅圈在招股书中提到,门店关店的主要原因是:1、加盟店未能遵守我们的门店运营标准,或以其他方式严重违反特许经营协议。2、加盟商因个人原因主动终止经营。

据了解,锅圈现在正在严格管理,对于部分违规操作的加盟商,将采取摘牌处理。这也将反映在关店数据上。

锅圈招股书中披露的另外一个数据也值得关注。截至2022年底,锅圈9216家的加盟店由5680名加盟商经营。接近30%的加盟商经营超过一家门店。

数据2:75.8%。

这是锅圈火锅产品在2022年的销售收入占比。

在锅圈的产品构成中,包括火锅、烧烤和其他,共计755个SKU。截至2022年底,火锅产品、烧烤产品和其他的SKU数量分别为312、163和280。

在这些产品中,烧烤产品在2020年至2022年的销售占比分别为5.8%、7.6%和10.1%。同期的火锅产品为81.9%、79.7%、75.8%。

不难看出,火锅仍是锅圈的主要特色,但烧烤业务的分量正在逐步增加。

这里想谈的是锅圈的产品结构以及未来边界。

锅圈以火锅起家。但吃火锅有一定的淡旺季,烧烤恰恰可以与其互补。目前锅圈正在布局的露营业务,其实是烧烤板块的升级版本。目前,锅圈的产品品类在丰富,包括饮品、一人食、即烹餐包、生鲜、西餐及零食等。锅圈希望通过拓展产品类别,满足不同消费场景和用餐习惯的消费者。

其实,在此背后,还涉及到锅圈商业模式的底层逻辑。

锅圈的愿景是“在家吃就锅圈”。

通常情况下,餐饮有三种解决方案。一个是买菜做饭,另外就是通过美团点外卖,还有就是社会餐饮。

锅圈则是开辟了第四种解决方案。以火锅为载体,通过提供诸多预制食材,让老百姓更加便捷的享受到性价比高、口感更加丰富的居家吃饭体验。

在这个商业逻辑中,锅圈解决了老百姓想吃常吃但不会做、想吃常吃做的不好吃、想吃常吃做着麻烦、想吃常吃去饭店吃贵的四大痛点(背后是效率、口感和价格)。

锅圈门店紧邻社区,将门店周围1.5公里的若干个社区当成主要服务对象,深度服务社区百姓。

在过去,市场经济尚未全面推开,很多生活区以家属院的形式呈现。去食堂打饭成为彼时很多家庭的主要选择。搁置现在,锅圈的角色中,也有那个时代“食堂”的身影。不同的是,锅圈是完全市场化的社区中央厨房连锁品牌。

在所有餐饮品类中,火锅是最易标准化、最受外界欢迎的赛道。锅圈选择在此发力。这也只是锅圈的起点而已。

根据锅圈披露的数据,锅圈2022年线上线下订单量达到一亿单。平均每天线上订单数在2022年为68831份。

如果,消费者一旦将锅圈作为在家吃饭的第一入口和选择,未来锅圈或将继续扩大产品品类。这也是锅圈不断增加自身品类的原因。这也意味着,未来锅圈火锅业务的销售占比会继续下滑。

数据3:279。

这是截至2022年底锅圈的食材供应商数量。包括安井、三全等知名品牌。

锅圈本质是一家供应链公司。它对食材供应和生产的控制主要表现为三种方式。第一是控股。目前已经控股三家食品原料生产工厂:生产牛肉产品的和一肉业,生产肉丸的丸来丸去,生产火锅汤底产品的澄明食品。

第二是参股,目前投资了为其生产虾滑供应商逮虾记,后续还会陆续投资新的产品。

第三是通过单品单厂的策略,战略性获取食品原料生产能力,以更加有效地控制主要的生产和供应。

单品单厂,聚焦品类,是锅圈的重要特色。在锅圈的供应商中,一个工厂只供给一个产品。产品更加聚焦,可使得上游供应链工厂更加专注,在品质和稳定性上更加可靠。

同时,锅圈对于每一个品类的食材需求规模是巨大的。对于供应商而言,通过聚焦品类、错品经营,实现协同发展,并最终成为细分赛道的头部企业。

最为典型的一个案例为逮虾记。

工厂位于广西北海,前期为锅圈提供虾滑制品,自身规模迅速增长。后逐渐走出锅圈体系,在继续供货锅圈的同时,向社会寻找更多客户,逐渐摆脱对前者的依赖。现已成为国内虾滑品类的头部企业。

也就是说,这种以销(锅圈渠道)定产(上游工厂加工)的模式,在前期通过锅圈平台孵化,在形成一定体量后,逐步进入社会多种渠道寻求增量。锅圈在此扮演的是超级孵化器。

据说,锅圈现在已经成立了锅圈资本,正在有计划地向上投资优质供应链企业。这与前段时间东方甄选投资上游烤肠企业的模式是殊途同归。

锅圈的挖潜空间在哪?

最开始时,锅圈出现在众多社区周边的时候,外界普遍认为市场上细分出一个火锅市场供应的连锁品牌,将切走海底捞、巴奴等众多火锅品牌的市场蛋糕。

但是,后来锅圈不断增加品类,将其产品消费场景增加烧烤、露营、预制菜等领域。此时,大多数人才发现,锅圈的野心不止于此。

锅圈的本质是在家吃饭,它要切的是整个社会餐饮的市场蛋糕。或者说,锅圈要做的是,独立开辟出一条新的吃饭路径。

中国在家吃饭餐食解决方案市场的总收入由2017年的1149亿人民币增长至2021年的2903亿人民币,复合年增长率为26.1%。预计到2026年将达到8000亿人民币,自2021年起的复合年增长率为22.5%。预计在家吃饭餐食解决方案市场将成为2021年至2026年中国餐饮市场增长最快的细分赛道。

对于锅圈而言,其体量的增长在于门店基数的增加。

截至2022年,锅圈在直辖市的门店数量为687家,占比为7.5%。省会城市的门店数量为1959家,占比为21.2%;地级市为2549家,占比为27.6%。县级市为2437家,占比为26.4%。乡镇为1589家,占比为17.2%。

从省份来看,河南与江苏市场门店数量超过1000家,河北、山东、浙江等省份门店数量超过700家。

不难看出,锅圈的门店渗透率还有很大的提升空间。一方面是省会城市和直辖市,在这些经济中心增加门店密度。另一方面应该向更多县级市渗透。我国拥有2800多个县城、4万多个乡镇。如果能够下沉至乡镇级别,锅圈仅在门店数量的增长潜力是巨大的。

锅圈在招股书中提到,锅圈计划在东南亚等华裔人口密集的海外地区开设新门店,并计划提高经营超过一家门店的加盟商的比例。

从产品和品类上来看,锅圈依托火锅品类培育消费者在家吃饭的购买习惯和爱好,后续可逐步增加品类,以期满足更多消费场景。这需要在产品研发上多下功夫。

据了解,锅圈拥有调味料研发中心,并与供应商合作,充分发挥共享研发资源和设施。

与此同时,锅圈在现有产品的组合上仍可做更多功课。

锅圈现在正在做另外一件事,就是结合消费者的诉求,为消费者提供更多的“套餐”,即提供不同的解决方案。

这样的模式与古老的中药铺有些类似。患者来到药店,说出自身诉求,老药师按需配方抓药。药材有限,但药方无限。

回归到锅圈。消费者前往门店购买食材,门店工作人群可根据其诉求和消费场景,通过旗下755个SKU,搭配出不同的吃饭解决方案。

彼时的工作人员不仅仅是销售人员,而是配餐师、营养师。

这并非是异想天开。

以火锅为例。仅从底料和地域风格上就可分为清汤、麻辣、菌汤、番茄汤,重庆火锅、港式火锅、潮汕火锅、老北京涮锅等等。若辅以食材的搭配,这种吃饭解决方案可以有无限个。

据了解,目前锅圈围绕火锅已经搭配出52种吃饭解决方案。如果消费者想尝鲜,以一周吃二次火锅计算,需要半年时间才能尝尽上述方案。

对于锅圈而言,未来不仅仅是卖食材,重心在于卖方案。这是锅圈未来在增加门店的基础上,持续保持增长的另外一个重要抓手。

评论