文|亿邦动力网 缪悦

编辑|何洋

种种迹象表明,SHEIN正在加大第三方平台业务的推进力度。

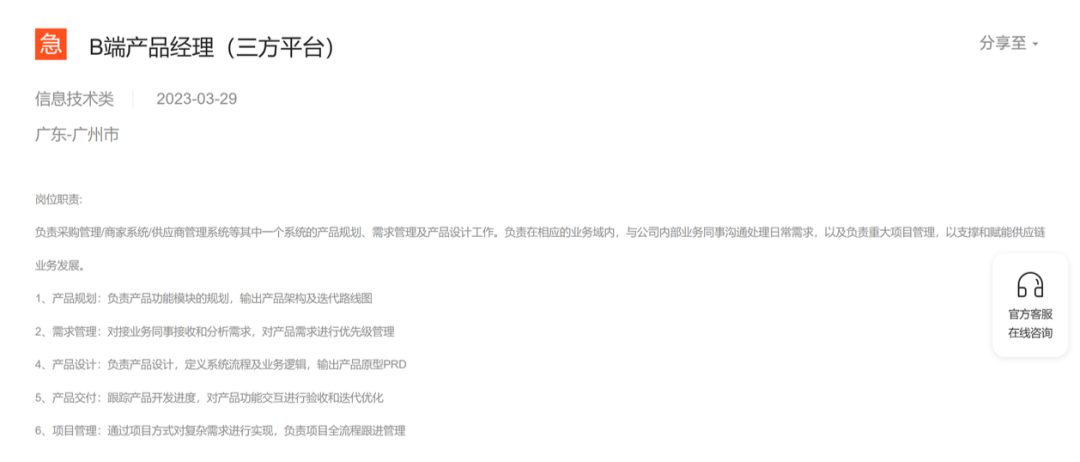

有业内人士向亿邦动力透露:“SHEIN或将在4月正式开放平台业务。”与此同时,SHEIN在用人方面也透出一些端倪,譬如,有关三方平台的技术类员工正在加急招聘之中。

而据一位亚马逊卖家表示,自己已经接到了SHEIN官方招商经理的邀请,加入其第三方平台的业务尝试。“对标亚马逊/沃尔玛,但目前SHEIN尚无官方的仓库,第三方卖家需采取自发货模式,在物流配送上与亚马逊还有一定的差距。”该卖家说道。

跨境服装卖家李辉则表示,目前尝试SHEIN第三方平台业务的卖家可以享有以下的政策优惠:前3个月免佣金,后续全品类收取销售额10%;前3个月SHEIN承担退货运费,后续卖家自行承担退货运费;卖家享有定价权,且0流量费用。“还是挺有吸引力的,毕竟SHEIN庞大的流量池摆在那里。”他对此报以期待。

去年12月中旬,SHEIN在一份致投资者的备忘录中也有描述——SHEIN正在探索超越销售自有品牌的传统业务,进入了第三方平台业务的领域,让其他的商家也能够直接面向消费者销售商品。

01 从OBM迈向第三方平台业务,SHEIN拢共还有几步要走?

谈及SHEIN与品牌商之间的合作,最早可以追溯到2021年,那时起,SHEIN即部分采用了OBM(Original Brand Manufacturer)模式,即由品牌商家自主开发生产,要求合作对象拥有开发设计能力、自有供应链和明确的品牌调性。但在该模式下,仍旧是由供应商供货,SHEIN来进行运营和销售,类似于“京东的自营模式”。而在彻底开放第三方平台业务后,即将走向“淘宝的模式”。

从2022年下半年起,SHEIN“平台化”的迹象更明显了。先是把巴西、墨西哥两个国家作为试点,允许本地商家入驻,之后又有意将平台模式从遥远的南美推广到市场占比最大的美国,以及中东市场。

“更重要的是,SHEIN(开放平台业务)会在接下来加大对中国跨境商家的招商力度,而不局限于海外本土商家,扩充包括美容和家居在内的诸多品类线,向一个真正意义上的平台型企业迈进。”有关注SHEIN的投资人向亿邦动力指出。

多位服装领域的业内人士也向亿邦动力表示,事实上,早在去年下半年起,SHEIN已经开始在平台化方向上动作频频,并与国内各大服装品牌商们来回探讨。其中一些考虑入局,另一批则在目标人群、定位、价格等方面与平台的方向未能达成一致,选择暂时观望。

“SHEIN的用户心智还是低价格带产品,我们的价位段偏高,与其不匹配。如果SHIEN之后做渠道、品牌升级,倒是可以再试试。”跨境服装卖家刘康认为。

“大致推算,SHEIN的客单价在20-25美金居多,客群是16-28岁的青年群体,所以商家的产品设计和目标人群得与平台的属性关联,入驻之后,直接用平台现有的流量,嫁接就比较顺畅。但如果你的产品定位更高端,客单价也高,老实说,SHEIN的这波客群不一定会买账。”某杭州的服装大卖家坦言。

与此同时,SHEIN开放第三方平台业务之后,有三个问题也是绕不开的:

第一,如何平衡自营业务和第三方平台业务之间的关系?

既然SHEIN在美国已经是独立、自足的互联网流量大入口,甚至可以做到和亚马逊掰手腕,那SHEIN启动平台之后,第三方卖家店铺的产品与其自营的产品,或多或少会存在一定的竞争,SHEIN将如何平衡二者之间的关系?又会给到第三方卖家店铺多大的流量倾斜?

第二,要不要效仿亚马逊FBA,加重本地仓储建设?

SHEIN此前在物流上的核心动作是“一仓发全球”,以跨境直邮的方式来优化服装领域最棘手的库存问题。但在开启第三方平台业务之后,SHEIN需要具备本地发货的能力,以及搭建成熟的物流体系,这将是很“重”也是很关键的一步。

第三,如何保证用户体验的一致性?

SHEIN原先的自营模式对商品的可控性是较高的,但开放平台之后,如何控货、控物流,也对SHIEN提出了新的挑战。

02 未来3年要完成10倍的利润增长,平台化转型迫在眉睫?

SHEIN品牌正式成立于2014年年底,凭借“快反供应链+新流量+极致性价比”构筑了其他同行竞争者难以企及的高护城河。

即便在很多同行面临增长困境的2022年,SHEIN也交出了不错的成绩单——2022年营收227亿美元。彼时,SHEIN的估值在1000亿美元(据彭博社2022年4月的报道,SHEIN在新一轮融资后的估值将达到1000亿美元)。

“按照电商企业普遍采用的市销率模型来计算,PS倍数达到4.1,这在电商圈内是一个较高的数字。”一名关注跨境赛道的投资人告诉亿邦动力。

另一方面,SHEIN在2022年的总利润达到7亿美元,且连续四年保持盈利的状态。在新用户的获取方面,根据Sensor Tower的数据,SHEIN在2022年仍旧稳居出海电商App下载榜的冠军。

一家企业能保持百亿美元的营收规模、保持年均50%以上的增速、保持盈利、保持新用户流量池的活跃,放眼全球范围,这样的案例也并不多见。同时具备前述所有要素,足以说明SHEIN过去几年的成长非常稳健。正如一名海外投资者对SHEIN近年发展的评价:“SHIEN已经取得了现象级的增速,在此前提下,还能保持盈利,让人印象非常深刻。”

但不得不承认的是,SHEIN这艘“巨轮”也面临更为严峻的增长挑战。

从SHEIN今年2月向投资者透露的信息来看,公司的目标是2025年实现年营收585亿美元,GMV增长至806亿美元。这意味着,SHEIN在未来两三年将超过两大竞对H&M和Zara的年销售额总和。

此外,SHEIN于2022年的总利润为7亿美元,而其在2025年的目标是净利75亿美元。也就是说,SHEIN要在未来的3年内完成10倍的利润增长。不管是营收额还是净利润,对于这一宏大的目标,多位跨境业内人士认为,在当下欧美经济持续低迷的市场环境下,难度很大。

首先,SHEIN自身的体量已至百亿规模,想要继续保持50%以上的增速绝非易事。2022年之前,SHEIN连续8年的营收增速超100%,尤其在2020年,疫情催化下的营收增速甚至一度超过300%,但在2021年之后,营收增速开始下滑,2021年增速为60%,2022年则为52%。

外部环境的风云变化也让SHEIN肩上负担了更多的重量。挤掉部分市场对跨境电商高涨情绪赋予的泡沫之后,一级市场的投资变得更为谨慎,SHEIN的估值回落至640亿美元即可以视为其中的一个表现。

高成长性之后,SHEIN还需要优化逐一浮现的更多问题,如ESG评价(一种关注企业环境、社会、治理绩效而非财务绩效的投资理念和企业评价标准)、原创设计问题等等。SHEIN需要向投资市场展现一个更加美好的未来。

各种压力之下,SHEIN必然得有更大的突破。以“平台化”来增加盈利的抓手,通过规模效应降低仓储及配送成本,并以平台来提高复购率(SHEIN在2022年拥有1.42亿消费者,但有60%是首次购买),是SHEIN如此庞大的体量之下,必须走出的一步棋。

事实上,SHEIN也在聘请有第三方品牌合作经验的高管入局——Lazada前总裁、品牌商城负责人刘秀云(Jessica Liu,花名尔丁)于2022年11月加入SHEIN,目前在集团位于新加坡的办事处工作。更早之前,她在阿里巴巴担任过天猫服饰总经理、奢侈品事业群总裁,并在亚马逊工作了近7年。

03 Temu猛攻,SHEIN开放平台迎来劲敌

Temu出现之前,SHEIN在跨境电商“极致性价比”领域内称得上是一枝独秀,同行们大多只能望其项背。Temu半路杀出可谓搅动了一池平静的湖水,除了定价区间的重合,二者在业务模式上也相似,难免在新的战场上短兵相接。

“两者都背靠着中国强大的供应链,都有着明确的低价优势,都在拓展包括女装、美妆、家居、宠物、女士内衣、男装、童装等全品类,都面向全球市场,且以北美为主阵地。”一位业内人士谈道。

值得一提的是,Temu在一些高度重合的品类上甚至能打出比SHEIN更低的价格。浙商证券的一则数据显示,Temu在某些品类上的价格能做到SHEIN的53%-80%,譬如女士上衣,Temu的均价为6.4美元,SHEIN为8.5美元。另外,Temu美国市场25~34岁年龄段的用户占比为19.95%,其次为35~44岁年龄段,对应占比17.58%,而SHEIN的用户群体集中在18~35岁之间。

有Temu的员工也坦言:“‘瞄着’SHEIN打。内部有几十人的团队专门负责全网比价,每天都会搜索SHEIN的标价,就是想建立绝对的价格优势。”

SHEIN吃到了国外网红经济崛起以及谷歌、Facebook、Instagram等渠道的早期流量红利——彼时的流量还非常便宜。但Temu有母公司拼多多的资本及资源撑腰,为扩大用户量,也是在广告投放上豪掷重金。

最引人注目的当属Temu在有着“美国春晚”之称的超级碗上投放的一则30秒广告。另据知情人士透露,今年拼多多对Temu的投放预算大约在140亿元左右。

而Temu这波招式也确实见到了成效。据SensorTower的统计,截至今年1月底,Temu全球下载量接近2000万次,交易用户突破1000万,北美地区的用户贡献了超过九成的份额,下载量更是先后超越了亚马逊、谷歌、TikTok和SHEIN。

营收方面,据暗涌Waves的数据,Temu今年1月的GMV已逼近2亿美金,几乎与去年上线累积4个月的GMV持平。伴随着Temu的增长进入爆发期,团队内部还把预算从原先的70亿人民币加码至2倍。前不久,还传出Temu提出的一个“小目标”——今年9月1日之前,北美市场至少有一天的GMV超过SHIEN。

两家公司对人才的招募也在暗暗较劲。有接近Temu的业内人士表示:“为了挖到SHEIN的员工,Temu团队费尽心思,先是花重金得来SHEIN部门业务线的组织架构,而后找到猎头公司,给予不低于2倍的佣金,同时向SHEIN员工开出不低于3倍的工资条件。”另有知情人士告诉亿邦动力,SHIEN的部分中层被挖走,供应链管理、物流仓储、买手、招商等岗位的基层员工也遭到大面积的挖角。

而SHEIN对此的回击是,直接开启“红色预警”,声明对跳槽去Temu的员工“永不录用”。

Temu一出生就自带“平台基因”,SHEIN则以平台化为新的增长筹码。眼下,大环境愈发波谲云诡,虽Temu体量还远不及SHEIN,但先行者们丝毫不敢松懈。

评论