文|智瑾财经 大钊

生鲜电商行业终于守得云开见月明。

2022年,生鲜电商赛道可谓是寒意彻骨,几乎所有的参与者都处于苦苦挣扎的境地。不仅十荟团、橙心优选、同程生活、兴盛优选相继关停或大面积“撤退”,即便是背靠京东的京喜拼拼也在经过了多轮收缩后,仅留下北京和郑州两个市场。

有着“生鲜电商第一股”之称的每日优鲜,在遭遇了撤城、拖欠货款、拖欠薪资、大幅裁员等风波后,更是出现了破产的传言。同为上市公司的叮咚买菜,虽然去年毛利率来到了30.91%的历史新高,但是净利率依旧只有-3.33%,全年亏了8.14亿元人民币。

但在进入2023年后,此前曾被质疑为“只会烧钱、不会赚钱”的生鲜电商,似乎又“活”过来了。

先是在今年元旦前后,盒马CEO侯毅在内部信中透露,2022年主力业态盒马鲜生实现盈利。

随后在立春时节,叮咚买菜方面宣布2022年第四季度首次实现单季GAAP净利润转正。

近日据媒体报道,美团买菜已基本实现盈亏平衡,并在2月重启扩张计划。

随着这些生鲜电商企业盈利的消息传出,原本已经“结冰”的行业赛道似乎也迎来春意。

买菜业务“活”了

据媒体爆料,美团买菜在今年2月重启扩张计划。目前,美团买菜正计划进驻苏州,未来会在华东地区更多城市开展业务。

从美团近段时间的举措来看,扩张是2023年的主旋律。除了美团买菜所承载的生鲜电商业务之外,同城零售、外卖配送等业务也在加速跑马圈地。不久前,美团已开始在香港招募骑手,为在香港提供外卖服务做准备。

和外卖相比,美团买菜业务因为运营成本高、损耗率不易控制、前置仓模式饱受争议而遭到过不少质疑。如今能实现盈亏平衡并重启扩张,也表明美团已经摸索出一套有效的经营法则。

图源:华通证券

实际上,自2022年半年报开始,美团就将披露的分部报告列示口径进行了调整。调整后的公司主营业务分为两大板块:

一是核心本地商业板块,主要包括餐饮外卖和到店、酒店及旅游分部,并包含美团闪购、民宿以及交通票务;

二是新业务板块,主要包括美团优选、美团买菜、餐饮供应链(快驴)、网约车、共享单车、共享电单车、充电宝、餐饮管理系统等众多公司布局新业务。

2022年三季度财报显示:

美团新业务板块收入同比增长39.7%至163亿元,增幅超过了核心本地商业板块的24.6%,经营亏损也大幅收窄32%。而到了第四季度,美团买菜的业务增速超过了30%,前置仓规模扩展到了500个,日均订单超过110万个,整体已实现盈亏平衡。

王兴则在财报电话会上谈到,美团正在持续发力社区生鲜零售业务,会努力改善供应链、履约服务。积极开城的美团买菜,相信会给生鲜电商市场注入新的活力。

可以预料到的是为了进一步提高收入,美团除了拉新用户以外,增加单个用户的消费频次是最关键的途径,这也是美团闪购成为业务焦点,美团买菜、美团优选等新业务仍需要持续投入的原因之一。

从某种程度来讲,美团买菜能在大趋势不好的前提下逆袭成功,部分归因于打破了生鲜电商原本的模式局限。据悉,美团买菜一直在不断扩充SKU,除了蔬菜瓜果外尽量提供更多日用百货类商品,这样既能提升订单量和复购率,也给降低损耗,目前SKU已超过3000个。

数据显示,美团2022年新开的前置仓大多为面积在800平方米以上的大型仓库。从SKU和残酷面积来算,美团已经接近一家中大型商超。

美团也曾在财报中指出,本地商品零售业务的收入出现强劲增长,成本结构也显著改善。

新一轮暗战将至?

随着盒马、叮咚买菜盈利,以及美团悄然发力拓城,沉寂了一整年的生鲜电商赛道再次热闹起来。但在业内看来,这并不意味着“烧钱”大战将会再现,因为如今的市场环境并不具备烧钱的条件,经历疫情三年后大多数企业越发看重自己的现金流情况,此前的盲目无序扩张恐只存在于历史中。

其实,互联网卖菜的实现逻辑较为简单,但是将UE模型打正很难。以前置仓典型企业叮咚买菜为例,该企业在当前UE模型(Unit Economics,指单体经济模型)下,仅能实现GAAP净利润为正。

中泰证券预测,根据2021年四季度叮咚买菜公告中披露的上海区域单仓模型,上海区域客单价为66元,较平均60元客单价高6元,毛利率高2.7个百分点。上海分选中心成本和末端履约成本分别为4元、10元,公司平均值分别为4.8元、13元。

在这样的前提下,叮咚买菜上海地区可以得到7%左右的经营利润率,进而达到区域性盈利。而为了将区域性盈利扩展成全面盈利,叮咚买菜开始着力优化成本和利润率。

2019-2021年,叮咚买菜订单规模从0.9亿单提升至3.84亿单,履约成本(含分选中心成本和前置仓成本)占收入比重随之从49.9%收窄36%。2021年四季度,单均履约成本17.7元,比2020年同期19.7元下降10%。

除了降低成本,靠选品提升客单价也是重要手段之一。以叮咚买菜的“拳击虾”为例,“拳击虾”毛利率33.8%,远高于公司整体毛利率水平,单价在98.9元左右,超出平均订单单价73.9%。

而如今,叮咚买菜的实际表现也几乎印证了中泰证券的测算,2022年第四季度,叮咚买菜的平均订单价值来到61.38元。

至于京东与美团,作为大型平台,旗下业态相对丰富,二者在“买菜业务”上的发力更多是为了配合公司整体战略。

从今年3月初,京东上线“百亿补贴”就可看出,京东对于增长的渴求。但“百亿补贴”归根结底还是货架电商,在当下新赛道中的直播电商与本地生活,京东仍有较大进步空间,而“买菜”业务恰恰是京东切入本地生活的好途径。同时,京东买菜采用的聚合模式也有利于其拓展商家范围。

相较京东,美团主营的就是本地生活,其在流量、获客、履约等方面具备优势。但如今,美团在本地生活领域正受到来自抖音的强力挑战,为此,美团一方面去尝试了抖音起家的直播电商,另一方面,深耕本地生活拓宽护城河成为重要策略,除了以美团买菜为代表的生鲜电商,公司同城零售、外卖配送等业务也在同步扩张。

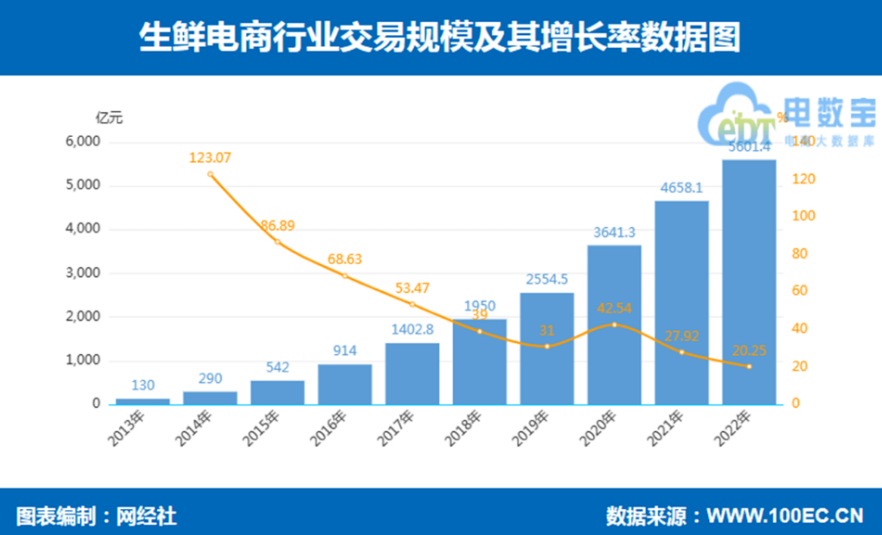

图源:网经社

根据网经社数据,近年来,中国生鲜电商行业交易规模整体保持稳定增长,2019年至2021年生鲜电商交易规模(增速)分别为2554.5亿元(31%)、3641.3亿元(42.54%)、4658.1亿元(27.92%)。2022年生鲜电商交易规模达到5601.4亿元,同比仍保持20.25%的增速。

肉眼可见的行业高增速,以及一个小额、高频、高粘性的流量池,也激发了更多企业杀入买菜赛道。

如沃尔玛、永辉、家乐福、华润万家等知名线下商超也已陆续通过组建配送体系或是接入其他运力平台的方式,入局互联网买菜。

这些商超巨头拥有天然的渠道优势,也有更加完善的仓储和物流经验,虽然模式更重,但是作为线下实体的补充,在线上赚一份“外快”的同时还能更紧密的拉拢用户,何乐而不为。

所以,就目前而言美团等互联网企业在买菜业务上盈利可能只是阶段性目标,在这场围绕菜篮子的竞争中,究竟谁能笑到最后还有待观察。

依旧前景未明

美团内部,王兴有个“电商梦”的说法由来已久。

从闪购到美团优选再到团好货,崇尚“无边界”的王兴进军电商的野心从未停止。

2018年7月,基于用户的生鲜食品、商超日用、服装等外卖配送需求,美团正式发布“美团闪购”品牌。

2020年7月,美团发布组织调整公告称将成立“优选事业部”推出美团优选,进入社区电商赛道。团好货的上线时间和美团优选十分接近,采用产地直发+商品团购的形式,主打“省+好”的团购购物体验,据36氪报道,团好货2022年上半年GMV同比翻了近三倍,有望完成8亿的年度目标。

随着前面几轮摸索和试探,王兴和美团找到了切入电商领域的最佳方式——即时零售。

从需求侧看,很多消费者对于即时可得的需求已不再局限于点餐,而是不断进行品类延展。在供给侧,品牌商家也需要通过即时物流网络来满足消费者的这种即时需求。

在“科技+零售”战略下,美团已经将美团买菜的入口置于APP首页顶部、与外卖频道并列,足以体现出对生鲜电商业务的重视。

不过,虽然有美团APP助力,但是美团买菜在很多维度上仍然比不过几个对手。

在前置仓数量上,叮咚买菜和每日优鲜都多于美团买菜。

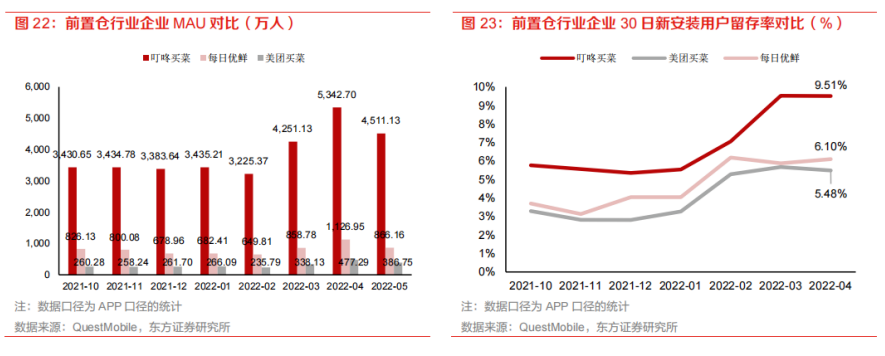

东方证券的数据显示:

截至2021年Q4,叮咚买菜和每日优鲜全国累计开仓数达1400个和1000个,美团买菜由于开城数较少,到2022年Q4只有约500个。前置仓的不同设置影响各平台的仓储有效利用率、仓内人效、履约效率及商品丰富度。

从用户数量来看,根据2022年5月的数据:

叮咚买菜APP的月活数为4511万人,远高于每日优鲜的866万人和美团买菜的387万人(也和美团买菜可以从主站下单有关)。

从用户粘性来看,叮咚买菜30日新安装用户的留存率高于每日优鲜和美团买菜,根据2022年5月的数据:

叮咚买菜APP的新用户留存率达9.51%,同期每日优鲜、美团买菜分别为6.10%、5.48%。

图源:东方证券

而在实际交付环节,拥有最多外卖骑手的美团优势也不明显。根据官网显示:

叮咚买菜最快配送时间为29分钟,美团买菜及每日优鲜则为最快30分钟,但实际情况中可能存在超时现象,大致在30分钟-1小时。

此外,摆在美团买菜面前的,还有与叮咚买菜、京东等平台一样的难题,那就是如何将依靠高单价、高频次才有可能实现盈利的前置仓模式,铺开到三四线城市乃至下沉市场。虽然叮咚买菜和美团买菜都已经实现盈利,但其前置仓仍没能走出一二线城市。

参考资料:

《最大扰动因素基本消除,扩消费政策持续发力,高成长性业务有望迎新一轮快速增长——美团投资价值分析报告》,华通证券国际

《外卖无虞,到店竞争边际趋缓——美团深度报告》,浙商证券

《生鲜电商多模式发展期——前置仓细分赛道尽显韧性,玩家各显身手》,东方证券

评论