文 | 野马财经 高远山 苏影

编辑丨高岩

总市值只有81亿的新东方新材料股份有限公司(简称:东方材料,603110.SH),刚刚宣布定增并购计划,就被外界啪啪打脸。

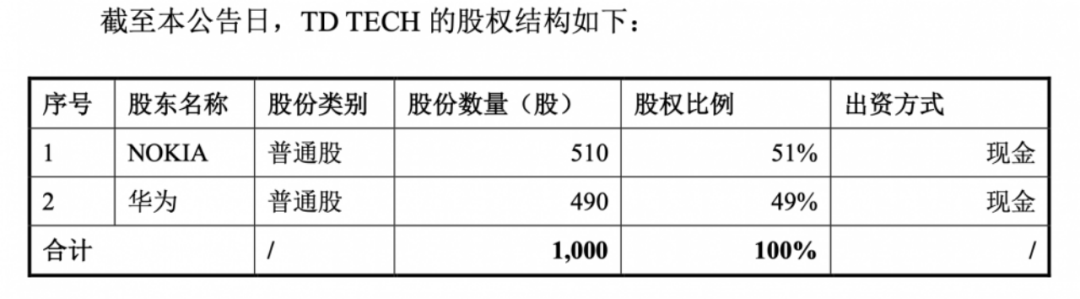

东方材料4月9日发布公告,拟向特定对象定向增发不超过20亿元,全部投向“收购TD TECH51%股权”项目,交易对象为诺基亚。TD TECH剩余49%股权由华为持有。

TD TECH全称为TD TECH HOLDING LIMITED,是诺基亚和华为共同运营的通信公司。TD TECH成立之后,在行业无线产品、终端产品、物联网产品等各个业务板块与华为达成了合作。

来源:东方材料公告

事实上,此次利好宣布之前,东方材料刚在上一个交易日4月7日封上了涨停板,但很快入场的资金就傻眼了。

消息宣布的当天半夜,TD TECH的另一重要股东华为就专门发了声明称,华为没有任何意愿及可能与新东方新材料合资运营TD TECH。正在评估相关情况,有权采取后续措施,包括但不限于行使优先购买权、全部出售股份退出、终止对TD TECH及其下属企业的有关技术授权。

来源:华为官网

值得注意的是,华为也刚刚发布了财报,总资产1.06万亿元,实现经营活动现金流177.97亿元。

4月9日当天,上交所就对东方材料的高级管理人员、控股股东及实际控制人等涉及到的相关人员出具了监管工作函。

4月10日,东方材料董秘办人士对“界面新闻”表示,就收购TD TECH51%股权遭到华为反对一事,公司已在紧急与各方沟通,后续事项会进行公告,并第一时间反馈。

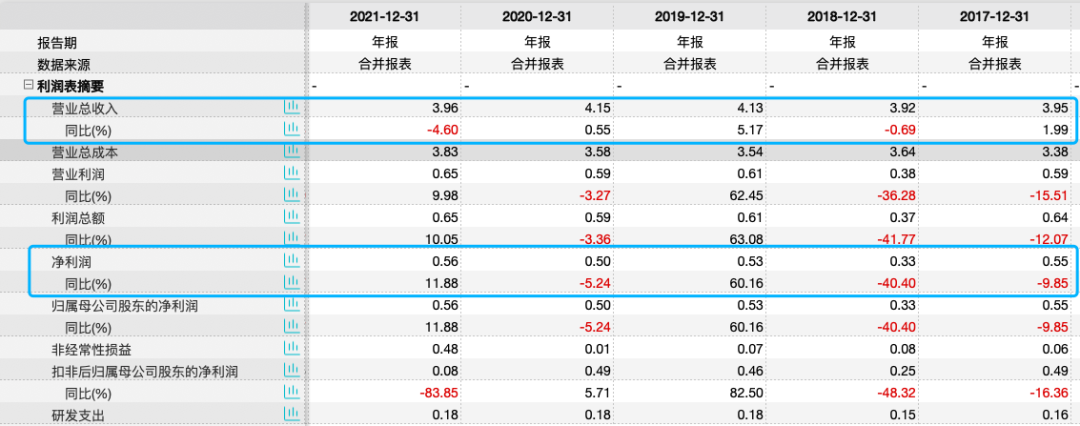

对此,中央财经大学教授刘姝威在个人微信公众号上撰写文章分析:“东方材料的主业是从事软包装用油墨、复合用聚氨酯胶粘剂以及PCB电子油墨等产品的生产销售。东方材料‘收购TD TECH51%股权’的理由是主业经营困难,开拓新的业务方向。东方材料2021年营业收入3.95亿元,净利润5569万元;2023年第3季度营业收入2.84亿元,净利润1533万元。可见,东方材料经营主业的能力很弱,从而也反映出其企业经营管理水平。”

刘姝威评论称:“没有能力经营主业,甚至没有能力经营企业,却妄想用收购其他业务,改头换面,操纵股价,是痴心妄想!监管机构必须严厉打击这种行为,这种行为破坏证券市场的风气!”

定增并购计划刚一出炉,就遭遇外界啪啪打脸,4月10日开盘,投资者用脚投票,东方材料股价一字跌停,报收于40.02元/股,总市值80.53亿元。

油墨厂背后的老板更替

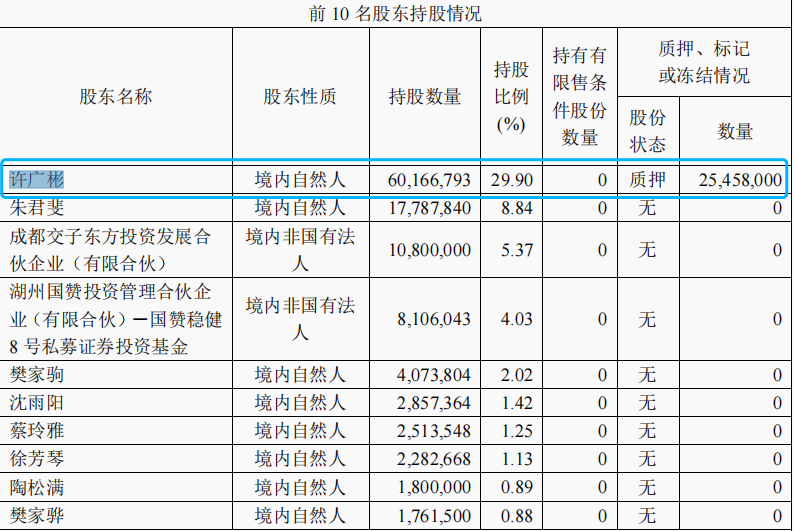

东方材料上市于2017年,当前实际控制人是许广彬,截至2022年9月底,他以29.9%的持股比位列第一大股东席位。

从时间上来看,许广彬是在2021年2月后才正式拿下东方材料控制权的,而在此之前,这家公司一直掌控在创始人樊家驹家族手中。

时间回到上世纪80年代,1983年,在改革开放浪潮席卷全国的背景下,浙江黄岩人樊家驹放弃“铁饭碗”,通过卖祖籍老屋筹得2万元作启动资金,和合作伙伴创办了黄岩油墨化学厂,这是东方材料的前身。

此后,油墨和胶粘剂逐渐成为东方材料的主营业务,产品主要应用于食品、饮料、卷烟、药品等包装领域。经过30余年的发展,2017年10月13日,东方材料在上交所挂牌上市。

当时,樊家驹和妻子朱君斐、哥哥樊家驯、弟弟樊家骅均位于东方材料股东席位,合计持股为54.82%。随着东方材料成功登陆资本市场,上述股权也迎来了36个月的限售期(2020年10月解禁)。

樊家驹本人曾将上市称为东方材料发展历史上的一次重要跨越,并表示,公司将以本次发行股票上市为契机,精心实施募集资金投资项目,增强公司现有服务市场的渗透能力和业务范围,为公司规模化和品牌化的持续发展提供源动力。

不过,令市场意外的是,仅三年之后,这位征战资本市场的掌舵者就有了退隐的想法。2020年12月18日,樊家驹与许广彬签订转让协议,拟将其持有的4297.63万股股权卖给后者,总价约7.63亿元,而这距离股权解禁仅过了两个月。

同期,湖州国赞投资管理合伙企业(有限合伙) 也受让了樊家驹6%的股份,代价1.55亿元。

两次转让完成后,樊家驹和一致行动人朱君斐手中仅剩下16.23%的股份,许广彬则凭借29.9%的持股比成为新控股股东和实际控制人。

来源:东方材料三季度报

但与樊家驹不同的是,许广彬并非是油墨领域的行家,云计算才是其主攻领域。早在1998年,他就曾创办中国最大的软件社区“赢政天下”,2003年他还创建了专业从事数据中心和电信增值业务蓝芒科技。

当前,许广彬的身份为独角兽企业华云数据的创始人及董事长,后者成立于2010年,此前经历了12轮融资,国金证券、海通证券、京道基金、万向集团等均在其投资方之列,2022年,该公司的估值为80亿元。

值得注意的是,此前市场曾有观点猜测,许广彬入主东方材料,是为推动华云数据借壳上市。但如今两年已经过去,上述猜想还是没能等来进一步消息。如今,随着收购TD TECH一事再起波澜,也有投资者在股吧建议,“终究还是要‘华云数据’登场,不然合作方会认为你是个门外汉。

东方材料为何主业不振?

而在此次收购事件受阻的背后,东方材料的业绩情况也难言乐观。

截至2022年9月底,东方材料的总营收为2.84亿元,同比下降0.43%;净利润0.15亿元,同比下降74.57%,而这也是公司上市6年来的历史新低。

对于盈利能力下降一事,东方材料在半年报时曾提到,疫情背景下,原材料供应链成本受到影响,再叠加俄乌战争导致国际原油价格不断上涨,极大地压缩了下游化工企业的利润空间,是油墨行业盈利艰难的主要原因。

此外,因地区管控,部分城市物流运输、原材料供应、人员流动等受到极大限制,公司在短时间内甚至出现了原材料断供等现象,这对企业软包装业务正常生产、销售、运输也造成严重影响。

事实上,作为一家油墨行业的老将,此前东方材料整体业绩较为平稳,自2017年上市以来,公司的营业收入和净利润分别在4亿元和0.5亿元徘徊,较少出现大幅波动。

来源:Wind数据

其中,仅2018年,因受国家环保政策和大宗商品市场的影响,原材料采购价格大幅上涨,东方材料才首次出现营收利润双降的局面。但次年,随着东方材料积极推进传统产品的转型升级,以及原材料采购价格下跌,上市公司又恢复了往常的业绩。

整体来看,无论是樊家驹时代还是许广彬时代,东方材料的整体经营情况似乎均未受到太大影响。

但进入2022年,随着疫情叠加国际形势变化,上述业务平衡被打破,东方材料也将转型提上日程。

事实上,在此次收购事项提出之前,2022年12月,东方材料就在回复投资者留言时透露,会随时关注行业和产业的变化,在深耕当前主业过程中,积极关注国家科技政策的变化,积极推进业务转型。

而4个月后,一纸公告则正式官宣了东方材料向通信领域跨界的消息。

很明显,在主营业务业绩不佳的背景下,东方材料原本寄希望于收购TD TECH打造“油墨+通信”的双主业模式,为公司开辟新的赛道。同期,布局新概念也能为上市公司带来利好,刺激股价提升。

不过,如今随着华为的公开反对,东方材料一举两得的如意算盘似乎就要落空了。除了“一字跌停”的股价,东方材料还会有新的收获吗?

对于华为反对东方材料收购TD TECH一事,您怎么看?欢迎评论区留言聊一聊。

评论