文|豹变 李鑫

编辑|刘杨

「核心提示」

虹吸大量资金的AI概念股,4月10日陷入震荡后,部分公司隔日再创新高,让不少看空者摸不着头脑。从成交额来看,机构资金大概率悉数介入,但受限于体量,即便机构将继续加仓,增量资金对于 AI 主题的边际影响非常有限。AI板块的行情,还能走多久?

古人常说:“月盈则亏,水满则溢”,以形容物极必反。如今,市场一些资金正试图用这八个字描述AI(人工智能)板块价格走势。

一位负责地产公司股票自营盘的交易员告诉《豹变》,近几周的行情,AI虹吸了包括自家公司在内的太多资金。这让其公司持仓的非AI股票“一片死寂”。他认为,“当像我们这种偏保守的公司都试图布局AI热点,行情随时可能逆转。”

4月10日的走势,似乎印证他的判断,ChatGPT指数跌幅超过6%,云从科技、三六零、科大讯飞直接跌停,让市场领教了什么叫“气球漏气比充气快得多”。

但只过了一天,剧情又开始反转。4月11日,一些相关概念股无视上一个交易日的下跌,再创新高,让人摸不着头脑。

如此上蹿下跳,AI板块还能走多远?

01 一份报告引发的下跌?

除了一些投资者的主动看空,对于AI板块周一的下跌,不少观点认为,“崩盘”源于中信证券上周末发布的一份策略报告。

这份报告认为:AI主题炒作热度短期已到极致,机构调仓带来的增量资金效应已相当有限。

从数据上看,中信的分析不无道理。

我们都知道,股票价格波动的核心,源于场外资金的场内持股筹码的博弈——当场外资金的买盘强度超过场内筹码的抛压,价格将上涨;反之,如果场外资金后继乏力,一切都将倒转,价格调整几乎是必然。

如今的AI板块正面临这种状况。

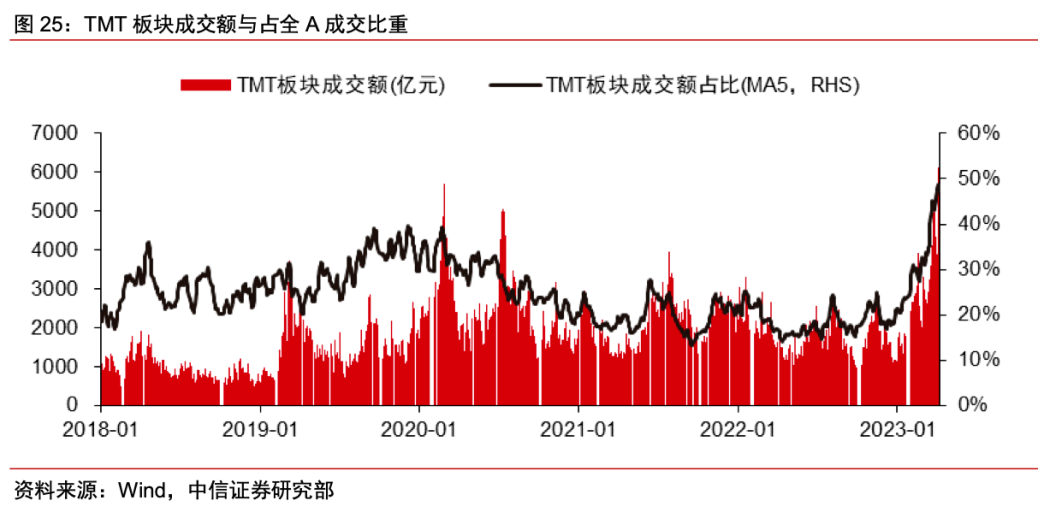

根据中信报告,截至4月6日,AI板块大本营——TMT行业,无论是融资净买入成交占比,还是板块成交占 A 股成交比例(47.3%), 都处于历史峰值水平,可谓情绪到达顶峰。

情绪触顶后会发生什么?答案是“均值回归”,翻译成大白话就是价格横盘或下跌。

根据中信证券统计,历史上看,2020年以来中信一级行业指数日涨幅大涨超过5%、日换手率超过7%的样本中,此后30个交易日的平均跌幅达到-3.46%。也就是大涨、高换手后,未来大概率出现下跌。

反观当下,四月第一周,TMT板块的两大分支行业——计算机和传媒行业,日均换手率分别达到8.1%和7.2%的高换手水平。也就是说,按照历史规律,这两大板块回调的可能性,正逐步加大。

概率是一方面,从更现实的增量资金层面来看,能够主导行情的公、私募机构资金,未来对于AI主题的边际影响将非常有限。

简单理解就是,板块池子太深,机构也成了小船。

根据中国证券投资基金业协会数据,截至2022年1月,国内主观公、私募基金合计约为12.39万亿,其中股票类+混合类公募产品净值规模为7.79万亿,非量化类证券类私募产品净值规模约为4.6万亿(注:量化私募规模约为1万亿)。

假设公募和私募均保持80%的股票仓位水平,那么A股市场内主观多头机构的持有股票市值规模大约为9.9万亿。

这些钱有多少能调仓到TMT板块?答案是1.96万亿。

根据公募基金季报数据,截至去年四季度,公募机构重仓股中TMT板块的市值占比为16.7%,而历史上公募机构最高的配置比例为36.6%(2015第四季度)。

(注:私募实际持仓情况不详,不过头部大私募产品近几年配置风格与公募产品接近。)

如果我们假设过去几周时间,主观多头机构已经将TMT仓位从去年四季度的16.7%,疯狂提升至历史最高水平的36.6%,那么可以计算出,在这种相当激进买入假设下,机构资金对TMT板块提供了约为1.96万亿增量资金。

然而,1.96万亿看似数量巨大,但相比本轮行情的总体成交,只是一小部分。根据中信证券统计,过去四周,TMT板块累计成交金额已经8.06万亿元,1.96万亿不过占比24%。当下市场真正庞大的交易主体,其实来自以游资散户为代表的个人投资者和部分量化投资者。

所以,哪怕主观公募私募多头机构还想加仓,但在如此巨大的交易额之下,机构的加仓资金也只能随行就市,无法像行情启动初期、市场关注度低时显著影响价格发展。

这也让后续的走势扑朔迷离——如果游资、散户还愿意追涨加仓,那么行情仍能持续,反之则出现价格逆转。

02 领涨股,大多成色不足

本轮A股的AI行情,看似热闹,但不少领涨公司成色堪忧。

检验成色,我们可以用ROE来做观察。所谓ROE,通俗理解就是公司净资产能够带来多少回报。比如公司投入1元,赚了0.2元,那么它的净资产收益率就是0.2/1=20%。

一般来说,连续五年以上保持净资产收益率在15%-30%的公司,就是非常优秀的企业,比如茅台的ROE就常年保持在30%以上。这类公司往往具有竞争优势,也就是护城河。

从《豹变》统计的15家领涨AI概念公司来看,截至去年三季度,ROE为正的只有9家,这些正ROE的公司中,年度ROE有望达到15%(也就是可能具备护城河潜质的公司)屈指可数。而剩下的6家负ROE公司,有的亏损惊人。

典型如领涨龙头股AI四小龙之一的云从科技,虽然年内涨幅高达286%,但是仅前三季度ROE就达到-33%。

从收入、利润来看,云从科技2022年前三季度的总营收为4.56亿元,同比大幅下降41.53%;归母净亏损5.89亿元,同比扩大42.62%。

这一下滑看似惊人,但如果相比其2022年7月至9月也就是第三季度数据,似乎是小巫见大巫。第三季度,云从科技的总营收为6479.03万元,同比下降80.07%;归母净亏损为2.64亿元,同比扩大457.02%。

收入大跌、利润巨亏,云从科技自然有一肚子苦水。在财报中它解释道,总营收减少主要由于国内新冠肺炎疫情反复、经济增长放缓导致市场需求受到冲击,部分项目交付和验收进度有所递延;归母净利润亏损,则主要由于年初至报告期末研发投入同比增长以及年初至报告期末政府补助同比下降。

但事实上,云从科技已经连续多年亏损。根据招股书,2019年至2021年,云从科技的净亏损分别为7.01亿元、8.67亿元和7.53亿元,净亏损累计已经达到23.21亿元。

不过从题材来看,云从科技倒是比较正宗。在互动易回复中,云从科技谈到,其在视觉、语音、NLP等方向上都在实践类似于ChatGPT的“预训练模型+反馈调优”的技术路线,通过自研的视觉大模型和NLP大模型,大幅提高了算法的生产效率,也进一步提升了公司核心算法的效果。

此外,近期云从科技还披露了定增预案,募集资金不超过36.35亿元,扣除发行费用后拟全部用于云从“行业精灵”大模型研发项目。

不过大模型研发相当费钱,此前国盛证券计算机分析师曾在报告《ChatGPT需要多少算力》中估算,GPT-3训练一次的成本约为140万美元,对于一些更大的LLM模型,训练成本介于200万美元至1200万美元之间。

这还仅仅是模型训练,没有包括更基础的芯片、电费投入。据国盛证券估算,今年1月,平均每天约有1300万独立访客使用ChatGPT,以这个数字来计算,将需要3万多片英伟达A100GPU,这意味着初始芯片等投入成本将达到8亿美元,每日电费在5万美元左右。

对于自身经营性现金流持续为负、无法造血的云从科技来说,最终能否训练出大模型,似乎要打大问号。

和云从科技类似,中文在线涨幅同样惊人,但ROE同样为负。

中文在线主营数字出版旗下拥有原创网站17K小说网、四月天小说网、汤圆创作、万丈书城等原创平台。

不过,自2015年上市以来,中文在线累计亏损额已超过20亿元。虽然中文在线正在到处寻找第二曲线,并且身兼华为鸿蒙、区块链、虚拟数字人、元宇宙等多种概念,但业绩却始终不见踪影。

这次被市场判定为AI概念,主要是其海外产品Chapters和My Escape已在做接入ChatGPT测试,应用在故事创作生成、剧本生成及改编、用户与AI交互聊天等方面,可降低成本,提高创作效率。同时,中文在线还推出了AI绘画功能和AI文字辅助创作功能。

然而,这些产品到底能产生多少收入,无法清晰测算。即便如此,中文在线4月11日无视前一个交易日的下跌,股价再创新高。

总的来看,本轮AI行情,是典型的重磅事件催生的概念股炒作,ChatGPT诞生成为导火索。

观察当下的市场成交额和换手率,短期市场热度已经逼近历史极限,调整概率正越来越大。而一周几万亿的交易额,也让看似强大的机构资金只能随行就市,无法主导趋势的运行。后续的行情发展,反而要看散户和游资是否敢于继续高举高打。

而从领涨股的成色做观察,多数公司要么盈利能力单薄,要么仍深陷亏损。对于需要海量资金投入的AI业务来说,一些公司的“体格”似乎难以支撑。

这也注定这些公司的上涨,主要是投机情绪推动。而没有基本面支撑的行情,一地鸡毛恐在所难免。

评论