文|表外表里 赫晋一 陈子儒 高赵宇

编辑|付晓玲 曹宾玲

数据支持|洞见数据研究院

放弃尊严、降价“渡劫”的安踏李宁们,又硬气了起来。

有消费者反映,李宁把6折券、生日券取消了;前两年一百多买的安踏运动鞋,改个款摇身一变,卖到了300多。

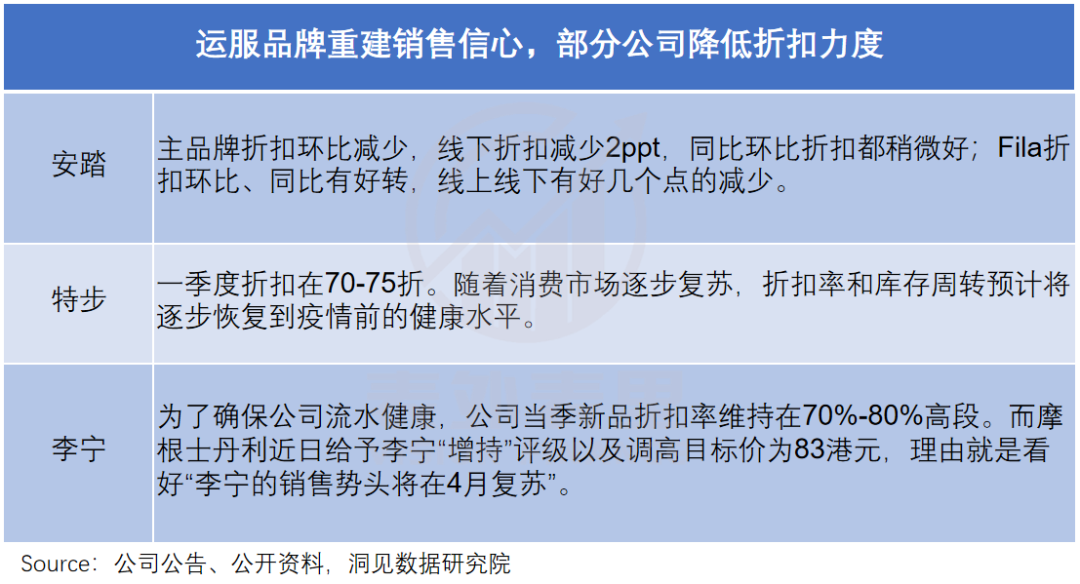

特步、安踏最新的交流纪要都提到了“对后面几个季度越来越有信心”,开始降低折扣力度。

然而不久前的2022年报明明显示,各家卖不出去的货依然堆积如山,是什么给了它们涨价的勇气呢?答案写在库存效率指标里。

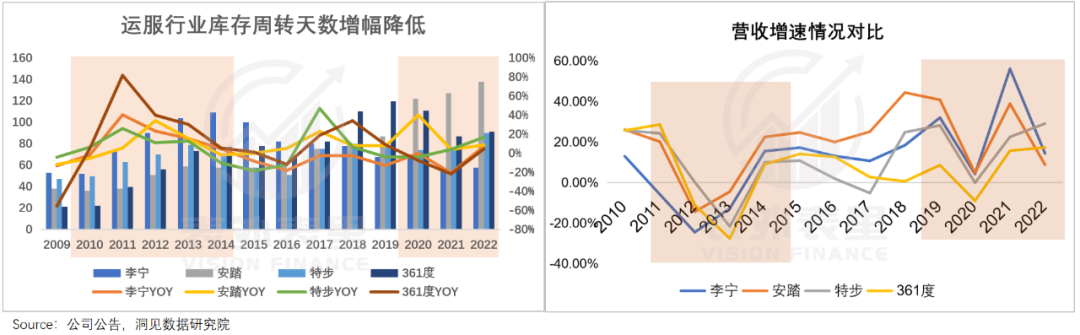

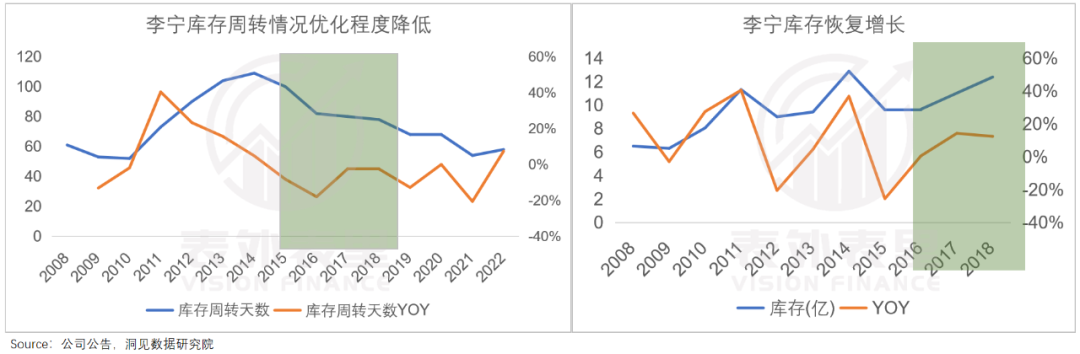

可以看到,相比2010年的库存危机,本轮周期中出现了三大变化:

·库存周转天数的增幅,明显降低。

·走出危机的速度,明显加快。以安踏为例,上一轮库销比从5:1降低至4:1耗费近5年,这次仅用1个季度就大幅优化。

·没有出现营收增速集体“扑街”的情况,大部分公司仍保持正增长。

也就是说,运服行业本轮的库存问题恢复速度更快,产品从滞销快速变为相对紧俏。

而之所以会如此,在于渠道改革、产品建设、基础设施建设等优化库存效率的模式,正在上演。

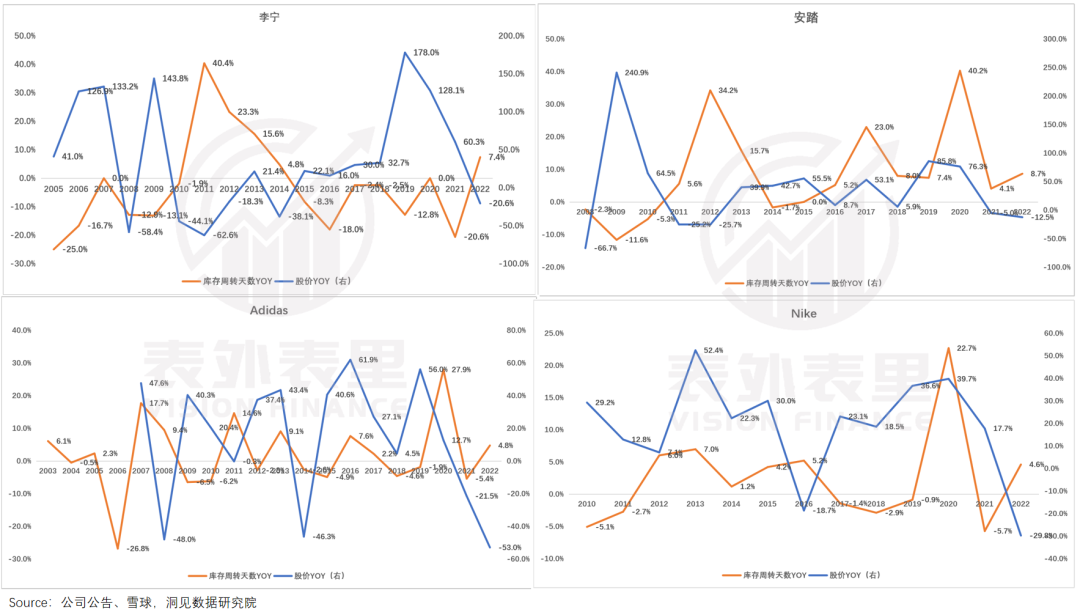

换言之,运服行业的库存危机,其实是一场场“周转革命”。其中库存效率(此处以存货周转天数变动幅度)与资本市场认可程度(股价涨幅)高度相关。

在任何情况下都能保持平稳高周转的企业,更具备跑赢大盘的可能。

但就像枪炮用久了会有磨损,模式延续久了也可能免疫,当下运服行业的“周转革命”又进入新阶段。

这也是安踏李宁们,能快速“恢复健康价格”的底气所在。

一、渠道改革进入高分位,效率提升边际递减

“卸磨杀驴。”

“没有永恒的朋友,只有永恒的利益。”

2020年8月,安踏的一条公告将跟随丁世忠一起打江山的经销商,推到了集体“毕业”的边缘,也让自己站上了风口浪尖。

这条公告的内容是,安踏主品牌将砍掉经销商模式,向直营零售转型,到2025年,直营模式占比将达到70%。

显然,其是想抄上一轮库存周期的作业——DTC改革,降低库存风险。且为此不惜自断臂膀,比如安踏总裁郑捷说道,“走出这一步其实是蛮艰难的,但是我们觉得必须要走出这一步。”

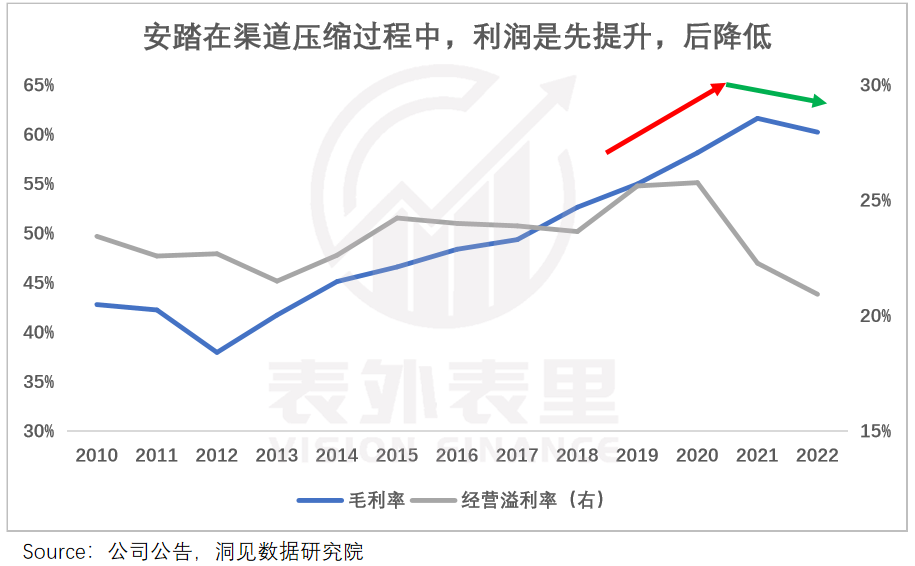

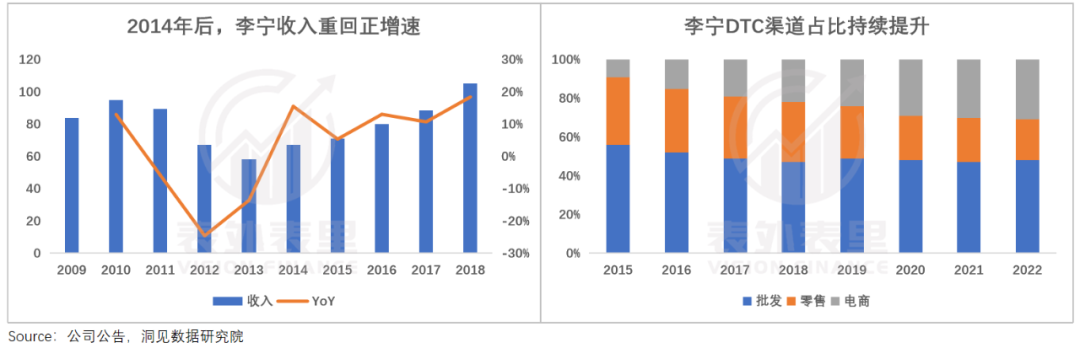

这样的选择,当然没有问题。可以看到,其第一阶段选定11家分销商,旗下将近3600家门店,在之后的6-9个月里,进行了工作交接。这刺激其营收和利润,2021年出现了大幅的提升。

然而一年后(2022年),其收入增速即从38.9%降至8.8%,利润也拐头向下。

事实上,这种情况在上一轮库存周期中也曾上演过。

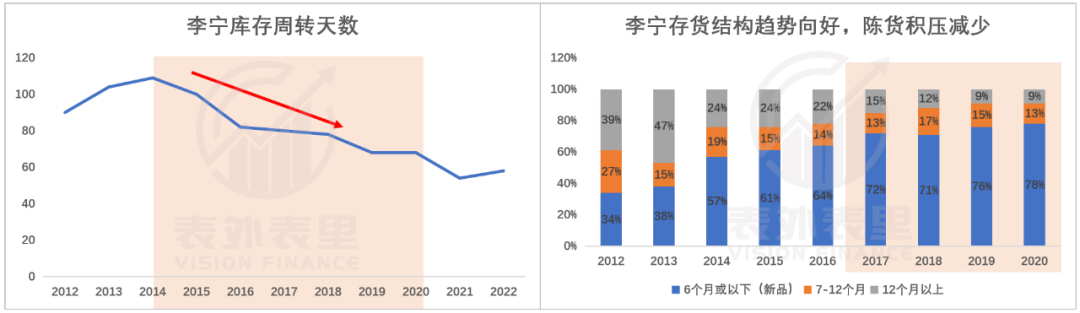

以李宁为例,2012-2015年伴随着渠道改革的推进,库存效率等相关指标,改善幅度很大。但2016年起,相关指标的优化程度逐渐放缓。

同时,其带来的财务刺激效果,也在逐渐减弱。

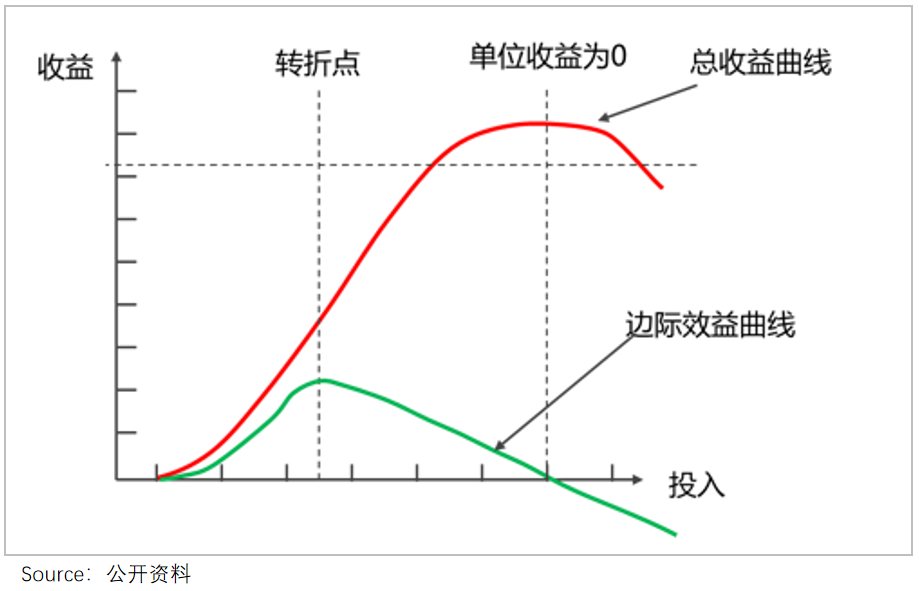

也就是说,DTC的效果是边际递减的。而这正是所有改革的共性规律——带来的效果并非线性增长,而是会有衰减过程。

换言之,渠道改革已成为行业常态,继续下去对库存效率改善有限。这倒逼运服企业,不得不寻找新的解题思路。

可以看到上一轮库存危机后期,运服品牌对线上线下互通热情高涨。

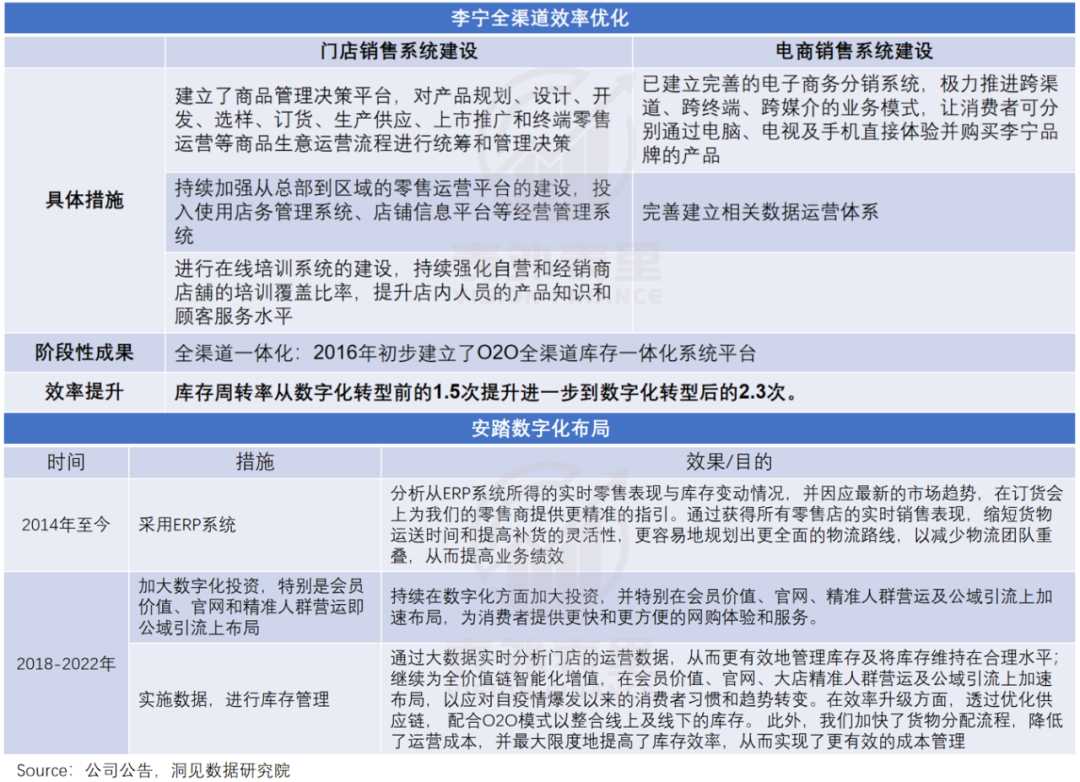

比如,安踏高管表示,“公司对线上线下的业务进行全面的整合性管理,即实现实时与公司整体一盘货进行完整打通。”

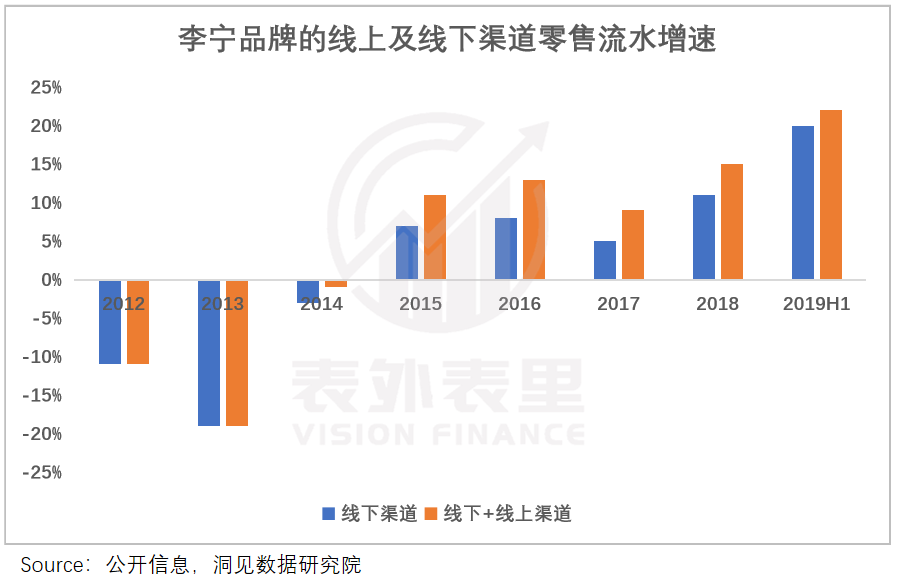

类似的,李宁在创始人回归后,积极拥抱互联网:提出要将电商渠道占比提升至25%—30%;同时,投入全年营收的0.5%对IT系统进行数字化改造。

从效果来看,各家都有所收获。

供应链上云的特步,效率提升了20%-30%,疫情期间,仅用两周就在线上开出了超3000家云店,将线下门店作为了快速发货的前置仓。

而据公开信息,数字化转型前后,李宁的库存周转率从1.5次提升到2.3次,同时电商渠道高速增长,拉动整体流水增长。

由此来看,作为接力DTC的提效举措,数字化转型也已进入高分位——几乎覆盖了所有零售门店和电商渠道,后续也难以避免边际递减的趋势。

当然,鉴于数字化转型以及渠道改革的情况,行业这一轮的库存表现有了高基调。

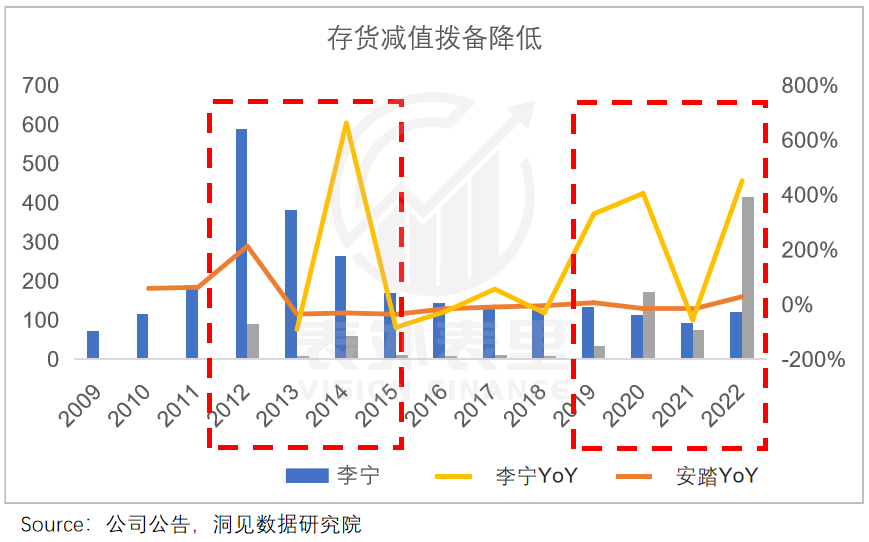

可以看到这一轮相比上一轮,在收入显著增长的情况下——与2012年相比,2022年安踏收入增长605%,李宁增长235%,存货减值准备却明显下降。说明各家的抗风险能力增强了。

但就库存危机的修复而言,仅仅如此是不够的,毕竟更本质的矛盾是把产品卖出去,利润、现金流重新轮动起来。

二、长久地卖出去,更能穿越周期

过去一年,阿迪、耐克在大中华区醉心于同一个动作——尝试靠近Z世代消费者。

2022年3月,阿迪达斯高管表示,日后中国市场30%的产品将由中国设计师来设计;10月,耐克官宣与中国电竞运动员UZI(简自豪)签约。

这当然有对大中华区表现不佳的反思,但更让他们垂涎的或许是,中国竞争者曾籍由风潮,彻底甩开库存危机的态势。

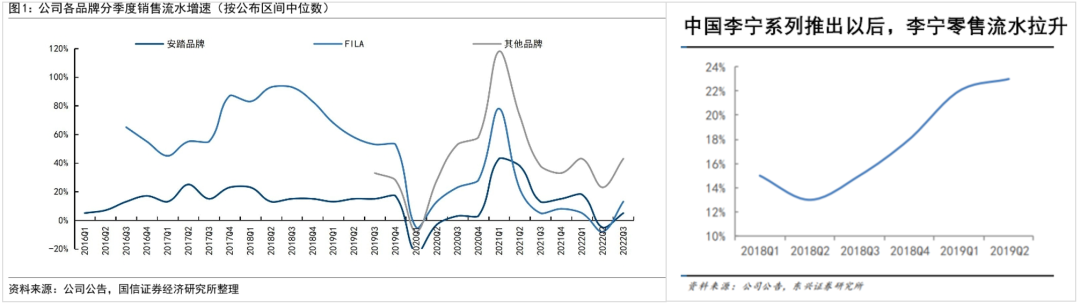

众所周知,安踏凭借高时尚度运动品牌FILA,水涨船高;李宁站上国潮风口,跑出了第二增长曲线中国李宁。

而在销售流水高速增长拉动下,库存效率问题“迎刃而解”。

安踏2017年报电话会提到:FILA增加的库存远低于增加的销售收入,2017年10月-2018年2月,存货处于历史最好水平,库销比低于4。

李宁来说,“中国李宁”产品线更新频率达到每两周上新,但其整体存货周转天数逐年下降,陈货积压逐年减少。

可见,阿迪、耐克也大有想借此破局的考量。但遗憾的是,之前的文章多次论述过,国潮风口已过。

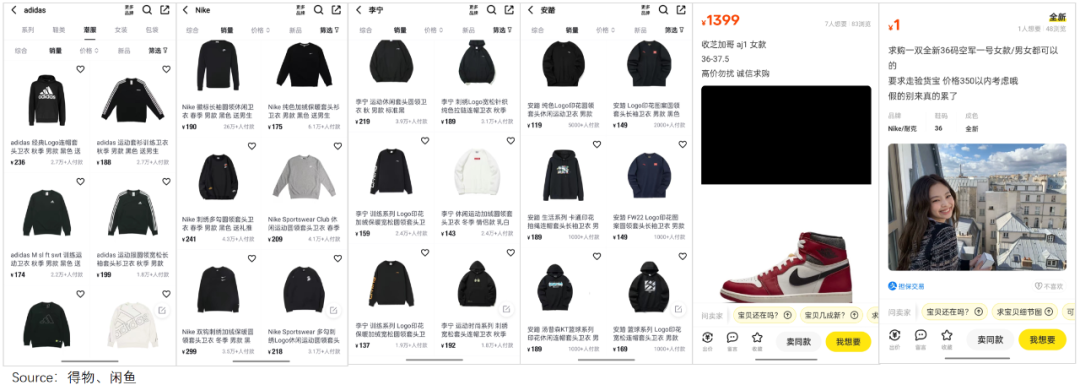

事实上,就在阿迪、耐克试图向时尚靠拢时,打开运动服饰销量排行会发现,其基础款“黑白灰”才是卖得最稳定的。

可以看到,消费者一边吐槽,“耐克衣服鞋子基础款很多黑白灰,一不小心就穿成了晨练大爷”;一边,全网求购几年前的经典款。

这在企业的出货情况上也有反馈,阿迪2022Q3电话会议提到:我们正在检查库存里哪些是经典产品,好消息是,绝大多数的产品都可以在2023年再次进行销售。

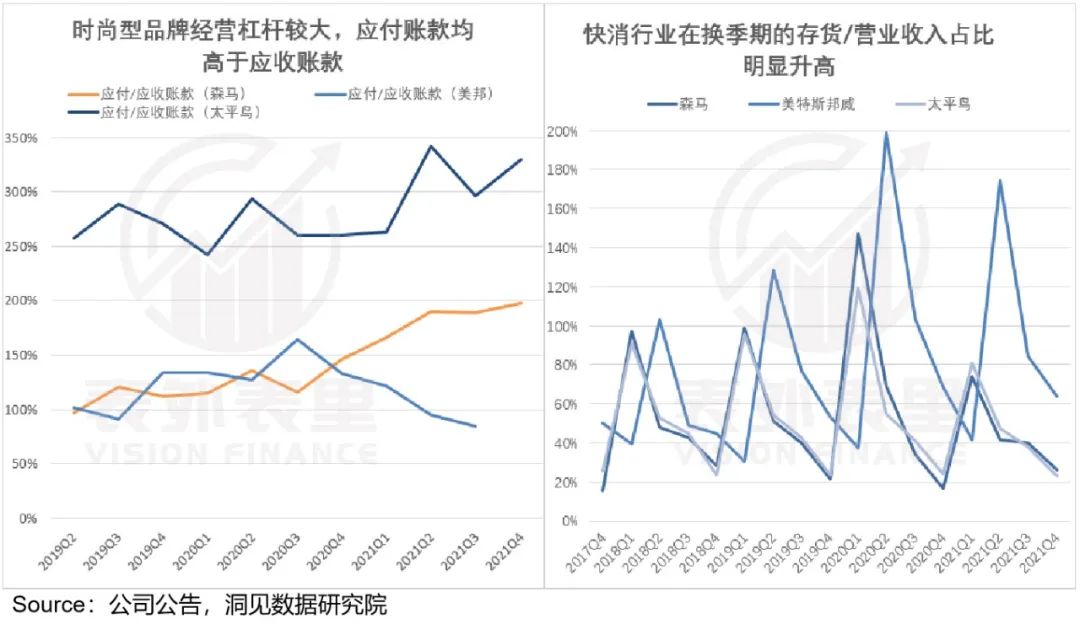

由此来看,押中时尚品类卖得快,固然高效。但时尚本身周期性很强,今年能产爆款,明年可能就熄火了。如果没有及时卖出,存货占比逐渐上升,收入和利润也会遭殃。

相比之下,能长久地卖出去,更能穿越周期。

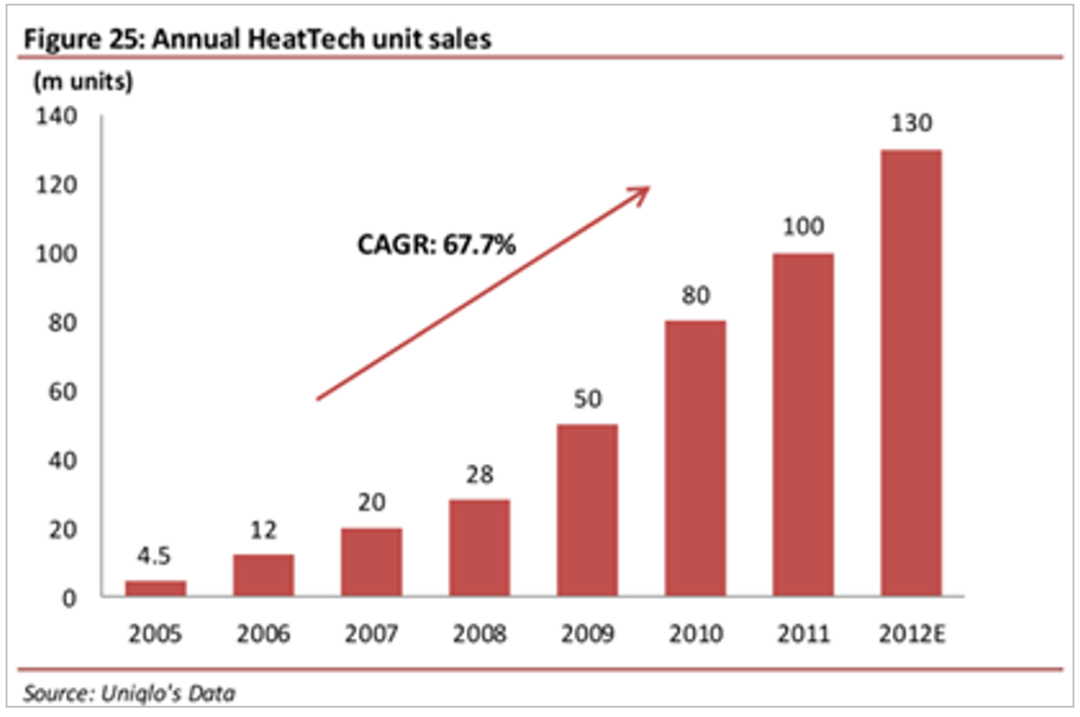

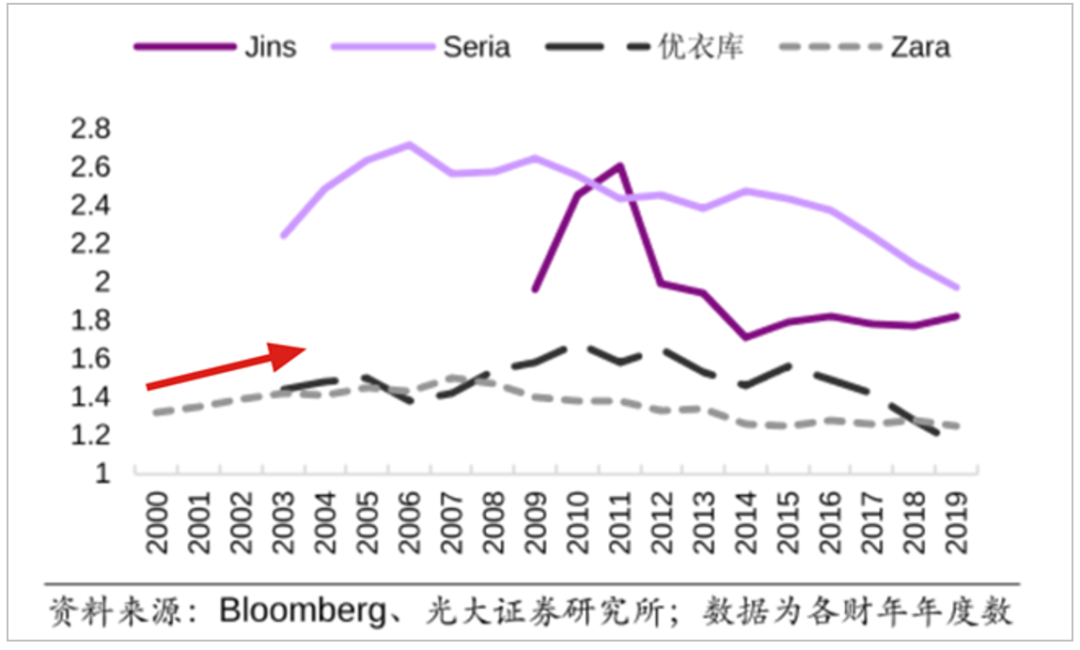

以优衣库摇粒绒系列为例,对比第一件摇粒绒产品的款式,可以发现现在的差别并不大,然而其却热卖了28年。

好卖的原因,当然和“基本款相比时尚品类,更易搭配”有关,但更重要的是产品技术创新的支撑。

《FILA突然失速》一文中论述过,优衣库不断通过“联名”创新设计,加入新的元素和品牌,来维持摇粒绒产品的新鲜度。

同时,还每年对摇粒绒产品进行革新,比如将它和拳头技术HEATTECH 结合,提升保暖性能、升级防静电等。如此不断创新,产品持续穿越周期,销量一路向上。

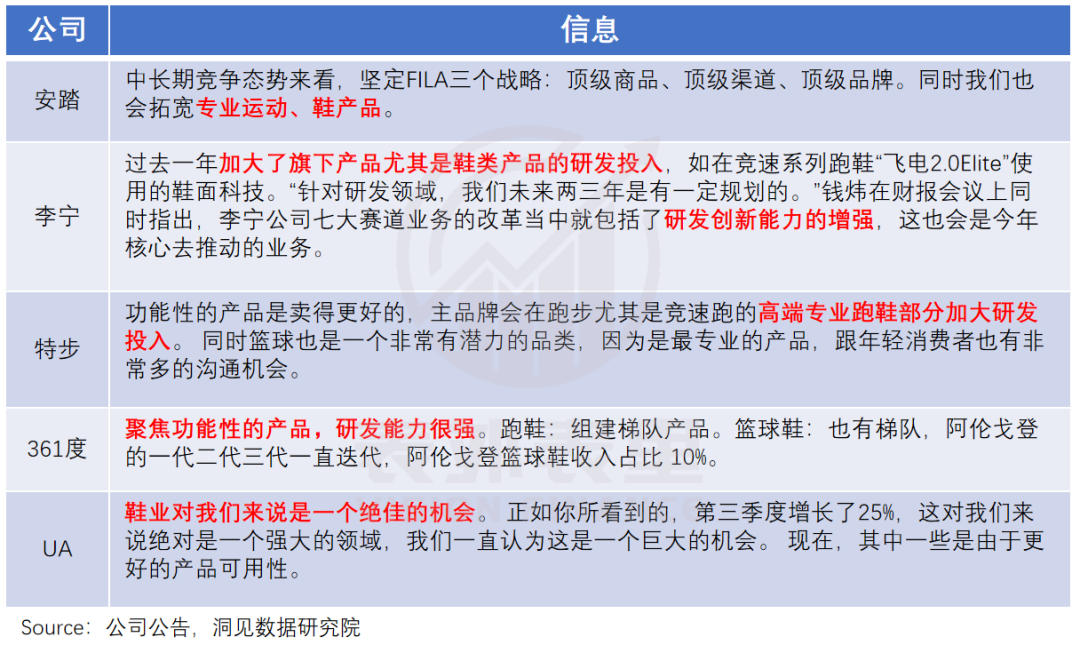

也就是说,产品要有持久生命力,最终还是要回归技术。这在运服行业中,也有体现。

上述提到的,耐克目前卖得好的基础款AJ、DUNK、Air Force等,都有技术加持。

而数据显示,2022年李宁在鞋类产品方面收入,首次超过服装类。特步2022收入同比增长29.1%,年报提到业绩亮眼的原因在于:2022年专业运动分部的收入录得强劲且同比增长99.0%,占集团收入的3.1%。

基于此可以看到,近两年各家都进一步强化专业功能化属性。

这样一来,当行业实现功能性产品结构调整,长生命周期的产品占比提升,库存滞销的可能性降低。

总的来说,要通过产品维度减少库存压力,不仅要卖得快,还要卖得久,其中技术和产品创新是持续穿越周期的钥匙。

三、大兴“物流基建”,逃脱低效率扩张魔咒

“自己作死自己。”这是一位观察人士,对2022年国庆黄金周期间,李宁突然在全国新开超百家门店行为的评价。

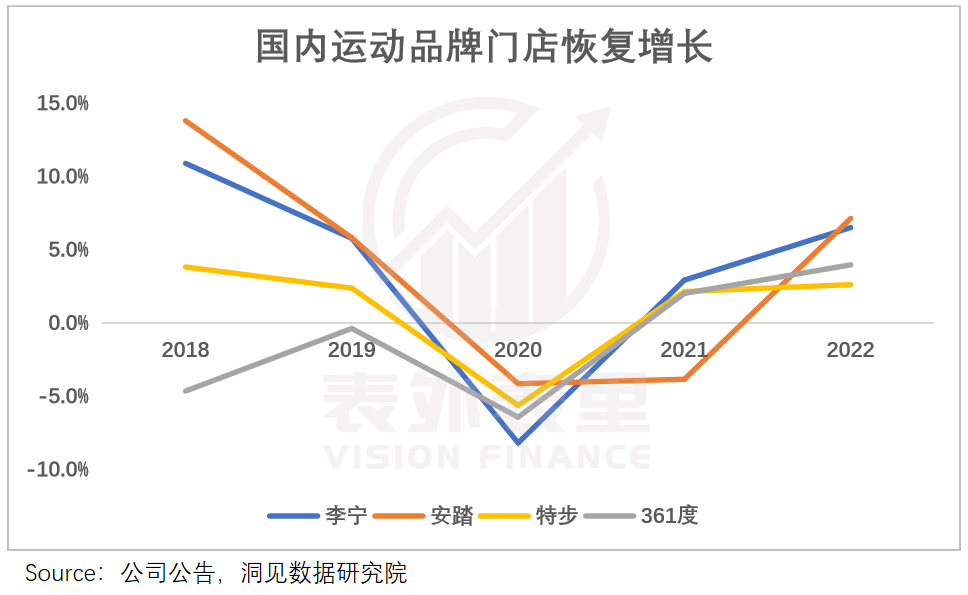

但事实上,不仅是李宁,近两年国内运服品牌几乎集体恢复了门店增长。

库存高企的背景下,如此大搞扩张,运服品牌们难道不担心库存效率进一步下降吗?毕竟新店都要经历一段青黄不接的培养期,短期内门店销量难达平均水平。

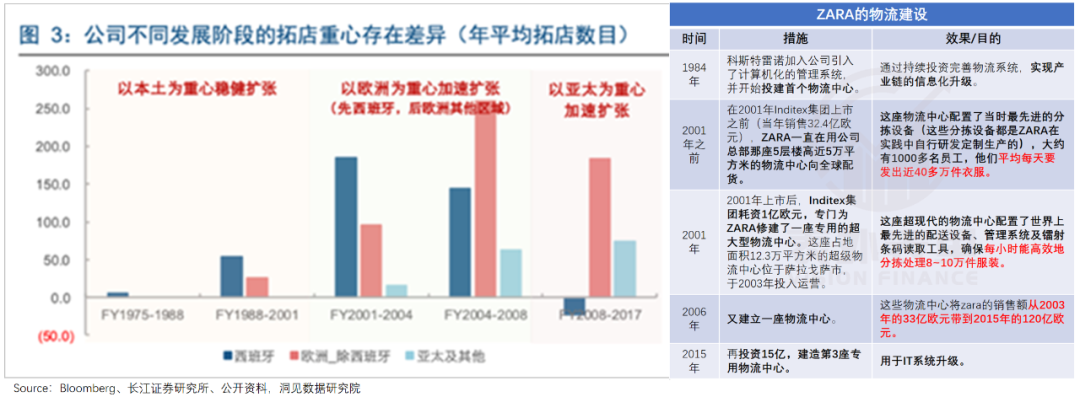

当然也有人逃脱这个魔咒,比如ZARA持续在扩店,但周转率却不断提高。

究其本质可以发现,扩张期间的ZARA可谓“步步为营”。

2001年Inditex集团耗资1亿欧元,专门为ZARA修建了一座超大型物流中心,使得分拣效率提升到每小时处理8-10万件服装。

“基础设施的完善为公司海外加速扩张奠定了基础。”有券商如此分析。而ZARA确实在此之后,将欧洲纳入征服的版图。

这是ZARA一以贯之的路线,如下图,无论是前期本土扩张,还是后期涉足亚太,背后都有物流建设的力量在推动。

也就是说,ZARA能消化扩张的负面影响,持续提升运营效率,关键在于物流设施的提升。

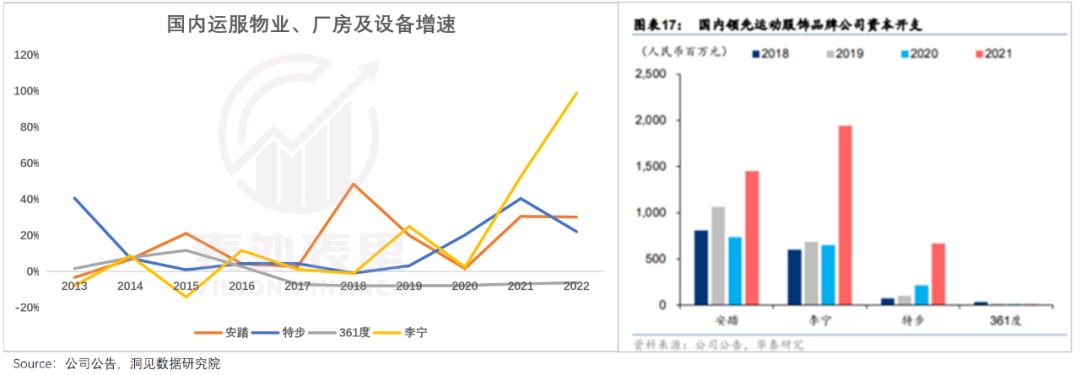

当下国内运服企业看起来也是类似打算:厂房、物业等在上次周期的重创后,首次出现明显增长。同时,资本支出的增加,意味着厂房、物业等基础设施后续还会持续增加。

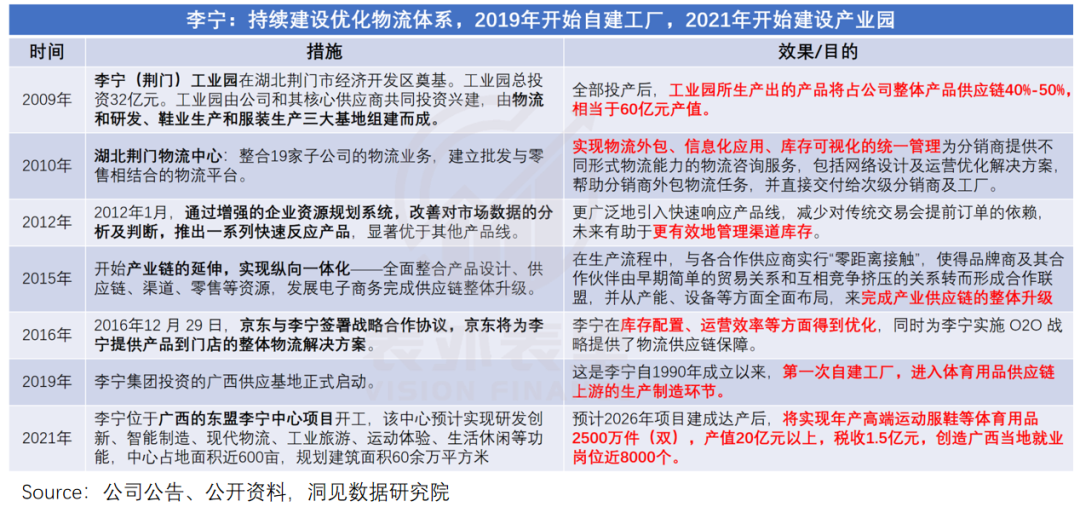

比如,安踏在2022年报中提到:加强供应链数字化和工厂的自动化,提升研发和物流效率。而其实,早在2018年,安踏、特步就开始布局物流建设。

更早切入的李宁,在效果上已经有所反馈。

比如,随着华北、华中、华南物流仓逐步上线零拣自动化方案,2022年年内零拣综合效率提升80%以上,存储效率提升达100%。

而供应链体系一旦建成完善,效应远不止于此。

可以看到,ZARA所属的西班牙印帝Inditex集团,在高德纳公布的全球供应链25强中位列服饰类第一名。

这也助力其运营效率,远远甩开另外三家“快时尚”品牌,做到了以“快”取胜。

而零售巨头沃尔玛,也是靠供应链逆袭对手Kmart——1970年沃尔玛刚刚成立,Kmart收入已达8亿美元,成为全球典范。

1970年代中期,追求稳定发展的Kmart对变革保持审慎态度,沃尔玛则坚信计算机等科技对于促进增长、降低结构成本的必要性。

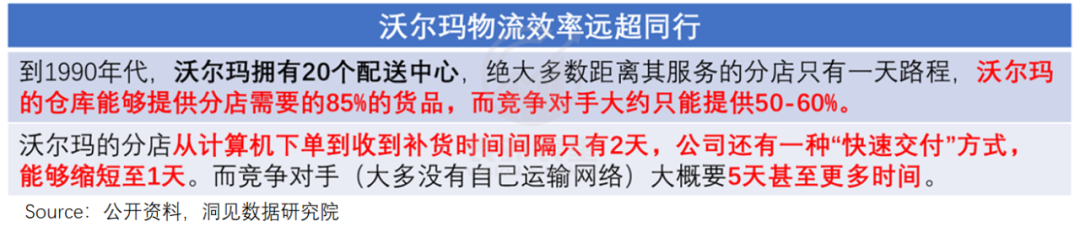

通过斥巨资建设计算机和卫星通信系统,同时自营物流,沃尔玛组建了全美最大的车队—2000辆长途货车和11000辆拖车,物流效率远超行业水平。

总的来说,基础设施建设是提高服装行业库存效率的长效方式,但效果释放需要时间。当下运服品牌都已经摩拳擦掌投入“基建”,变局正在这新一轮的竞争中酝酿。

小结

长久以来,运服行业不断在进行“周转革命”。

上一轮库存危机中,DTC渠道改革成为行业良药,当边际效益递减,企业不得不寻找新的库存效率提高工具,数字化转型被推上台面。

而国潮风口的机遇证明,企业还可以通过产品建设来提升效率,但潮流会交替,长青的产品更有利于穿越周期。

长期而言,物流基础设施建设,在运服行业的重要性也日益凸显,成为企业争夺的高地。

综合作用下,在这一轮的库存危机中,行业的抗风险能力大幅提升。

评论