实习记者 | 章宇璠

2023年2月14日,巴菲特旗下的伯克希尔哈撒韦(以下简称“伯克希尔”)公布了截至2022年12月31日的第四季度持仓情况,苹果是其重仓股之首,占投资组合的38.9%,这也是公司历史上仓位最大的一只股票。

去年第四季度伯克希尔增持苹果超过33.38万股,共持有超过9.15亿股苹果股票,持股比例已经升至5.8%,总市值达到了1163亿美元,几乎是第二到第五大持仓股票市值总和。

巴菲特买入苹果的历程还要回溯到2016年,当时的潜在接班人投资经理托德·库姆斯和泰德·韦斯勒指导旗下基金买入了981万股苹果股票。在得到巴菲特批准后,伯克希尔开始大举重仓苹果。

今年4月12日,在日本东京接受CNBC采访时,巴菲特表示,伯克希尔不会出售苹果股票,此前为了避税,他曾以每股115美元左右的价格出售苹果股票,他称这是一次“愚蠢的出售”。他还表示,没有人会为了1万美元而放弃他的iPhone,这就是他看好这家公司的原因。

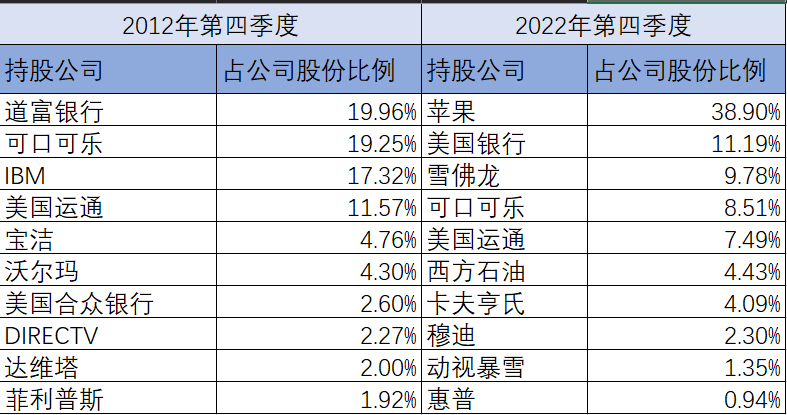

2016年首次买入苹果后,巴菲特的持仓中出现了越来越多的科技股面孔,2019年买入亚马逊,2020年买入云计算初创公司snowflake,2021年买入动视暴雪,2022年买入惠普、台积电。截至2022年第四季度,伯克希尔前十大重仓股中已有三只科技股,除了苹果,还有排名第九的动视暴雪和排名第十的惠普。

从持仓来看,巴菲特对科技股的转向显而易见。2012年第四季度,巴菲特前十大重仓股中只排名第三的IBM这一只科技股,前两只重仓股为道富银行和可口可乐。

巴菲特从消费、金融逐渐转向科技股,是从2011年投资IBM开始的。巴菲特当年投资IBM时曾列出了投资该公司的原因,一是管理技巧,二是该公司有能力实现五年目标。但事实上,IBM并未能实现自己此前制定的五年目标。

IBM最终成为巴菲特的试错之作。2011年,巴菲特以170美元/股买入IBM,IBM的PE在14倍左右;持仓六年后,2017年他开始减仓时,IBM的PE也在14倍左右,股价原地踏步。到2018年第一季度,巴菲特斩仓IBM,最终损失约20亿美元。

巴菲特曾在2017年公开谈到IBM和苹果的不同,在他看来,“苹果公司更像一家消费品公司,而不是科技企业。我们可以用护城河理论去分析苹果公司的商业模式——IBM和苹果的客户是不同的,这是两个不同决策下的项目。”

对于他的“心头好”苹果,他多次强调其在他眼里是有强大护城河的“消费品公司”,这也反映出巴菲特在投资科技股时对其优越商业模式和强大护城河的看重。

并非所有科技股都会被巴菲特长期持有,如伯克希尔在2022年第三季度重仓的科技股台积电,第四季度迅速被减持近九成,掉出巴菲特前十大重仓股排名。

在向美国证券交易委员会提交的文件中,伯克希尔披露他们所持有的台积电美国存托股份,已降至830万份,目前价值约6.18亿美元。

而在去年11月份提交的文件中显示,2022年第三季度巴菲特曾大举建仓台积电,伯克希尔持有的台积电美国存托股份有约6000万份,价值约41亿美元。

谈及卖出台积电,巴菲特在4月12日的采访中表示,地缘政治风险是考虑的因素之一:“台积电是在这个领域创造压倒性利润的最大企业,经营状况也很好,但位于奥马哈,还是位于台湾,将产生差异。”

虽然卖出了大部分台积电股票,但巴菲特还是看好台积电,他称他们是一家管理优秀的公司,不过他也透露伯克希尔有更好的地方配置资本。

对确定性的执着也使巴菲特在科技股的投资上格外谨慎,过去十年,他也因此错失了科技股波澜壮阔的大行情。

2016年投资苹果以来,他对科技股的态度也有所变化。此前,他一直对投资科技股嗤之以鼻,曾在2000年表示“看不懂科技股,所以不投资”。但2017年股东大会上,巴菲特在接受CNBC专访时表示自己很遗憾错过谷歌、亚马逊的机会:“我错过了谷歌,查理芒格也承认了我们错过这个机会的事实,我本应该对谷歌有更多的研究……”“(没买亚马逊股票是)因为我的愚蠢,我很早就很欣赏杰夫·贝佐斯,亚马逊创始人,但我从未想到他可以到今年的成就。”

巴菲特和芒格也曾在2019年初的对话中大方承认了自己的遗憾。“我们可以在自己的业务中看到谷歌广告的效果有多好,而我们只是坐在那里吮着大拇指,所以我们感到羞愧。我们正在努力赎罪,”芒格说,“也许买进苹果就是在赎罪。”

伯克希尔近年来在科技企业上的投资已经交给了巴菲特的投资副手康布斯和威斯勒。巴菲特曾在股东信中透露,伯克希尔15大持仓股部分是两人选择的,他们对340亿美元的投资拥有完全的权力。

在4月12日的采访中,巴菲特还表达了自己对聊天机器人ChatGPT的看法:“它只是不知道如何讲笑话,但它可以告诉你,它读过每一本书,每一条法律观点。它可以为你节省多少时间,这是令人难以置信的。”

“我认为这是一个令人难以置信的技术进步,”巴菲特说。“但我不知道它是否有益。”

评论