文丨张涛(中国建设银行金融市场部,文章仅代表作者观点)

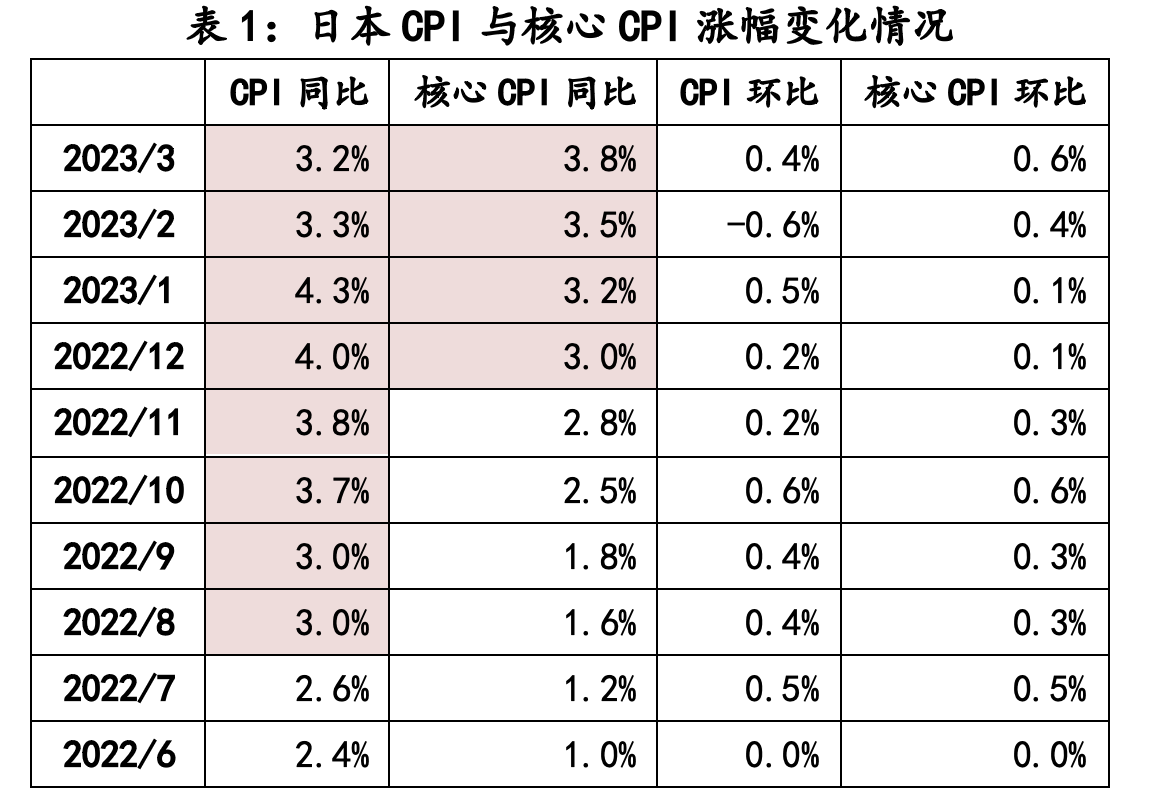

截止到3月末,日本CPI同比涨幅已连续8个月位于3%上方,核心CPI同比涨幅也连续4个月位于3%上方,但已经接近4%,加之去年12月日本央行已将收益率曲线控制(YCC)的目标区间上限由0.25%上调至0.5%。因此,在通胀压力迫使下,未来日本央行是否会进一步收紧货币政策,被市场关注与担忧,鉴于目前日元是全球最重要的套息货币,日元的金融条件一旦快速收紧,必将对全球金融市场产生冲击。

如何判断?就需要复盘影响前期日元汇率的主要因素及后期变化。

首先,美元锚之变。

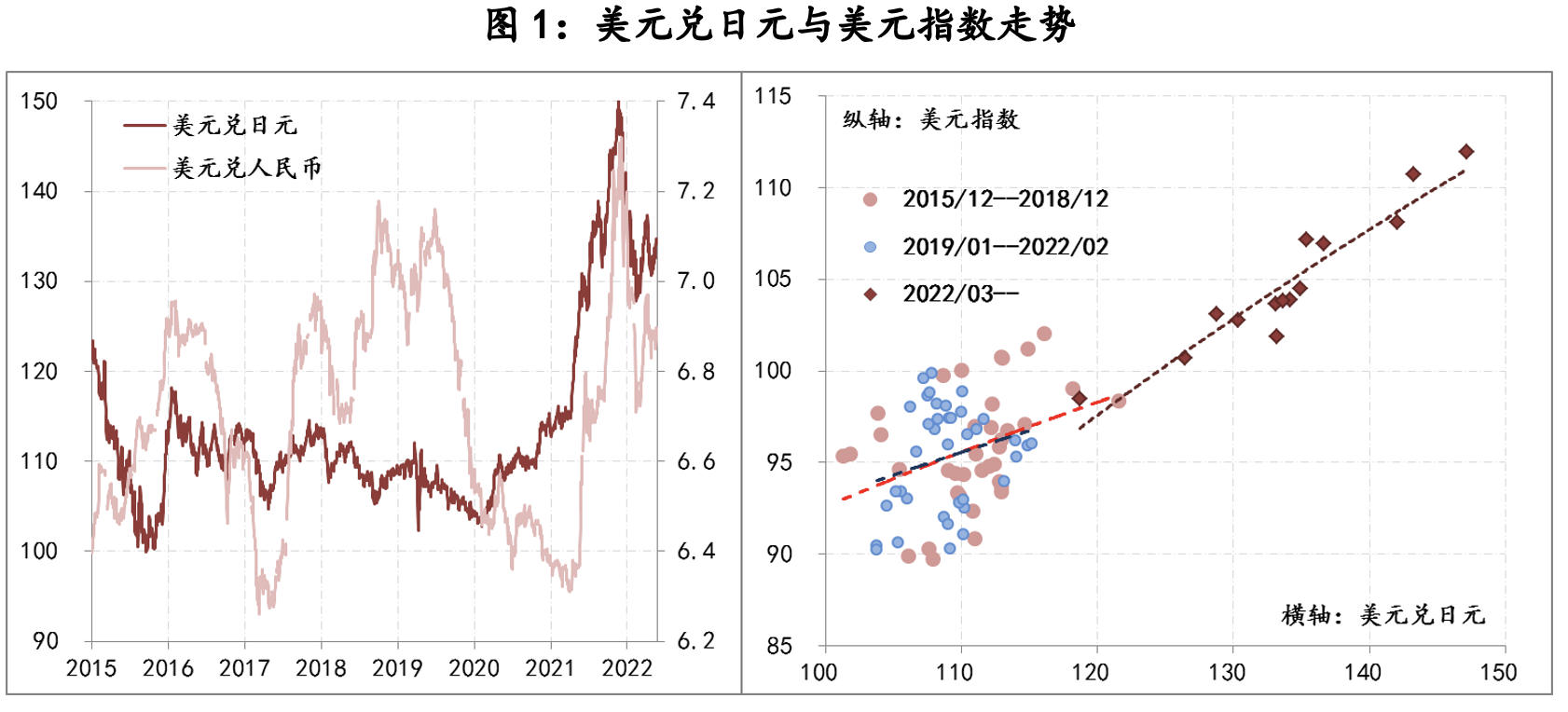

虽然与人民币一样,日元既是SDR篮子中的亚洲货币,而且也是常年贸易顺差,在本轮美联储加息同步的美元走强之前,但美元兑日元与美元兑人民币的走势差别很大,因为两国的经济基本面、货币自由兑换程度、与美国利差变化情况以及金融市场等均有很大差别。但伴随美联储启动本轮快速加息以来,美元指数同步也快速上涨,相应美元兑日元与美元兑人民币的走势呈现出高度的同步性,甚至连波动的形态都十分类似。

另外,观察美联储最近一轮加息(2015/12—2018/12)周期与降息(2019/01—2022/02)周期期间的日元汇率走势,两个阶段日元汇率走势的趋势线是高度拟合在一起,反映出日元汇率的均衡并未被美联储政策的周期转换所打破。

但自从2022年3月份美元走强之后,日元汇率就从之前的均衡位置快速移动,同时波动区间也快速扩大,2022年3月份至今美元兑日元汇价的波动区间为【114.65,151.96】,上一次美元对日元汇价突破150,还是“广场协议”后日元大幅升至期间的事情。

可见,本轮日元汇率调整背后最重要的因素无疑就是美元锚定作用的加重,而至今该变化还在对日元汇率起着作用。

其次,央行政策之变。

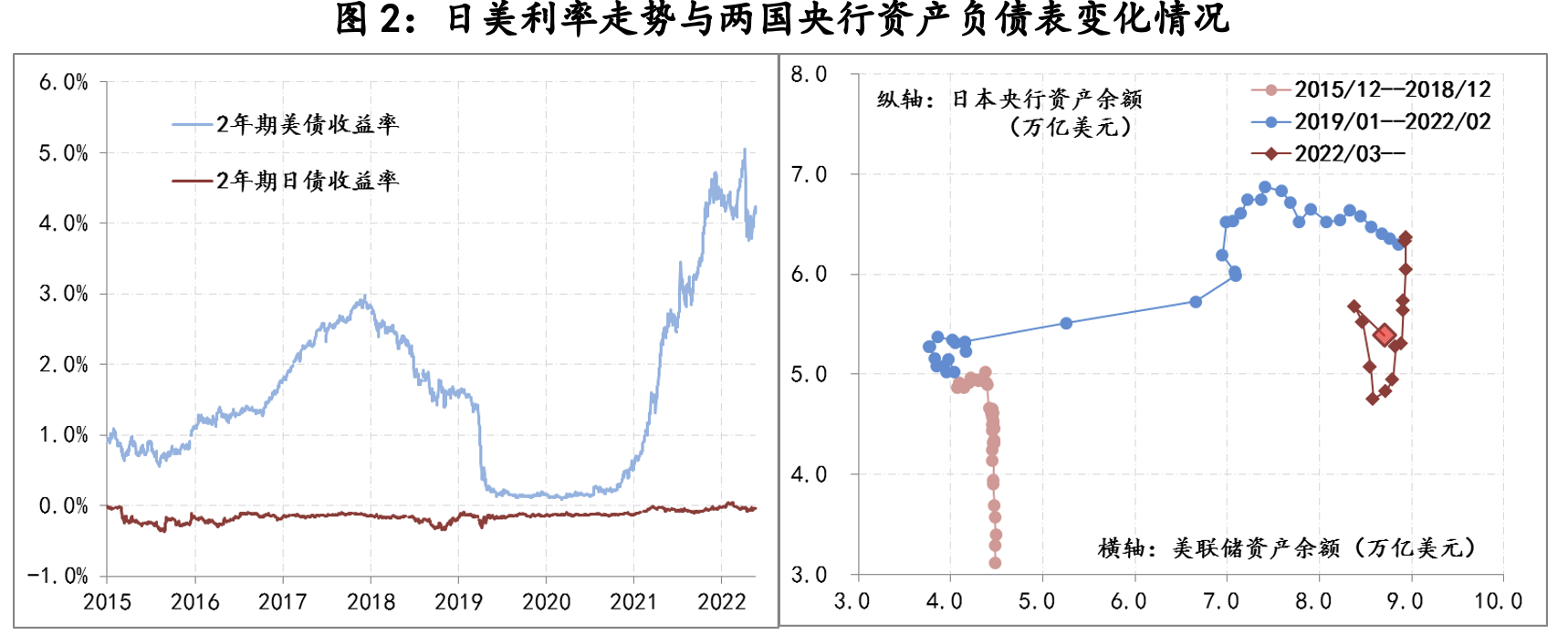

除了美元锚定因素之外,日、美货币政策的差异也是在考虑日元汇率时不能忽略的因素。例如,日本央行至今仍执行的是负利率政策,即日元还是全球最便宜的融资货币,日元利率与美元利率一直处于倒挂状态。

另外,日本央行是最早实施QE以及QQE资产负债工具的央行,目前美元计价的日本央行的资产余额仍有5.4万亿,较疫情期间6.9万亿的峰值收窄了1.5万亿,但主因是美元兑日元汇率大幅贬值。日元计价的日本央行资产余额目前为7.5百万亿日元,基本与疫情期间峰值相当,期间2022年三季度日本央行曾暂时性缩表50万亿日元(主要是当时抗疫贷款刺激政策到期所致)。

整体而言,日本央行在利率政策和量化政策均没有跟随美联储同步收紧,虽然去年12月其对YCC政策做出了调整,不过刚刚履新的日本央行新行长与副行长均表示尚无意改变当前的政策取向,而同期美联储政策仍处在收敛进程中。因此,2022年3月份以来形成的“美紧日松”的政策差异会继续影响着日元汇率。

第三,日美经贸情况之变。

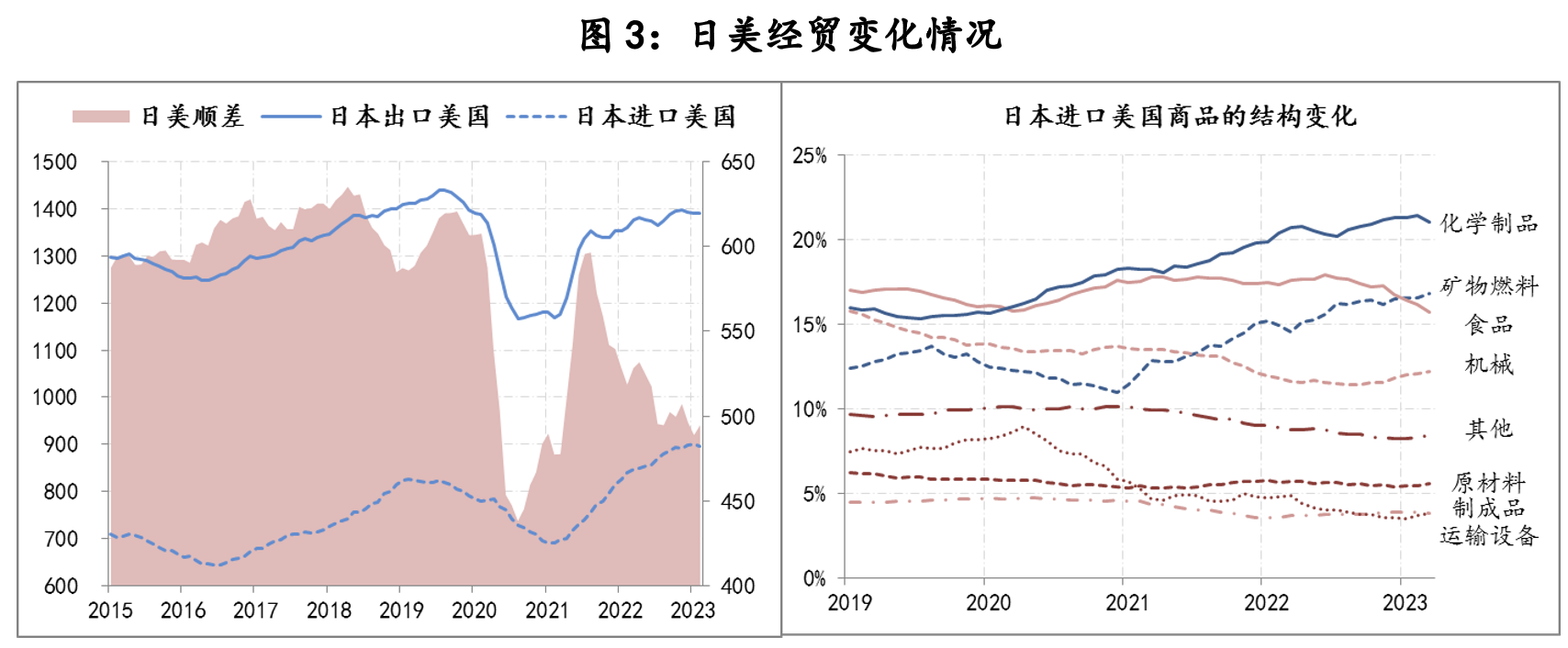

在疫情期间,日本对美国的商品出口相对稳定,年出口规模稳定在1300-1400亿美元左右,年顺差也稳定在600亿美元左右,进口规模占出口规模的比重稳定在60%左右。疫情爆发以来,日本对美国的进、出口经历了阶段性下降,2021年以来就开始持续回升,但进口增长的更快,由疫情前800亿美元升至900亿美元,相应日本对美国的顺差下降了100亿美元至500亿美元。

造成日本进口额上升的原因主要有二,包括能源大宗商品价格上涨与美元指数走强,在能源与美元双紧缩的影响下,日本被迫在化学制品、矿物燃料等方面要多付出成本。例如,日本从美国进口的化学制品与矿物燃料占其进口总额的比重较疫情前均提高了5个百分点,这部分增加的成本直接导致日美顺差下降了100亿美元。由此,只要能源与美元双紧缩效应没有完全消退,日元汇率就很难获得经济基本面的强势支撑。

综上,美元锚定作用较前期虽有收敛,但仍在起着作用,而“美紧日松”的政策差异短期内难以改变,加之日本外贸尚不能给日元很强的支撑。因此,日元在短期内难有大幅度的变化,相应当前的日元金融条件还将维持。在微观层面,近期伯克希尔哈撒韦公司再度发行日元债券,自2019年9月以来,该公司已6次发行日元债券,其中2022年发行了2次,累计发行规模约1.2万亿日元,令其已成为最大的海外日元债券发行人,与此同时,近日巴菲特在东京接受采访时表示将增加对日本的股票投资,此两个事件反映出巴菲特对日元金融市场的青睐,或者可以说巴菲特对日元市场的态度与行为,暗含着他认为日元金融条件不会发生逆转。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

评论