实习记者|田佳宁

2023年3月,硅谷银行和瑞士信贷银行接连爆雷引发的市场动荡,美国监管机构立即推出非常规措施以安抚客户,承诺将全额偿付破产银行中未投保的存款。

由于担心危机蔓延,这一举措并未能阻止地区性银行的股价下跌。

彭博社3月18日援引知情人士的话透露,危机爆发不久,美国总统拜登的团队与巴菲特进行多次对话,讨论内容包括由巴菲特出资,以某种方式投资美国的地区银行,巴菲特还就当前的银行业动荡向拜登政府提供了更广泛的建议和指导。

与此同时,做空研究公司Fuzzy Panda Research也根据巴菲特旗下伯克希尔总部所在地奥马哈的私人飞机停靠情况,指出巴菲特近日与来自多国的团队会谈。该公司发推文指出:“ 昨日(17日)下午有超过20架私人飞机降落在奥马哈”,这些飞机“从美国地区银行的总部、滑雪胜地(瑞士)和华盛顿”起飞,分多组抵达奥马哈,有的几乎在同一时间着陆。

彭博社称,由于担心政府出手会引发政治危机,拜登政府迫切希望找到一条不需要直接动用纳税人钱款的救市途径。

数据显示,截止2022年底,巴菲特旗下的伯克希尔哈撒韦公司(以下简称“伯克希尔”)拥有接近创纪录的1280亿美元现金,巴菲特拥有伯克希尔的绝对控制权,加上他本人在美国商界的影响力,使他能够成为政府以外最合适的“白武士”。

但我们可以看到的是,截至目前,巴菲特并没有对本次美国银行业危机有实质性的动作。

这位92岁的投资者只是在Silicon Valley Bank和Signature Bank倒闭后,对储户表示,“请放心,他们的资金仍然安全”。但他批评银行系统在过往没有惩罚过企业负责人,比如在2008年金融危机期间。

不过,巴菲特表示,他认可美国银行的领导层。这一点可以从伯克希尔的持仓中看出端倪。

美国证券交易委员会的文件显示,在过去三年里,巴菲特卖掉了他持有的大部分银行股,抛售了包括US Bancorp、富国银行、高盛和摩根大通在内的大银行股后,它还将所持纽约梅隆银行的股份削减了69%,将所持美国合众银行的股份削减了95%。

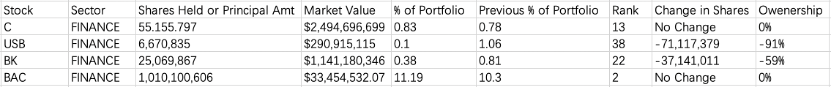

但伯克希尔仍持有美国银行,并且是仅次于苹果的第二大持仓。数据显示,截至去年12月,伯克希尔持有美国银行12.9%的股份,价值约334.55亿美元,位列公司的第二大重仓股,占比11.19%。

图:2022年第四季度伯克希尔·哈撒韦公司在各银行的持股情况(数据来源:https://whalewisdom.com)

图:2022年第四季度伯克希尔·哈撒韦公司在各银行的持股情况(数据来源:https://whalewisdom.com)

巴菲特在东京的采访中还表示:“很多年前,我是不请自来的,他们跟我们做了一笔很不错的交易。我非常喜欢 Brian Moynihan (美国银行CEO),我不想卖掉这支股。”

这不禁让人想起2011年,次贷危机再次爆发。时年8月,全美规模最大的银行之一美国银行因次贷相关亏损股价暴跌,巴菲特又一次大手笔投资美国银行。当月25日伯克希尔便宣布投资美国银行50亿美元优先股,股利为6%,并有权利在2021年前任意时间,将这50亿美元优先股转为7亿股美国银行普通股。

在2011年致股东的信中,巴菲特提到了这次“雪中送炭”,表示出对美国银行股份格外看好:“2011 年,我们的投资持股很少变动。但重要的变动有3次:我们购买了IBM和美国银行的股份,还增持了10亿美元的富国银行股份。银行业东山再起,富国银行正走向繁荣,其收益表现强劲,其资产稳固可靠,其资本处于创纪录高位。我们购买7亿美国银行股份的那些认购权证将可能在它们到期以前拥有巨大的价值。”

事实上,股神也确实是一张不错的牌。过去的危机中,巴菲特曾通过其投资地位和财务实力,两度挽救美国的银行。

2008年9月,美国政府拒绝救助另一家投行雷曼兄弟,引发金融海啸。2008年9月23日,伯克希尔即宣布,投资至少50亿美元收购高盛集团的永久性优先股,股息10%。

在此次东京的采访中,巴菲特也特别提到了他在富国银行的赌注。1989年巴菲特曾投资了这家丑闻缠身的华尔街巨头,多年来一直将其视为自己股票投资组合的基石,但在2022年第一季度他抛售了最后一批富国银行的股票。

评论