文|财富质点 徐雨婷

联想系上市公司联泓新科募资持续推进。

近日,联泓新科发布公告,回复了交易所关于其申请向特定对象发行股票的审核问询函。公告称,本次募集资金到位后,公司拟在履行相应内部审议程序后将募集资金以借款方式投入联泓格润,用于本次募投项目建设。

2022年底,联泓新科发布非公开发行预案,拟向特定投资者发行股票募集资金不超过20.20亿元。本次募集资金将用于新能源材料和生物可降解材料一体化项目(下称“一体化项目”)。

该一体化项目由联泓新科控股子公司联泓格润新建,建设地点位于山东省滕州市鲁南高科技化工园区,建设内容包括130万吨/年DMTO(甲醇制烯烃)装置、20万吨/年EVA(乙烯-醋酸乙烯共聚物)装置、30万吨/年PO(环氧丙烷)装置等。

联泓格润全称为联泓格润(山东)新材料有限公司,成立于2021年,法定代表人为郑月明,注册资本5亿元。经营范围包括一般项目:高性能纤维及复合材料制造;高性能纤维及复合材料销售;合成材料制造(不含危险化学品);合成材料销售;生物基材料制造;生物基材料销售;新材料技术研发;仓储设备租赁服务;以自有资金从事投资活动等。

2023年3月,联泓新科公告称收到深交所下发的问询函,要求其对以联泓格润作为募投项目实施主体的合理性、募集资金投入联泓格润的具体方式等作出说明。

联泓新科在回复问询函的公告中称,联泓格润已完成了项目的立项备案等程序,项目建设基础好。同时,发行人持有联泓格润75%股权,联泓格润主要管理人员均由公司委派,项目建设和管理由公司主导,能够有效控制一体化项目实施、生产经营及管理决策,能够有效监控募集资金的使用。

募集资金将以何种形式投入到一体化项目?

联泓新科在报告中称,本次募集资金到位后,公司拟在履行相应内部审议程序后将募集资金以借款方式投入联泓格润,用于本次募投项目建设。

公司与联泓格润已明确借款的主要条款,联泓格润参照市场利率水平支付资金成本,确保相关借款事项不损害上市公司利益。联泓格润的其他股东将不按照出资比例提供同等条件的借款和担保。

联泓格润支付的市场化利率是多少?《雪浪商业》联系联泓新科,截至发稿未获回复。

公告还表示,经与各家合作银行沟通,联泓格润银行项目贷款拟采用信用贷款形式,不涉及担保。公司对联泓格润提供财务资助,联泓格润参照市场利率支付资金成本,定价公允,符合市场化原则,不增加公司合并层面的财务成本,不存在变相利益输送的行为,不存在损害公司利益的情形。

公司持有联泓格润75%的股权,对联泓格润具有控制权,拟以借款方式投入联泓格润符合相关规定;公司能够有效控制募集资金使用和相关募投项目实施进程,并将按照市场化原则向联泓格润收取借款利息,不存在导致联泓格润以明显偏低成本占用公司资金的情形。

联泓新科还在回复问询函的公告里,披露了一体化项目的建设进度。

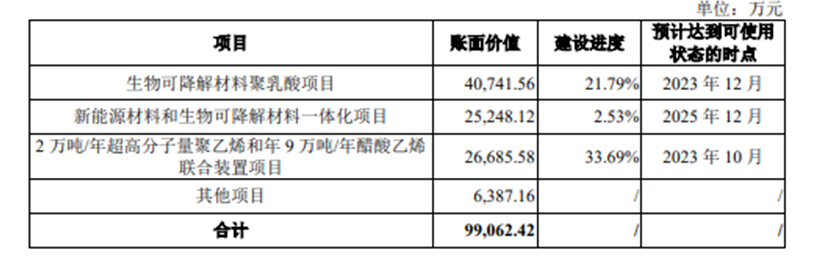

截至2022年12月31日,公司在建工程账面价值为9.91亿元。其中,生物可降解材料聚乳酸项目,账面价值4.07亿元,建设进度21.79%;新能源材料和生物可降解材料一体化项目账面价值2.52亿元,建设进度2.53%;2万吨/年超高分子量聚乙烯和年9万吨/年醋酸乙烯联合装置项目账面价值2.67亿元,建设进33.69%。

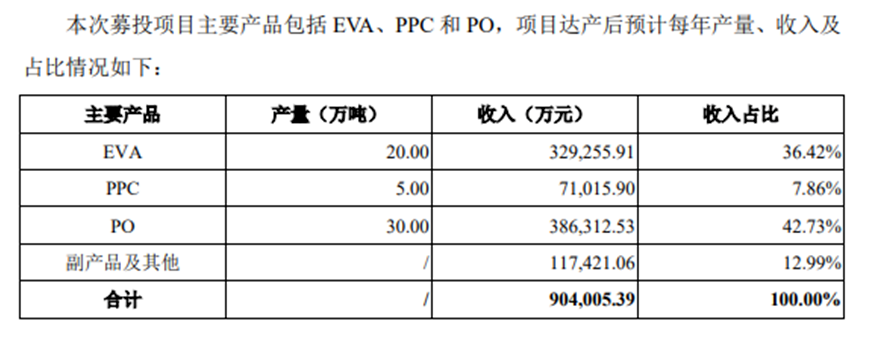

公告称,项目达产后,预计PO年产量30万吨,收入38.63亿元,收入占比42.73%,EVA年产量20万吨,收入32.93亿元,收入占比36.42%,PPC年产量 5万吨,收入7.1亿元,收入占比7.86%。

一体化项目对于联泓新科的重要性,从其年报中也可见一斑。

在最新发布的2022年年报中,联泓新科表示,为落实公司长远发展战略、推动公司可持续发展,扩大现有优势产品产能并推进公司在新能源材料、生物可降解材料领域布局,2022年12月,公司决定通过控股子公司联泓格润投资建设一体化项目。

联泓新科是联想控股旗下企业。其主要股东为联泓集团有限公司,后者的唯一股东便是联想控股。

2022年,联泓新科营收同比增长7.6%至81.57亿元,净利润下降20.57%至8.66亿元。

评论