界面新闻记者 |

4月28日,中信信托披露2022年年报。

2022年,中信信托实现营业总收入64.38亿元(合并口径,下同),同比下降25%;实现归母净利润30.12亿元,同比下降13.95%。

据中信信托方面表示,近八年来,公司净利润一直保持在30亿元以上,有望连续15年净利润位居行业前三名。

截至报告期末,公司资产总计498.95亿元,较期初提升1.16%;负债总计125.36亿元,较期初下降6.89%。

中信信托年报分析,在新发展形势下,一方面,传统信托业务规模持续下滑,对信托公司的经营业绩产生较大影响;另一方面创新类业务多处于起步阶段,短期内难以形成业绩支柱,例如:服务信托业务在很多业务场景中还缺少必要的配套制度支撑,同时也面临着前期投入大、市场竞争不规范等诸多挑战。

这从中信信托的收支结构中不难发现。

报告期内,对中信信托收入贡献较大的三大支柱都出现了明显收缩。其中,2022年,中信信托手续费及佣金收入47.66亿元,同比下降17.56%;而利息净收入更是较2021年收入下滑超过五成,投资收益下滑幅度也在四成以上。

与此同时,2022年,中信信托其他收益同比提升21倍至1365.57万元,公允价值变动损益也收窄至-1.42亿元。

营业支出方面,从报表中可发现中信信托进行了大幅优化。其中,业务及管理费同比减少了35.93%,其他业务成本更是同比降低82.79%。

针对上述业绩变动,界面新闻记者致电中信信托方面,但截至发稿,未获回应。

2022年,在监管机构酝酿出台信托业务新分类的背景下,中信信托表示公司积极探索、主动应变,加快推进业务转型,持续优化资产结构。

信托业务方面,截至2022年末,中信信托信托资产余额为1.54万亿元,较2021年末提升57.43%。全年新增信托项目944个,实收信托8905亿元;为受益人分配信托收益264亿元。

信托资产中主动管理型信托资产规模占比39%;截至2022年末,公司家族信托、保险金信托和慈善信托服务客户超过4400名,受托资产规模超过630亿元,同比增长13%。

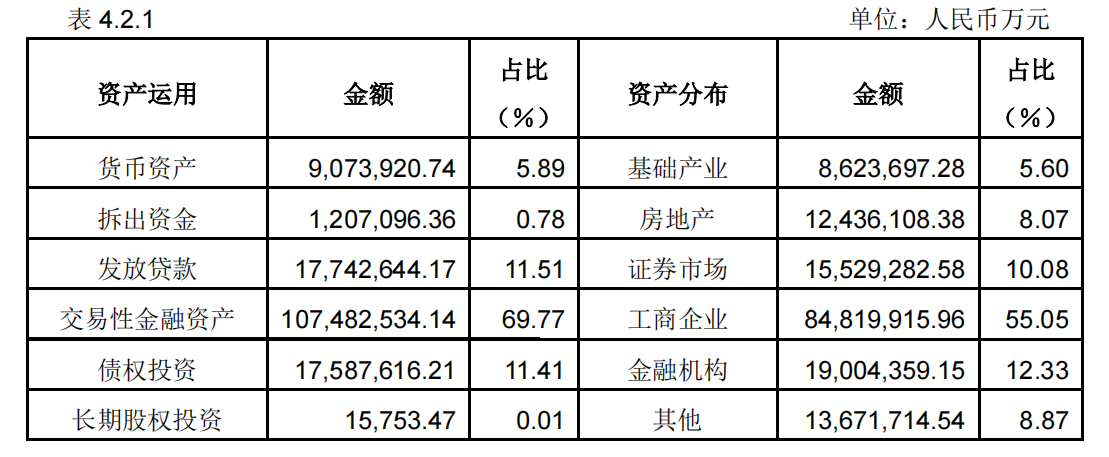

从信托资金投向看,2022年,中信信托投向工商企业的资金大幅增长3.30倍至8482亿元,占信托资金比重也由2021年的20.14%提升至55.05%;同时投向证券市场的信托资金也有不小提升,较2021年增长32.9%至1553亿元。但投向基础产业、房地产以及金融机构的信托资金有所减少。

固有业务方面,据中信信托介绍,固有业务主要是资产业务,2022年,公司固有资金继续加大标品投资,新增投资规模中 63%投向标准化资产,涵盖固收、权益、混合等类型,进一步优化投资结构。报告期末,公司本部固有资产总额388亿元,同比增长6%。

风险项目化解情况上,据中信信托总结,2022年,公司成功实施深圳佳兆业项目纾困方案、恒大广州球场项目债务重组方案,设立融创上海董家渡项目纾困财产权信托,促成云南水务项目执行和解、重庆蓝光项目卖断,拍卖转让方正世纪贷款项目债权,有效化解了项目风险,实现了国有资产的保值增值。

截止2022年年末,中信信托完成142个融资类信托项目的终止清算,累计分配信托本金1266亿元。与此同时,近三年来公司大力压降涉众房地产和地方城投业务规模,涉众房地产业务规模降幅达到 72%,涉众地方城投业务规模降幅达到84%,涉众信托资产风险敞口显著降低,新增展业的资产质量稳健提升。

展望未来,中信信托表示,公司将在既有业务布局的基础上,围绕“大型金融机构综合服务商、实体企业综合金融方案解决者、地方政府综合信托合作者”的发展定位,大力推进各项改革举措,加快业务转型创新和结构优化,努力防范和化解风险,为实现高质量发展不懈奋进。

评论