文 | 野马财经 张凯旌

编辑丨武丽娟

五粮液新任董事长曾从钦上任一年后交出的首份答卷,并不如预期中那么亮眼。

4月28日晚,五粮液(000858.SZ)发布年报,2022年公司实现营收739.69亿元,同比增长11.72%;归属于上市公司股东的净利润266.91亿元,同比增长14.17%。

看上去,公司的确延续了增长的势头,但这个增速不仅不如2021年的自己,比之其他头部酒企也稍显逊色。作为对比,贵州茅台、泸州老窖、山西汾酒和洋河股份的营收增速分别为16.53%、21.71%、31.26%和18.76%;净利润增速分别为17.33%、31.16%、51.34%、24.98%。对比来看,五粮液的营收增速和净利增速,在“茅五泸洋汾”中均排在垫底的位置。

值得一提的是,一年前曾从钦上任时,曾被视为“中国一线白酒品牌中学历最高、履历最丰富且最为年轻”的领导者,在白酒产业升级变革,五粮液加速冲刺世界500强的大背景下,业界一度对曾从钦寄予厚望。

作为“白酒老二”“浓香一哥”的五粮液,为何涨不动了?

业绩失速,五粮液卖不动了?

事实上,五粮液的营收、净利润增速已经创下了五年来的新低,而这还是在公司对大单品——第八代普五提价后的结果。

2021年12月,五粮液曾将普五出厂价由889元上调至969元,直接与飞天茅台的出厂价持平;不久后,五粮液官方电商平台中,普五的零售指导价也上调100元至1499元,亦与飞天茅台看齐。

不过,普五的终端零售价却无法与飞天茅台一样坚挺。从4月的情况来看,第八代普五在京东等电商平台中的售价约1050元/瓶上下,而在“今日酒价”等公众号披露的信息中,第八代普五的市场批发价则约是在950元/瓶-965元/瓶,而飞天茅台则在2700元以上。

值得一提的是,五粮液还曾在2020年推出“经典五粮液”,建议零售价2899元。从价格上来看,也是一款对标飞天茅台的产品。

这意味着,如今的五粮液已经陷入了一个尴尬的境地。无论是规模更大的茅台,还是规模不如五粮液,由区域性向全国性酒企转化的泸州老窖、洋河股份、山西汾酒,甚至是二三线的舍得酒业、今世缘等头部区域性酒企,都比五粮液的增速快。

另一个值得注意的现象是,五粮液的合同负债金额呈下降趋势。通常情况下,白酒经销商会先向酒企打款,产品交付前经销商的货款便计入合同负债,该指标能在一定程度上反映出酒企产品在市场中的受欢迎程度。原理也不难理解,经销商觉得可能会大卖,自然愿意多花钱,囤多点货。

今年消费复苏以后,白酒行业动销显著加快。中国食品产业分析师朱丹蓬认为,合同负债下降是清库存的体现。“其实2022年整个白酒消费的场景是不充分的,就是说更多的是压货。所以,作为浓香老大,五粮液也是备受挑战。再加上整个库存高企,价格倒挂以及大商横行的节点之下,2023年可能更多的是做一些清库存的活动。”

2022年,五粮液的合同负债为123.79亿元,同比2021年的130.59亿元还下降了近7亿元。2022年上半年,这一数值更是仅有18.83亿元,同比下降超70%。背后可能揭示了经销商的积极性有所下降。

而作为对比,贵州茅台2022年的合同负债为154.72亿元,同比增超21%。

在此背景下,五粮液的股价也是“茅五泸洋汾”中跌得最狠的。2021年2月18日以来,五粮液股价跌幅超50%,呈现腰斩的态势。同期贵州茅台的跌幅为32.31%,泸州老窖的跌幅则为27.95%。

值得注意的是,今年2月金融央企人保财险的一则禁酒令传闻,曾让白酒板块集体下跌,其中五粮液领跌。

“高端酒”能否扛旗?

五粮液的增速怎么就突然“掉队”了?想解答这个问题,可能先要从五粮液的产品结构看起。

2022年,以普通五粮液为主的“五粮液产品”收入占公司总收入的74.81%,以五粮春、五粮醇、五粮特曲、尖庄等为主的其他酒产品则是16.53%。其中普五又是五粮液核心的高端白酒产品,这代表五粮液的收入十分倚重旗下高端白酒。

在所有的酒企中,这并不是一个普遍现象。

泸州老窖、山西汾酒和洋河股份都是将旗下酒类分为中高档和其他/普通两档,虽然几家公司对中高档的定义略有不同,但大体上都涵盖了150元以上的多种产品。如泸州老窖的国窖1573、特曲、窖龄酒,洋河的梦之蓝手工班、梦之蓝M9、梦之蓝M6+、海之蓝等,汾酒的青花汾酒、巴拿马汾酒、老白汾酒等系列。

和五粮液产品结构最像的是茅台。2022年,以茅台旗下高端产品为主的“茅台酒”占公司酒类收入的比例超87%。

产品结构的差异,造成了不同酒企在不同环境下适应能力的差异。

上海博盖咨询合伙人高剑锋认为,目前虽然经济环境在缓慢复苏,但对于酒类消费而言,并不是全面爆发式的复苏。相对来讲,高端酒的复苏较弱,千元档顺价销售吃力,而中高端酒、口粮酒则要更好一些,后者恰好对应五粮液比较薄弱的市场区间。

而与五粮液同样主打高端酒的茅台,虽然也会受大环境的影响,但其产品毕竟有金融属性的加持,价格一直屹立不倒,在高端领域属于独一档的酒企。

在高剑锋看来,五粮液高端酒之下的产品主要有三条线:五粮春、五粮醇和尖庄系列。其中五粮春口碑还不错,但一直没能实现顺价销售,量也没能打开局面,经销商卖它的积极性不高;五粮醇销量有一定规模,但与玻汾、牛栏山相比还差得远;尖庄主打光瓶酒,目前规模对五粮液的体量来说还没有太大影响。

系列酒没有其他酒企布局均衡的情况下,低度酒方面五粮液也落了下风。

高剑锋称,泸州老窖去年新推的低度1573在华北、华东、华南上量很快,背后是针对消费者做了大量工作,包括在年轻人群中的推广,在冰镇白酒这方面的创新等等。因为低度酒实际上是符合年轻人消费特征的产物,有了之前冰镇白酒营销方式的铺垫,泸州老窖的低度酒会更容易被市场接受。

具体而言,近几年泸州老窖曾通过在北京三里屯举办冰窖酒吧快闪店,将冰镇“国窖1573”搬到各大城市音乐会活动等方式,创造了更多饮用冰镇白酒的场景。

而五粮液虽然也早在2017年就将低度五粮液纳入公司主品牌“1+3”的产品矩阵,但一直没能在市场中掀起太大水花。

“大商”喜忧参半,价盘不稳

在大环境和产品布局问题的基础上,对渠道把控的不力被认为是五粮液一再尝试提价,但效果有限的原因之一。没有价格的帮助,仅靠放量来维持增长,始终不是长久之计。

五粮液早期能成为“白酒老大”,得益于经销商主导的“大商制”,这种模式能以低成本开拓渠道,充分利用产能。

不过,大商控制定价、贴牌产品鱼龙混杂的现象也对五粮液的品牌价值造成了损伤。在高端酒需求愈发高涨的时代,五粮液终被茅台反超。此后,公司痛定思痛,也进行了渠道方面的改革,但想完全抹除大商的影响,并非是件容易的事。

接近五粮液经销商的分析师肖竹青指出,五粮液的很多超级经销商不仅是代理商,还是股东。他们对五粮液业绩的销售贡献非常高,也能拿到更优惠的销售政策。比如被五粮液允许用银行承兑汇票结算,省掉现款结账的利息,或是在年终时,拿到比普通经销商更多的返利。但也正是这些特殊政策,成了五粮液乱价的根源。

“产品成功提价需要三个月,但跌破发售价只需要一天。五粮液有时候针对一些违反价格约定的大商只能是将自己大区的总经理撤职,对大商则是‘罚酒三杯’。这就形成了五粮液被大商绑架的渠道体系。即使说涨价,一旦有一个两个代理商低价倾销,就会抵消几个月涨价的效果。当再说涨价的时候,大家就会犹豫和观望。无法令行禁止,价盘就会不稳。”肖竹青表示。

曾从钦能否破局?

需要注意的是,眼下上市公司并非曾从钦考虑的全部,这位曾担任地方官员三十余年的领导者,还有一个身份是五粮液集团的董事长。

五粮液集团产业庞大,跨界探索颇为频繁。除五粮液外,还持有上市公司宜宾纸业,持股华西证券、四川银行、宜宾商业银行等金融机构;并投资了五粮液文旅、经贸销售、安吉物流等产业链上下游公司。

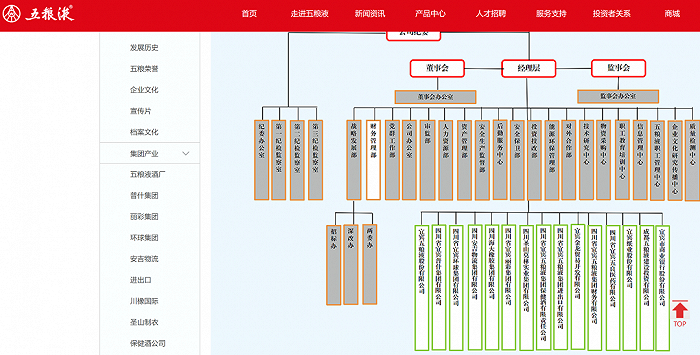

官网显示,目前五粮液集团共有15家一级子公司,涉及贸易、物流、纸业、金融、医药、机械、包装印刷等多个行业。

来源:五粮液官网

近日,新能源又成为了五粮液集团探索的新领域。4月19日,五粮液集团全资成立一家新能源相关公司,注册资本10亿元;也是在本月,曾从钦作为四川宜宾唯一企业代表,赴宁德时代“访学”。五粮液所在的宜宾,更是动力电池之都,锂辉石资源储量位列全国之首。

五粮液证券部称,集团确实在考察新能源领域,主要是光伏、储能方面,暂时还没有更具体的信息披露。

值得一提的是,2018年,五粮液集团通过旗下四川省宜宾普什集团有限公司出资6287万元,入股奇瑞旗下凯翼汽车,目前持有1.33%股权,为后者第三大股东。

不过,五粮液集团跨界的领域中,鲜有能撑起集团成长第二极的业务。分析人士认为,目前破局的关键,仍然在五粮液酒身上。

高剑锋认为,五粮液仍需要在高端上不遗余力去进行市场培育和推广,同时健全在中高端和大众口粮酒方面的规模,让自身的产品体系更能应对波动的市场。“公司自身资金实力和规模是没问题的,相信等待整个经济恢复好转,五粮液还会迎来下一轮不错的增长。

酒业营销专家马金全则认为,五粮液想走出困境,必须解决服务价格的定位问题。最好是做成与茅台类似的价格体系,让普五的价格向飞天茅台看齐,消费者只在香型和口感上作区分。

“其他酒也有价格倒挂,但跟五粮液是不一样的。因为茅台和五粮液的价值属性,在中国消费者里边代表着高端、尊贵和阶层,其他酒对价格的敏感性没这么高。而且提价需要靠普五去实现,而不是经典五粮液,就像茅台生肖酒卖得高,但飞天茅台才代表茅台在消费者心中的价位一样。这两家阵营从某种意义上讲是竞合的关系,让浓香和酱香发展过程中价格上对等,同时直视香型的区别,才符合竞争的规律。”马金全表示。

在马金全看来,白酒行业中,一个大卖产品并不意味着能带动其他一切,每一个产品都要用系统化的营销来解决问题,具体到客户系统化的运营、渠道建设、营销系统化推广、目标群体的口感教育都是不一样的。

曾从钦的前任李曙光曾称:“‘老大’不好当,‘老二’也不好当,当过‘老大’的‘老二’更不好当。”

现在看来,这句话是对五粮液困局的经典概括。曾经的市场地位让五粮液形成了以高端酒为主的产品布局和大商制的经销商体系,一定程度上制约了五粮液在高端之外领域的成长。而如今高端又遭遇茅台的强力狙击,价格上被拉开了距离。不过,也正因此,五粮液的未来,依然系在高端的命门上。

你买过五粮液的酒吗?体验如何?评论区聊聊吧!

评论