文|动脉网

加上本月早些时候交表的赛诺威盛,不到一年的时间,已有5家国产头部影像设备厂商交表,空前绝后。

“国产替代”号角下的科技创新速度纵然让人惊叹,但当众多高新技术企业挤进本已稍显拥挤的赛道,未来的竞争着实让人担忧。事实上,除了迈入中高端市场的联影医疗之外,其他主打CT、磁共振的企业并未交出一个能让资方感到安稳的成绩。

不过,影像设备厂商们的前路并非没有回旋的余地。成为细分行业的翘楚,或是选择差异化的赛道进行再研发。尤其是后者,偌大的影像赛道之中仍然存在不少创业的机遇。

比如CBCT。

静悄悄地完成国产替代

CBCT是Cone Beam CT的简称,也就是锥形束CT。

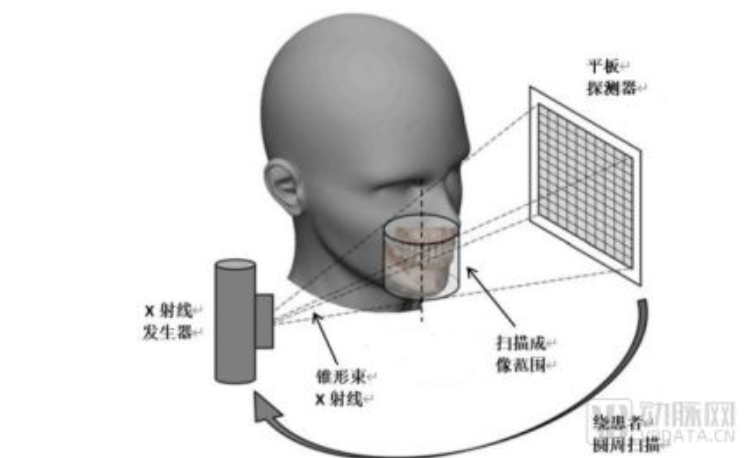

虽然CBCT也是CT,但它和临床常规用到的螺旋CT存在一定区别。螺旋CT通过单向旋转发射扇形束X线获取连续的人体断层图像,然后依据各层数据重建为图像,其本质用一维投影数据重建得到二维数据,再通过多个连续二维切片堆积得到三维影像。而CBCT可以发射的是圆锥形束流,得到二维投影数据,重建之后直接便是三维影像,因而它的视觉效果更为立体。

口腔CBCT成像原理(图片来源:朗视医疗招股书)

正是因为空间分辨率方面的优势,CBCT在口腔科、妇科(乳腺检查)、放疗科均有广泛应用。其中,口腔CBCT是该领域应用最为广泛的设备,低辐射、各向同性及高空间分辨率下,CBCT生成的三维可以清晰地显示牙齿全貌及病变组织,辅助医生手术或用药。

放疗方面,使用CBCT引导比超声、核磁引导更为常见,其优势在于保证病人每次治疗体位的重复性和一致性。搭载了MV级射线的MVCBCT还能采集到的二维影像重建出横断位、冠状位和矢状位图像,瓦里安的Halcyon和安科锐旗下的TOMO均是采用的这一方式开展IGRT。

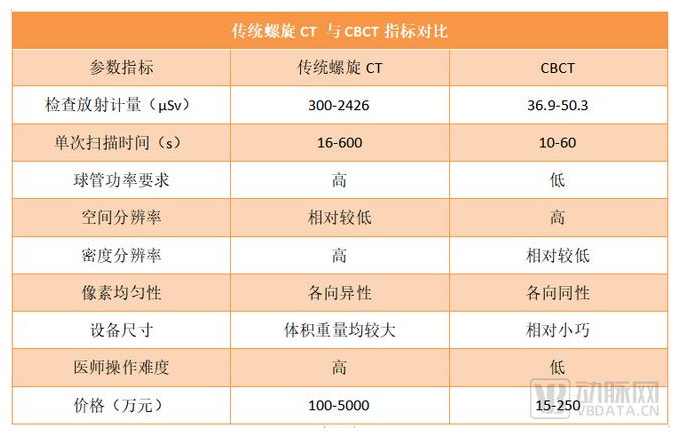

传统螺旋CT与CBCT指标对比(数据来源:公开资料整理)

目前国产口腔CBCT的领军者美亚光电、朗视仪器、菲森科技、博恩登特均布局这一领域10年有余,在影像设备企业中虽不年轻,但也算不上资深。

可是论市占率,浙商证券研究所给出的2021年数据中,美亚光电以29%位居第一,朗视仪器18%紧随其后,两家企业仅朗视仪器在2016年融过一次A轮,却已占据了几近一半的口腔CBCT市场。

没有政策与资本的参与,这一赛道的国产替代悄无声息。

同是CT,CBCT为何跑得这么快?

相较于庞大且分支复杂的放射科CT,CBCT是一个小而美的赛道,深入其中的各家企业也都相当专一。

上市公司美亚光电的业务布局虽然宽泛,但撑起医疗版图的独有口腔CBCT。年报数据显示,美亚光电口腔CBCT业务呈持续上升趋势,2019-2022四年营业收入分别为4.84亿元、4.54亿元、6.56亿元、7.16亿元。

去年递交招股书的朗视仪器更是“All in CBCT”。2019、2020、2021年三年间营业收入分别为2.21亿元、2.19亿元、4.10亿元,对应利润0.20亿元、0.18亿元、0.64亿元。其中,朗视仪器99.9%的营业收入都来源于口腔CBCT。

对比两家头部CBCT企业数据,虽均在2021年完成跳跃式增长,但就体量而言,远不如CT、MR等大型医学装备赛道。反观盈利能力,口腔CBCT却因为多项因素的加持,把大部分国产医学装备制造商甩在了后面。

首先是相对温和的竞争环境。国产CBCT技术成熟前,德国的CAVO Dental、意大利的NewTom、日本森田占据了大型综合医院市场,芬兰普兰梅卡,德国西诺德,美国锐柯等品牌处于第二梯队,主攻大型口腔专科。但是,绝大部分企业只是将自己的销售团队搬到了中国,只有渠道没有研发。

在“国产替代”的风潮之下,上述企业不具备GPS等合资企业快速国产化、本土化的能力,没有能力抵御来自政策方面的风险,也无法向医院提供安全快捷的售后服务,故障维修及球管更换要么联系代理商协助,要么只能找第三方维修。

作为国产CBCT,企业最大的优势首先是“国产”二字,其次是全方位稳定及时的原厂售后服务及教培体系。对于大部分地区的维修与培训服务,美亚朗视都可以做到当日致电当日达到,尽可能保证设备的连续运行,帮助医疗机构省下一大笔费用。

其次是易于国产替代的核心零部件。锥形束CT的成像方式是由X发生器发出锥形X光线,无需旋转,因而不必装备滑环、高压发生器等核心零部件,成本低,单价也低。

整个CBCT中平板探测器价值占比高,占总成本的30%-40%,是限制CBCT发展的核心壁垒,球管次之,占总成本比例约为10%。国内CBCT厂商采购现阶段仍以“耗材进口,第三方加工”为主,伴随联影医疗、纳米维景(善思微)等企业自研进一步深入,来自上游的成本将被进一步压缩,国产CBCT的零售价格有望进一步降低。

目前,面向中高端市场的进口CBCT售价在40万-250万区间不等,但公立医院及高端民营医疗机构仅花不到40万就能买到一台朗视仪器的专科口腔级CBCT;基层医疗机构花费不到30万就能买到一台“四合一”智能口腔CBCT,单台设备实现CBCT、全景、头颅、口内摄影四大场景。

需要注意的是,国产CBCT的低价策略牺牲掉了一部分利润,但仍然维持着较高的毛利率。朗视医疗的毛利率一直处于40%这一线上浮动,优于绝大部分从事CT、MR制造的国产医用装备制造商。

最后是民营医院增长带来的庞大市场。浙商证券研究所报告数据显示:民营口腔专科医院在千禧年的第二个十年中迎来高速发展,其中2016—2020年机构数量CAGR 17.7%。个体口腔诊所2020年达到82455家(口腔专科医院仅945家)。

与大型综合医院不同,个体口腔诊所因其资金有限,在购置设备时更加注重性价比,基本上不会考虑昂贵的进口设备。因此,近些年多出来的增量市场,顺理成章地落在了布局基层市场的国产CBCT厂商身上。

朗视仪器的需求驱动方式(数据来源:上交所)

尤其是这两年口腔耗材开始带量采购,口腔正畸托槽、口腔种植体系统等曾经的暴利项目开始失速。为了应对这一政策,不少口腔医院开始打造特色服务,提升口腔检查、术后随访等用户体验,寻求新的口腔付费点。

这个过程中,不少口腔诊所便将口腔CBCT纳入服务体系,谋求新的增量服务。可以看到,2021年美亚、朗视均经历了一波超过50%的涨幅。顺着这一势头,口腔诊所带来的市场红利还将继续滋养国产CBCT数年时间。

看似成熟的赛道,是否仍然具备创业空间?

尽管提前布局的国产口腔CBCT厂商们如今乘风直上,他们的前程也非万里无云。

较少的核心零部件需求曾是推动口腔CBCT国产替代的核心所在,却也可能因为较低壁垒吸引更多企业布局。这一背景下,对于口腔CBCT设备的重度依赖使得美亚、朗视等企业能在市场扩容时完成快速扩张,但若核心产品竞争失势,对应的风险可能将其完全推出医疗市场。

近年来已有多家初创公司推出口腔CBCT,有方医疗、登特菲等企业已经获得千万级的融资,带着配套的数字口腔营销体系强势入场。

此趋势下,位处头部的企业们,第一要务是抓住风口大展拳脚,第二要务则是加速多样化产品研发,规避业务体系过度集中面临的潜在危机。

以朗视仪器为例,这家企业除了对现有口腔锥形束 CT 产品和生产工艺持续改进升级外,主要做着两件事:一是沿着专科诊所这条线继续挖掘需求,研发涵盖耳鼻喉锥形束CT、隐形矫治器等新产品,二是看看海外的先进产品,尝试投资一些从事无痛麻醉、激光切除等创新技术研发的初创公司。

硬件上的突破之外,软件也需紧随其后。国内设备厂商普遍提供免费的后处理系统,但它的成像效果与韩国、欧洲的中高端设备差距比较明显,提升这一方向能力虽无法帮助企业抢占中高端市场,但能有效提升同等价位低端市场的竞争力。

同时也需注意,这波口腔CBCT采购潮以个体口腔诊所为核心。因此,设备厂商除了提供设备及常规维保服务支持,还应重点研发AI能力,实现辅助教学、勾画及重建。在口腔医生执业水平参差不齐的基层医疗,人工智能有助于拉高医生护士的诊疗能力。

综上所述,尽管基层口腔CBCT已经分出明显梯队,但由于上游核心零部件供应商成熟,下游民营医疗机构呈持续上涨之势,位处中游的设备厂商技术壁垒有限,因此初创企业仍有机会借助优质软硬件、售后服务、口腔数字生态等要素后来居上,改变口腔CBCT的市场格局。

跳出口腔之外

口腔CBCT固然承载了CBCT当下的繁荣,但也明显可见技术迭代的天花板。论“伟大前程”,其应用场景可能不在口腔领域。

除了上述提到的乳腺、放疗引导外,HR-CBCT(高分辨率)血管造影已被证实可用于获取血管解剖结构。与更常用的3D-DSA相比,HR-CBCT具有更高的分辨率,加之适当的采集方案和格式化算法,HR-CBCT可以清晰地洞察解剖结构,为神经介入类疾病的治疗提供决策支持。

现阶段下,HR-CBCT在临床中常用于动脉瘤治疗前评价与治疗后的评价、脑动静脉畸形手术或立体定向放射计划的定位、硬脑膜动静脉瘘识别、计数和定位窦内的不同开口、卒中评估侧枝循环、观察闭塞点远端血管、识别假腔及颅内动脉粥样硬化或夹层,后续还有可能在颈动脉海绵窦瘘、血管痉挛、脊髓血管畸形等疾病治疗中发挥价值。

不过,HR-CBCT同样存在一些缺点,包括检查时需完全麻醉、血管相位限制使得很难仅显示动脉相位或静脉相位、更长的采集时间需要更大的造影剂量、更长的采集时间需要更大的辐射量等,技术尚需改进。

国内目前已有部分企业参与到神经介入方向CBCT的研发中。以初创公司锐视智慧医疗为例,该企业在CBCT架构基础上研发,打造搭载短C臂Z轴旋转扫描方式的超高性价比CT。

CT所需的进口阵列探测器成本约为100-1000万,而CBCT所用的国产化平板探测器,成本仅为5-10 万元。基于这一思路,该CBCT可将传统CT机所需花费200-3000万的成本缩减为20-50万元,解决现有CT设备昂贵,基层医疗机构难以配置,脑卒中患者无法及时接受诊断和治疗的痛点,故名“超高性价比CT”。

而对于CBCT存在的三维重建难度大、软组织清晰度较差,无法达到脑卒中疾病临床诊断要求的问题,锐视智慧医疗采用的是数字成像的方法,用智能散射抑制、三维重建、影像质量增强算法等模型对CBCT影像进行增强,使其符合卒中临床诊断的标准。

总的来说,CBCT在神经介入方面存在广泛的应用空间,但对于初创公司而言,可能需要斟酌一下切入其中的投入与产出。毕竟,入局神经介入CBCT需要支付高昂的门票,而在入局之后,还将直面GE医疗、飞利浦等跨国影像设备巨头。

锐视智慧医疗倒是提供了一种类似于口腔CBCT的基层医疗战略,但能否真正实现模式复制,能够给出答案的,只有时间。

评论