界面新闻记者|马悦然

日前,徐工机械(000425.SZ)披露整体上市后的首份年报,营收、净利规模均在三一重工(600031.SH)之上。

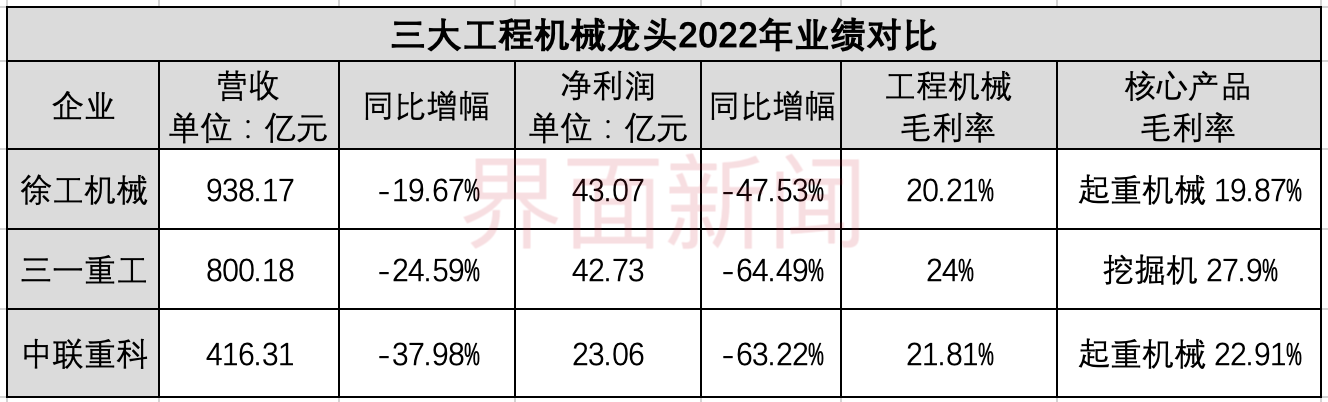

年报显示,徐工机械去年实现营业收入938.17亿元,同比下降19.67%;归属于上市公司股东的净利润43.07亿元,同比减少47.53%。

去年前三季度,徐工机械已成中国最赚钱工程机械公司,整体营收规模已超出三一重工近200亿元,净利超过约10亿元。

就全年业绩看,徐工机械保持住了前三季度的业绩地位,净利仍居工程机械上市公司之首。但该公司去年营收超三一重工约138亿元,净利润微超0.34亿元,较前三季度的优势缩小。这主要因为其去年四季度业绩不佳。

去年,工程机械行业整体呈现下行趋势,三大龙头企业业绩均逐季递减,但只有徐工机械在四季度出现亏损,单季净亏损3.69亿元。

在三大机械龙头中,去年徐工机械的营收和净利降幅最小;三一重工和中联重科(000157.SZ)净利润降幅均超过六成。目前,中联重科和另两大巨头比,净利规模有近20亿元的差距,营收不及它们的一半。

但徐工机械的毛利率表现并不出众,该公司工程机械毛利率为20.21%,居于三大企业之末。

三家公司的核心产品略有差异,三一重工的挖掘机毛利率达27.9%,徐工机械起重机械毛利率19.87%,相较中联重科的起重机械毛利率低了约3个百分点。

从品类市场地位看,2022年,徐工机械的起重机械、移动式起重机、水平定向钻保持全球第一,13类主机居国内行业第一。

三一重工挖掘机国内市场上连续12年蝉联销量冠军,大型挖掘机等11类主导产品国内市场份额第一。

中联重科混凝土机械长臂架泵车、车载泵、搅拌站市场份额居行业第一,工程起重机械200吨及以上全地面起重机销量位居行业第一,建筑起重机械销售规模稳居全球第一。

徐工机械在年报中表示,目前工程机械行业成熟度高、竞争较为激烈。行业呈现出几大特点,包括行业集中度持续提升,龙头企业市场份额进一步扩大,且竞争实力和抗风险能力增强,呈现出强者恒强的态势。

为适应大型工程对全系列产品的需求,龙头企业将延伸产品种类,产品多元化。此外,信息化、智能化、数字化、轻量化及电动化等成为行业趋势,且行业企业国际化步伐稳步推进等。

今年一季度,被誉为“基建晴雨表”的挖掘机销量仍在同比下降,但逐月出现增长,前三个月国内销量分别为0.34万台、1.15万台、1.39万台。

中国工程机械工业协会数据显示,今年1-3月,挖掘机主要制造企业共销售挖掘机5.7万台,同比下降25.5%。其中国内2.88万台,同比下降44.4%;出口2.86万台,同比增长13.3%。

三一重工认为,2023年有利于工程机械行业 稳定发展的因素很多,如国家宏观政策调控力度增强、房地产将逐步走出谷底、墓础设 施建设提速等,行业有望在低基数背景下企稳。

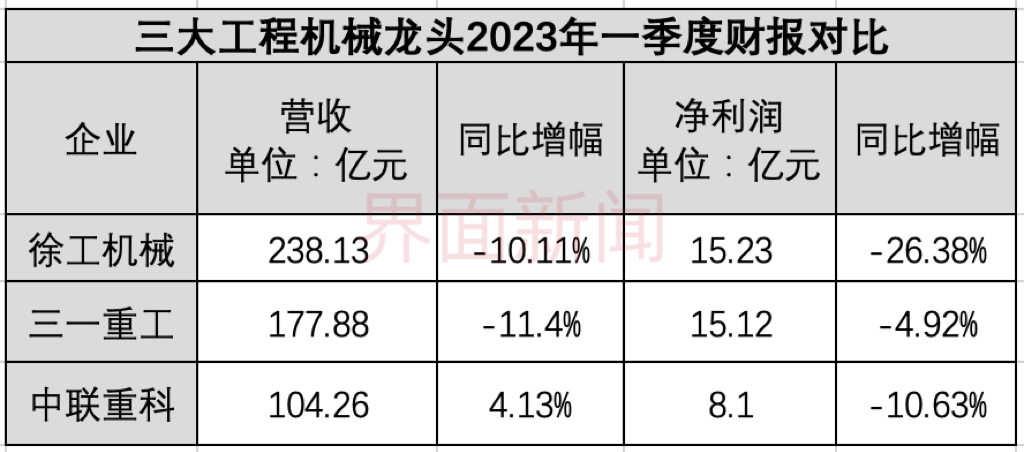

今年一季度,三一重工单季净利润15.12亿元,同比微降4.92%;徐工机械同期净利润15.23亿元,下滑26.38%;中联重科营收迎来增长,达104.26亿元,净利下降约一成。

东吴证券在研报中表示,由于钢材、海运费价格高企及规模效应下降,2022年工程机械企业利润率大幅下滑,今年上述因素压力减弱,预计利润率开启修复过程。

2022年,工程机械主要企业净利率仅5%左右。基于当前钢材价格水平,东吴证券预计今年主要企业净利率有望提升约3个点,带来利润端50%以上增长弹性,业绩有望触底回暖。

此外,按照工程机械七至八年更新周期,2024-2025年内销工程机械市场有望迎来新一轮新周期。东吴证券认为,叠加出口增长、利润率修复,工程机械行业有望困境反转。

评论