文|24潮

十几年前,全球锂产品77%的市场份额集中掌握在SQM、FMC和Chemetall三家巨头手中。而我国锂产品在全球的市场份额仅为22%。

而根据国泰君安证券icon此前发布的一份研报显示,目前全球77%的锂业市场份额由五大公司掌控。其中,中国的赣锋锂业和天齐锂业市场占比分别为16%和14%,其余的47%被美国雅宝ALB(占比25%)、智利矿业化工SQM(占比15%)、美国livent(占比7%)三家公司瓜分。

今年,是天齐锂业成立的第28个年头,赣锋锂业也仅23岁,两者均不到而立之年,却早已名动天下,目前两者均是 “A+H” 上市公司,市值早已突破千亿大关,并称中国 “锂矿双雄”。

目前赣锋锂业与天齐锂业约分别掌控着上游锂资源3072万吨和1614万吨权益储量,前者掌握的锂矿资源储量居世界第一,而后者则拥有着世界上最大、品质最好的锂矿资源。

在中国锂矿江湖,他们眼中的对手或许只有彼此。

那么他们之间谁的实力更强?从不同角度观察分析,或许会得出不同的答案。

为了读者朋友能更为客观、全面的了解锂矿双雄的真正实力与竞争力,24潮团队统计了天齐锂业与赣锋锂业2022年锂产品销量与毛利率、产能与投资、造血力与资本实力、员工创收力与人均薪酬、营运能力与国际化等37项核心指标,供读者朋友参考。

其中天齐锂业在净利润及增速、毛利率与增长、投资收益、造血力与资本实力、人均创收与人均薪酬 等22项指标对决中胜出;而赣锋锂业在总营收与海外销售、对外投资规模、锂系列产品产能、员工规模 等15项指标对决中占据优势,具体详见下表:

进入2023年,全球锂矿江湖进入新一轮的博弈期,甚至正在发生一场没有硝烟的战争。

Wind数据显示,5月5日国内碳酸锂价格为18.05万元/吨,较去年年底价格跌幅近70%。

回归到锂矿双雄经营层面,2023年一季度赣锋锂业在营业收入实现75.91%的增长下,净利润却同比下降了39.21%,这是其过去11个季度里首次出现负增长。究其原因,一季度赣锋锂业利润表项目中资产减值损失为11.79亿元,同比下降93458.72%,而这 “主要系受锂行业周期性影响,对存货进行减值测试计提存货跌价准备所致” 。

而天齐锂业2023年一季度营业收入与扣非后归母净利润分别同比增长了117.77%、70.67%,增速也出现明显下降(2021年其营业收入与扣非后归母净利润增速分别为481.41%和1883.09%)。

回溯过去十年锂价的演进历程,我们会发现期间已经走出了两轮过山车行情,究其原因主要是供需关系的剧烈变化。(锂供需变化分析详见往期文章:锂价趋势预测-跌破15万元成本线,才可能迎来新一轮上涨牛市)

笔者分析认为,本轮锂价的超预期下跌仍主要是由于供需变化导致:比如在供给端,2022年在高锂价刺激下,企业在锂资源领域扩产都非常迅猛,国内盐湖提锂、锂云母项目,锂回收新建项目如火如荼,据SMM数据,2022年中国碳酸锂产能已有约54万吨,产量约34万吨,同比增长39.1%。

但需求端却呈现增速放缓及高库存现象。根据乘联会预计一季度新能源车厂商销量148万辆,同比增长25%,这远低于2022年同期140%的增幅;另据中国汽车动力电池产业创新联盟的数据,2022年,我国动力电池累计产量545.9GWh,累计装车量294.6GWh。这说明车企实际用于装机的锂电池是购买量的53%,相当于备下了将近两个季度的锂电池库存。

此外,下游电池企业给出较低的锂价指引导致了市场的对于锂价的一致性预期,这演变为锂价快速下跌的导火索。比如宁德时代的锂矿返利计划,将未来三年订单中一部分碳酸锂原材料以20万元/吨的价格与合作车企结算不少车企以此为中长期的 “价格锚”,促使碳酸锂价格回落。

至此,锂行业呈现供过于求局面,加剧市场观望情绪。

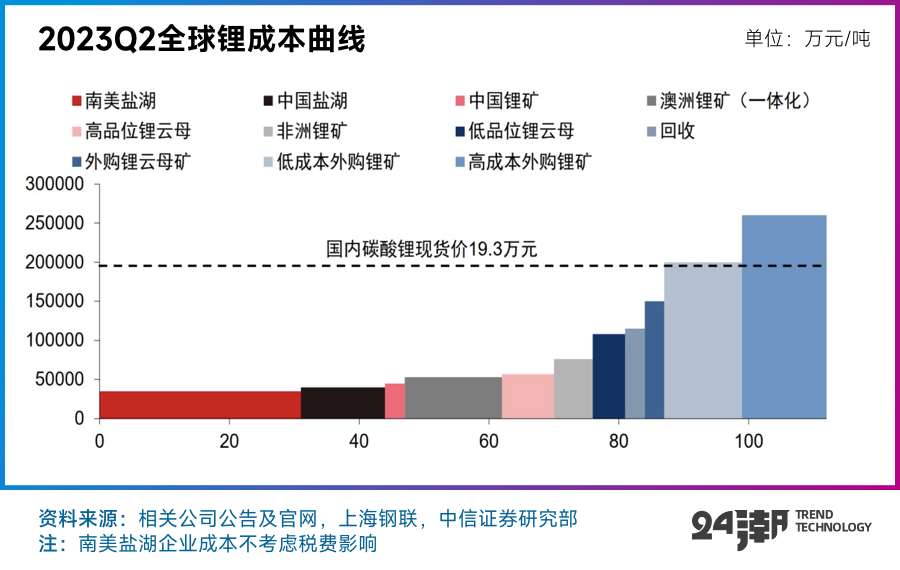

根据中信证券的统计的锂成本曲线数据,现阶段19万碳酸锂的价格目前仅出清了国内高成本外购锂矿的产能,而占据产能绝大部分的南美、国内盐湖以及一体化锂矿的碳酸锂成本都比较低,远未到出清的阶段,包括外购锂云母矿的成本目前仍在15万元/吨以下,而目前采用澳洲高成本的锂辉石精矿以及国内中低品位的锂云母矿作为原料生产碳酸锂的成本约为10万元/吨,这些企业仍拥有丰厚利润。

综上分析,当前锂产业链仍处于自下而上的去库存过程中,我们认为近期的期货价格上涨可能仅仅是反弹并非反转,真正价格的反转依然要看供应端的削减程度以及需求的实际恢复情况。

若考虑产业链各环节的留存利润,中信测算碳酸锂现货价格在12-15万元/吨区间具备阶段性的成本支撑。即若价格跌破这一区间,则部分高成本的锂辉石和云母提锂产能将面临永久性退出,行业实现有效出清,从而反过来促使锂价阶段性企稳。

但行业的各项变化都预示着本轮产业的出清不会非常的迅速,可能仍然需要持续经受住价格的冲击,才会迎来下一轮的上涨牛市。

在新一轮产业周期下,巨头的选择和走向往往备受关注,毕竟他们每一次重大战略的调整都可能对未来产业格局产生深远影响。

24潮团队分析发现,锂业双雄的扩张战略早在数年前就已发生重大调整,其中天齐锂业一直围绕上游锂资源构建一体化战略布局,目前业务已涵盖锂产业链的关键阶段,包括硬岩型锂矿资源的开发、锂精矿加工销售以及锂化工产品的生产销售;而赣锋锂业一体化布局则倾向于向产业链中游延伸,目前已基本实现 “资源、冶炼、电池” 锂产业链一体化布局。

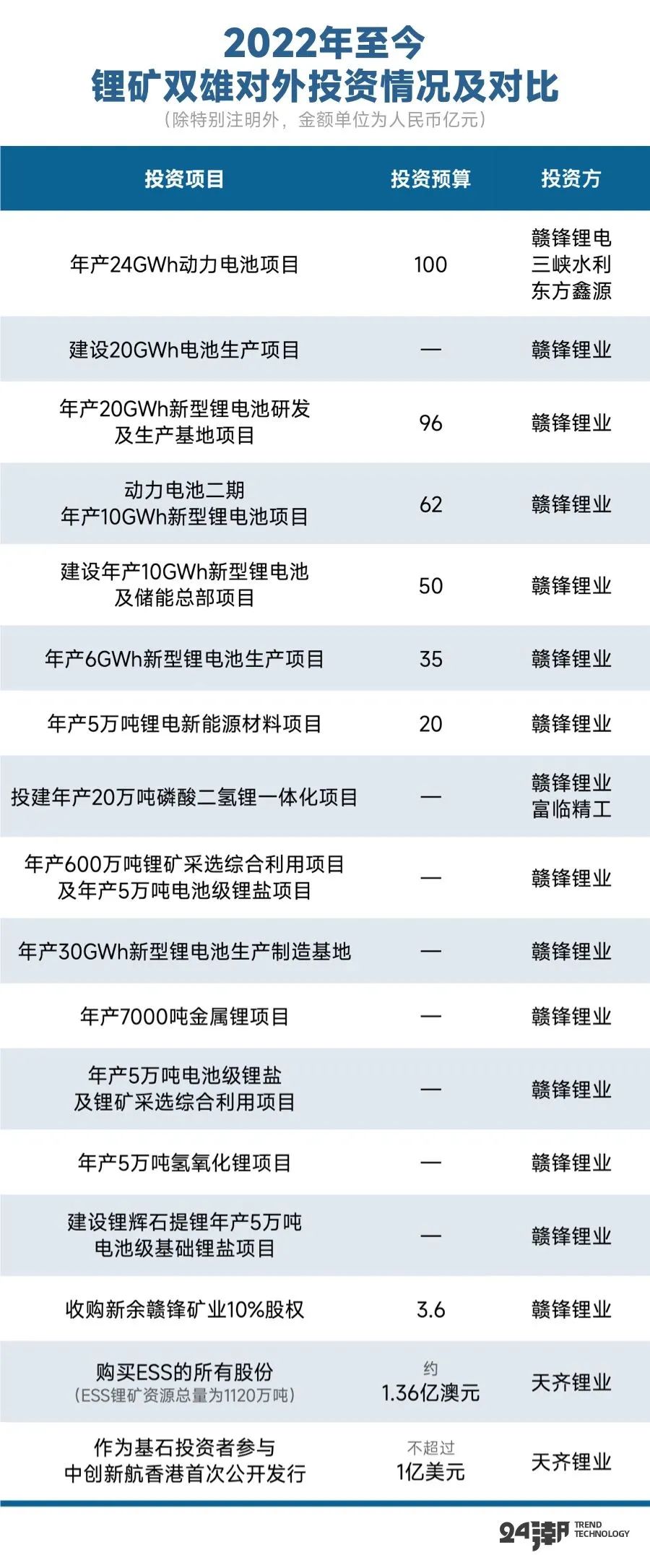

2022年以来,锂业双雄投资策略更是出现两极分化。据24潮统计,2022年以来,赣锋锂业加速构建一体化版图,2022年至今赣锋锂业对外至少公布了15个投资计划,涵盖锂矿采选、锂盐、锂电材料、锂电池制造等多个领域,总投资规模超500亿元,攻势非常凶猛。

而天齐锂业2022至今仅对外发布两个投资公告,分别为购买锂矿公司ESS的所有股份,以及作为基石投资者参与中创新航的首次公开发行,两个项目总投资规模不超过14亿元。

如今锂矿双雄一个向左,一个向右,读者朋友认为未来谁更有想象空间?

评论