界面新闻记者 |

从一家货运代理公司发展为一体化跨境物流服务提供商,来自山东青岛的乐舱物流决定二度赴港IPO。

5月5日,乐舱物流股份有限公司 LC Logistics, Inc.(下称"乐舱物流”)在港交所递交招股书,拟在香港IPO上市,联席保荐人为中信证券、农银国际。这是继其于2022年10月14日递表失效后的再一次申请。

据本次招股书,乐舱物流的服务覆盖跨境物流过程的各个主要环节,包括揽件、仓储分拣、清关、跨境海运、仓储中转及尾程配送。其中,跨境海运为跨境物流的关键环节。

随着2021年海运行业进入高景气度,跨境物流服务业获得大幅增长,乐舱物流也迎来了业绩“高光时刻”。

据其招股书数据,在2020年-2022年,乐舱物流实现收入分别为7.82亿元、41.95亿元和46.08亿元,近三年营收复合增长率达到142.82%。

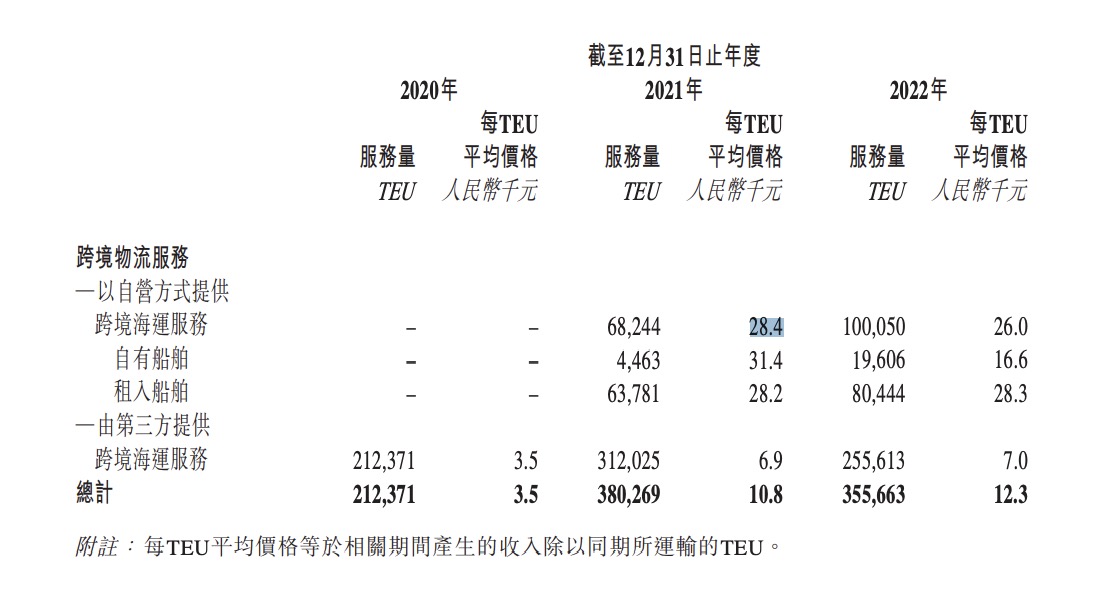

增长的主要原因是受服务量和每TEU(国际标准箱)平均价格的影响。乐舱物流于招股书中解释,2020年受疫情影响,行业运力、运营及劳动力供应均受到扰动,市场对跨境物流服务需求激增,致TEU平均价格上涨,“很大程度上刺激了乐舱物流收入规模的增长。”

公开数据显示,自2017年至2021年,全球跨境海运费率由每TEU约875美元增加至每TEU 3950美元,年复合增长率约45.8%。于是,乘着海运价格攀升的东风,乐舱物流也走上了业绩巅峰。

其中绝大部分收入均来自跨境物流服务,分别占2020年、2021年及 2022年总收入约95.1%、97.4%及95.3%。此外,公司还有部分收入来自船舶出租服务,期内收入占比分别为4.5%、2.6%、4.7%。

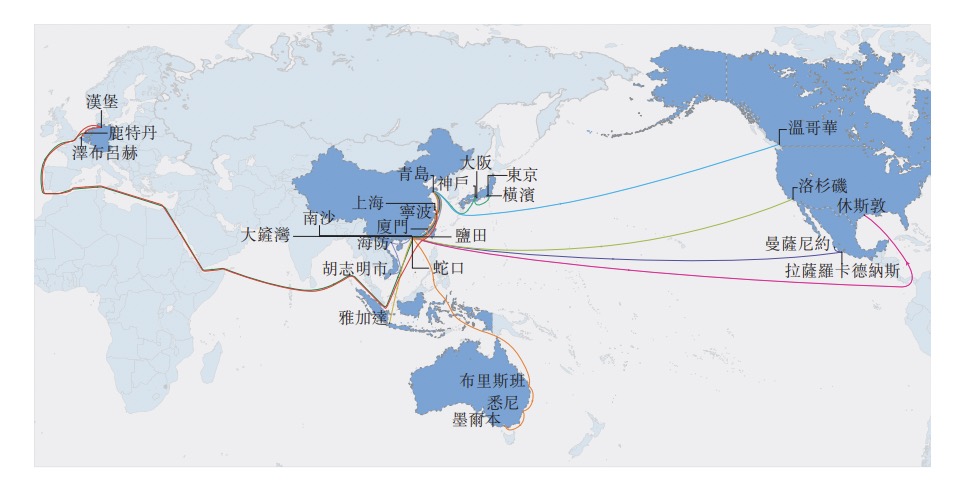

需要指出的是,2020年的乐舱物流开展跨境物流服务业务还是100%依赖于第三方提供相关服务,但次年公司便开始发展自营跨境海运服务,运力主要扩展至美国、加拿大、墨西哥、荷兰、澳大利亚、日本、越南及印度尼西亚。

数据显示,在2021年、2022年,公司自营方式提供跨境海运服务的收入贡献分别为19.39亿元、26.03亿元,占比分别达到46.2%、56.5%。

目睹公司良好的业绩增长态势,以及近两年受供应链、疫情等多方因素影响,全球各大港口堵塞,货物积压,集装箱船“一箱难求”,乐舱物流开始“大进大出”。

招股书显示,截至2022年12月31日,乐舱物流已购入4艘二手集装箱船舶,以获取船舶运营相关资源及能力。去年6月,乐舱物流签订合同订购了两艘运力皆为14700 TEU的一手超大型集装箱船舶。

据了解,新船将为“甲醇燃料预留”船舶未来或将采用更清洁的新能源燃料运营,每艘造价约为1.43亿美元,2艘船舶总价约合人民币19.78亿元,这笔支出远超乐舱物流报告期的全部净利润。

对此,乐舱物流表示,依赖于其自有资产,公司能根据市场情况和船舶价格适度调配船舶,提高运营效率。

但事实上,其盈利表现尚未能跟上收入增速。

过去三年间,乐舱物流的毛利分别为6378.6万元、4.57亿元、5.45亿元,对应的毛利率是8.2%、10.9%、11.8%;实现净利润分别为2754万元、3.92亿元和3.86亿元,于2022年出现下滑。

其支柱业务跨境物流服务的毛利率也在去年开始出现负增长,从2020年、2021年的6.9%、10.5%到2022年的9.4%。

“主营业务盈利能力下滑主要同燃油成本和船舶租赁成本增加有关。”乐舱物流表示,以燃油为例,2022年乐舱物流的燃油成本为3.93亿元,同比2021年增幅高达140%。

值得一提的是,自去年二季度以来,全球海运价格不断下跌,跨境物流开始降温,行业爆发式增长红利不再。有业内人士分析称,相关企业的盈利或已见顶。

而且就竞争格局来看,按2022年收入计算,乐舱物流在中国跨境物流服务市场排名第15,对应市场份额仅约为0.2%。

想要快速扩容的乐舱物流,并不满足于新三板。“新三板挂牌的股份的流动性较低,一般会令本公司难以公开募集资金来持续支持我们的业务发展和战略需要。”乐舱物流总裁兼董事会主席许昕曾对外表示。

公开信息显示,乐舱物流曾于2015年11月27日在新三板挂牌上市,股份简称为乐舱网,曾被称为“新三板海运电商平台第一股”。在2022年4月21日,乐舱网摘牌。

公司董事会目前由七名董事组成,包括四名执行董事及三名独立非执行董事。除许昕外,李艳为公司执行董事兼副总裁,朱佳丽为公司执行董事兼首席财务官,余臻荣是公司的执行董事。

股东架构方面,许昕、李艳、刘泉香,为一致行动人,合计持股62.05%,为控股股东。这3人也是家族成员,许昕、李艳为配偶,刘泉香为许昕岳母。

不过,在赴港上市这条路上,乐舱物流的竞争对手也不在少数。

比如今年2月,传闻极兔速递计划于2023年下半年在香港IPO上市;随后3月份,估值接近2000亿元的菜鸟被传出即将启动赴港上市计划;近日顺丰控股也被传出考虑最早2023年要在香港二次上市。

二度递表港交所的乐舱物流,这次能否顺利上市,依然面临着不确定性。

评论