文 | 独角金融 李海霞

编辑 | 付影

公募基金市场进入万字头时代,行业竞争日趋激烈,想要在一万多只基金中脱颖而出,基金公司和基金经理则需要付出更多。相反,基金业绩不佳,投资者离场,规模下降、产品面临清盘等问题。

近日,头部基金公司招商基金管理有限公司(下称“招商基金”)旗下一只产品成立不到1年就终止运作。究竟是什么原因导致?又给市场存余基金带来哪些警示?

1、成立不到1年就清盘,两名老将共管也无力挽回?

近日,招商品质领航混合发布了清算报告。该基金2022年5月11日成立,2023年4月18日,该基金合同终止,此时距离成立日,不满一年,成为一只“短命”基。

成立时,招商品质领航混合资产规模为3亿元。截至4月19日,该基金A类资产净值203万元,C类资产净值269万元。合并计算,该基金净资产规模仅472万元。

成立之初,管理该只产品的基金经理为郭锐,12天后增聘基金经理张西林。两人均为招商基金老将。

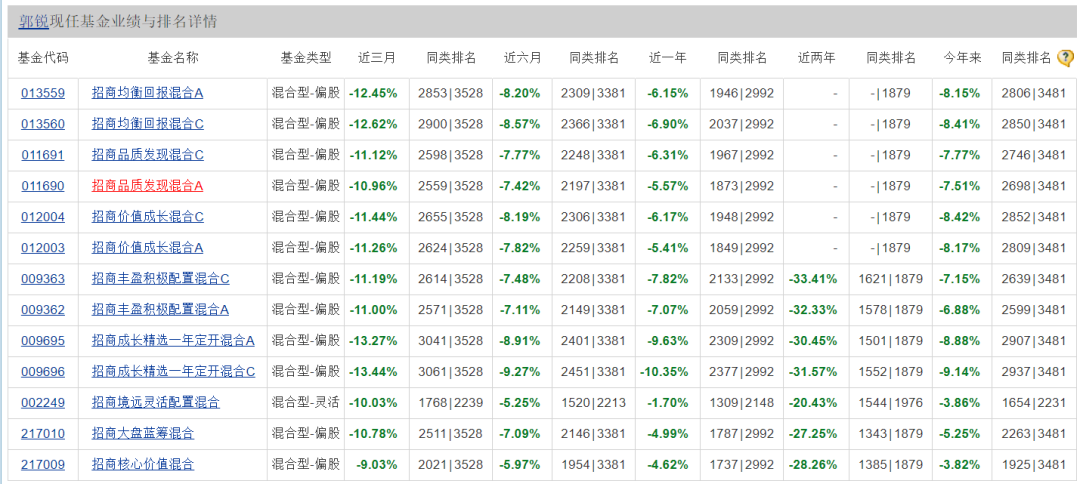

来源:天天基金网

郭锐2007年入行,曾先后在易方达基金管理有限公司、华夏基金管理有限公司任职。2011年加入招商基金,曾任首席行业研究员、助理基金经理。2012年7年升任基金经理,至今从业年限已超10年。

张西林曾在上海申银万国证券研究所有限公司任交通运输行业分析师、高级分析师、资深高级分析师及现代服务业研究部副总监等职。2015年11月加入招商基金,2017年4月任基金经理,从业年限超6年,目前还担任了研究部副总监。

不过,两位老将共管最终也未挽救招商品质领航混合免于清盘的局面。

据该基金年报披露,2022年一季度配置较多的行业为地产(含地产产业链)和煤炭,期间地产板块还有一定比例增持;2022年5月初在医药和食品饮料行业增加仓位,不过在反弹幅度较大的新能源方向配置力度不够;三季度增持的航空机场在四季度取得较好效果,不过半导体零部件和光伏设备在经历短暂的上行之后,去年四季度表现不及预期,对以上两个行业进行减持;四季度相对增持的行业为食品饮料和计算机,主要方向为医疗信息化和食品。

2023年一季度时,该产品增配较多的方向为消费、生产复苏的医药、医疗IT和化工等方向,对于需求复苏力度分歧较大的食品饮料领域进行减持。

除了2022年三季度外,四季度以及2023年一季度,该产品业绩均低于比较基准。投资者的收益未达预期,回撤基金份额,导致规模缩水,最终被清盘。

来源:天天基金网

实际上,老将郭锐今年管理的产品业绩整体欠佳。截至2023年5月11日,郭锐所管8只产品今年全线为负,同类排名均位于后半部分。2020年6月成立的招商丰盈积极配置混合C,目前亏损幅度最大,成立至今亏损31.01%。

另一名基金经理张西林所管的3只产品,其业绩同类排名处于中等水平。

2、尚有78只“迷你基”,如何避免清盘风险?

招商基金成立于2002年12月,招商银行(600036.SH)为公司大股东,持股比例为55%,招商证券(600999.SH)持股45%。

截至2023年一季度,招商基金管理规模为7937亿元,在153家基金公司中排名第11。其中,债券型基金和货币市场型基金是其主要产品,规模分别为2391亿元和3373亿元,此外,混合型基金和股票型基金规模分别为1022亿元和1171亿元。

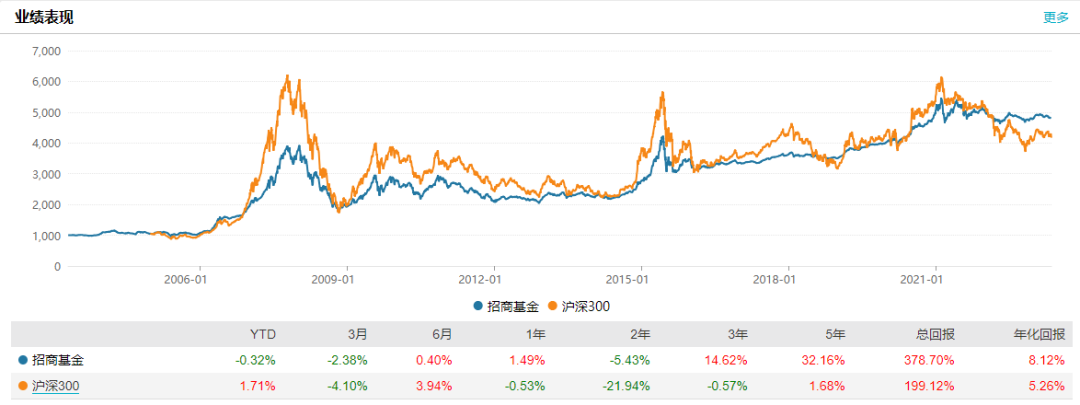

从业绩表现来看,招商基金今年以来回报率-0.32%,低于沪深300的1.71%。

来源:Wind

今年来,除了招商品质领航混合外,招商基金还有4只被动指数型基金,包括招商创业板大盘ETF联接、招商富时A-H50指数(LOF)、招商深证100ETF联接、招商中证浙江100ETF清盘。

此外,据Wind数据显示,招商基金还有78只产品(A、C类份额合并计算,下同)面临清盘风险,占总数量(488只)的16%。

在竞争日趋激烈的基金行业,优胜劣汰是必然结果。今年来,基金清盘也开启了加速度。据Wind数据显示,2021年、2022年分别有254只、233只产品清盘。截至2023年5月6日,今年已有94只产品清盘。

对于清盘原因,上海证券基金评价研究中心高级基金分析师池云飞对《中国基金报》表示,当前市场下,基金清盘主要受三方面因素影响:其一,基金市场竞争日益激烈;其二,监管层在不断推动国内基金行业高质量发展。其三,投资者对基金投资的理解在不断提高,加剧产品间的竞争,过剩的同质化产品在竞争中失利。

不过,基金清盘对于基金经理和基金公司也将产生不利影响,IPG中国首席经济学家柏文喜表示,除了降低基金管理规模和造成管理费损失之外,对其行业声誉和职业声望也会带来负面影响。

基金清盘本是行业正常的优胜劣汰,包括不限于业绩差,规模低,投入产出比较低等。华林证券资管部董事总经理贾志除了对《中国基金报》谈及清盘原因外,同时表示,基金公司还是要复盘产品从设计之初到清盘,有多少是外部环境压力,有多少是自身规划运营问题。

柏文喜建议,避免基金清盘,除了要依法依规进行基金管理之外,还应该充分尊重基金章程的约定和以基金投资人利益为核心,努力提升投资效益和对投资人的持续回报,这才是基金管理的核心要义所在。

招商基金总经理徐勇表示,必须把首要目标放在如何更好满足投资者的风险收益偏好和产品需求上,不追求在市场上的“曝光率”,着力提升在客户心目中的“满意率”。

各家基金公司你追我赶之时,投研团队的实力和业绩,是基金公司安身立命的根本。你是否买过招商基金的产品,收益如何?欢迎留言讨论。

评论