记者|梁怡

近日,金成技术股份有限公司(简称“金成股份)提交沪市主板上市申请,中介机构分别为东兴证券、立信会计师事务所(特殊普通合伙)、北京市中伦律师事务所。

金成股份是工程机械结构件专业制造商,专注于工程机械结构件的研发、生产和销售,主要产品包括高空作业车结构件、挖掘机结构件、推土机结构件,相继进入徐工机械、山推股份、小松等知名工程机械制造商配套供应链。

受下游工程机械行业景气度与宏观经济的波动影响,2020年-2022年(报告期内)金成股份的收入出现波动,其中2021年由于原材料钢材大幅上涨导致毛利率承压。

作为一家家族企业,上市前金成股份实控人一家先分红2.04亿元,账上资金相对充沛的前提下又计划募资补流1.5亿元。此外,公司还出现财务内控不规范的情形。

成本上涨致毛利率承压

报告期内,公司营业收入分别为5.93亿元、6.67亿元和5.53亿元,净利润分别为1.34亿元、1.21亿和1.08亿元,出现一定程度波动。

金成股份的主营业务收入主要来源于高空作业车结构件、挖掘机结构件及推土机结构件的销售,三者合计占比分别为96.92%、94.62%和93.12%。其中挖掘机结构件收入持续下滑,分别为2.68亿元、2.41亿和1.10亿元,占比分别为45.97%、38.37%和20.44%。

具体客户来看,金成股份的客户相对稳定,主要包括徐工机械、山推股份、小松、豪士科和思诺高,报告期内公司对前五名客户的销售收入合计占当期主营业务收入的比例分别为 89.83%、86.09%和 89.42%,客户集中度相对较高,主要与工程机械制造市场份额稳定有关。

根据KHL于2022年发布的全球工程机械制造商50强排行榜,2021年全球工程机械行业前十大企业合计市场占有率达64.40%。其中卡特彼勒和小松分别位列全球工程机械前二,销售金额分别为320.69亿美元、253.18亿美元,市场占有率分别为13.80%、10.90%。国内的徐工机械、三一重工、中联重科已达世界级水平,分别位列第3名、第4名和第7名,销售金额分别为181.01亿美元、160.48亿美元、104.03亿美元,市场占有率分别为7.80%、6.90%、4.50%。

界面新闻留意到,金成股份早在2011年与中联重科便达成合作,但创收效果显然没有同年合作的徐工机械理想,然而2021年,公司开始与三一重工合作,这是否会为公司带来一个新的盈利增长点呢?

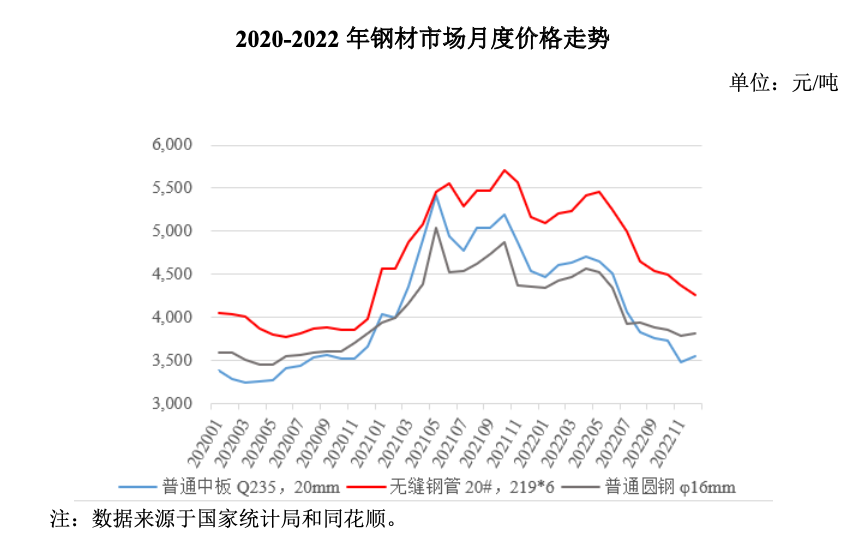

目前,金成股份的成本主要以直接材料尤其是钢材为主,因此钢材的价格变动将直接影响公司的利润空间。2021年前三季度我国钢材价格出现大幅上涨,随后四季度有所回落,当年公司钢材平均采购单价为5154.55元/吨,而2020年仅3812.09元/吨,这也是导致收入与净利润反向变动的原因。

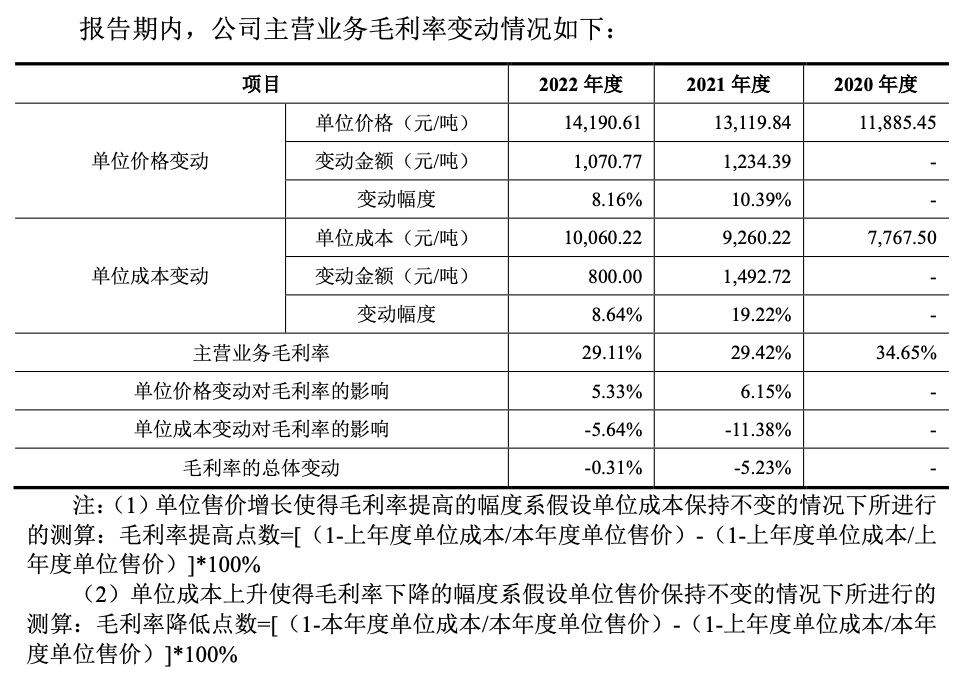

报告期内,金成股份的主营业务毛利率分别为34.65%、29.42%和29.11%,其中2021年同比下降5.23个百分点。具体来看,当年单位成本涨幅达到19.22%,而单位价格涨幅仅10.39%,这也反映出当上游原材料涨价时,公司对下游行业转嫁成本的议价能力相对较弱。

实控人一家分红2.04亿

金成股份是个典型的家族控股企业。

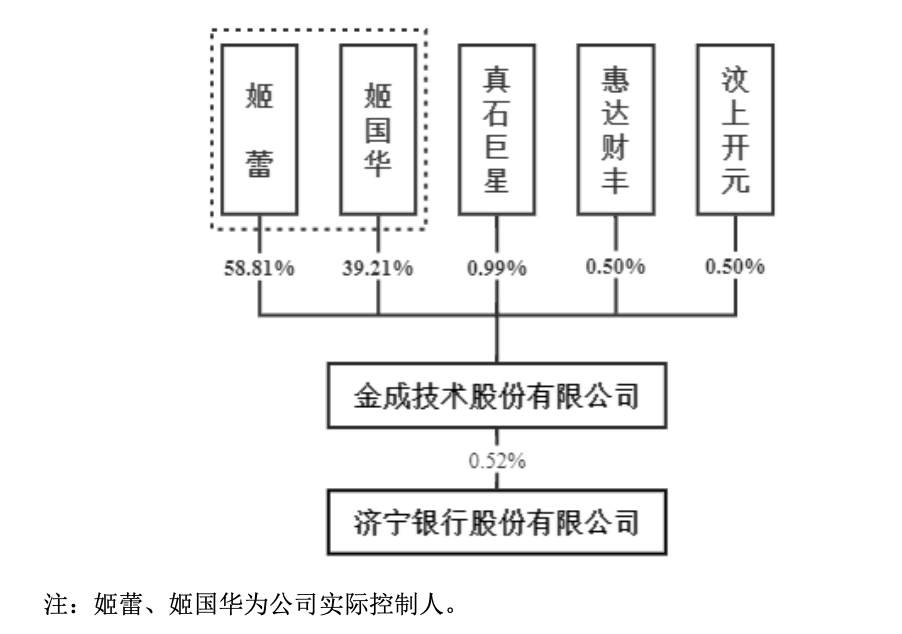

公司立于2010年5月18日,由姬国华、姬广金、高秀芝分别认缴出资2400万元、1800万元、1800万元设立。到了报告期期初,姬蕾、姬广金分别持有公司99%、1%的股份。据介绍,姬广金系姬蕾、姬国华父亲。

2021年3月,姬蕾、姬广金分别将其持有的公司39%、1%的股权作价0元转让给姬国华,与此同时,姬广金辞任公司总经理,随后同年8月,姬广金再度辞任执行董事、监事。至此,金成股份全权交由姬家姐弟管理,其中姬蕾担任董事、总经理,姬国华担任董事长。

IPO前,姬蕾、姬国华姐弟为金成股份实际控制人,两人合计持股比例达98.02%。若双方无法达成一致意见的,以姬蕾意见进行表决或行使其他权利。公司另外三名股东为2021年12月增资入股的真实巨星、惠达财丰、汶上开元,对应公司估值约20亿元。

界面新闻注意到,报告期内金成股份进行了大手笔现金分红,分别分红8673.14万元、1.03亿元、1435.76 万元。按照分红节点所持的持股比例,实控人一家合计分红2.04亿元。

本次IPO,金成股份拟募集7.72亿元,其中4.44亿元用于智能化升级改造项目、1.78亿元用于技术研发及运营支持中心建设项目、剩余1.5亿元用于补充流动资金。

截至2022末,金成股份货币资金达到2.54亿元,而短期借款为2638.13万元,有息负债规模较低,因此公司先大手笔分红再募资补流又是否合理?

财务内控不规范

家族企业另一个值得关注的点便是内部控制。

界面新闻注意到,金成股份的多名高管由实控人亲属担任,董事、副总经理丁伟为姬蕾、姬国华的父亲的兄弟姐妹的子女;财务总监、董事会秘书胡晓丽为姬蕾、姬国华的母亲的兄弟姐妹的子女。

值得注意的是,报告期内金成股份财务内控出现不规范的情形。

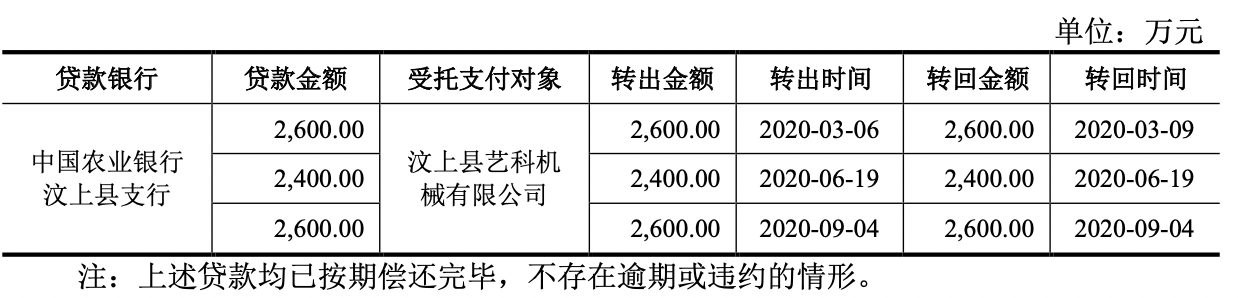

2020年,金成股份向中国农业银行汶上县支行申办银行贷款时,为满足贷款银行受托支付的要求,存在通过向供应商汶上县艺科机械有限公司支付采购款的名义进行贷款,并向其支付贷款资金后转回至公司账户的情形,

此外,2020年、2021年,公司还通过个人代收公司废料销售款,金额分别为475.04万元和19.84万元,对应不含税销售收入分别为420.38万元和17.55万元,前述款项及相应利息已于2022年6月全部归还公司。

评论