文|赶碳号

5月11日,在合盛硅业2022年年度股东大会上,一向“人狠话不多”的合盛硅业董事长罗立国异常高调,表示该公司今年年底多晶硅达产的产能将实现40万吨,有望成为全国乃至全球最大的多晶硅企业。

还没干出来,就先放狠话,也从侧面反映了罗立国这个硅料搅局者急于在光伏圈亮相并获取下游客户的心态,以及对于未来硅料市场激烈竞争的一丝惶恐。

为了提振投资者信心,罗立国放言,即使明年多晶硅卖到七、八万元/吨,合盛硅业还能赚钱。

硅料,真的有可能跌到7万吗?假设,万一跌到7万,行业将会是什么样的格局呢?今天,赶碳号就做一个模拟压力测试。

今年1月,硅料经历过一轮急跌。当时赶碳号就此分析并撰文指出,以当时的产能、供需情况判断,硅料不会出现断崖式下跌,但会随着各企业新产能的释放呈现缓跌局面,到今年下半年价格可能会跌到15万元/吨。之后,硅料的确出现了一轮反弹,之后又如我们所见,一路走低。从最近的现货市场价格看,硅料已经来到15万元/吨下方,比我们当初预计得要快。

01 鏖战多晶硅:大全向上,合盛向下

硅料的价格和供应,已经开始影响硅料大厂的业绩,在业务纯正的硅料企业大全能源身上,表现最为明显。

4月27日,大全能源发布一季报,报告期内公司营业收入48.56亿元,同比下降40.26%,归母净利润29.11亿元,同比下降32.49%。大全能源给出的解释是:一季度上下游产业链价格博弈导致销量下降,因此营业收入减少。

来源:大全能源

去年一季度,大全能源1季度生产3.1万吨,销售了3.8万吨。今年1季度,大全能源生产了3.3万吨,仅销售了2.53万吨。

硅料这么快就卖不动了吗?这或有一季度大全能源对硅料价格走势判断不同,有惜售的可能;但是长期来看,硅料市场存在供大于求的可能,硅料价格也势必会继续下行。

大全能源今年一季度单位售价为19.04万/吨,较去年同期下降了8.45%。今年五一以后,硅料价格继续下跌,现已跌破15万元/吨。

大全在公司年报中介绍:“2022 年1-12 月,公司直接材料占主营业务成本的比例为 54.19%,其中主要为工业硅粉……工业硅粉价格的剧烈波动也会给公司原材料采购管理及存货管理带来难度,对公司正常经营带来负面影响……”而电力成本,仅占大全能源营业成本的 23.78%。

预感到多晶硅即将暴力洗牌的大全能源,开始向上游进军工业硅领域。去年10月,大全发布公告,将在内蒙古建设30 万吨/年高纯工业硅项目和 20 万吨/年有机硅项目。

就在昨天(5月15日),大全又发布一则关于《2023年4月投资者关系活动记录表》的公告,从头到尾,都能感到公司的底气:“公司的成本控制得益于一体化,向工业硅延伸将降低公司成本……公司2022年度平均销售成本约是58 元/公斤”,有底气应对硅料价格下行。

大全选择了向上,而上游的合盛硅业选择了向下。

2022年、2023年,合盛硅业先后开工两个20万吨/年多晶硅项目。硅料价格一路下行,合盛此举市场有些看不懂,公司股价也从最高点时的近260元一路暴跌到最近的72元左右,跌去近四分之三。对此,罗立国表示:“现在15万元/吨,等年底我们产品出来,卖10万元/吨就行,搞不好到明年可能就七八万元。即使卖七八万,我们还能赚。”

商场如战场,兵者诡道也,老谋深算的罗立国的话有多少可信度,并不好说,但其出身于工业硅、有机硅,忽悠的成分应该不会太大。看来,30年密友黄达文选择分手,前总经理方红承“叛逃”,对合盛硅业影响都不大,罗立国老当益壮,飞得更高。罗立国情况,详见赶碳号早先报道《风光人物|与三十年密友兼神秘股东黄达文分道扬镳,将前高管送进班房,合盛硅业怎么了?》。

罗立国的光伏大冒险不止于此——最近又公告要搞20GW组件和150万吨光伏玻璃两个大项目。企业家的思维很难以常理揣测,但是赶碳号对这种所谓的逆周期投资并不看好。

不是硅料的门槛不够高,也不是每个人都成为大全或者合盛,当然至少目前也更没有人能够达到通威的管理与成本控制水平。

假如硅料价格跌到7万,会怎么样?

02 硅料新秀,没吃上肉先挨揍?

硅料新秀,当属吉利,物理提纯法,50万吨产能,但纯度只有6个“9”

为什么一向唱多的赶碳号会忽然一拍脑袋,就敢假设硅料价格会跌到7万呢?

第一,7万过去曾经是硅料在供需平衡时的市场价格水平。

硅料价格暴涨、“拥硅为王”是这两年发的事情。2019年、2020年,多晶硅每吨的均价分别是6万、5.82万。二三级硅料企业亏钱,但是一线企业也能赚到钱。

第二,新玩家对新上马的硅料项目,可行性投资报告中,对未来的销售价格预期也基本上在7万左右。

南玻A在去年6月宣布上马5万吨硅料项目。公告中提到“本项目建设周期20个月,项目建成达产后,预计可实现年均销售收入33.89亿元,年均净利润8.63亿元”。算下来,南玻对硅料的价格预期仅为6.778万元。

弘元绿能(曾用名:上机数控)对硅料价格的预计,比南玻A乐观一些。弘元绿能今年也推进定增计划,用于投建5万吨的硅料项目。其测算时以预计建设期第2年建成并达产50%,第3年开始达产100%。项目开始生产后的价格预期,2024年至2026年分别是10万元/吨、8万元/吨、6.6万元/吨。

关于中长期硅料将出现产能过剩,赶碳号之前就做过统计。最近企业披露的产能计划更具体,且又有新扩产者。

4月14日,集邦咨询预测,2023年底多晶硅总产能将达到214万吨,同比增长82.9%;2023年硅料全年产出约134万吨,同比增幅高达56.29%。

根据中国有色金属工业协会硅业分会的预测,2023 年硅料产能将进一步释放,预计 2023 年底国内硅料产能将达到240.4万吨,全年新增硅料产能规模约120.1万吨。

光伏行业协会发布数据显示,2022年我国多晶硅产量82.7万吨。

越来越多的业内人士确信,今年硅料价格将会跌破10万/吨,至于最低点则各有各的判断。退一步讲,就算今年组件出货量继续大增,硅料需求持续旺盛,硅料供需平衡。按现在披露的扩产节奏,2024年肯定也会过剩。价格下跌到7万元/吨,或许是大概率事件。

那么,万一硅料价格到了7万,硅料企业会怎么样?

通威股份、协鑫科技、大全能源、新特能源、东方希望等这些老玩家估计都能获得不错的利润。

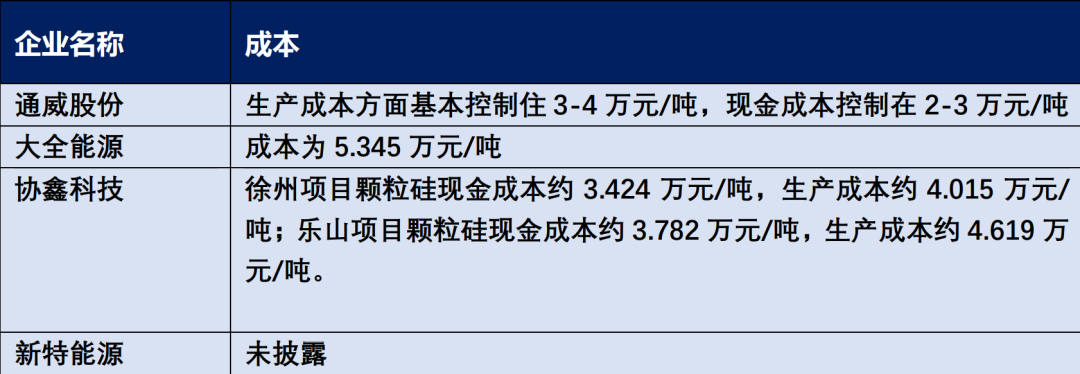

通威股份成本控制最佳。在生产成本方面基本控制住3-4万元/吨,现金成本控制在2-3万元/吨(剔除工业硅市场价格因素影响,以不变价计算)。

大全能源公布的2023年一季度的成本为5.345万元/吨,比去年的5.8万元/吨又有所下降。

协鑫科技披露的数据显示,截至2023年3月底,徐州项目颗粒硅现金成本约3.424万元/吨,生产成本约4.015万元/吨;乐山项目颗粒硅现金成本约3.782万元/吨,生产成本约4.619万元/吨。

新特能源没有公布成本,但是估计与大全能源差距不会太大;非上市公司东方希望一直是成本控制之王,估计成本也不会高。

这几家企业除了成本低以外,在今年也都有新项目投产,出货量都会增长。

但是新进入者的成本多少就很难估计了。

南玻A和弘元绿能,两家公司虽然是首次投建年产5万吨的项目,但是也不能算是完全的新人。他们之前都有少量的硅料的生产。

这两家公司的生产成本如何呢?

这两家公司对原材料硅料、电费等的测算基础不同,但是预期的硅料成本都在5-6万元/吨。按照他们的计划,若硅料跌至7万元/吨,都能盈利。

但是有投资者做过测算,若以7年资产折旧,10万吨的硅料项目总投资85亿元(自有资金55亿,借贷30亿元),维持15%的年化投资收益率,硅料的价格就不能低于13万/吨。

去年,坊间就有消息称,硅料黑马青海丽豪,建设投产相当神速,但也超出原来的财务预算很多,引发一些股东不满。新进入者,若没有相关经验,交学费再也正常不过。

同时,硅料扩产量规模巨大,专业人才甚至一线员工都是行业扩产的重要瓶颈。

有市场人士透露,即使以经营精细化著称的东方希望,由于人才匮乏,投产多年其多晶硅产品质量和一线企业之间仍有差距,且去年因经营管理不善还发生过一次火灾。

去年底,东方希望因为挖了新特能源一名刘姓技术人员,刘某随后被新特告上了法庭。此前,东方希望还挖过一名炉渣工人,就连这样一名普通工人,也被对方企业以竞业限制为由发起了诉讼。行业对于人才的争夺之激烈,由此可见一斑。

至于剑走偏锋物理提纯法、纯度只有6个“9”的吉利等新入局者,未来要搞50万吨产能,能够找到所需要的人才吗?

03 红海时代,组件将跌破1.4元/W?

去年受硅料价格影响,组件成本居高不下。一度影响到下游光伏电站装机的积极性。现在硅料价格下行,组件的价格也相应进入下行通道。InfoLink咨询周报显示,上周单玻组件执行价格区间已达每瓦1.62-1.75元/W之间。

目前,组件企业其实已经越来越适应和接受不断走低的价格。去年,通威1.7元/W的集采中标价当时曾让组件企业们有点不淡定。这种集采价格“类期货”,不知道现在是否已经交付,但是这个价格肯定是有利润的。通威当时大胆投标的一个重要原因,估计就是预测到了今年组件价格的下跌。

赌组件价格下跌的,不止有通威,还有协鑫集成和润阳股份。润阳股份是专业的电池片企业,目前处于已过会,未上市的状态。公司从去年开始加入一体化大军,产业链从硅料一直延伸到了光伏电站。其在今年的集采招标中,润阳股份凭借低价多次中标。协鑫集成最近同样频频低价中标。

那么,假如硅料价格跌到7万/吨,组件的价格会到多少呢?

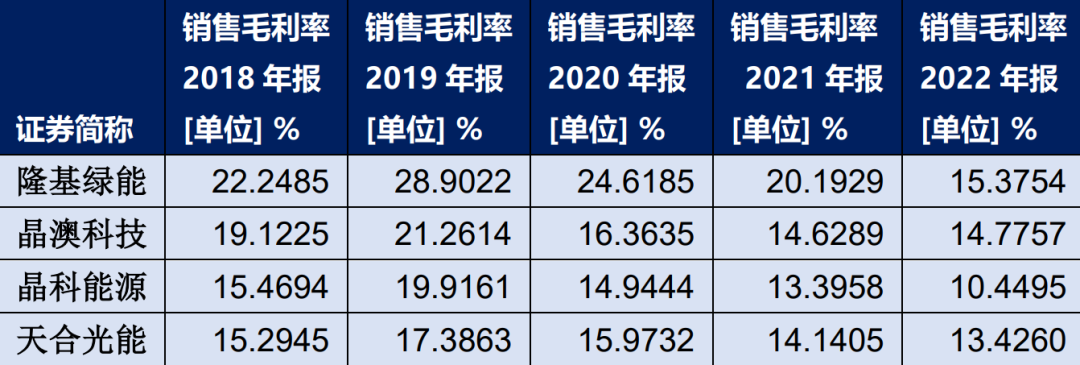

可以肯定的是,硅料的价格下跌,一定会传导至组件。因为在不长的时间维度内,硅料产能过剩,组件的产能也存在过剩。即使组件在产能并不过剩的2022年、2021年,组件企业的产能利用率也没有实现过100%。但是,硅料企业通威,当时的产能利用率甚至一度超过100%。

来源:Wind

对于组件企业来说,能有20%的毛利率就已经很不错了。多数光伏企业在过去的多数年份中都是微利。它们赚的是行业大爆发、出货量暴涨的钱,现在赚的则是一体化后硅片、电池片环节的钱。更何况现在整个光伏越来越卷,组件又是四个环节中投资门槛最低的一环。

以去年行业平均2.75g/瓦的耗硅量计算,如果硅料30万/吨,每W组件的硅料成本为0.825元;如果硅料降至7万/吨,当下每W组件的耗硅为0.1925元。这相当于每W组件的硅耗成本降低了0.6325元。

去年,组件最高价格在2元/W。那么未来每瓦组件的销售价格在过去2元/W的基础上降低6毛钱,也很正常。即使组件均价跌至1.4元/元W,一体化组件企业可能还会有15%-20%的毛利。

当下,组件企业比拼的是垂直一体化水平。假设大家都实现了一体化,组件企业之间的经营质量仍会有天壤之别。这主要是因为,组件行业是一个资金高度密集型的行业。按行业惯例,组件企业都要向客户缴纳5%左右的质保金——对于没有资金实力以及资金管控水平差的企业而言,肯定竞争不过头部企业。

未来,在组件的1.4元/W甚至这个价格水平以下,有的企业仍旧能够赚钱,有的企业,可能就要被市场出清了。

评论