文|每日财报 栗嘉

随着各大银行2022年年报披露,银行理财子公司作为近年来新兴的金融产物,业绩也集体亮相。

众所周知,去年是银行理财全面净值化元年。这一年中,受市场波动和经济下行等因素影响,理财产品的净值不断出现“反常”波动,两轮“破净潮”也广受业内关注。

经过对已公布表现的银行旗下理财公司分析,《每日财报》发现,去年大多数公司理财规模出现缩水。不过从净利润指标来看,在公布净利润增长指标的13家理财公司中,有12家净利润都实现了增长。

产品规模整体缩水,部分公司增长强势

据中国理财网发布的《中国银行业理财市场年度报告(2022)》汇总数据显示,截至2022年年末,整体银行理财产品存续规模达27.65万亿元,较年初下降4.66%。

之所以规模下降,毫无疑问与去年3月和11月因两次剧烈的净值波动引起的大规模赎回有极大关联。

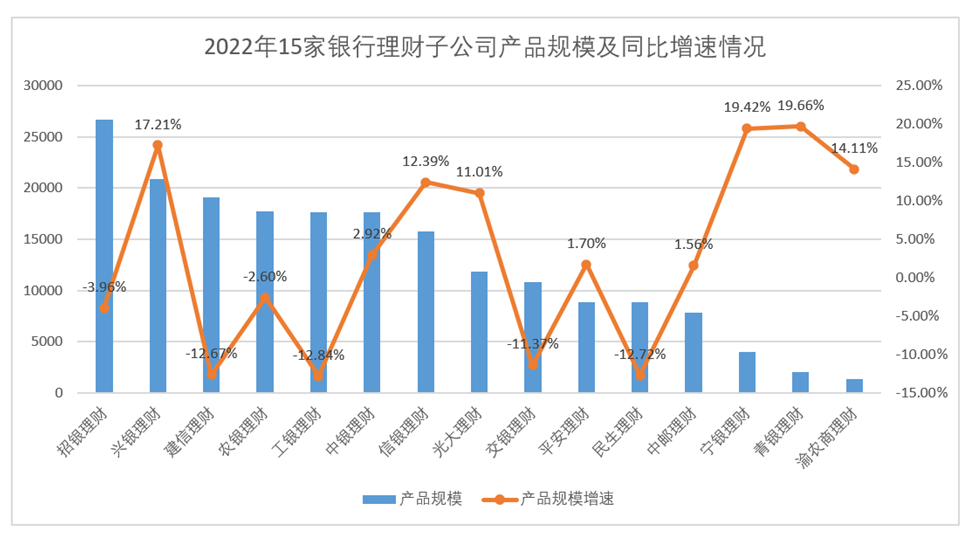

数据显示,2022年6家国有大行,除了中银理财和中邮理财产品规模呈现小幅增长外,其余4家大行理财产品规模均呈现出不同程度的缩水下滑。具体来看,中银理财和中邮理财同比分别实现2.92%和1.56%的增长;农银理财规模同比下降2.60%至1.78万亿元。

而工银理财、建信理财以及交银理财3家理财公司的产品规模降幅均超过了两位数,分别下降了12.84%、12.67%以及11.37%,理财规模分别1.76万亿元、1.91万亿元和1.09万亿元。

此外,产品规模同比下降的理财公司还有2家,分别为招银理财和民生理财,同比增速-3.96%和-12.72%。

面对同样的逆境,仍有多家理财公司的产品规模实现了高位增长。比如,青银理财、宁银理财和兴银理财,虽然产品规模不及头部银行理财公司,但增速却名列前茅,分别实现19.66%、19.42%和17.21%的增长,而兴银理财产品规模更是首次突破2万亿元大关。

也由此可见,尽管行业背景风险存在,但实现高规模增速的银行理财公司,无一例外都在产品端和服务端下足了功夫。

比如在产品端,青银理财进一步完善产品体系,优化产品结构,适当增加中长期理财产品的发行,提升资金端稳定性。在服务端,兴银理财则侧重优化售后服务,就客户关切的问题做好沟通解释,在交流中增进与渠道和客户的互信,并及时部署低风险产品发行,有效承接客户赎回资金,净赎回规模也低于其他同行。

净利润增长可圈可点,农银、宁银理财突出

从净利润增长情况来看,虽然2022年理财市场规模有所减少,但绝大多数净利润实现了增长。

首先,无论从产品规模还是净利润来看,招银理财均稳居首位。去年实现净利润达35.93亿元,同比2021年增长12.18%,仍是最赚钱的理财子公司。

《每日财报》发现,招银理财能够实现利润稳健增长,与一直以来的业务转型密不可分。据悉,2022年招银理财持续推进产品整改,其中现金类产品按照现金新规要求实现稳妥转型;而根据用户需求发行的养老理财产品则深受市场欢迎。在此契机之下,截至2022年末招银理财新产品余额达2.56万亿元,占理财产品余额的95.88%。

行长王良在业绩发布会上更是指出,招银理财的经营策略是稳定规模、优化结构、丰富产品线、加大权益类资产配置;同时把提升投研能力,夯实内功、提升能力作为2023年的主要经营要求。

其次,2022年净利润突破30亿元大关的还有农银理财、兴银理财,分别达35.23亿元和31.11亿元。其中农银理财净利同比增速高达104.7%;兴银理财则为10.87%。

其实,除了在资产端加强稳定资产的获取能力、投研能力以降低净值波动外,农银理财和兴银理财也一直在积极拓宽销售渠道,向创新型理财产品发力。

比如,兴银理财应用ESG投资理念,理财产品采用正面筛选与负面清单的ESG底层资产,2022年实现ESG及绿色理财产品发行规模957亿元,同比增长168%。同期农银理财ESG主题理财产品存续数量达43只,规模达到490亿元。

此外,工银理财、中银理财、建信理财、中邮理财、信银理财、光大理财等近10家理财公司2022年的净利润均突破了10亿元。其中工银理财和建信理财增幅最快,分别为38.57%、37.73%。宁银理财净利润虽然没有突破10亿元,但其增速高达110.11%,增长幅度位居首位。

具体来看,资产管理能力较强的中大行主要依靠内部团队进行低风险的标准化市场投资,同时通过资源合理配置等形式涉足权益类等高风险市场,进一步完善自身的大类资产配置体系,进而为投资者提供更多元化的投资选择。

比如,近10家净利润突破10亿元的理财公司中,光大理财从投资模式上建立起FOF、MOM和股票直投并重的权益投资体系,不断加大权益类资管产品发行力度。截至目前,光大理财更是几乎涵盖了目前市场主流的大多数资产标的,进而形成以权益市场为重点、多元平衡的含权产品体系。

再比如,2022年实现产品规模和净利润双双大增的宁银理财,在坚持以稳健型固收类产品为主,混合型产品和权益型产品协同发展的产品策略下,面向不同客群已形成多层次、阶梯化的现金管理类产品体系;固收类产品布局上也涵盖定期开放式、封闭式、最短持有期、客户周期类等多种理财类型。

最后,在理财公司整体净利润普遍增长的背景下,有两家银行理财子公司净利润较上一年却出现了明显下滑。其中,中银理财净利润为18.54亿元,同比减少了28.94%;青银理财2022年仅实现净利润3.45亿元,较2021年的4.08亿元同比减少15.44%。

结语

总的来看,2022年各大银行理财公司经受住了市场的考验,相较其他类型资管产品而言表现稳健。普益标准统计数据显示,截至今年4月底,全市场银行理财最新存续规模已回升至27.37万亿元,较3月增加1.34万亿元。对此,不少业内人士纷纷表示,2023年理财市场在经历低潮之后有望迎来更加平稳的修复和增长。

然而,这也并非高枕无忧,要知道机遇下也蕴藏诸多风险和挑战。在金融市场利率不断调整变化的当下,理财产品净值回撤和集中赎回仍是银行理财子公司2023年经营中需要关注的重中之重。

但无论形势接下来会发生什么变化,于各大银行理财公司而言,只有进一步提升产品研发和创新能力,创新特色产品,打造差异化竞争优势;以及持续提升投资运作和风险管理能力,加强资产端和产品端的期限适配来满足投资者千人千面需求,才能够在竞争日益激烈的市场快速找到新增量。

评论