文|云酒网 冯华青

随着消费品类普遍迎来复苏,白酒品类作为国内关注度最高的消费品类也迎来了强力回暖。截至4月底,不仅白酒企业纷纷披露了不错的业绩,在各类型酒展会上,也是人头攒动,交投活跃。

“大众酱酒”的大讨论

火爆的白酒复苏以酱香型白酒复苏势头更猛,疫情中的三年,酱香品类玩家加速扩产,一线品牌普遍在未来10年产能翻倍,二三线酱酒甚至将会出现400%、500%的产能增幅,竞争日益激烈之下,引发了行业内对于酱酒价格的大讨论。

酱酒之风起于茅台,随着郎酒、习酒、国台、金沙、珍酒等一众品牌的跟进卡位逐步形成品类气候。由于价格段自上而下、由高至低的品类发展路径,在头部品牌集群之后,跟进者往往采取平价策略跟进竞争。

对于平价的大众酱酒(业内一般指零售价小于200元),业内一直存在不少争论。一个主流论点是酱香酒的生产工艺决定了200元以内难以出产优质的坤沙酱香酒。除此之外,产能的相对有限也难以满足企业对于“以量换价”模式的长期信心。

对于大众酱香的讨论只是白酒行业价格讨论的一个缩影。长期以来,白酒行业具有的高价值、高增长、高毛利的行业特点使其成为了一个消费品类中的“异类”。

逃不掉的“东北角吸引力”

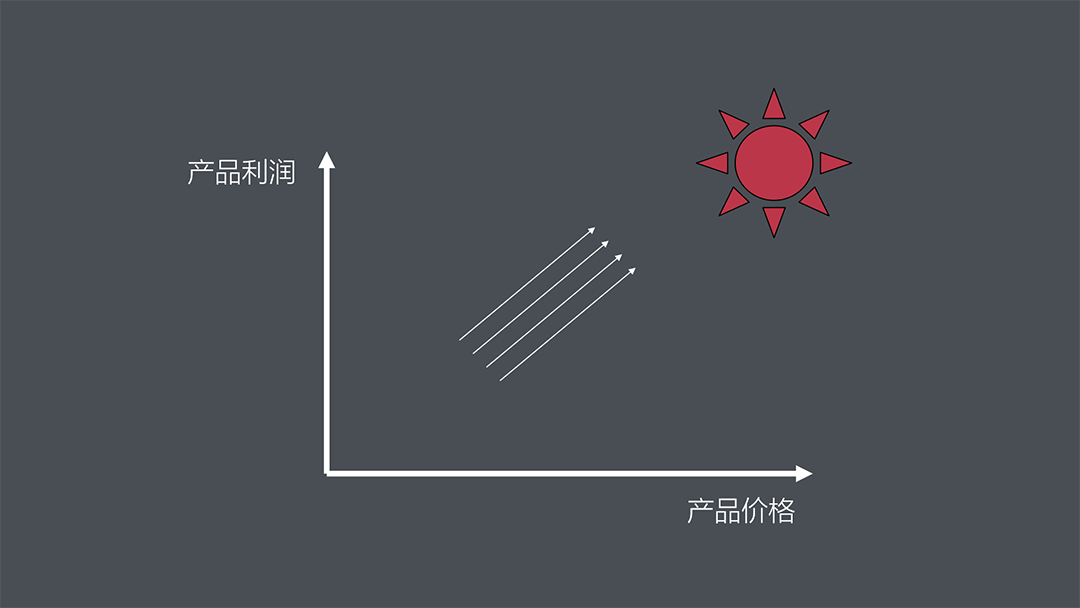

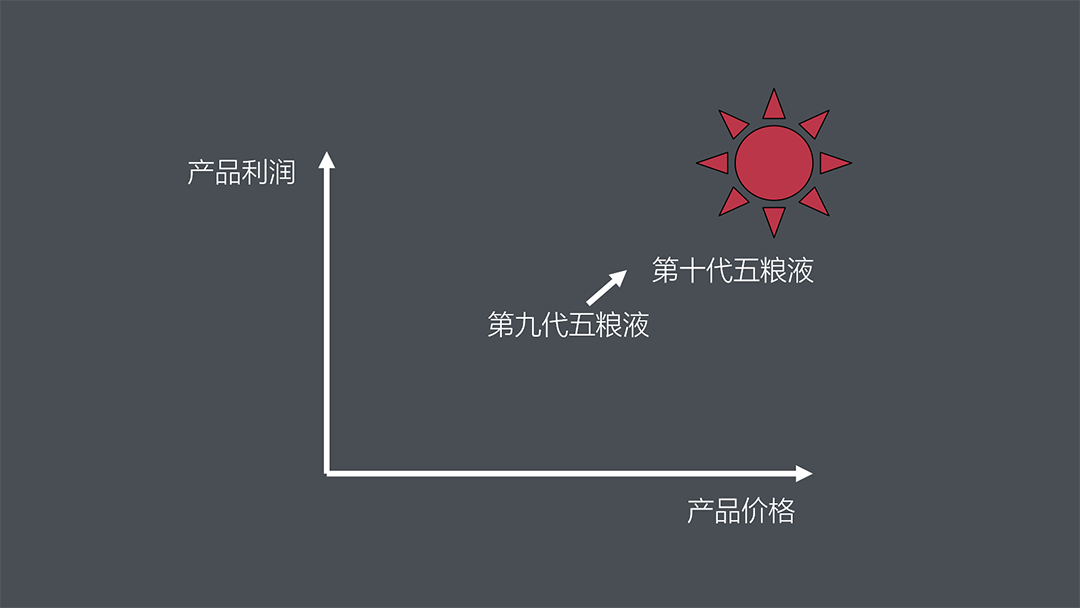

广义上的消费品类中,我们经常观察到企业经营经常会陷入的一个发展定势:随着品牌的稳固和加深,为了获取更多利润,推动产品和服务“高端化”发展。

由于在二维象限中,价格更高、利润更高的产品往往出现在图表右上方,因此被称为东北角吸引力。东北角吸引力对于上市企业尤甚,利润报表的业绩压力推动企业业务向东北角加速布局。

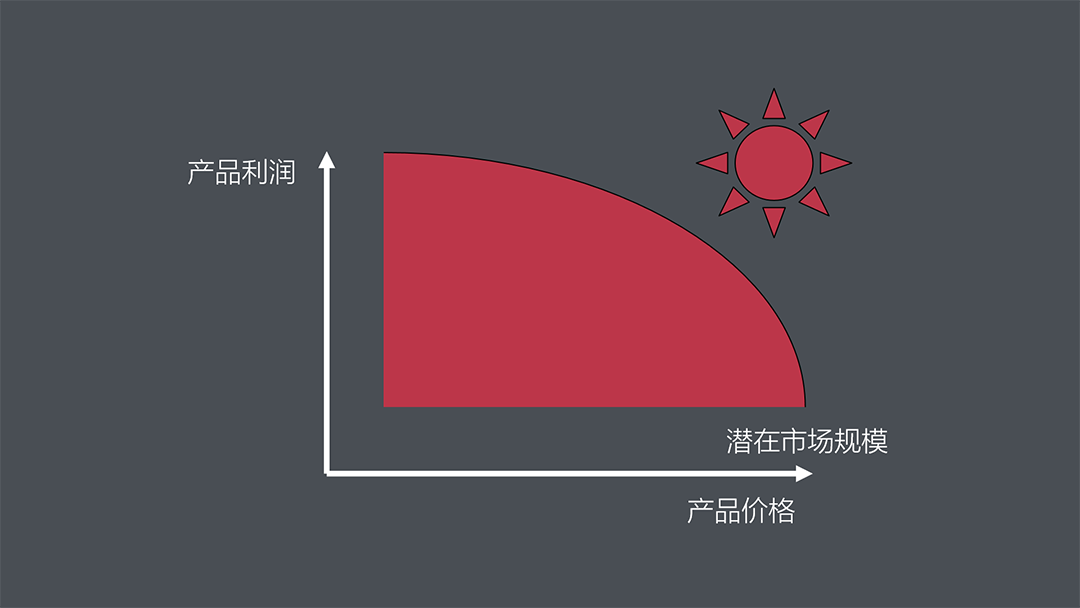

东北角吸引力也带来一个弊端:通常情况下,品类潜在市场规模沿东北向递减。价格越低、市场越大;价格越高,潜在容量就越低。

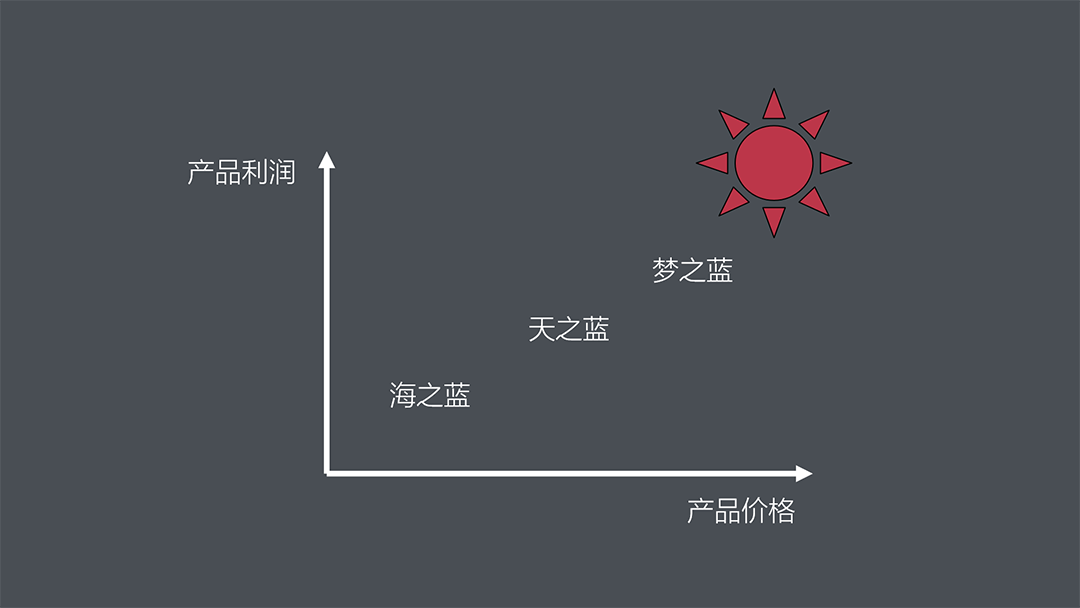

克服东北角吸引力的副作用力,形成了两种常规发展模式:T模式(种树模式)和U模式(升级模式)。T模式以全球日化巨头宝洁为代表,其布局模式并非将同一个产品不断向上移动,而是在同一品类不同价格段中持续种树,形成“单一品类、多品牌、多价格段布局”。

T模式在广谱消费品类中的代表是日化巨头宝洁,在洗发品类中舒肤佳、海飞丝、飘柔、沙宣,采用了定位不同、价格段不同的定价模式,形成了品类中的品牌大树。单一品类多品牌一旦形成则打破了传统单一企业单一品牌份额占比的上限,品类市占率上限从2-3成提升至7-8成。

在白酒品类中,T模式的典型代表是洋河。天之蓝、海之蓝、梦之蓝在企业发展的不同时间段分别支撑起了成长的重任,且逐步向东北角移动。

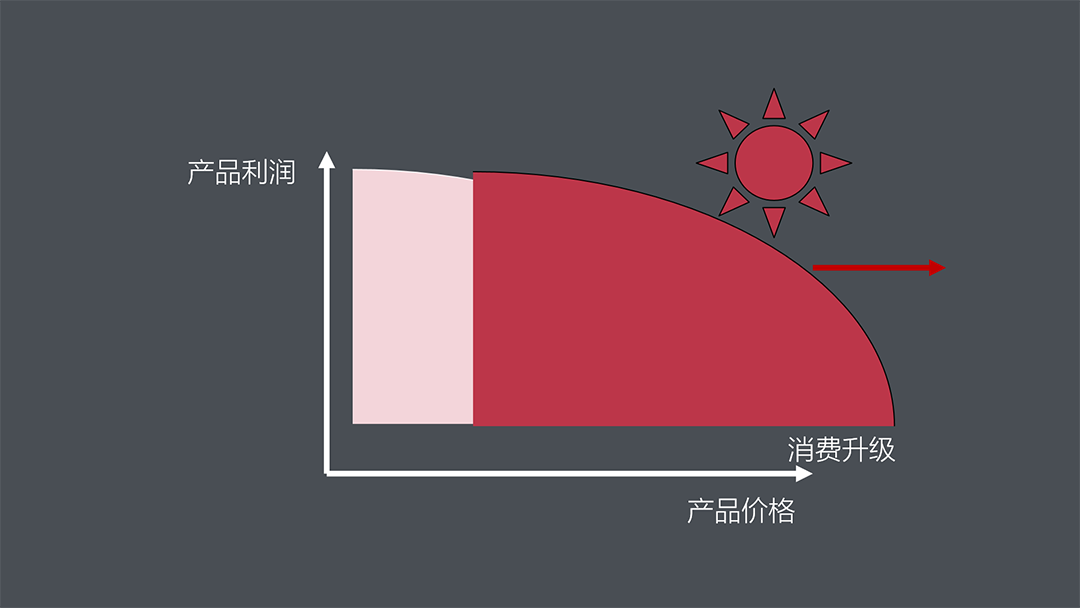

第二种发展模式U模式(升级模式),则更依赖于市场和消费者端自发形成的消费升级。经济发展红利带动品类价格接受度不断提高,从而使潜在市场规模也随之东移,呈现出了“涨价不减规模”的发展态势。

U模式与其说是企业的主动经营选择,实质是一种被动接受红利下的自发形成的模式,其缺点是难以改变企业竞争的相对价格位置,而且每一次上移意味着原价格段市场的丢失。

U模式的代表是苹果iPhone,十代之前的发展路径。2007年初代苹果上市价格在3000元左右,苹果4的发布价格达到4999元,苹果7发布价6388元,苹果x发布价8399元。作为智能手机的领导品牌,随着技术升级带来的版本升级进行涨价,苹果收获了份额、利润双增长的局面。

但也可以看到,苹果的涨价发展带来了市场上大量的价格空白地带,早期的华为、小米等国产手机品牌均在这些空白地带找到了发展空间。

另外,U模式的价格上涨模式比较依赖于市场或品类容量的持续上升,苹果在10代之后的发展则终结了换代涨价的发展模式,也验证了U型模式无法长期持续,在价格脱离主流价格段之后,极易陷入衰退。

近几年,苹果则利用多版本将起步价格不断降低,苹果12和苹果13起售价回落到6000+价位段,也算是苹果对于之前涨价模式的一种修正。

在白酒中U模式的典型代表是五粮液。尽管五粮液在各价格段中试图种树,其经营成长主要来自大单品五粮液的升级迭代。

白酒品类的“与众不同”

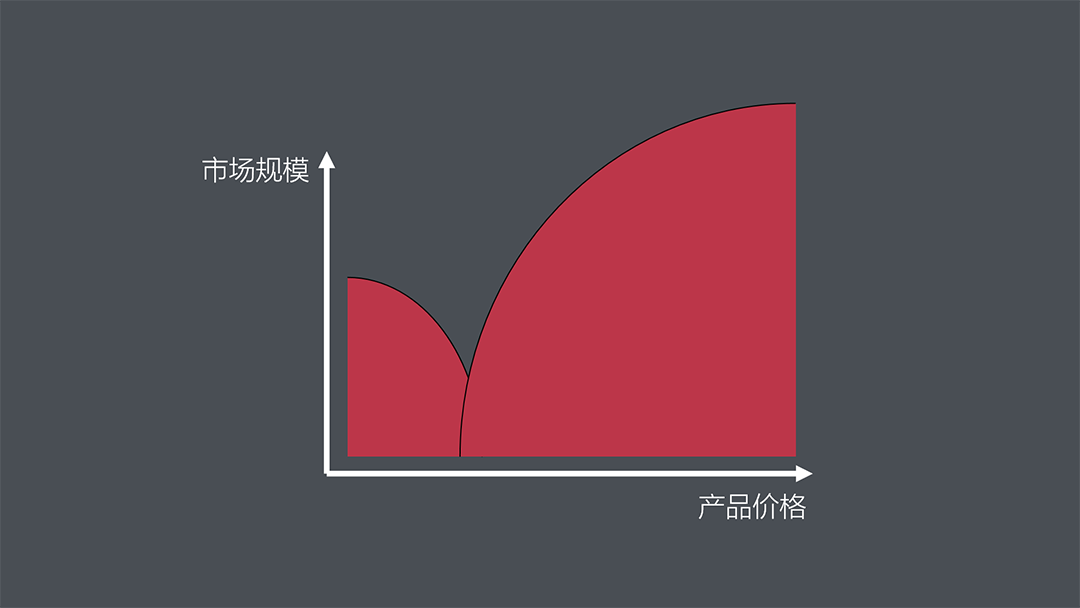

中国白酒的与众不同从“价格-规模”对比上可初露端倪。白酒市场消费量并非随价格上升而下降,而呈现了双峰态势。

这实际上源于两个品类——口粮白酒和礼品白酒的拟合。此处的礼品白酒并非指的是精确定义上的“礼品”,在商务宴请、政务宴请、个人高端宴请中考虑社交属性的白酒都在此之列。中国传统的酒桌文化也让白酒品类的“第二峰”格外雄伟。

关于白酒价格和

行业未来发展的几点思考

第一,警惕U模式涨价红利消退。

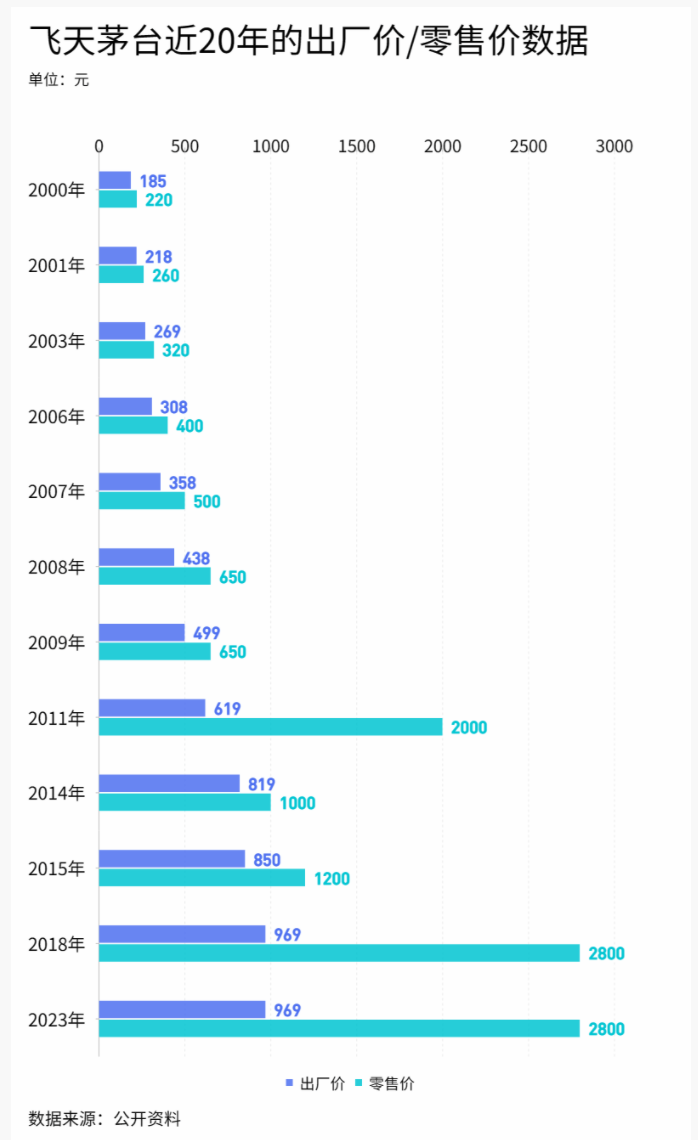

中国白酒品牌在追求经营的“闯关东”过程中,往往是U模式和T模式并行,又以U模式为主的。值得注意的是,随着经济增速减缓,U模式的持续性和空间力度消退值得警惕。看一组飞天茅台近20年的价格数据:

除白酒塑化剂事件短暂影响飞天茅台市场价格外,作为高端白酒价格标杆的飞天茅台在过去20年间持续涨价。茅台的涨价为白酒行业各玩家打开了涨价空间。

值得注意的是,自2018年以来,茅台的出厂价和市场零售价基本维持稳定。除了企业刻意维稳出厂价之外,体现消费者需求层面的市场价格也首次在5年周期内持续横盘。茅台的横盘对于行业颇具标杆意味,天花板锁定的前提下,全国名酒的涨价空间也相应稳定。

既往白酒涨价往往被行业和经销商理解为坚定信心的举动,各酒企对于涨价可以说轻车熟路。一旦出现产品价格向更高心智基础的品牌产品接近甚至重叠的情况,消费者难免产生“A品牌的酒都和B品牌价格差不多了,为什么不买B品牌”的疑问。

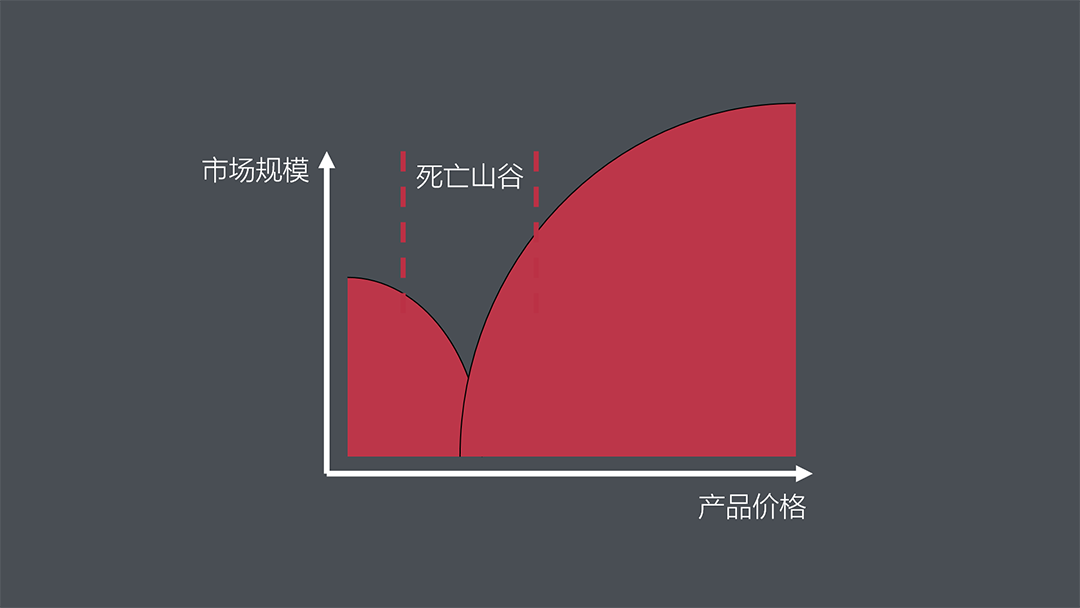

第二, 白酒提价规避价格“死亡山谷”。

“有一种白酒价格,叫自己喝太贵,请客喝太便宜。”

中国白酒市场销售结构按价格区分呈现了鲜明的纺锤形。白酒的价格死亡山谷没有精确的区间,但大致处于300-500元价格带附近,随市场行情波动。

中国白酒众多区域市场品牌产品价格一旦迈入价格死亡山谷,企业就陷入不增长或下滑的窘境。白酒区域品牌在核心市场多以口粮酒作为基础起步逐步提价,当价格进入死亡山谷区间中,企业面对的市场实际是非连续的,原有的口粮酒场景和高端人群宴请场景兼有,其积累的品牌认知无法有效发挥作用,导致业绩不及预期。

因此,“位移式提价”,适合于在价格死亡山谷左侧或右侧实施,而不适于跨越死亡山谷。比如一款100元左右的口粮酒,站稳其市场和心智后,可逐步分次提价至200元;一款600元左右的宴请酒,可逐步提价至800元;而一款300元的酒,很难通过提价方式站稳500元市场。

第三, 看看大众酱酒的机会。

中国白酒市场沉淀的经营模式仍是匹配高端白酒的系统性模式:高毛利、经销制。茅台在渠道创新上率先迈出了半步,直营逐步替代经销的过程中,企业毛利和消费者实惠都得到了保证。回到文章开头提起的行业对大众酱酒的大讨论,200元做不了好酱酒,指的是在现有经营和渠道模式下难以成功。

而酱酒的风潮,着实已经挂到了下沉市场消费者的心智中。在山东、河南等白酒大市场的下沉市场,大量举着“酱酒”旗号的白牌产品已然大肆其道。酱酒的大众化和下沉化颇具潜力,看看瓶装饮料中的东鹏特饮凭下沉市场的一个单品就与铺满城市冰箱的元气森林同一量级,酱酒下沉的想象空间着实不小。

*作者系里斯战略定位咨询总监

评论