文|MIR 睿工业

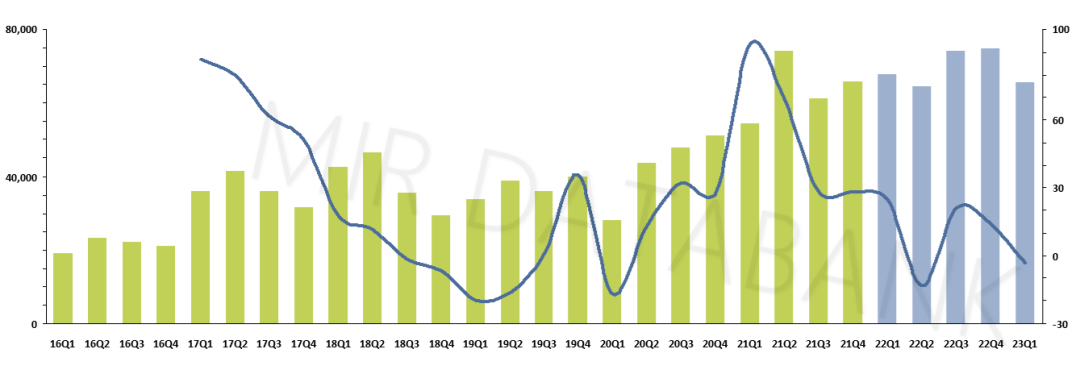

2023年开年第一个季度工业机器人销量同比下滑约3.3%,具体来讲:1-2月工业机器人销量降幅较大,3月降幅收窄,目前并不明确市场何时能够实现正增长。这是工业机器人市场在2020年之后首次在一季度下滑。

我们认为2023年一季度整体市场下滑受下游需求不景气影响较为严重,这一影响可以追溯到2022年第四季度,那时虽然单季度整体市场出货量的数据还是延续增长态势,但整体订单的增速开始收窄,大有快速蔓延之势。

2016-2023年工业机器人分季度市场规模(出货量/台)

(数据来源:MIR DATABANK)

一个比较有意思的对比是:2022年第一季度工业机器人市场增长高达20.5%,当时我们的判断是2021年下半年供应链开始缩紧,部分机器人厂商2021年下半年货期大幅延长,订单延迟至2022年一季度交付,这使得多数机器人厂商一季度订单甚至高于2021年同期,当时(2022年一季度)工业机器人整体下游需求情况是比较强劲,并呈现较高增长态势。

而如今时移事异,需求疲软之下,即便2023年第一季度也兑现了部分2022年积压的订单,却仍难以弥补市场需求萎缩带来的空缺。

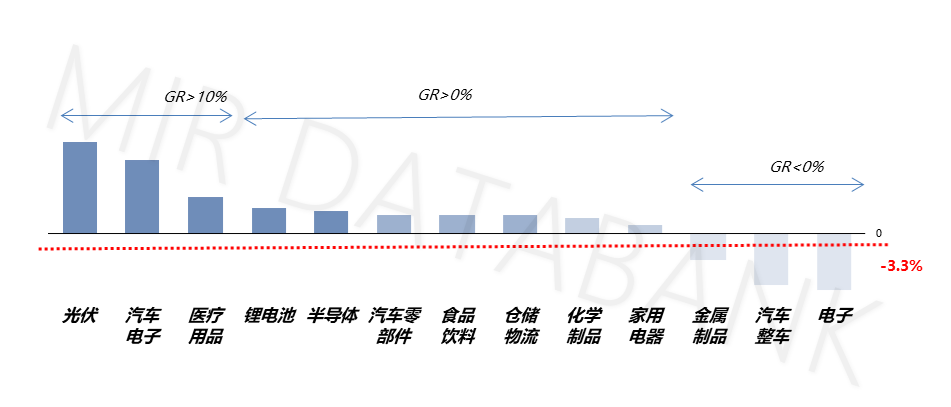

新能源车、锂电、医疗等行业景气度短期回落,电子、金属制品行业复苏不及预期

具体看下游应用行业,过去两年工业机器人的主要拉动力如新能源汽车、动力电池、医疗等在2023年一季度的需求增速也相对放缓了(2022年第一季度下游行业平均增长在30%左右)。一般工业*长尾市场虽有复苏迹象,但仍需时日才能激活市场。

*一般工业:指食品加工、饮料制造业、木材加工、烟草工业、皮革加工、家具制造业、印刷业、石油加工业、金属冶炼、采矿、水泥加工等行业

2023Q1工业机器人下游行业出货情况

(数据来源:MIR DATABANK)

尽管大部分行业仍深陷泥沼,但储能(包含在锂电中)、光伏市场仍保持较高增速,主要是由于以下几点因素的综合影响:

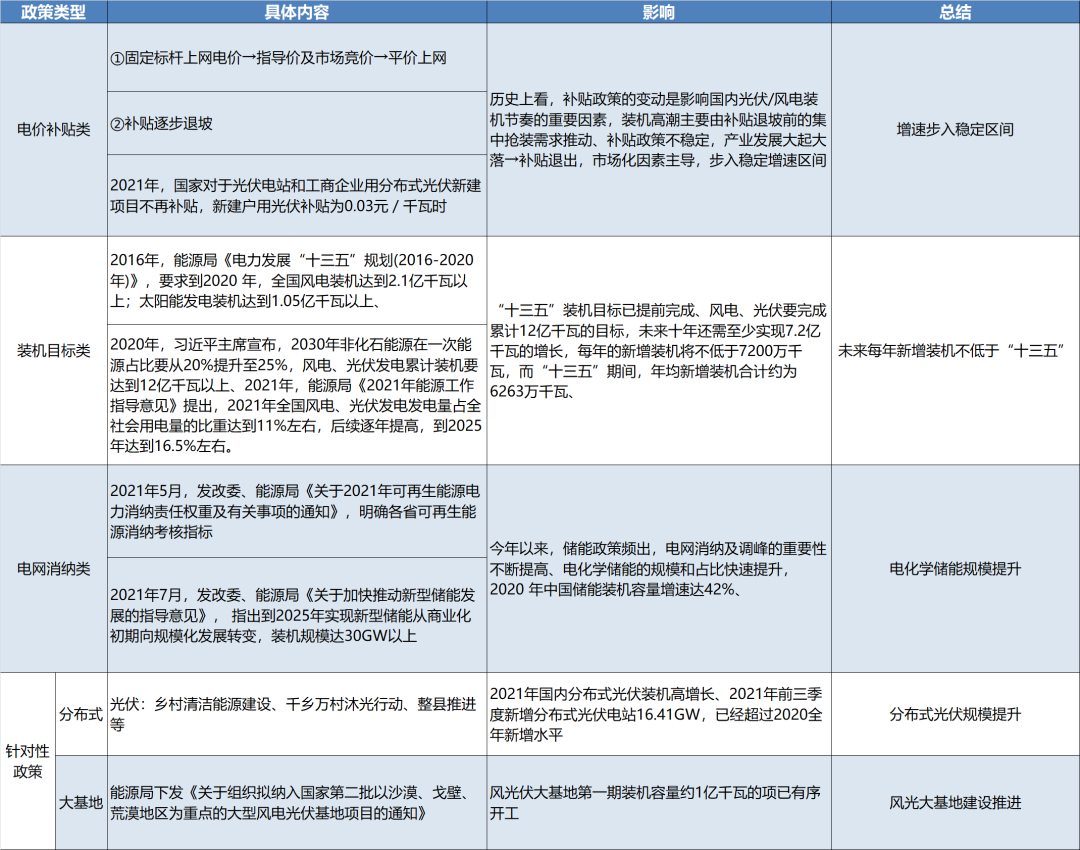

1、政策加码

2、各工艺环节机器人渗透率提升,例如在储能电池制造中的电芯合成、化成分容、模组组装等工艺段也有进一步应用。

3、新技术新工艺产生需求,例如在光伏领域的EL检测(电子发光检测)上下料、包护角;光伏电池片制造段如镀膜、激光转印设备上下料;光伏组件段叠瓦上下料等工艺中的应用不断拓展。

4、出口拉动,以光伏为例,近年来国内光伏龙头也一直在积极布局海外市场,以光伏组件为例,在全球前十大组件企业中,中国企业占八席。

5、中东加速“去美元化”,多国将加强与中国在氢能、储能、风电光伏、智能电网等清洁能源领域的合作。

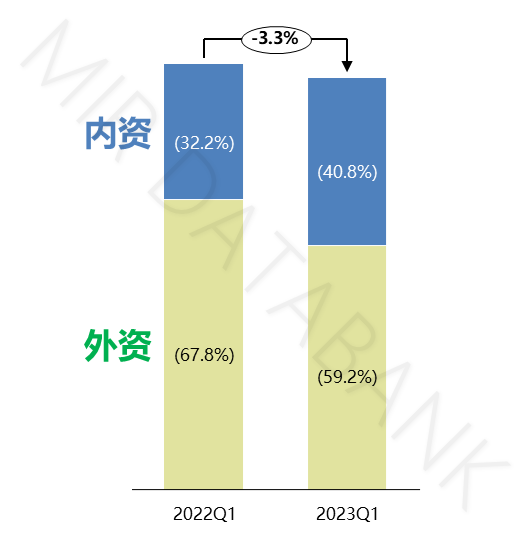

国产替代加速,内资厂商市场份额首次突破40%

2023年第一季度,国产机器人龙头企业在锂电、光伏、汽车零部件等领域与外资加速交锋并抢占市场份额,并且在整车领域也开始渗透,国产化加快替代速度,因而内资市场份额增长了23%,达到40.8%。

反观外资在占比大头的电子行业订单萎缩,新能源车、锂电等市场需求也进一步放缓,因此,外资市场份额下滑16%,跌至59.2%,这也是外资市场份额首次跌破60%。

工业机器人市场一季度内外资份额对比

(数据来源:MIR 睿工业)

一季度内外资的此消彼长恰恰印证了在市场需求不明朗形势下,价格战及内卷化将是必然趋势,而这种乱战局面正是内资厂商所喜欢的,因为内资厂商最擅长的就是在焦灼的局面下通过自身的快速反应,迅速响应客户的需求,通过性价比“见缝插针”,进入特定市场。而在这样的节奏中,外资往往会显得有点无所适从。

值得一提的是,2022年工业机器人供给端紧张,导致大部分外资厂商2022年涨价,加上外资的代理商恐慌性地囤了很多货,这会导致外资厂商对终端用户的真实需求缺乏一定的了解,不利于外资品牌的良性发展;而内资厂商,虽然2022年的市占比提升不明显,但是产品都是实打实卖出去了,较少有代理商囤货。因此,国产厂商在第一季度能够更好的了解市场的需求,才能有如此明显的市占比提升。

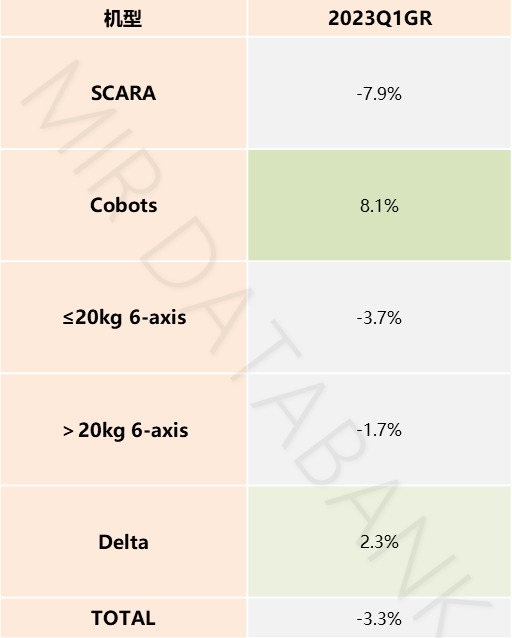

各机型表现均不及预期

分机型来看,受2023年一季度受整体需求不振的影响,工业机器人各机型的表现也不如人意,除了协作机器人和Delta(并联)机器人,其余机型的增长率全部为负。

2023年一季度工业机器人各机型增长率对比

(数据来源:MIR DATABANK)

具体来看,不同机型实际上受到了不同行业的影响:

1, SCARA机器人受到电子行业疲软;锂电、医疗等需求放缓的影响,增长率为负,即便光伏、汽车电子、半导体等市场有一定的增量,但却难以形成全面支撑。值得一提的是,通用版SCARA产品竞争加剧,大负载及高速SCARA产品需求相对旺盛。

2, 尽管Cobots(协作)增长率为正向,但其下游工业行业如金属制品、电子、半导体等需求萎缩;非工业行业如餐饮、新零售、健康理疗等受消费减少影响较大,与SCARA机器人类似,协作机器人的大负载产品成趋势。

当下协作机器人领域,国产品牌价格进一步下探,头部厂商陆续进入上市倒计时。商用服务领域的入局者增加,企业出海渐成潮流。

3,≤20kg 6-axis中桌面型≤20kg 6-axis受电子行业消费疲软、投资减弱等影响,市场需求疲软;底座型及弧焊型≤20kg 6-axis 受对外出口萎缩等影响,机加及弧焊应用需求不及预期。

4,>20kg 6-axis中国产入局者持续增加,虽然新能源车相关、动力电池等领域需求放缓,但储能、通用行业如白酒、玻璃、食品饮料等场景应用持续拓展。

5,Delta(并联)机器人在2023年第一季度的价格进一步下探,并且一些并联厂商跨界入局SCARA市场。

从下游行业需求来看,Delta(并联)机器人在食品饮料及日化等领域的需求有所复苏,新兴市场如光伏、半导体、锂电等加速渗透但当前体量仍有限。

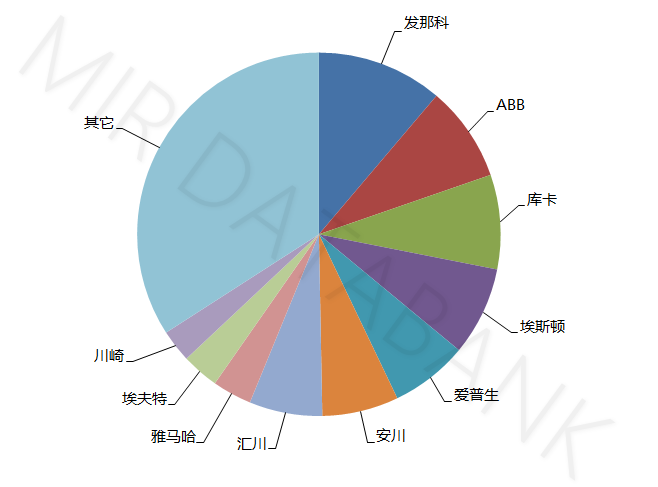

市场格局:首次三家国产厂商进入TOP10

2023年一季度,超半数以上工业机器人企业销量同比下滑,市场格局迎来重塑,行业加速洗牌。其中,首次有3家国产厂商进入TOP10行列,分别是埃斯顿,汇川,埃夫特,并且埃斯顿(ESTUN)首次跻身TOP5。

2023年一季度中国工业机器人市场份额饼图

(信息来源:MIR DATABANK)

通过数据对比,我们观察到,少数国产头部厂商目前在手订单相对乐观,仍主要来自于光伏、锂电等新能源相关行业。外资头部厂商及剩余国产厂商订单收缩明显。

总结预测

在2022年工业机器人市场年终总结的时候,有人说2022年是工业机器人市场近三年以来最具挑战的时期,其实不然。

2023年,对于中国工业机器人市场来说,才真正算是挑战的开始。因为2022年,工业机器人市场面对的主要矛盾来自于供给侧的,它是有形的,可调整的,短期性的。而2023年(准确来说是2022年Q4)开始,矛盾将逐渐来自于需求侧,它是无形的,难以把控,甚至可能会是长期性的。

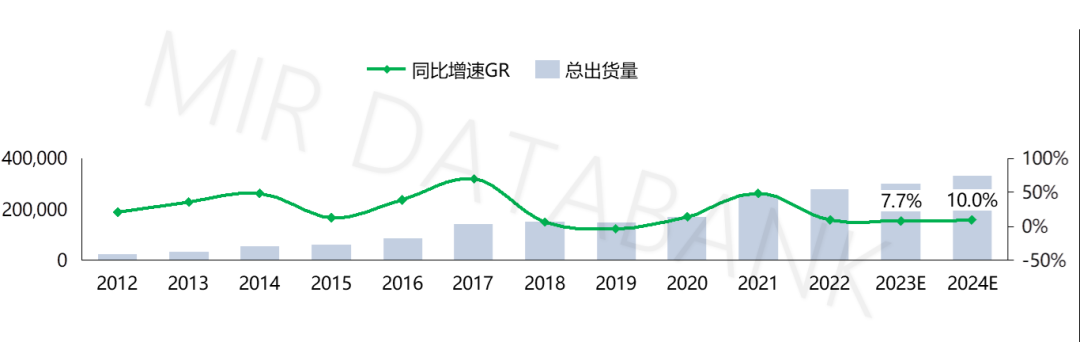

MIR 睿工业通过观测十多年来中国工业机器人市场发展的轨迹,认为2023-2024年工业机器人会迎来第二次调整期,届时中国工业机器人市场会呈现以下特征:

1, 工业机器人领域存量市场争夺与细分增量市场卡位并存;

2, 国产厂商排位战加剧:在需求不足、强竞争环境下会导致很多国产二三梯队拿不到订单,订单向一线品牌倾斜;

3, 终端客户对产品个性化定制以及更加完善的服务更加看重,同时对成本控制的要求也更高,这必将推动国产工业机器人的应用需求逻辑不断明朗,迫使各家(国产)厂商对成本控制能力和资源整合优化、关键环节/零部件自主可控、合作伙伴利益共同体建设提出了更高的要求。

尽管面临着阶段性调整的波动,但我们判断:工业机器人仍是处于“成长性”阶段的自动化产品,未来几年仍将维持增长。

在持续增长的大趋势下,工业机器人不同机型、行业、供应商的表现仍将呈现出结构性的差异化。例如在机型方面,SCARA及≤20kg 6-axis机器人将告别高速增长期,>20kg 6-axis及Cobots(协作)机器人进入新的增长阶段。

对于整体市场,我们认为2023上半年市场仍将承压,下半年有望迎来反弹,全年市场增速将维持在7.7%左右。

2010-2024年中国工业机器人整体市场销售规模推移(台)

(数据来源:MIR DATABANK)

评论