文|面包财经

近日,南京证券发布了50亿元定增预案的相关进展。

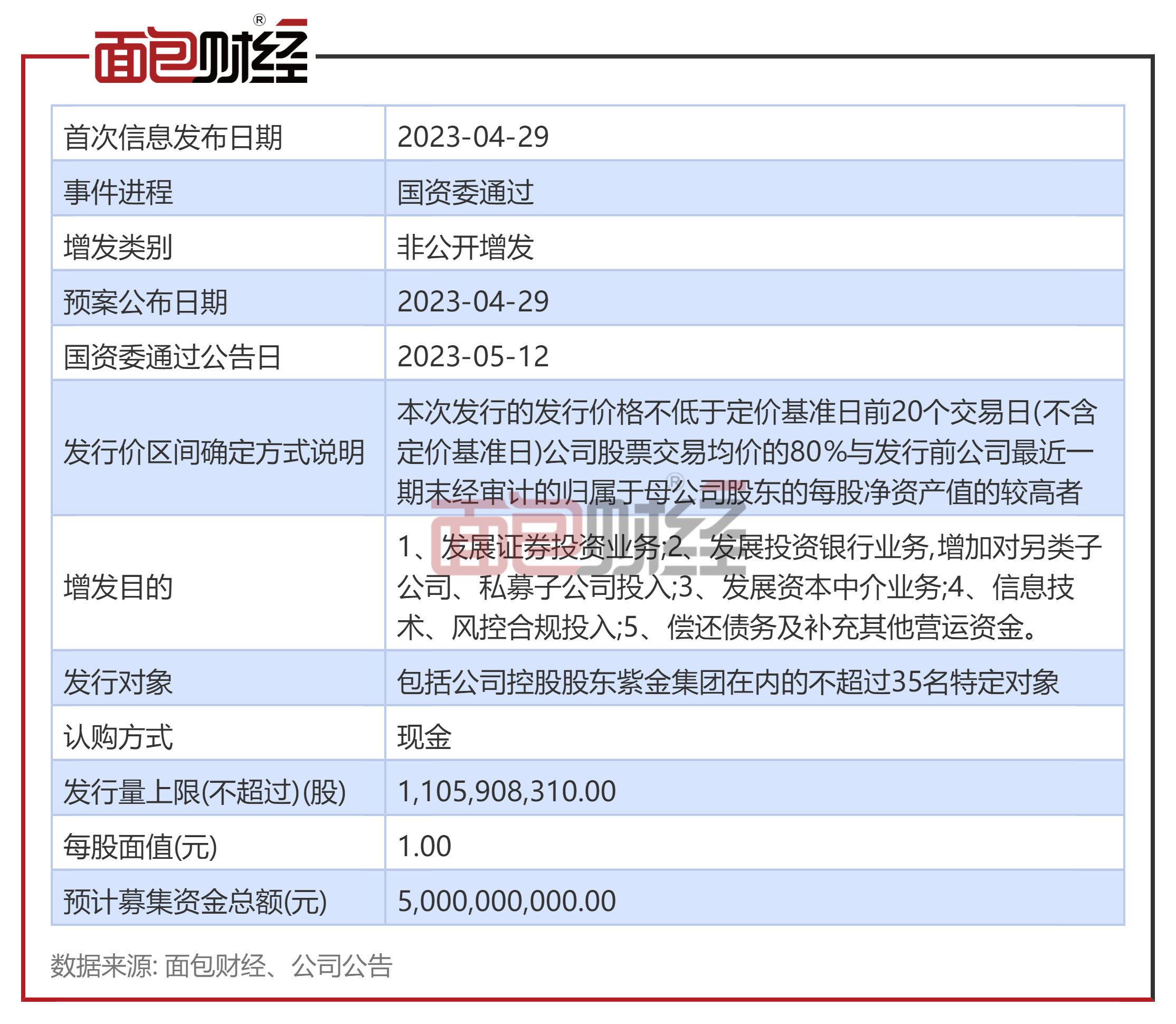

公告显示,南京证券拟向包括南京紫金投资集团有限责任公司在内的不超过35名(含本数)特定对象发行不超过11.06亿股(含本数)A股股票,募集资金总额不超过50亿元(含本数)。

从募投项目来看,公司拟将半数资金投向证券投资业务,该业务2022年实现营收9.2亿元。行业数据显示,截至5月18日,包含南京证券在内,共有7家上市券商发布了定增预案,预计募资资金总额或达445亿元。

拟定增募资50亿元,占比总市值16%

公告显示,南京证券此次拟定增募资50亿元(含本数),扣除发行费用后拟全部用于补充公司资本金。其中,公司控股股东紫金集团拟认购金额为5亿元。截至5月19日收盘,此次拟募资总额占总市值的比例约16.13%。

从募集资金投向来看,公司拟使用25亿元用于发展证券投资业务;拟使用6亿元用于发展投资银行业务,增加对另类子公司、私募子公司投入;资本中介业务及信息技术、风控合规分别投入5亿元;除此之外,公司还将使用9亿元用于偿还债务及补充其他营运资金。

翻查历史数据,这是南京证券上市之后的第二次股权再融资。2020年公司通过定增实际募资约43.75亿元。截至5月19日,含IPO在内,公司已完成股权融资54.17亿元,若此次定增能够足额募集60亿元,公司累计募集资金或超百亿,与当前公司总市值310亿元相比,拟募资总金额占总市值的比例达33.6%。

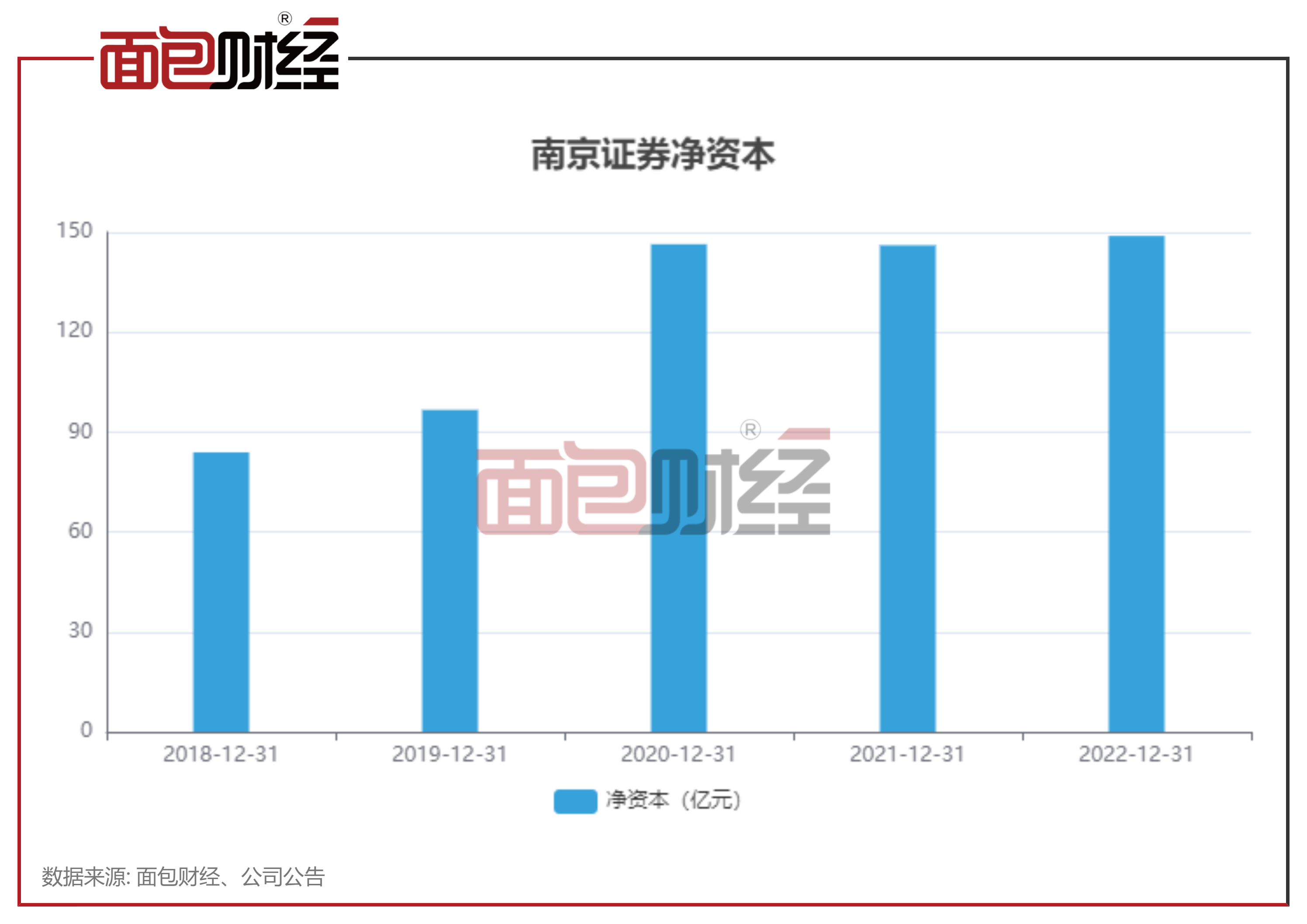

值得注意的,券商的各项业务发展与其资本实力相关联,在前次定增完成后,南京证券的净资本水平出现明显增长,但随后两年净资本增长较慢。

数据显示,首次定增实施后,公司的净资本由2019年末的96.67亿元增长至2020年末的146.41亿元。截至2022年末,该公司净资本为148.9亿元,较2020年末仅增加2.49亿元。与其他券商相比,截至2022年末,29家券商的净资本规模高于南京证券,公司净资本处于中下水平。

拟将半数资金投入证券投资业务

财报显示,2022年南京证券实现营业收入20.08亿元,实现归母净利润6.46亿元,同比分别下降26.75%和33.93%。公司的业绩表现与整体行业一致,数据显示,2022年140家证券公司实现营业收入3949.73亿元,净利润1423.01亿元,同比分别下降21.38%和25.54%。

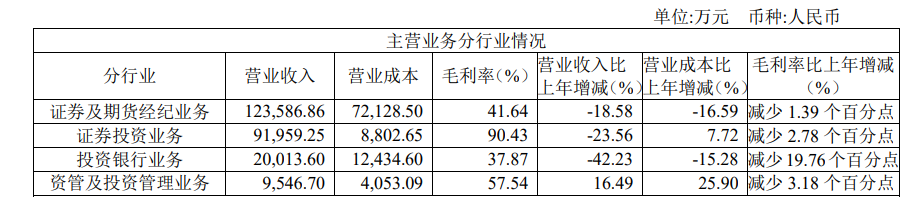

从主营业务来看,2022年公司的四项业务中,有三项业务收入较上年同期下降。其中,证券及期货经纪业务营业收入约12.36亿元,较上年减少18.58%;证券投资业务营业收入约9.2亿元,较上年减少23.56%;投资银行业务营业收入约2亿元,较上年减少42.23%;资管及投资管理业务营业收入9546.70万元,较上年增长16.49%。

2023年一季度,南京证券实现营收入6.43亿元,同比增长63.35%;实现归母净利润2.17亿元,同比增长73.02%。

7家券商定增在途,拟募集资金超400亿元

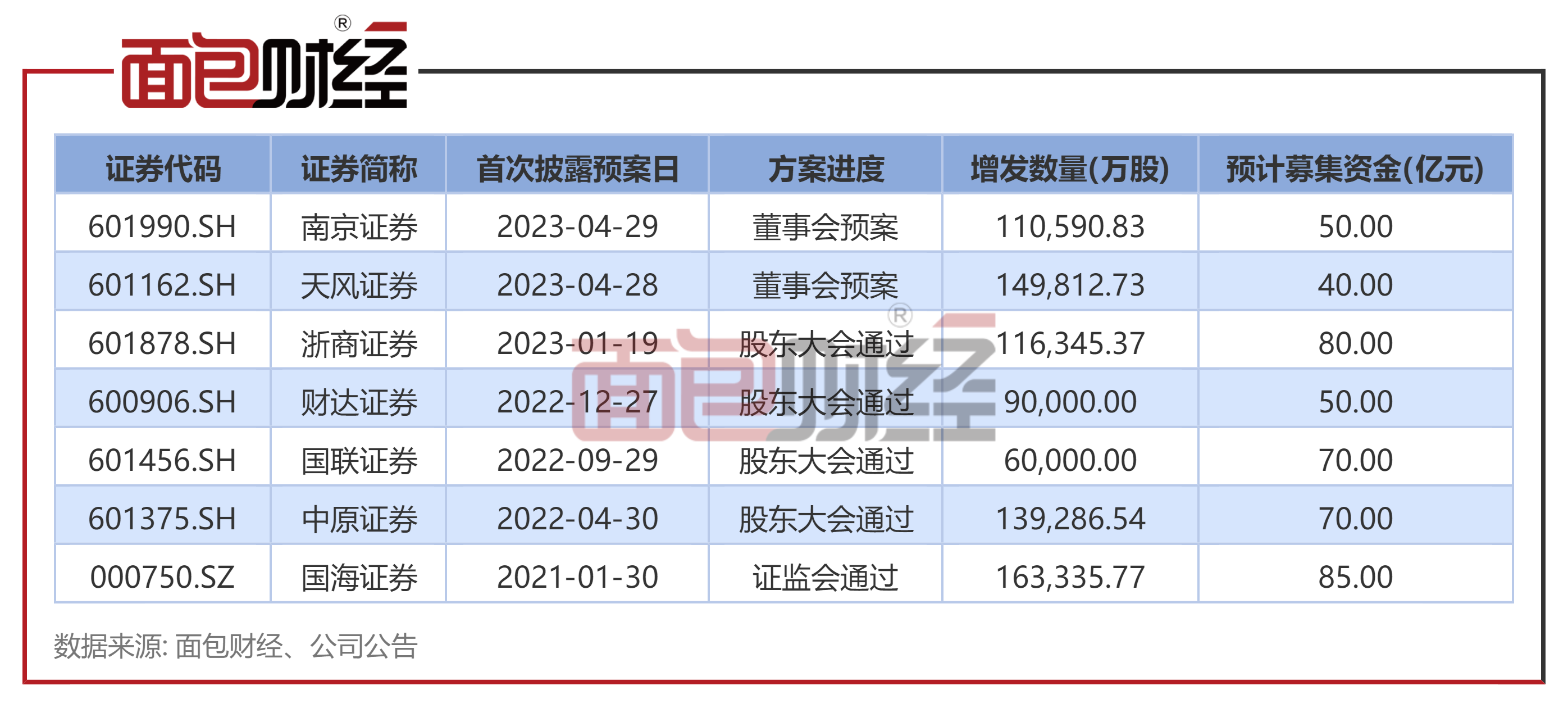

截至5月18日,若叠加此前尚未落地的定增项目,总计有7家券商发布定增预案,预计募资资金总额或达445亿元。

其中,国海证券的定增预案已获证监会通过,但2023年3月22日公告显示,公司召开临时股东大会,审议通过将此次定增有效期延长。

除此之前,浙商证券、财达证券、国联证券及中原证券的定增预案均已获得各自股东大会通过。

评论