文 | 壹号公司 虚渊玄

随着经济环境逐渐转暖,就业形势的改善,居民消费能力也在逐步恢复。

但从已公布的一些行业上市公司去年财报数据来看,并不是所有行业都在2023年有更好地恢复势头。

近几年受到热捧的扫地机器人行业就面临着明显的行业回调。

有从业者此前向媒体表示,扫地机器人目前进入了过度高端化的怪圈,导致的结果是产品均价不断上升,但企业的利润率下滑明显。

这在行业龙头企业科沃斯(603486.SH)身上体现得尤为明显。

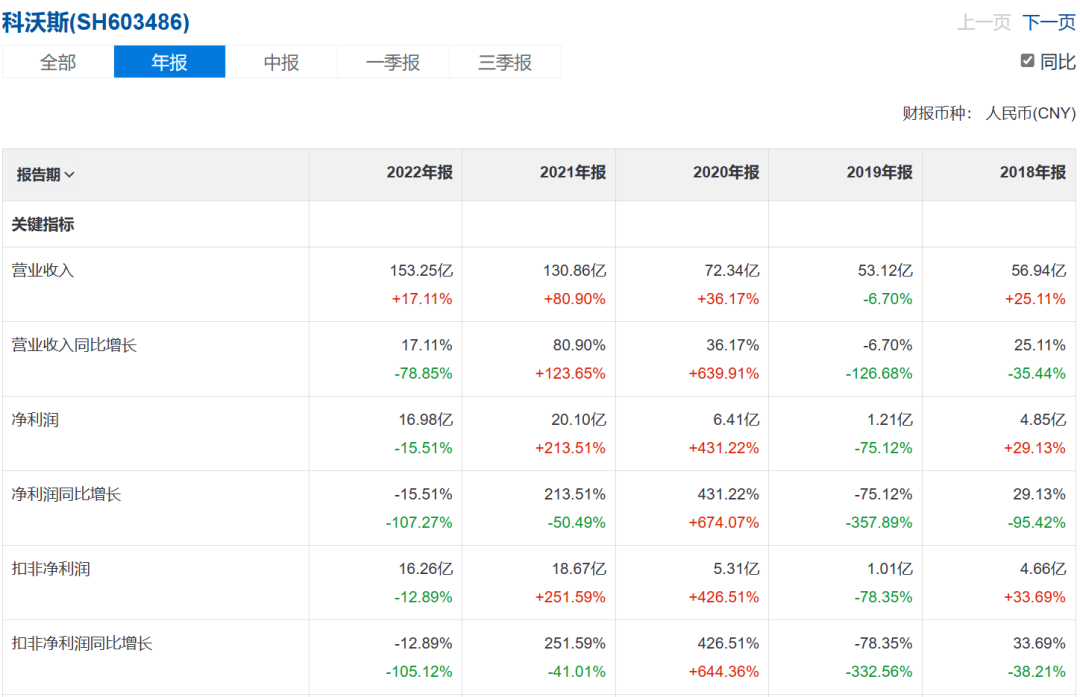

五一假期第一天,扫地机器人“第一股”科沃斯(603486.SH)对外公布了2022年年报和2023年一季报。

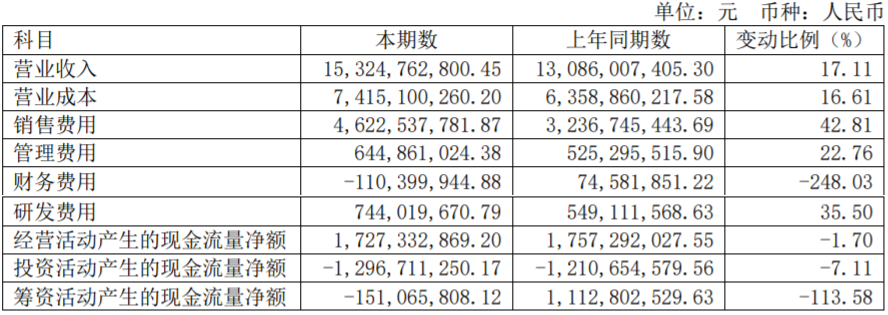

财报显示,科沃斯2022年实现营收153.25亿元,同比增长17.11%;净利16.98亿元,同比减少15.51%。

今年一季度,科沃斯实现营收32.36亿元,同比增长1.09%;净利3.26亿元,同比下降23.01%。

科沃斯的例子,能否代表整个行业的现状?作为扫地机器人的“OG”(Original gangster,前辈),科沃斯能否跳出行业过度内卷的怪圈,另辟新的产业蹊径?

需求很大,但利润不高

科沃斯增收不增利的情况其实从去年上半年就已经开始了。

2022年半年报显示,报告期内科沃斯营收增速为27.31%,利润增速为3.15%,相比于2022年一季度,利润增速下滑了近20%。

到了2022年Q3,在增收增速保持20%以上水平的同时,净利增速已经来到了-15.65%。

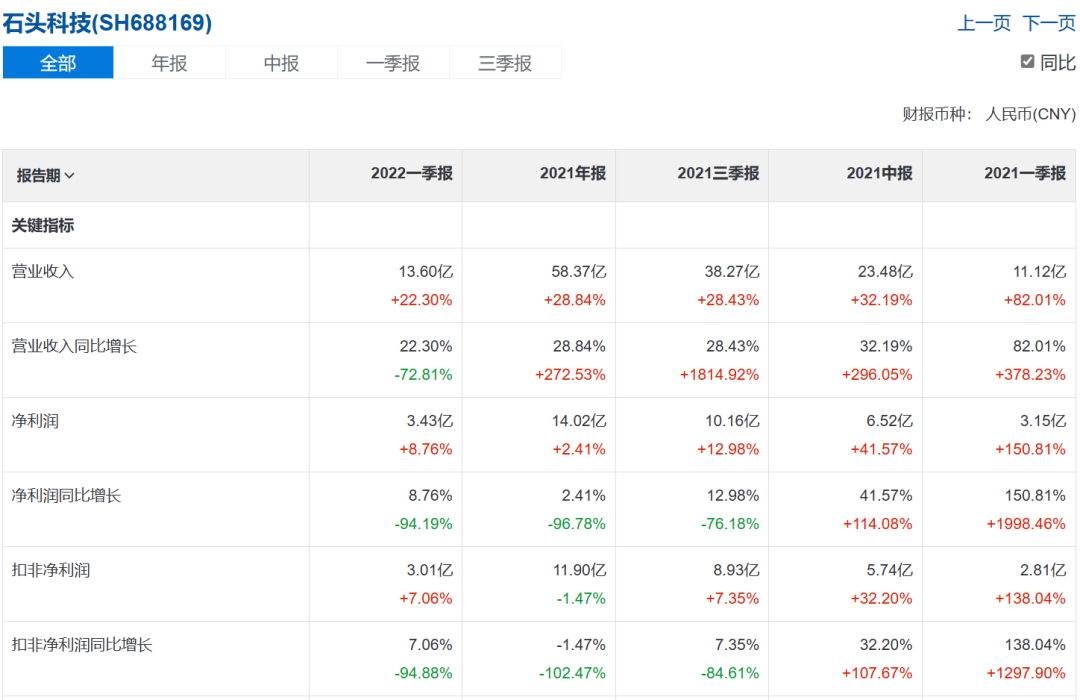

相似的情况也出现在了同赛道的石头科技(688169.SH)身上。

财报显示,石头科技2022年的收入为66.29亿元,同比增长13.56%,但归母净利润同比下滑15.62%。

而石头科技更是从2021年起就进入了营收利润增长不统一的状态。

财报显示,2021年前三季度,石头科技的营收净利增速还双双保持了两位数的增长,但该年的年报显示,其净利增速就出现了超过10%的下滑。

令投资者唏嘘的是,从去年半年报开始至今,石头科技的净利下滑速度逐渐从2022年年中5.4%扩大到今年一季度的40.42%。

两家行业巨头不断呈现出的业绩疲态,也直接影响到了资本对他们的看法。

“扫地茅”科沃斯从市值最高时的超1400亿元到现在的不足400亿元,缩水近八成,石头科技相较2021年6月高点的近千亿元市值,下跌超七成。

行业头部玩家的业绩可以一定程度上代表整个行业的现状。

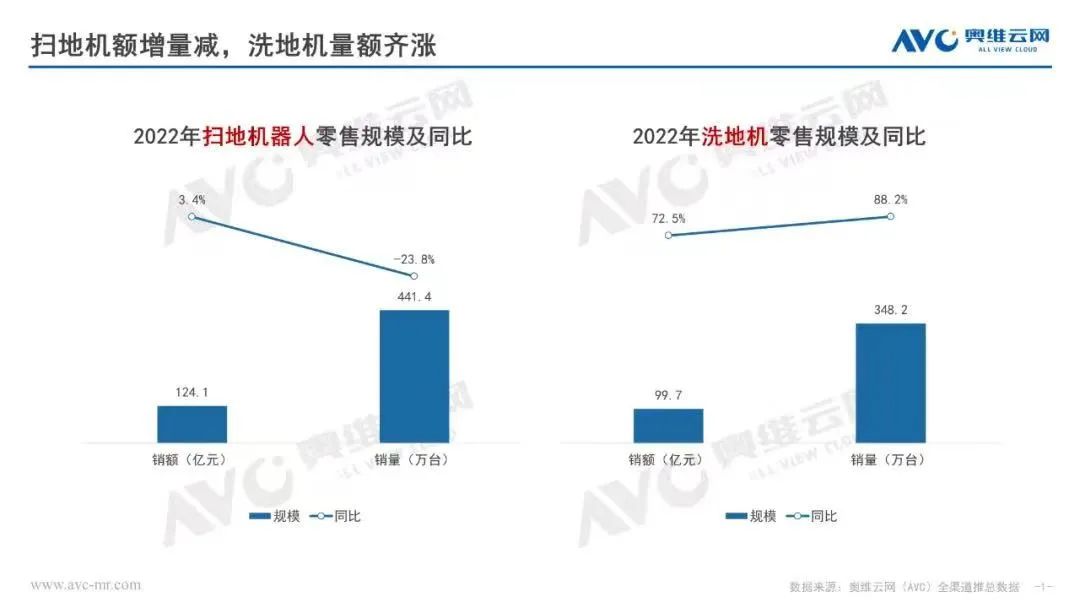

奥维云网数据显示,2022年,国内扫地机器人销量441万台,同比降24%,连续第二年销量下滑。

销量下滑的背后,也是扫地机器人近两年“祛魅”的体现。

疫情居家催生出的“懒人经济”让扫地机器人大热。

不愿意花时间打扫卫生的“懒人”里,年轻人居多。

智研咨询调研显示,扫地机器人的主力消费群体中,40岁以下人群占比接近八成。

艾媒咨询调研数据显示,扫地机器人(40.8%)成为近几年中国家居用户使用最多的智能家居产品。

消费需求上升刺激行业快速发展。

天眼查数据显示,近三年国内清洁机器人、扫地机器人企业相关融资达到65起,已披露金额近60亿。

根据中怡康与奥维发布的零售市场数据,2020年中国扫地机器人市场规模达79亿元,同比2019年增长了23.31%,中国成为全球最大的扫地机器人市场。

那既然,如此,为何扫地机器人行业却在去年开始呈现出“盛极必衰”的现象。

行业老大也卷不动了

答案在于价格。

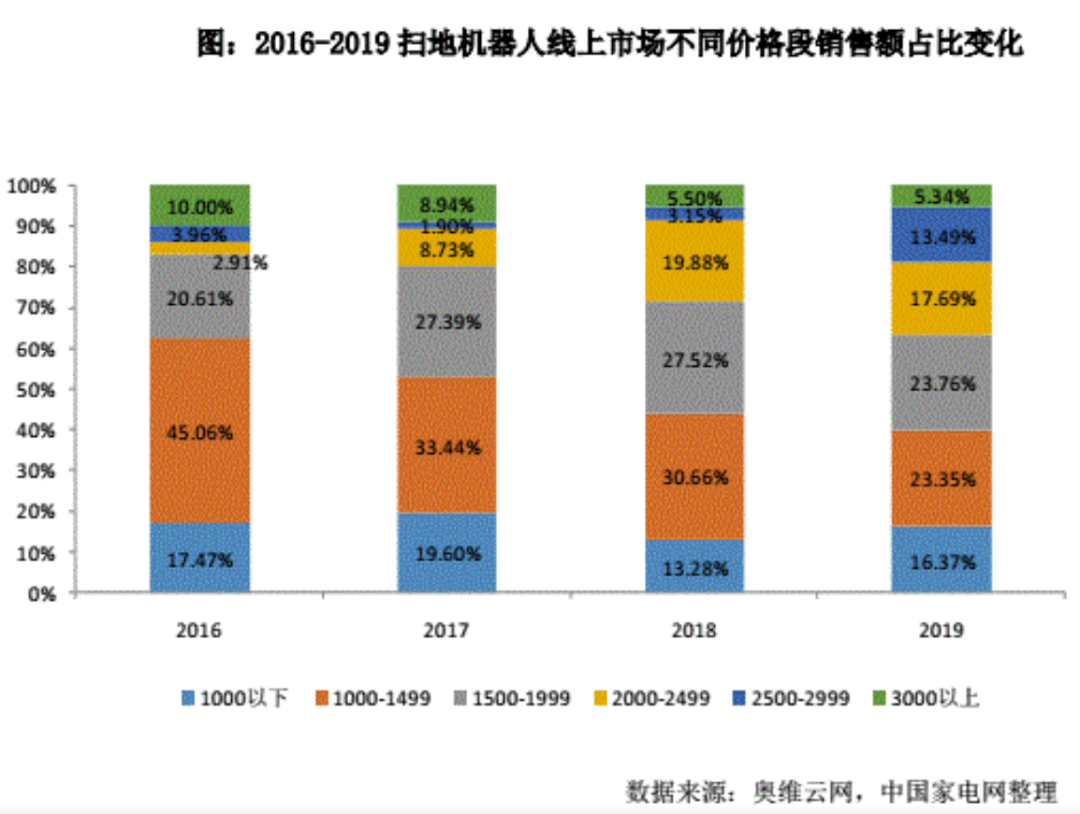

公开数据显示,扫地机器人行业均价由2020年的1687元提升至2022Q4的3304元,两年均价涨幅近96%。

天猫旗舰店上,科沃斯的旗舰机型XS1 PRO售价为4999元,石头科技的旗舰机型G20售价为6199元。

动辄5000元一台的扫地机器人,对营收数据的拉升并不困难。但问题是,提高产品定价是一把双刃剑,虽能拉动销售数据,但也会阻挡想要低价入坑的消费者。

《2021年扫地机器人市场发展白皮书》调查显示,64%消费者能接受的扫地机器人价位不超过2000元。

从已购入的扫地机器人类型来看,海通国际的调研显示,行业产品结构转化已经在这两年基本完成,普通单机款的销售额在2022年下滑了68%,自清洁款的销售额增速高达78%。

截至2022年,自清洁款的销售比例为84%。

然而,在售的主流自清洁款产品,无论是科沃斯的T10 OMNI、石头科技的G10S、云鲸的J3还是追觅的S10,售价均在3500元以上。

而且,一个非常容易被忽视的问题是,虽然一二线城市的年轻人被视为扫地机器人的主要客群,但他们所租住的房子的面积可能并不能发挥出扫地机器应有的本领。

根据每日经济新闻和慧股份联合推出的《2022新租房·消费趋势报告》显示,2021年,租房住的Z世代中人均居住面积为13-16平方米占比最多,占抽查样本的13.7%,人均居住面积41-50平方米的仅占5.9%。

本身住的的房子就不大,发挥不出本领的扫地机器人被视为“智商税”合情合理。

但是,作为行业龙头,科沃斯为了抓住更多年轻消费群体,他们将资源更多投在了卷营销上。

财报显示,2022年,科沃斯的销售费用高达46.23亿元,同比猛增了42.81%;其中广告费用36.06亿元,占销售费用的比重为78.01%。

如此高额的销售费用投入,最后都会落到每台扫地机器人的价格上。

然而,疫情后时代的消费复苏远没有人们想得那么快,从居民存款情况上来看,也是如此。

据CNNIC统计调查,全国网民的月收入,88.5%在8000元以下,其中收入3000元以下的占比高达55.9%。

从招商银行的年报,也能从侧面看出我国居民消费水平与存款的关系。

招商银行(600036.SH)财报显示,2亿招商银行用户中的1.69亿用户,平均储蓄金额仅为1.14万元。

而年轻人花钱不爱大手大脚了,这也是摆在明面上的事情。

QuestMobile的数据显示,年轻用户中线上消费能力在3000元以上的群体占比仅为9.3%。

产品成本在上升,但消费者购买意愿在下降,扫地机器人行业太难了。

走出去,“逃离”内卷方为上策?

对科沃斯来说,过度的行业内卷一定不会带来稳妥的经营业绩。

科沃斯创始人钱东奇的对策是二次创业推出智能家电品牌添可,来增强科沃斯的业绩韧性。

而添可的主打洗地机,定位就是戴森的平替。

从实际效果来看,钱东奇的策略算是成功了一半。

2020年芙万洗地机上市的第一年,添可品牌实现营收12.59亿元,同比暴增361.64%。

洗地机产品的走俏也为科沃斯找到了全新的业绩曲线。

2021年半年报显示,添可品牌为科沃斯提供了38.01%的收入,而这个数据在2022年年报上已经变成了45.09%,添可品牌的营收增速(34.50%)也远高于科沃斯品牌(16.21%)。

与扫地机相比,洗地机在添可品牌成立初期,市场确实是一片蓝海。

不过,与扫地机行业如出一辙的是,疫情迅速催生了洗地机行业的狂飙:数据显示,2020-2022年,洗地机市场零售额同比分别增长1900%、348.06%、72.5%,远超同期国内清洁电器市场零售额增速的20%、28.9%和4%。

眼红洗地机行业的,可不止科沃斯一家。

数据显示,疫情三年间,国内洗地机品牌从原先的15家暴增到2022年末的160家。

蓝海变红海的速度,超出了钱东奇的想象。

干一行“红”一片的科沃斯,无奈开启了自己的“三次创业”。

在国内已经卷够了的科沃斯,这次的目标是北美,产品是更适合北美市场的割草机产品。

华创证券报告显示,欧洲(除英国)渗透率远超北美,具体而言,欧洲地区市场除英国外渗透率均保持在15%以上,西北部的机器人渗透率最高,已达到 50%-60%,而英国及美国的渗透率仍在5%及以下,处在行业起步期。

这一数据可能出乎了很多人的意料。

我们在美剧和电影上不是经常看到美国人自己给院子除草吗?

的确,不过那是人工割草机,与科沃斯目前参与的智能割草机不属于一个赛道。

而对于割草机的需求,美国市场的需求是显而易见的。

华创证券报告数据显示,与北美相比,欧洲消费者需要割草的面积更大(约为 600-1000㎡/每家庭),且旺季长草快,割草频率高(2-3次/月),与传统的汽油割草机相比,智能割草机的渗透率要低很多,这也给了科沃斯进军北美提供了背景需求。

市场前景很广阔,但对科沃斯而言也并不意味着前路坦荡荡了。

首先,行业已有龙头企业可不会轻易地交出自己的市场份额。

目前,割草机市场,富世华和宝时得占据了传统割草机全球90%市场份额,市场品牌度高度集中。

虽然对北美市场而言,智能割草机渗透率不高,但作为行业巨头,不可能不意识到新的市场前景。

例如宝时得,已经将AIA导航技术、人工智能算法、智能路径规划和自动返回充电站等技术应用于自身的产品。

其次,虽然从产品设计上来看,割草机与扫地机有异曲同工之处,但毕竟面临的清扫物有很大差别,技术上需要全新地投入,再加上新市场的拓展与营销,也让科沃斯的割草机产品前景面临着很多不确定性。

科沃斯面临的,是前所未有的挑战,行业的后起之秀中,从米链脱颖而出的石头科技,到追觅、云鲸,创始人都有着非常深厚的技术背景。

面对急速内卷的行业状态,试着通过跨界进行“出逃”,也许能为科沃斯带来短期的风险抵御能力,但长远来看,能否在研发上推出更受市场认可的产品,才是科沃斯这家企业长远价值实现的关键。

-参考资料-

科沃斯2022年年报、半年报,2023年一季报

和一台扫地机器人谈理想-远川研究所

《2021年扫地机器人市场发展白皮书》

《2022新租房·消费趋势报告》

《割草机器人技术破局,北美市场前景广阔》-华创证券

走下神坛的科沃斯:困在“赛道创新”里-好看商业

扫地机器人掉入高端化陷阱-时代周报

评论