文|开菠萝财经 苏琦

编辑 | 金玙璠

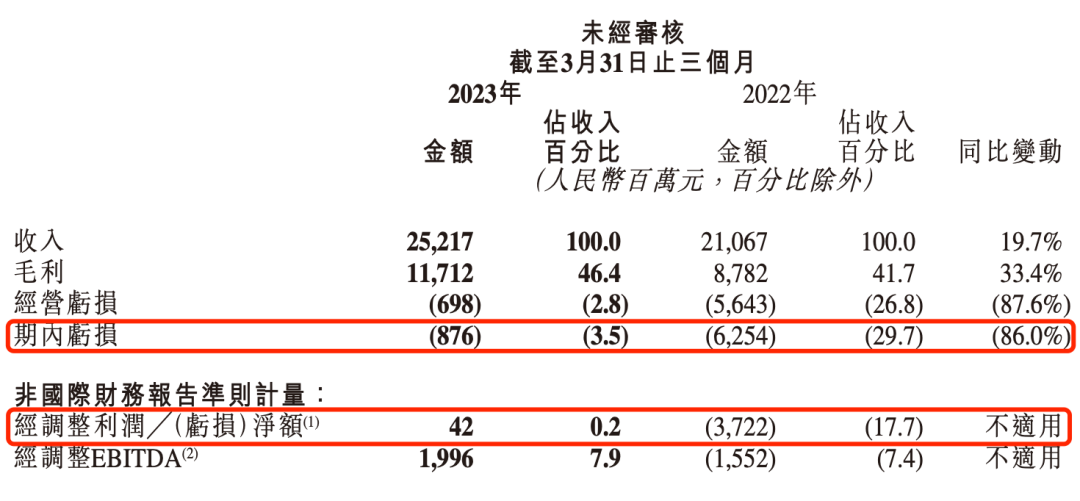

5月22日,快手发布2023年第一季度财报,财报显示,收入同比增长19.7%至252.2亿元,净亏损为8.76亿元,大幅收窄86%,经调整净利润达4200万元。

这是上市后,快手首次实现集团层面整体盈利。

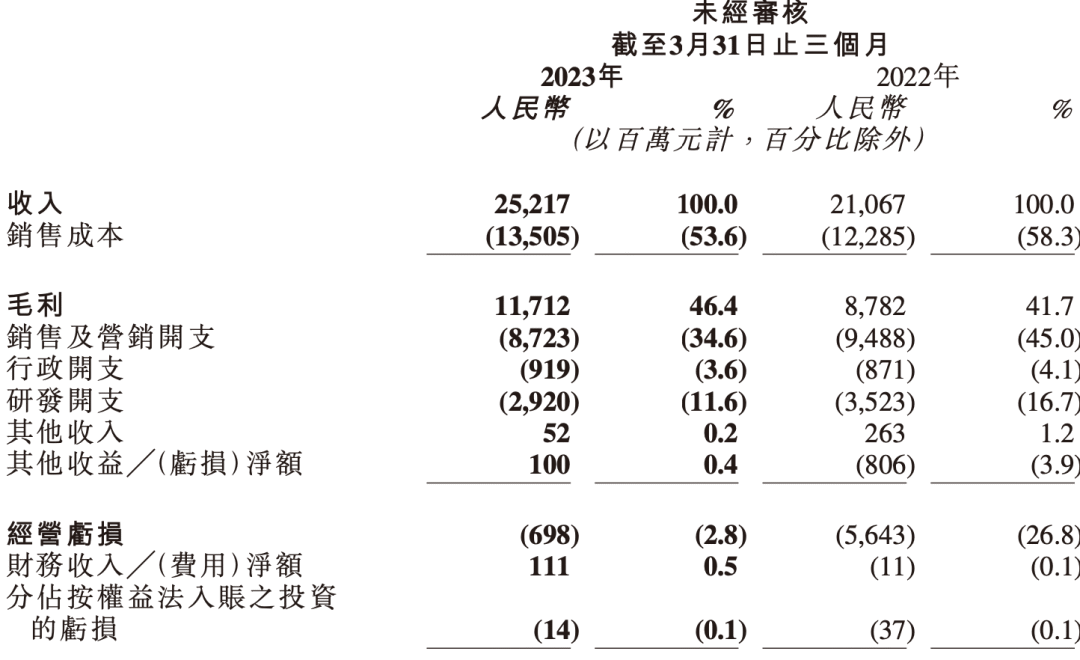

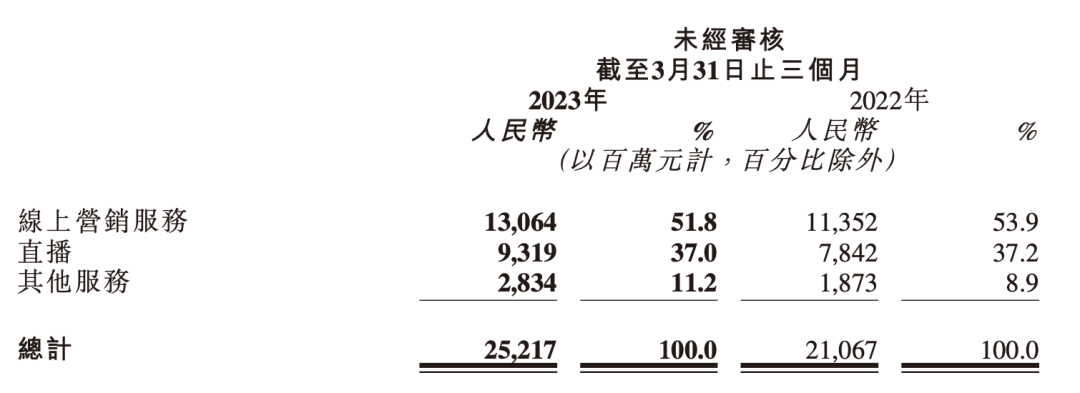

快手的打法变了。从这份财报看出,在上市两年后,快手不再靠烧钱换增长,而是通过降本增效优化账面数据。快手的“销售及营销开支”占总收入比例罕见的减少至34.6%,同时,广告(线上营销)、直播和电商三驾马车并行,广告收入占到半壁江山,直播收入占比37%,电商部分的收入也超过10%。

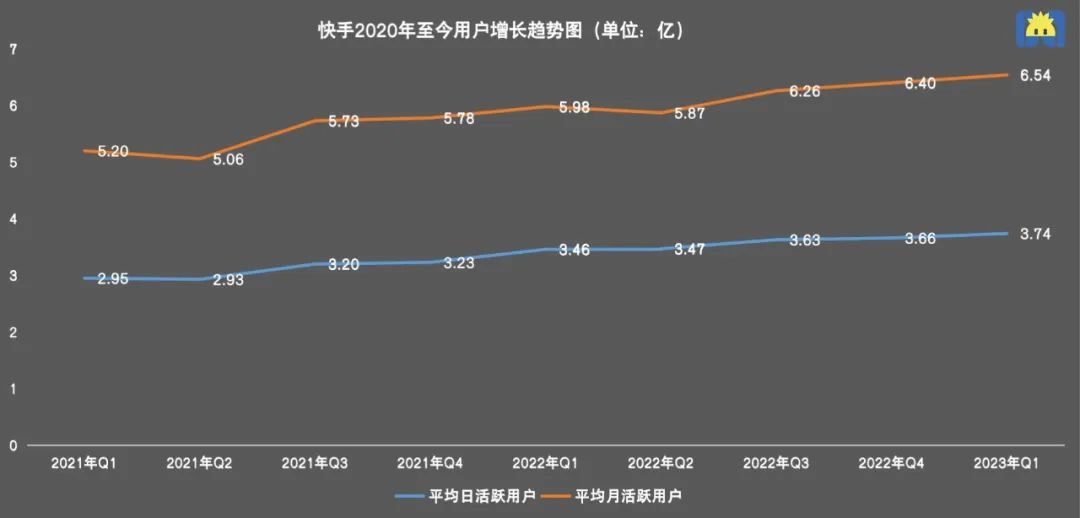

这带来的结果是,快手亏损缩窄、整体盈利,但用户规模涨得慢了。今年一季度,快手平均日活跃用户同比增长8.3%达3.743亿,平均月活跃用户同比增长9.4%达6.544亿。但慢于2022同期的15.0%的日活增速和17.3%的月活增速。

截至发稿,快手市值从最高点的1.738万亿港元一路跌至如今的2456亿港元,蒸发了近1.5万亿港元。不过,这份集团层面整体盈利的财报发布后,快手股价应声大涨6.89%,算是开了一个好头。

一位投资人评价称:“随着行业的天花板逐渐显现,快手用户增速放缓、娱乐主播和带货主播‘争夺流量’的问题依然存在,但一个承载近4亿日活用户的APP,还有时间和空间来证明自己。”

要盈利还是月活?

财报显示,2023年Q1快手营收达252.2亿元,同比增长19.7%,增速低于2022年Q1的23.8%及2021年Q1的36.6%。同期,快手净亏损为8.76亿元,大幅收窄86%,经调整净利润达4200万元,这是快手上市后首次实现集团层面整体盈利。

扭亏为盈的数据,一个变量是海外业务。2023年Q1,快手的国内业务实现经营盈利达9.63亿元,而去年同期是亏损15.43亿元。与此同时,快手的海外业务经营亏损也较去年同期收窄了55.4%到8.23亿元。

从海外市场来看,Q1快手海外业务产生的收入为3.38亿元,同比增长超6倍。目前快手海外主要有Kwai、Kwai(中东)和Snack Video三款产品,将巴西及印尼等非TikTok主攻的新兴市场作为主要市场。

此外,财报称,快手于2023年第一季度在巴西上线电子商务服务。长期关注直播电商行业的投资人孙武称,巴西本土的电商玩家进展缓慢,在此开展海外电商存在较多不确定性,受地域、文化、政策法规等影响,非常考验快手的异地管理、控货运输等能力。

快手盈利能力大幅改善的背后,也离不开其一季度的降本增效策略。期间,快手的“销售及营销开支”砍掉了7.65亿元,其占总收入比例也由2022年一季度的45%减少至今年的34.6%。

降本增效换盈利的策略,受影响最大的恐怕是直播基本盘。直播行业竞争在加剧,但快手用于获客和促活的成本缩减了,用户增长处于放缓趋势。2023年第一季度,快手平均日活跃用户为3.74亿,同比增长8.3%,快手平均月活跃用户为6.54亿,同比增长9.4%。同时,每位日活用户日均使用时长达126.8分钟,低于去年第四季度的134分钟。

据媒体报道,截至2022年年底,小红书月活2.6亿,腾讯财报中并未透露视频号具体用户规模。而根据Quest Mobile发布的《2022中国移动互联网报告》,截至2022年年中,视频号月活跃用户8.13亿,抖音6.8亿。

可以看到,快手处于行业老三的位置。一旦增速继续放缓,将面临更大压力。

开菠萝财经制图

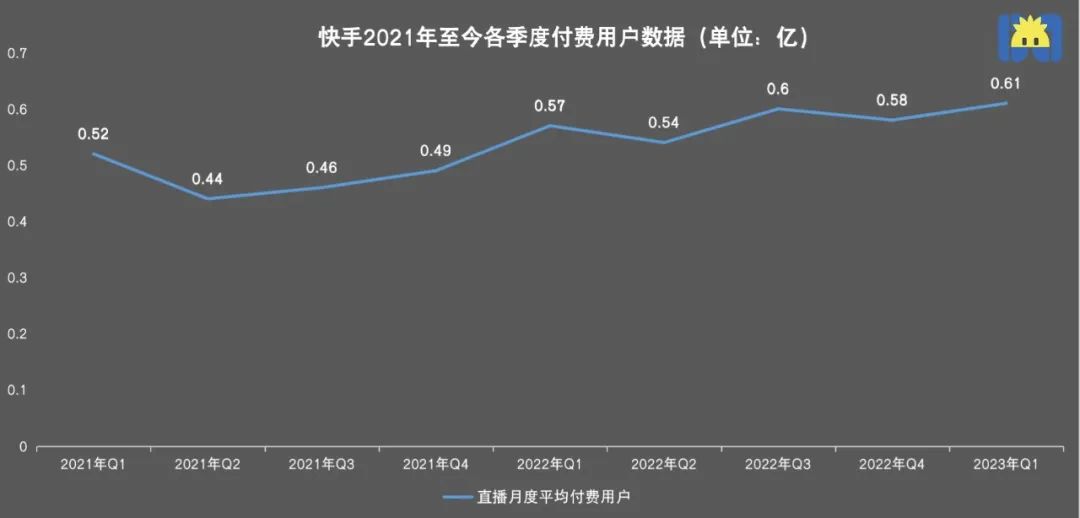

随着快手直播进入平稳增长阶段。其直播业务营收占比正在不断下降,从2020年Q3的51.8%降至2023年Q1的37%。今年一季度,该业务收入达93.2亿元,同比上涨18.8%。

对于直播打赏的逆势增长,快手解释为公会活跃主播数量的增长及虚拟人直播等新品类的增长。一位业内人士告诉开菠萝财经,快手开始重视娱乐直播。

开菠萝财经制图

直播平均月度付费用户数量经过波动后,今年Q1为0.61亿人,同比增长6.4%,财报没有公布具体的ARPPU,只称ARPPU同比增长。根据“营收约等于直播用户总数X平均每个付费用户打赏金额(ARPPU)”的公式来看,驱动直播收入增长的两大因素增速放缓,直播收入的增长也会受到影响。

广告营收靠内循环,品牌直播GMV增速超过大盘

快手目前主要收入来源是三驾马车:广告、直播和电商业务。

2023年第一季度,快手电商交易总额(GMV)达2248亿元,同比增长28.4%。这样的增长一方面来自搜索,快手搜索的月均用户超过4.2亿,搜索产生的电商GMV同比增长翻倍,搜索广告收入同比增长超50%;另一方面来自2023年第一季度起开始征收的达人分销佣金,这一季度达人分销渠道的GMV同比增长超50%。

此外,品牌自播GMV同比增长约70%。中央财经大学数字经济融合创新发展中心主任陈端称,品牌自播的GMV同比提升幅度,远远大于GMV的总量增幅,这意味着品牌跟快手之间的粘性和合作共赢的力度在不断加大,自播对平台相电商生态的重要性将进一步凸显。

这也带动以电商业务为主的其他服务收入,由2022年同期的18.73亿元增加51.30%至今年一季度的28.34亿元,收入占比超过10%,但增速低于2022年同期的54.6%,以及2021年同期的589.1%。

直播行业资深从业者陈麦称,对于快手来说,电商业务的一大价值是反哺广告业务,这让快手的广告业务比大多数互联网企业更有增长空间。

今年一季度,快手的广告收入达到130.6亿元,同比增长15.1%,这是过去四个季度以来,快手广告收入的最高同比增速表现。在广告整体低迷的大环境下,快手的广告业务依旧保持住了主营业务的地位,占比达51.8%。

其实,这要归功于快手自身的商业模式和业务分类。快手线上营销服务分为两个部分,内循环广告和外循环广告。“内循环”指快手平台上的商家、主播为了获取更多曝光进行的广告投放,与电商业务关系密切,“外循环”则指来自全域的品牌广告和效果广告。

“可以理解为,快手电商的发展使得商家在快手平台上做营销,带来了一部分线上营销收入的增长,之前很多商家用来给主播刷榜的资金,转化为站内投流、曝光的资金。而快手电商也在2023年推出了川流计划,目的就是想提高内循环广告。”陈麦称。

他进一步总结,某种程度上来说,平台电商的商品交易越频繁,快手的内循环广告增长势头也就越强劲,这是提高流量利用率的有效手段,但外部商家前来营销的意愿短期内仍有待提高。

不过,这一季度,品牌广告的收入同比增幅超过20%。陈端称,快手也在逐步实现自己的品牌升级,能带动的品牌广告的投放越多,意味着越多的商家认可快手平台的背书能力。

在广告的“内循环”下,快手的流量更值钱了。数据也证实了这一点,平均到2023年一季度每名日活跃用户身上,线上营销服务收入为34.9元,较2022年同期的32.9元有所增长。

另外一个数据也值得关注。在快手IPO前后,电商曾被看作是只贡献GMV却不贡献收入的业务,这与其货币化率(电商收入/GMV)有关。2019年底这一数字为0.44%,2023年第一季度为1.3%。

有业内人士指出,GMV达到千亿元,却保持着很低的货币化率,与在线营销中的内循环广告没有计入电商收入有关。不过即使计入,仍与阿里、京东和拼多多三大传统电商平台的货币化率差不多,快手的电商生态还有发展空间。

快手的两个难题

从这份财报来看,快手当下有两个难题。

一个难题是稳住基本盘,如何平衡娱乐主播和带货主播的流量分配。

一位直播电商运营人士了解到,快手平台对电商类直播的流量分配一直比较严苛,不少人都表示快手给予电商业务的流量太少。当然这种分配方式有其原因,因为从平台角度出发,直播电商类型的内容质量和用户体验,不如非电商类的内容,为了维持用户时长和活跃度,流量或许会向后者倾斜。

有从业者分析,在快手流量池逐渐稳定的情况下,快手卖货主播需要加大投流和广告的力度,与娱乐主播开始争夺流量。

辛巴对快手平台的“指责”或许也说明了这一点。3月8日,快手头部电商主播辛巴在其徒弟“蛋蛋”直播间,指责快手“纵容”娱乐主播制造虚假人气和数据。与此相对应的是,2021年6月,辛巴称自己本身拥有8000万粉丝,但直播间观看人数连100万都没有。

上述运营人士称,电商主播和内容类主播的矛盾,还涉及到另一个问题,即电商和直播业务的流量分配和主播运营,是不同的逻辑。

流量分配是非常复杂的问题,需要多个部门协同,很难有最优解,只能不断动态调整和优化迭代。从旁观者的视角,陈麦认为流量分配的解决,一个核心要素在于快手高层如何看待不同业务的重要性,这也决定了流量如何分配。

另一个难题是寻找增量。2023年各平台都在做增量,不少人认为,目前对快手来说,商城是尚未被挖掘的新流量场景。

实际上,2023年第一季度,快手就在快手小店买家首页测试了新商城入口,随着进一步优化搜索功能,本季度搜索产生的GMV同比翻了一番。

有业内人士指出,短视频和直播背后的逻辑是“货找人”,有助于商家涨粉和转化,积累私域;而商城和搜索背后代表的则是“人找货”,可以利用起公域流量,形成流量闭环,提高品牌和商家的ROI。

但陈麦指出,不论是用户在平台内进行搜索的行为习惯,还是以直播起盘的商家重新布局货架电商的决心,都有待进一步培养和观察。

另外,AIGC被快手赋予了新增长曲线的地位。快手科技创始人兼CEO程一笑在财报电话会上称,“AIGC方面,快手在各个模态的内容生成方面均有布局”,“快手在生成式AI方面有多年的技术和应用积累,将长期投入。”而财报数据却呈现了相反的情况,快手研发费用由2022年同期的35亿元减少17.1%至2023年第一季度的29亿元。

不少行业人士认为,随着AIGC未来深度介入直播电商生态,重构人货场,对于像快手这样目前还没有太多云计算业务的公司来讲,下一轮竞争中会遇到不少挑战。

陈端表示,未来在AI赋能之下,可能平台服务全流程智能化,AIGC让内容的生产数量和便捷程度以及生产主体的丰富性,都进一步提升,用户体验也综合升级为一种带有互动感、沉浸感的体验。对于快手这样的电商平台而言,关键在于把握好创新的着力点,以及如何将技术与自己的优势有效结合。

她认为,下一轮竞争,所有电商平台、内容平台和流量平台都将置于一个新的起跑线上,从过去的大主播之间的PK重新回到技术为本、生态为本的状态中,谁的平台生态最完善、协同能力最强,谁的对外博弈和议价能力就会更强。

应受访者要求,文中陈麦、孙武为化名。

评论