界面新闻记者 |

继4月国泰君安资管和东方红资管的养老FOF入围第二批个人养老金基金产品名录后,近期,两家又相继上新一只养老FOF产品。

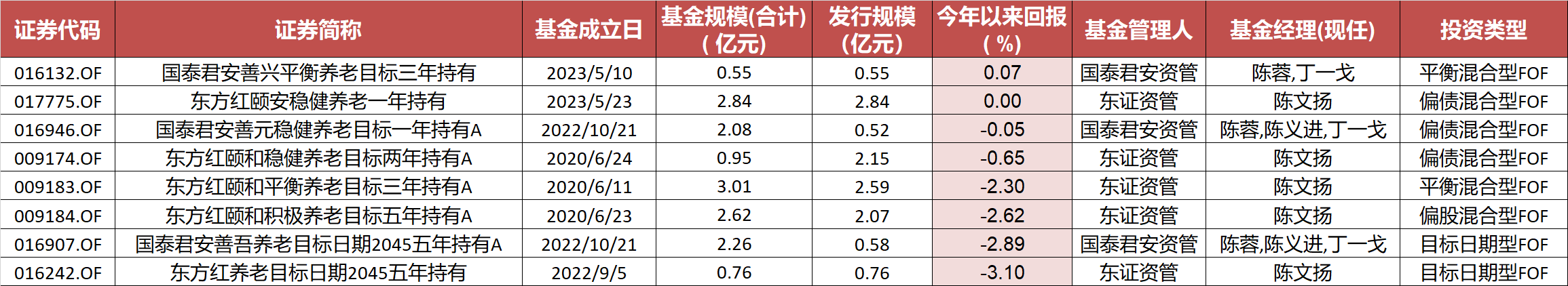

截至目前,券商资管养老FOF产品已累计达到8只(A、C、Y类份额合并计算,下同)。随着后期券商资管的养老FOF审批“开闸放水”,年内券商资管养老FOF有望达到12只。

5月24日,东方红资管旗下的东方红颐安稳健养老一年持有(017775.OF,下称“东方红颐安稳健”)发布基金成立公告。基金经理由长期负责养老FOF的陈文杨担任,产品成立时间为2023年5月23日,首发认购周期为24天,总计募资2.84亿元,刷新了券商资管在养老FOF领域首发募资规模上限,这一纪录此前也由陈文杨保持。

Wind数据显示,陈文杨在2020年5月发行的东方红颐和平衡养老目标三年持有A(009183.OF)曾创下首发募资2.59亿元纪录,而截至5月24日收盘,该基金总规模(A/Y份额合并计算)超3亿元,是券商资管中唯一只规模超3亿元的养老FOF。

不过,相比于东方红资管拉长募集战线力求扩大认募集规模,本月,国泰君安资管发行的国泰君安善兴平衡养老目标三年持有(016132.OF;下称“国君善兴平衡”)则显得中规中矩。

Wind披露,国君善兴平衡首发认购时间只有1天,最终发行规模0.55亿元。2022年10月,国泰君安资管首发的两只养老FOF也是仅一天认购,发行规模分别为0.52亿元和0.58亿元。

随着此次东方红资管和国泰君安资管相继完成首发,券商资管领域养老FOF产品已累计达到8只。其中,东方红资管已累计发行5只养老FOF,国泰君安资管已发行3只。

从匹配的基金经理看,各家在养老FOF方面都保持了一致性,均由同一人或同一搭档负责公司的养老FOF产品。不过,在投资类型和业绩表现上,各家之间的却存在一定差异。

具体来看,除两家各自的1只养老目标日期FOF外,6只养老目标风险FOF中,平衡混合、偏债混合和偏股混合各有2只、3只和1只。

收益率方面,偏债混合虽整体占优,但截至5月24日,国泰君安善元稳健养老目标一年持有A和东方红颐和稳健养老目标两年持有A两只产品今年以来回报依然告负。

此外,偏股混合型的东方红颐和积极养老目标五年持有A和两只目标日期基金(国泰君安善吾养老目标日期2045五年持有A、东方红养老目标日期2045五年持有)今年以来回报更是纷纷低于-2.5%。

对于上述业绩差异,有业内观察人士向界面新闻记者分析,这与两类养老目标基金的属性有一定关系。

据了解,养老目标日期基金根据投资者退休日期来构建投资策略,离退休时间越近,风险等级也越低,反之在产品创设初期权益仓位就比较高;而养老目标风险基金的权益投资比例不会跟着时间变动,权益仓位按照风险等级进行配置,比如,产品名称中带有“积极”的风险等级就比“保守”高,受市场波动风险也更大。

“但也不能一概而论。如果看全市场的养老FOF产品,不同投资类型的产品都有业绩表现好和表现差的,基金经理的投研能力也很重要。”上述人士表示。

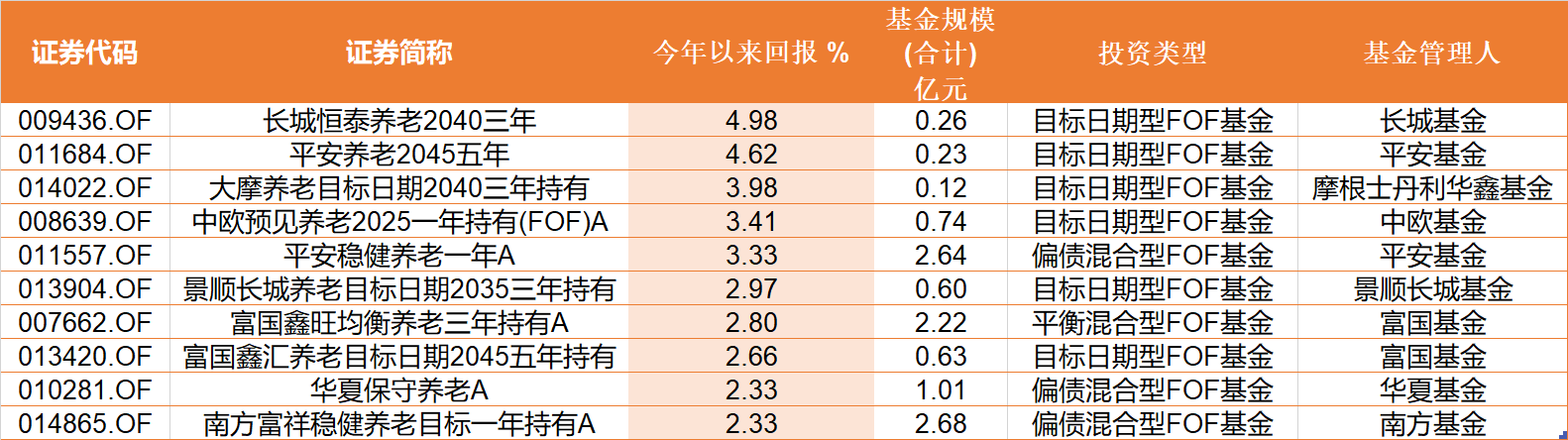

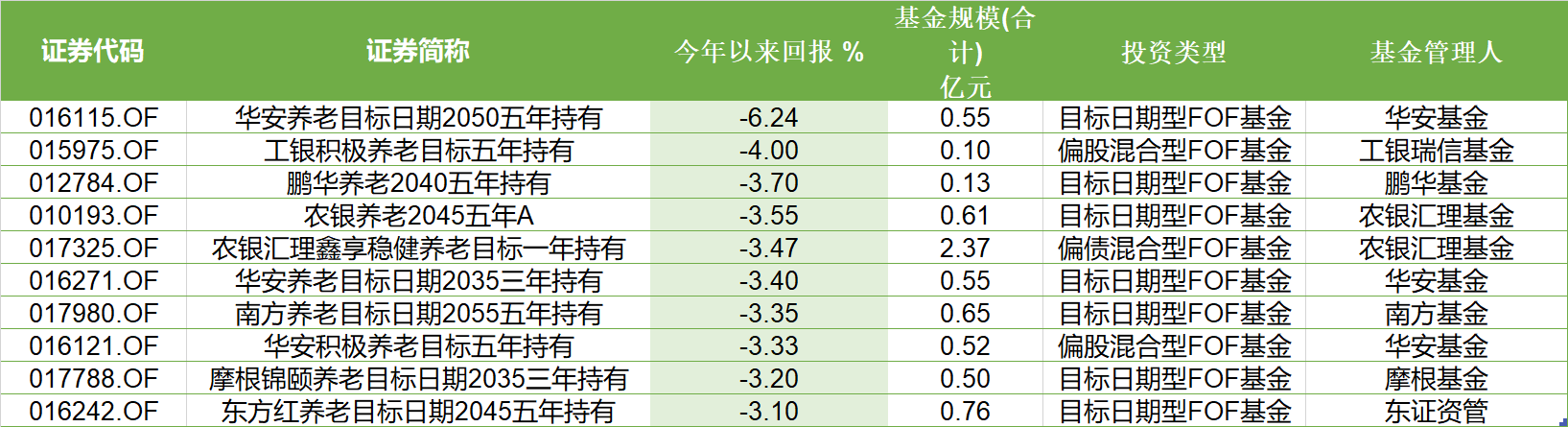

据界面新闻梳理,截至5月24日,全市场共有231只养老FOF存续,基金规模合计872亿元。无论是今年以来回报前十还是后十名当中,都是既有目标日期也有目标风险基金,且前十全部由公募基金公司占据。不过,整体上看,券商资管的养老FOF业绩排名相对靠后。

对于上述情况,某头部资管机构相关人员向界面新闻新闻解释,券商资管子脱胎于证券公司的资产管理部,资管新规之后,名义上券商资管原来的类通道业务都已经不做了,有公募牌照的势必要发力公募赛道,而养老FOF更是券商资管子发力主动管理的重要一环,特别是对于公募管理规模相对靠前的券商资管子而言。

但该人士也表示,与传统公募基金公司比,券商资管无论在自身条件或者起步上都存在一定的差距。这种差距也会进一步影响到券商资管子在养老FOF方面的监管考察资质乃至审批进度。

记者翻阅2018年2月证监会发布的《养老目标证券投资基金指引(试行)》了解到,针对养老目标基金,监管层面对于基金管理人及基金经理要求都做了明确规定。

其中仅基金管理人方面的硬性要求中就提到,鼓励申报机构最近3年平均公募非货基管理规模在200亿元以上或者管理的FOF业绩波动性较低、规模较大;此外,投研团队不少于20人,其中符合养老目标基金基金经理条件的不少于3人。

而截至2022年末,18家券商资管子中,满足“最近3年平均公募非货基管理规模在200亿元以上”仅有5到6家机构。

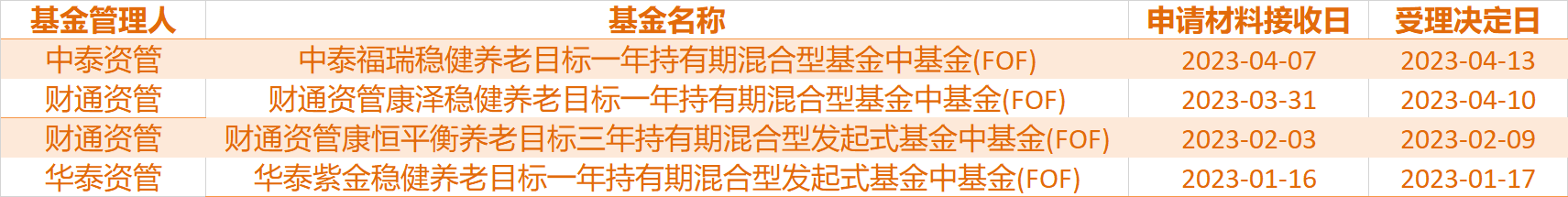

除了本月完成新产品发行的东方红资管和国泰君安资管外,仍有财通资管、中泰资管和华泰资管三家共计4只养老FOF排队审批中。

评论