文|消费最前线

三大日系便利店,罗森在这两年明显一骑绝尘。

数据显示,从2020年首次门店数超过全家成为日系三大便利店之首后,罗森中国连续第三年成为在华外资便利店门店数量最多的品牌。甚至在在2021年7月罗森25周年庆典上,作为罗森中国区总裁的三宅示修就曾明确指出,罗森中国门店数,在2025年达到10000家。

便利店原本在国内的零售市场上并不算很受欢迎,这几年才开始真正打开热度,尤其是本土品牌,肉眼可见地繁茂起来,根据中国连锁经营协会(CCFA)数据,2022年中国便利店TOP 100企业门店总数为171340家,较2021年的160744家,增加了6.59%,仅仅是美宜佳便利店就以26168家门店继续位居第二位,同比增长门店3774家。

曾经风靡一线城市,包揽年轻上班族早中午三餐的外资便利店被逐渐冷落,全家、711的门店增长开始下降,加上这些日系便利店原本就有固定的开放区域,并不是对国内所有城市都开放加盟,门店数量被本土品牌赶超是迟早的事。

意外的是,罗森却逆势暴增,这背后或许是外资便利店品牌终于认清了眼前的局势。

罗森被迫迎来“多元加盟”时代

细数罗森入华多年来的发展现状,不难发现,在2016年以前,罗森的门店数量增长速度堪称龟速,有人统计过,罗森在国内基本以每年开10家门店的速度陈铺的,到2016年年底,罗森在国内的门店总数也还不过1000家。

2016年以后,一改往日的佛系,飞速圈地跑马。根据中国连锁经营协会统计的《中国便利店TOP100》系列榜单,罗森2018年、2019年的门店数分别为1973家、2707家。2019-2021年,罗森每年的门店增速分别为37%、20%,远超同期增速为11%、4%的全家。

到2021年9月,罗森的门店总数就超过了4000家。从不足1000家门店到4000家,增加三倍之多的门店数量,罗森只用了5年时间。如此神速,这就不得不提罗森背后异常灵活的加盟模式。

据悉,罗森在国内的发展除了自营模式以外,还有区域授权、大加盟以及复数加盟等多元模式。其中以大加盟为主,在罗森供应链辐射不到的区域,则选择区域授权或者复数加盟,并且后两者所采用的鲜食供应链必须按照罗森本部的要求进行改造。

所谓的“大加盟模式”其实就是特约经销商模式,根据罗森的公开资料,早在2015年,罗森在国内便已经发展了3个大加盟商,在2017年,上海罗森与南京中央商场合作,后者也一度成为了罗森在南京区域指定的唯一“大加盟商”。

事实上,在门店选址、设备使用、商品渠道等方面,大加盟商和小加盟商并无区别,前者的优势,是其在当地拥有一定的零售经验、人脉关系等。大加盟商也可以向罗森推荐所辖区域内的小加盟商,三方合作一起拓展加盟店。这种模式也直接让罗森的门店遍地开花,根据相关数据,罗森近两年四分之一的门店均来自于“大加盟”模式。

而区域授权,则大多数以省会城市为单位来进行地区的授权,这种模式主要为了弥补罗森供应链的不完整性。复数加盟与超市发合作,最多一月之内,罗森与北京超市发合作的三家门店同时开业。

不难看出,罗森在国内已然进入了“多元”加盟时代。而是什么让曾经举步小心,为缓为主的罗森突然摁下了加速键?盈利、竞争、整个便利店大行业……每一项都是鞭打着罗森不得不加速的关键。

一直以来,三大日系便利店的盈利跟门店总量息息相关。罗森、711、全家,这三家中唯一一家实现早早盈利的就是全家,从进入国内市场,全家便开启高速的区域扩展模式,2008年上海门店实现全面盈利,2012年实现总部盈利。

剩下两家,2020年才实现首次盈利的罗森,7-ELEVEn在国内至今尚未盈利。2020年算是罗森在国内市场的一个重要转折点,这一年,罗森的门店增长速度达到了高潮,后续终于跟上来的盈利与这不无关系。

此外,本土便利店品牌势头迅猛,罗森被群狼逐尾。据中国连锁经营协会发布的《2021中国便利店TOP100榜单》,在门店数量上,本土系中的易捷(2.76万家)、美宜佳(2.24万家)、昆仑好客(2.03万家),这些动辄都是罗森的两倍以上。

罗森想要继续在国内市场混下去,增强存在感无疑是第一步。

下沉是便利店的“宿命”

罗森、全家、7—11从进入国内市场以来,基本只看得上一二线的消费环境。此前,罗森的加盟区域是以各省省会为中心,缓慢朝外辐射,时至今日,不少三四线城市依旧没有这三大日系便利店的身影。

然而,这种高高在上的态度在这两年终于有所缓和。

以罗森为例,罗森从2020年以后,新增的门店开始频频出现在下沉市场,去年3月,中商罗森在四线城市淮南首批五家门店陆续开业。全家与711也是如此,此前,711首次进入山东德州,全家在浙江多个三线城市露面。

便利店似乎从一二线的白领消费圈层里走了出来,不管是不是定位中高端的罗森们,大多数都在选择下沉,包括一些本土品牌,例如红旗,据悉,红旗早已开始在四川省内往三四线城市深耕。下沉,是否已赫然成了便利店品牌们的“宿命”?

坦白来讲,罗森的下沉也是不得已的屈从结果。在一线城市,罗森的地位本就不如其他便利店品牌,包括门店数量,以北京的望京商圈为例,在望京商圈中,门店数量排在第一位的是便利蜂,拥有至少17家门店数量。紧随其后的是7-11,拥有门店数量超过10家,而罗森在望京商圈中的门店数仅为5个。

下沉反而使罗森打开了新世界的大门,根据罗森的官方数据,罗森三四线城市销售额增长明显高于一二线城市,比如在上海门店销售增长仅 10%~20% 时,苏州张家港市的销售增长近 80%,特别是疫情期间,罗森华东地区门店业绩实现了30%的环比增长。

这些都是罗森早年间在一二线城市不曾想象与体验到的。

当然,从便利店纷纷扎堆下沉的背后,我们也不难窥探出五环内外的消费环境在悄无声息地改变,据中国连锁经营协会发布的《2021中国城市便利店指数》显示,与一线城市相对应,二线及以下城市年轻消费者占比25%,但消费增长贡献达到60%。

与此同时,归家热与回乡潮也催动下沉市场的便利店风口。中国青年报社社会调查中心曾做过一项调查,51.0%的受访者期待连锁便利店进农村。罗森们的身姿一再柔软,也侧面印证了这种变化的真实。

更何况,当线下零售的生存空间日渐被线上挤压之际,便利店的处境之尴尬不言而喻,但相比一二线城市,五环外的线下零售显然生机更大。据阿里巴巴零售和奥维分析数据显示,当前线下传统商品零售渠道大约还有630万家小店,基本以下沉市场中的个体超市、卖铺以及便利店为主。

罗森们走出五环,恰好能找到自己来之不易的容身所。不过,一味地扩大门店,激进下沉,对便利店的品牌也未必是好事。尤其是大加盟模式下,不少下沉区域无法被品牌本身的供应链所覆盖,品控与运营皆不好控制。

罗森就是经典例子,如在去年3·15期间,罗森就曾被曝出门店中过期的包子仍在出售、店员把掉在地上的关东煮继续售卖等问题。诚然,步子迈得太大,出现波折便在所难免。

即时零售中,数量决定“存亡”

罗森如此计较门店数量,其实还有一点原因不得不提。那就是各大平台为本地生活争得头破血流,即时配送正成为改变线下零售命运的关键“武器”,可想而知,即时配送所强调的重点在于速度。

而速度背后,一定区域的门店密度是配送效率的决定因素之一。对于便利店而言,门店数量的多少直接关系到品牌能否吃到即时零售下的风口红利。据悉,即时配送一度让便利店的服务半径由500-1000米扩大为5公里左右,而这种服务范围的扩大性在夜间更尤为明显。

罗森等一众日系便利店,在这两年逐渐被后起之秀的一些本土便利店品牌碾压,与即时配送有着莫大的关系。以美宜佳为例,公开资料显示,2021年美团和饿了么等到家平台中,即时零售销售额最多的为本土便利店美宜佳,达到14.85亿元。

而美宜佳恰好是这几年门店数量增长最快的便利店品牌之一。早在2021年,美宜佳的门店就超过了两万家,并且在线上的门店积累数量也不容小觑,数据显示,美宜佳在美团上线门店数从2017年的不足1000家,到2022年的近2万家,覆盖近200个城市,这也从而带动了美宜佳的线上销售,订单峰值超390万单。

利用即时配送,从线下转移到线上是便利店毋庸置疑的趋势,除了美宜佳,湖南新佳宜2022年的销售有16个亿,即时零售的全年GMV约有8000万左右,河北36524便利店在过去几年的线上订单占总订单量的40%,单店最高月销4000-5000单;武汉today线上订单占门店总订单最高能到40%。

总的来说,根据中国连锁经营协会针对2022年便利店发展情况开展的一次行业摸底调查,去年的便利店到店客数明显下降,但很多便利店的即时零售业务增长较快。而实现这一转移成功的前提无疑是门店数量与密度。

罗森显然也意识到这一点,在零售领域发生新一轮变革的紧要关头,品牌必须在短时间内增强市场存在感,区域之间形成店与店的相互联结,进而织就一张节点明显的网,与即时零售下的配送脉络相辅相成。

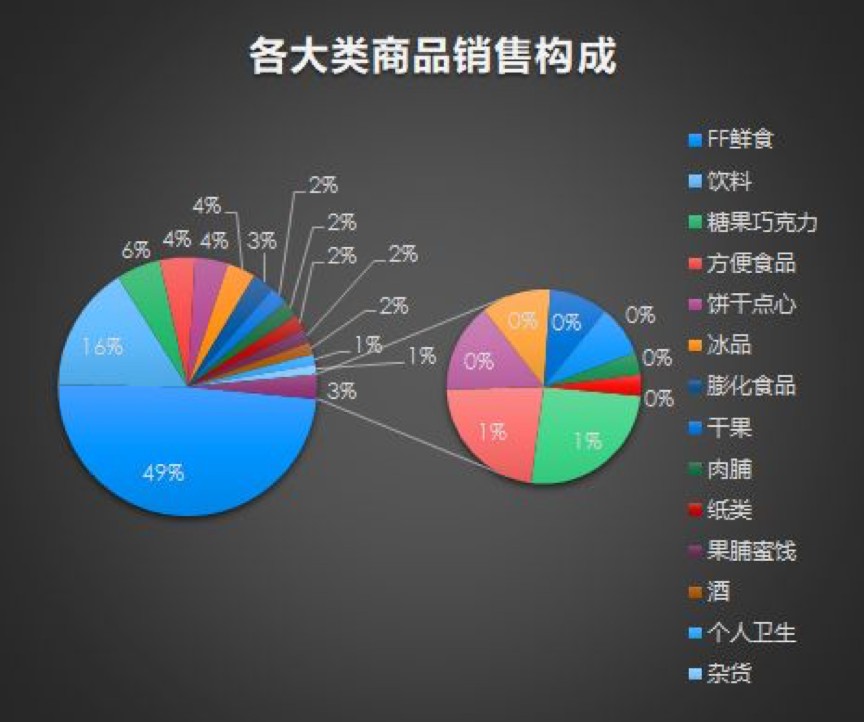

事实上,日系便利店在即时零售中的优势依旧存在,毕竟多年以来,它们的产品构成仍在以鲜食为主,据三联生活报道,2019年7-11门店中鲜食销售占比50%,罗森鲜食的占比在40%-50%区间,全家鲜食占比为40%。

小红书等社交平台中大火的网红便利店单品基本都出自罗森、711、全家这三大日系便利店,例如罗森的甜品、711的日式串烧、全家的关东煮、牛肉饭……鲜食也恰好是便利店即时配送中的热门业务。

比如Today便利店,最开始运营即时零售业务就是靠着鲜食来培养的消费者心智,线上订单量从平均每月只有2000单,很快超1万。罗森们不想落于人后,只能拼命加速。

评论