界面新闻记者 |

界面新闻编辑 | 牙韩翔

比起往年618、双11大促时商家数字狂飙的各种“喜报”,行业普遍对今年618的业绩抱有相对谨慎的预期。第三方平台魔镜市场情报对5月26日天猫预售首日的GMV数据做出分析,显示不止一个赛道的整体GMV同比去年发生回调,其中就包括童装/婴儿装/亲子装类目。

事实上,不只是婴童服装,还有乳制品行业也在哀怨,新生儿越来越不够用了。根据国家统计局发布数据显示,2022年全年中国出生人口956万人,人口出生率为6.77‰——这是1950年以来,年出生人口首次跌破1000万。

叠加疫情的影响,母婴以及乳制品行业在过去一年饱受增长焦虑。

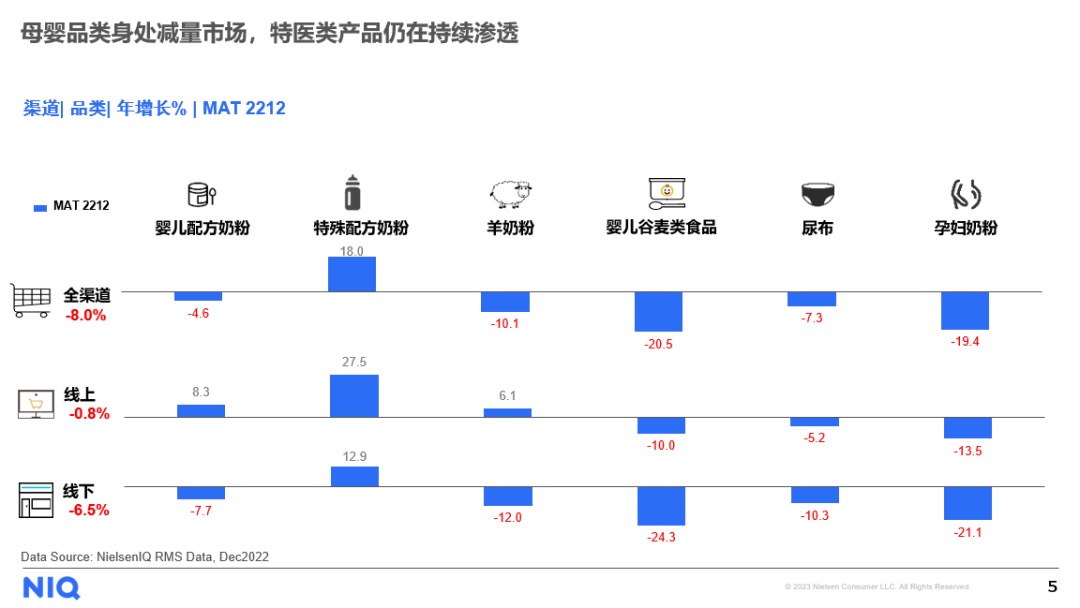

根据尼尔森IQ在5月31日发布的《婴幼儿配方奶粉市场洞察及趋势报告》,在人口红利减退和生育率下降的大背景下,中国市场母婴相关品类,如奶粉、婴儿辅食、尿布、孕妇奶粉等母婴相关品类在2022年均有所下滑,除特殊配方奶粉出于针对婴儿特殊的营养需求,仍在早龄段持续渗透。其中,婴儿谷麦类食品在过去一年下滑最为严重,全渠道销量下滑20.5%。

而从这一领域上市公司的财报表现中则能进一步理解婴幼儿市场的冷却。

以婴幼儿配方为主的奶粉企业压力巨大。例如中国奶粉排名第一的飞鹤(06186.HK)2022年实现营收213亿元,同比下降6.4%;净利润同比下降28.4%至49.48亿元。蒙牛的奶粉业务由2021年的49.49亿元下滑22%到38.6亿元——和2019年奶粉业务79亿元的峰值相比,它的奶粉业绩已经滑落一半。

母婴用品领域也是如此。

2022年,以儿童推车为主要产品的好孩子国际陷入营收和净利双双下跌的局面,实现营业收入82.92亿港元,同比下降14.44%,归属母公司净利润3348.70万港元,同比下降72.95%。

母婴连锁零售品牌孩子王2022年营收85.20亿元,同比减少5.84%;盈利能力也大幅下滑,归母净利润1.22亿元,同比减少39.44%

一个明显的信号是,受到出生率下滑和经济大环境的影响,母婴市场整体增长放缓已经是不争的事实。

据国家统计局数据,从2000年到2018年,中国母婴用品行业市场规模由523亿元上升至2713亿元,由此计算年复合增长率为22.8%;而到了2022年,中国母婴用品行业市场规模为3912亿元,较上年增长4.72%,增速已经明显下滑。

这也意味着,母婴行业也从增量竞争转为存量竞争时代。

一个办法是从细分需求突破。

“出生率下滑已经不是近年来遇到的新问题。目前母婴生意的增长驱动主要来自于各个垂直品类的货品升级。”淘宝天猫母婴亲子负责人徐莉莎此前表示。

母婴产品变得愈发细分、功能更丰富的原因,在于精细化的育儿趋势。不少母婴行业调研报告都提到,随着90、95后成为新一代父母,育儿科学认知也在进步,精细化、个性化的育儿理念备受中国父母推崇,中国母婴消费市场迈入精细化发展。

此外,市场反应出的另一个现象是高端产品更受欢迎。上海证券分析师彭毅曾经提到的一个观点是,中国母婴市场已经进入成熟蜕变期,结构性变化驱动发展,从关注消费人数增长升级为追求单客经济。

于是不少品牌则在细分的同时,更聚焦高端产品。

这个趋势在好孩子国际的财报中得到了验证。这家老牌童车公司旗下不只有消费者熟知的“gb”品牌,欧洲的高端婴儿车品牌“CYBEX”和美国品牌“Evenflo”也被它收购。从其2022年全年业绩来看,CYBEX已经成为收入贡献最大的品牌,占比39.6%,比2021年的34.9%进一步提升。

而在婴幼儿奶粉市场,乳制品企业也在寻找对策。

“当前婴幼儿奶粉行业面临的最大挑战是人口出生率下降造成的市场总体萎缩。”乳业资深分析师宋亮称。

在这样的环境下,部分奶粉企业选择傍身大企业存活。利洁时集团旗下的奶粉业务美赞臣中国在2021年被春华资本以22亿美元的价格收购;也是在同一年当中,伊利宣布入股澳优,该笔交易也成为2021年中国乳业企业之间规模最大的一笔投资并购。

而部分企业则面临淘汰。随着今年2月开始实施婴幼儿奶粉新国标,婴幼儿配方奶粉行业迎来了配方注册后的第二轮调整。这直接促使了部分小型企业选择退出,宋亮预计在2022年会有30%的婴幼儿奶粉企业退出市场。

而仍然在场的玩家也正在加快从传统的营养配方奶粉业务,向专业的全家营养精准营养业务转型,例如推出儿童和成人奶粉。

目前,伊利、君乐宝等头部企业都已经开始抢占儿童和成人奶粉市场。今年2月,雀巢针对6-15岁人群推出超高端学生奶粉“爱思培优学睿选”,主打A2牛奶蛋白和全学龄段营养。据雀巢相关负责人透露,过去几年雀巢学生奶粉内部有超过1.5倍的增长。

而伊利在2022年财报中提及, 2022年QQ星儿童奶粉营业额增长翻倍。此外,这家公司还称,虽然新生儿总体规模持续减少,但随着人口老龄化趋势和健康管理意识的增强,成人乳基营养品已成为行业新的增长点。

从整体上看,除了进入细分赛道、开拓新的目标客群之外,尼尔森IQ的报告中还提到了提升现有产品力的重要心。

这家机构通过比较“更换奶源”、“减小包装”和“打造具有产品力的产品”对于市场份额的影响后发现,相比前两类仅获得短期效益,打造具有核心产品力的产品不仅能在降价潮中稳住价格,甚至让价格持续攀升,进一步提升市场份额。

“随着市场新陈代谢的速度加快和消费者变得越来越理性,回归产品本源将是品牌获得持续增长的长久之计,而打造产品的主打概念、功能和清晰的定位是提升产品力的重中之重。”尼尔森IQ称。

评论