文|探客出行 廖鸿杰

编辑|蛋总

5月30日,特斯拉CEO马斯克时隔三年再度访华,引发国内外众多关注。业内普遍认为,马斯克此行大概率与特斯拉在中国电动汽车市场的布局、新业务产品推进等事项相关。

人们还关注到,当天马斯克在北京与国务委员兼外长秦刚会面后,紧接着和宁德时代董事长曾毓群会面并共进晚餐。网传马斯克与曾毓群在某酒店大堂并排前行照片,在他们身后还有特斯拉全球副总裁朱晓彤。

在全球新能源汽车行业的竞争如同烈火烹油的当下,电动汽车企业龙头和动力电池霸主的“强强会面”,难免引发众人高度关注与诸多猜想。

宁德时代作为特斯拉进入中国市场后最重要的电池供应商之一,纵使双方曾有过“小摩擦”,但迄今在动力电池的合作上依旧很紧密。2022年,来自特斯拉的锂电池销售订单也为宁德时代的业绩贡献了380亿元,占总营收的11.59%。

不过,在过去一年多时间里,随着宁德时代多元化布局的脚步越走越急,其在二级市场上的际遇也有所下滑——其股价已从2021年底超380元/股下跌至今天的221.17元/股,累计跌幅超41%。

据业内人士分析,此次马斯克与曾毓群会面,商谈的内容可能会包括上海储能超级工厂的储能电芯供应、未来在北美合作建电池厂以及动力电池供应的事宜。鉴于当前特斯拉对动力电池的需求,宁德时代对大客户的业务需要,二者如有进一步合作,无疑将是一场双赢。

在这场“强强会面”之前,动力电池行业有不少劲敌意图“围剿”宁德时代,不少厂商自研电池并试图摆脱对宁德时代的依赖,但随着动力电池行业的红利消退,激增的产能如何被消化、对宁德时代的影响将到达什么程度?在这场重要会面之后,一代宁王又将落子何方?

01 红利消退

众所周知,动力电池是新能源汽车中最大且最核心的单一零部件,无论是技术材料的突破,还是成本价格的变动,无不时刻影响着新能源汽车行业的发展方向。

因此,对于产销量动辄上百万甚至更高的传统汽车而言,如何实现燃油车向新能源大赛道切换,动力电池的供应算是重中之重。

2022年7月,广汽集团董事长曾庆洪吐槽道,动力电池成本已经占到汽车成本的40%—60%,在给宁德时代打工,并建议国家层面加强对电池行业的监督和引导。

2022年11月,长安汽车董事长朱华荣表示,因“缺芯贵电”,让长安汽车在前九个月损失60.6万辆产量,并呼吁国家层面打击对原材料的囤货和炒作行为。

(图 / 格隆汇APP、财联社APP)

吐槽归吐槽,在电池这一问题上,车企要么独立自研,要么加强合作。

在2022年8月,广汽集团公告将投资109亿元用于设立自主电池公司,以开展自主电池的产业化建设。同年12月,长安汽车和宁德时代共同出资组建了动力电池的合资公司。可见,对于车企而言,可靠的电池技术,稳定的货源供应,近乎等同于产线的稳定保障。

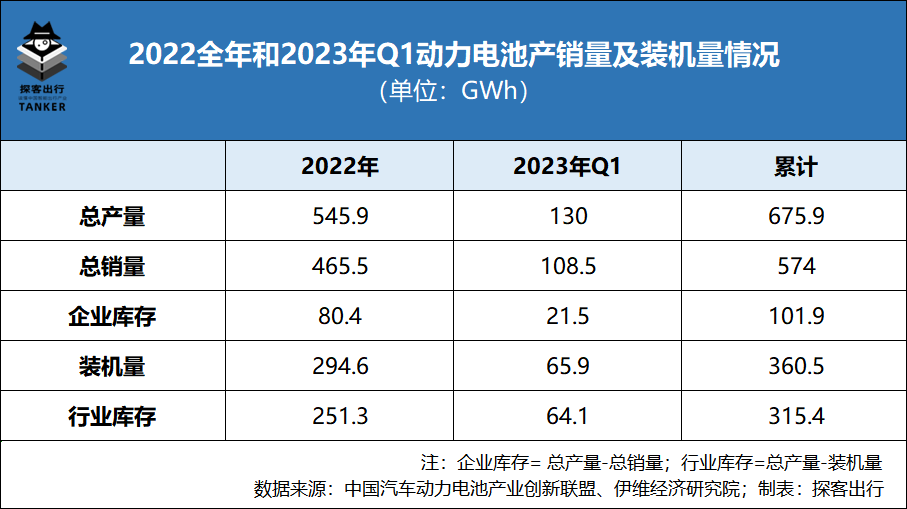

「探客出行」从中国汽车动力电池产业创新联盟获悉,2022年我国动力电池的总产量约545.9GWh(亿千瓦时),同比增长148.50%;全年总销量约465.5GWh,同比增长150.30%。动力电池企业库存(总产量-总销量)约80.4GWh。

同年,国内动力电池的总装机量仅294.6GWh,占全年总产量的53.97%,占总销量的63.29%。

从2022年动力电池的产销量来看,动力电池已经从供不应求转向供过于求,库存量也创下了历史新高,这也使得2023年动力电池行业的“去库存”压力大增。

2023年Q1,我国动力电池总产量约130.0GWh,同比增长16.3%;总销量约108.5GWh,同比增长66.8%。产量销量的同比增速虽有所放缓,但单季度的企业库存量依然达到了21.5GWh。

若是综合2022年80.4GWh的企业库存量来看,过去15个月动力电池的累计库存量已达101.9GWh。

按照2023年Q1约65.9GWh的装机量来折算,仅当前的企业库存量就需要5到6个月的去化周期。若将总产量和装机量进行折算,仅过去15个月的累计的行业库存(总产量-装机量)则需要12到15个月的时间来消化。

对于动力电池的生产商而言,当然也不会以停产的方式来缓解市场的库存压力,反倒是随着技术和产品的加速迭代,以及动力电池产能的逐步提升,库存压力还会进一步加大。

若库存产品在一定时间内没能消化掉,很可能会计入企业的折旧甚至坏账,将进一步加深行业转向所带来的企业经营负担。

这是宁德时代不得不面对因行业红利消退所带来的经营压力,而最新年报数据也进一步展露出了这一问题。

02 龙头触顶

在新能源汽车行业高速发展的红利中,宁德时代仅用了四年时间,实现了营收的10倍增长,一跃成为年营收超3000亿元、市值过万亿的动力电池巨头。

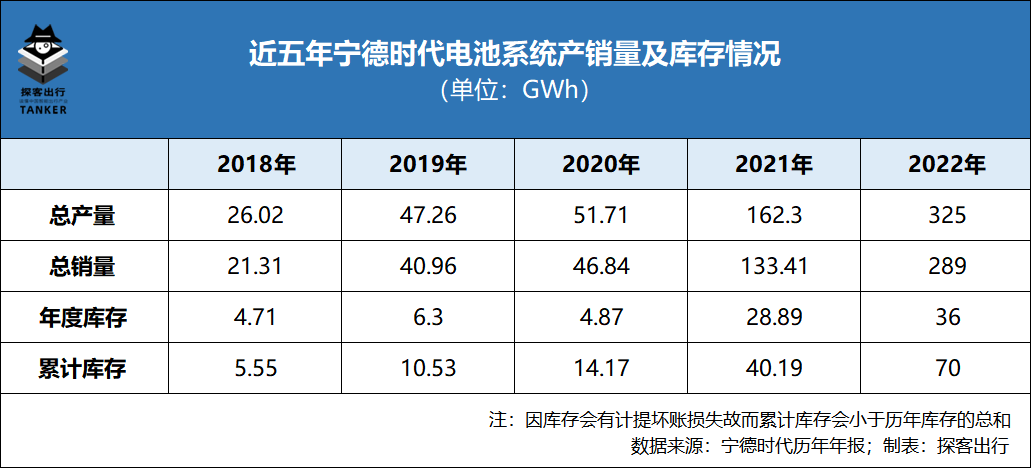

「探客出行」从宁德时代年报发现:在2022年动力电池迎来库存压力的背景下,宁德时代的总产量达325GWh,同比增长100.25%;总销量约289GWh,同比增长116.63%;年库存量达36GWh,同比增长24.61%;累计库存达70GWh,同比增长74.17%。

对比国内动力电池的总产销量会发现,宁德时代2022年动力电池的产销量约占国内总产销量的60%,同比增速均要明显低于国内总产销量水平。

可见,曾在产销量上有着绝对市场占有率的宁德时代,在2022年出现了明显的下降。

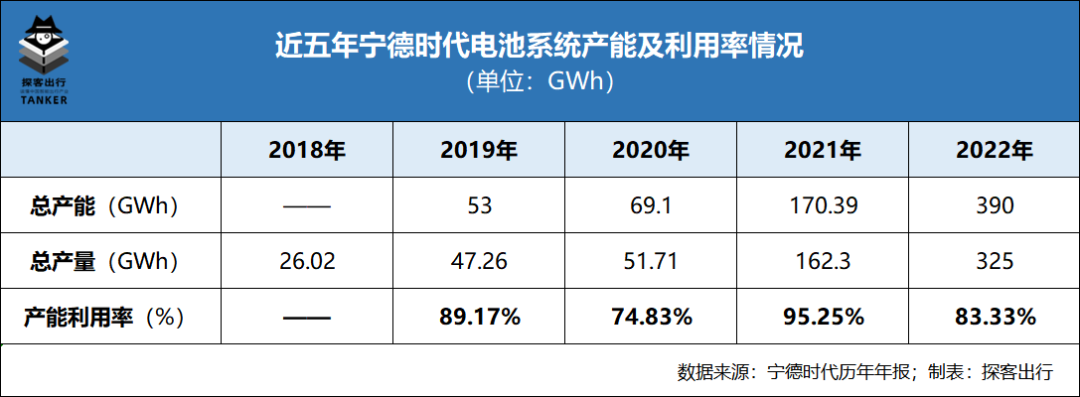

另一方面,宁德时代的总产能在2022年末已经达到了390GWh,若再加上152GWh的在建产能,其广义产能(现有产能+在建产能)已经达542GWh。而2022年国内动力电池的总装机量才不到300GWh,就更不用说2025年670GWh的产能规划了。

「探客出行」从宁德时代财报发现,单一的动力电池系统业务为宁德时代贡献了超70%的营收。若加上储能电池系统、电池材料及回收和电池矿产资源这些动力电池相关的上下游业务,已累计为宁德时代贡献了95%的营收。

押注动力电池产业,借新能源赛道东风,宁德时代似乎已经把一切希望全部寄托于动力电池的兴衰。

高度依赖单一的业务,一旦市场有所转向,宁德时代这3000亿级营收、万亿级市值、500GWh产能的行业巨兽,又将如何应对冲击?

纵使新能源和智能化是汽车行业的大势所趋,即便2022年末新能源汽车的市场渗透率已经超过30%,行业发展速度再怎么快也得是一个逐步推进的过程。

宁德时代一家企业的一年产能就足够国内新能源汽车用上一到两年,显然,这产能布局有些过于激进。

03 市场逆转

总产能大于总产量,总产量大于总销量,总销量大于装机量。这是动力电池上至行业下至企业所急需面临的“库存”压力。

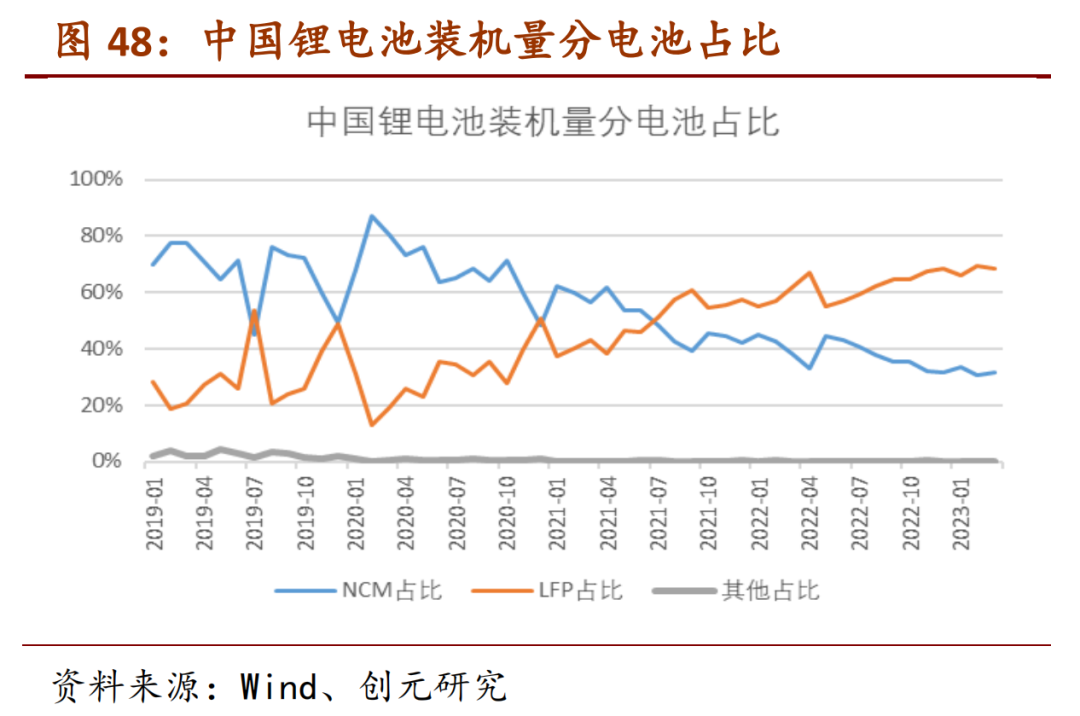

「探客出行」从创元期货研报获悉:从2019年到2023年的四年多时间里,在国内动力电池的装机量迎来井喷时,锂电池的NCM(镍钴锰三元锂)和LFP(磷酸铁锂)材料应用路线也发生了大逆转。

数据显示:中国锂电池装机量在2019年初还是以NCM材料为主,且占比超七成。2021年,NCM和LFP材料的占比出现了“五五分”,到了2023年初,LFP材料电池对NCM材料实现了逆转,且基本稳在了70%的市场份额。

磷酸铁锂对三元锂的赶超,也正是比亚迪对宁德时代的追赶。

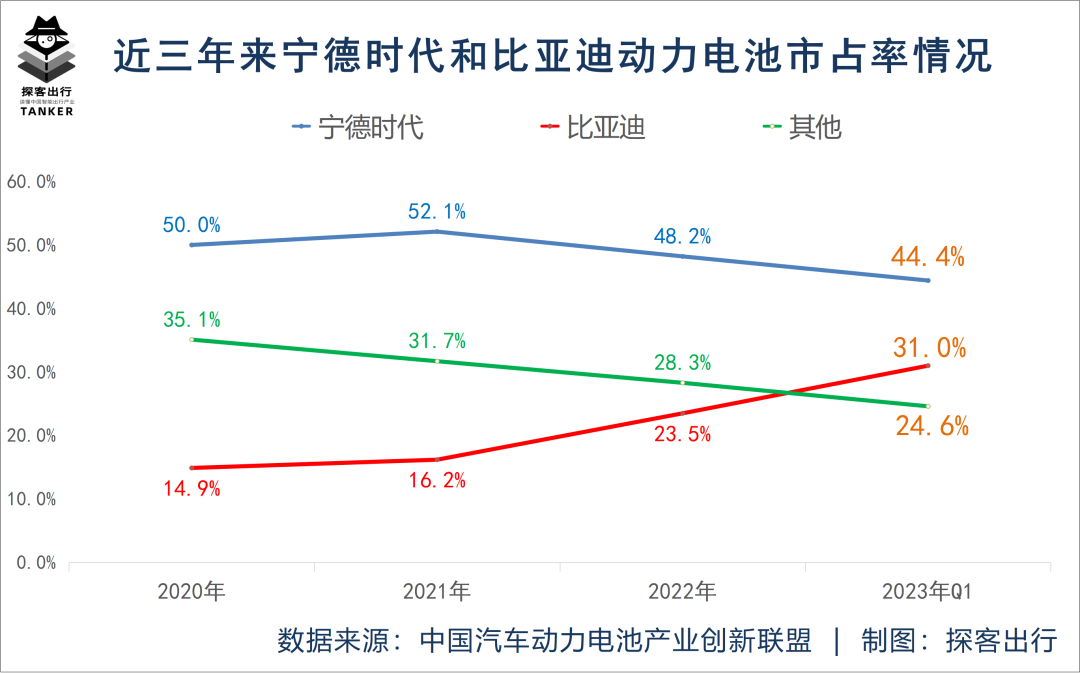

「探客出行」从中国汽车动力电池产业创新联盟获悉,2023年Q1宁德时代动力电池市场占有率约44.4%,相比于2022年下降3.8个百分点。

作为宁德时代的最大“对手”,比亚迪在2023年Q1的市场占有率已经攀升至31.0%,相比于2022年全年提升7.5个百分点。

宁德时代和比亚迪的市占率差距也从2020年的35.1个百分点,迅速下降至2023年Q1的13.4个百分点。

显然,在2023年高喊“颠覆燃油”的比亚迪对宁德时代的市场挤压还将进一步提升。

总体来看,目前动力电池行业的产能状况是——总体量已经从供不应求转向供需平衡,进一步发展将进入到供过于求。而在产品结构上,磷酸铁锂电池曾因价格更低、性能更差、能量密度更低而被称为“落后技术”,如今却已经超越了“先进技术”的三元锂电池市占率。

凭借着更好的电源管理和合理的产品构造,以刀片电池为代表的比亚迪吹响了对宁德时代的追赶号角,并且比亚迪自全面转型新能源汽车赛道后,汽车的产销量日益攀升并开始对外供应刀片电池,其对宁德时代的追赶速度还会进一步加快。

此外,目前不少整机厂商纷纷自研电池,试图与宁德时代“解绑”,加上宁德时代的劲敌之一LG新能源也在美国、加拿大等地投资建厂、积极扩充产能,未来宁德时代在动力电池行业的市场份额还将会发生新变化。

04 结语

2022年,动力电池行业的库存达到历史新高,使得2023年行业去库存的压力大增。

当前,宁德时代面临的挑战归结起来就是:市场供需的逆转,产品路线的转向,企业份额的赶超。而“将鸡蛋放在一个篮子里”的“宁王”急需在这个供需转换的今天分散风险,同时在主营业务触及“天花板”后,急需寻找到主业之外的第二增长点。

有观点认为,或许宁王可尝试下场去造车?但这一发展方向并不理想,宁王虽有一定的电池技术优势,但毕竟是众多新能源车企的核心供应商,身份已经不允许,一旦自己造车电池还怎么卖?突然转行,从零开始似乎更为不妥。

在「探客出行」看来“平台化战略”似乎是宁德时代的未来,也是宁德时代在做的一件事。

以动力电池的核心技术和市场地位,作为平台化发展的基础,再联合各大整车厂、动力电池的上下游企业以及新能源新材料的研究和探索者,通过股权投资、项目孵化或者联营企业的模式,将整个新能源行业进行深度捆绑,推进全行业的发展。

天眼查数据显示,截至目前,宁德时代直接投资的企业有110家(含3家经营异常),而通过间接性股权穿插投资的企业累计有超过500家,主要集中在交通运输、先进制造和人工智能等领域。

单从直接投资的这百余家企业来看,宁德时代已先后投资拜腾汽车、北汽蓝谷、极氪汽车、阿维塔科技、哪吒汽车、赛力斯等十余个新能源汽车品牌;同时,还有和一汽、上汽、北汽、广汽、中车以及国开基金、中金公司等国家队共同出资或联合投资的企业。

而近日,宁德时代通过旗下全资子公司牵头成立主营私募股权基金和创业投资基金的溥泉私募基金。显然,这是为了更方便地寻找到优质的初创型企业,以此来为宁德时代找到除动力电池及相关业务之外的第二增长点。

在多元化布局的背后,无非是为了避免因将鸡蛋放在同一个篮子里而出现“坍塌式风险”。

而在马斯克和曾毓群的会面之后,此前在业内流传的关于宁德时代赴美建厂的消息或许会有更清晰的发展走向。无论如何,从会面的情况及各方消息来看,这次会面将是推动双方互利共赢合作的一个重要节点,也是宁德时代能否继续保持高速且稳步发展的关键。

评论