文|消金界

近期,昆山农商行更新了其招股说明书,停滞已久的IPO进程有了启动迹象。

位于全国百强县之首的昆山市,昆山农商行拥有着让其他农商行羡慕的经济环境。但昆山农商行登陆A股的排队时间并不算短,目前还一直处于预披露更新阶段。

消金界注意到,早在2017年,昆山农商行就提出了以零售业务为主体的战略转型,信贷资源开始向零售业务倾斜。2023年,昆山农商行又提出了新的三年发展战略规划,依旧坚持以零售为主体的战略定位。

将近6年的时间过去了,昆山农商行零售转型成果如何?IPO进程能否趁注册制的实施加速呢?

01、小微企业贷占比高风险大

根据最新披露数据,2022年,昆山农商行实现净利润16.56亿元,同比增长22.8%,营业收入44.88亿元,同比增长6.03%。利息净收入29.53亿元,同比增长7.44%。计提信用减值损失7.74亿元,同比下降25.52%。

资产质量方面,截至2022年末,昆山农商行不良贷款率0.85%,比上年末下降0.11个百分点。

就2022年整体的市场环境来说,昆山农商行的盈利能力还算不错。

之前我们提到过,东莞银行小微企业客户占比高(详见《贷余两年翻两倍,这家拟上市银行默默发力消费贷》)。同样作为经济发达地区的地方性中小银行,昆山农商行也有着同样的特点。

昆山农商行的业务主要集中在昆山市,对公贷款主要定位于中小企业。

即便如此,在对公业务上,昆山农商行仍旧继续向“小额分散”转型,因此小微企业客户增长比较快。目前,昆山农商行的客户主要为民营中小微企业,且涉农企业占比较高。

2022年6月,昆山农商行公司贷款客户中,中小微企业占了98.35%,民营企业占了89.68%,涉农企业占了84.77%。

截至2022年末,昆山农商行总资产1551.06亿元,比上年末增长15.02%。78.2%的贷款集中在昆山市。中小微企业贷款已经成为昆山农商行主要的收入和利润来源。

整体来看,昆山农商行的资产总额不大,用户定位主要在区域内的中小企业和三农客户,是一家典型的地方性的中小银行。

但这种结构对昆山农商行来说是一把双刃剑——服务当地小微企业,是与大行竞争中一个差异化的发展策略,也符合自己的能力,但经济下行压力增大的情况下,中小企业和民营经济容易受影响,昆山农商行不良贷款存在反弹的压力。

虽然所在地昆山,经济发展水平很高,尤其是民营经济比较发达,连续多年位居经济百强县之首,但疫情和宏观经济下行压力,对小微企业造成的冲击更大,对盈利水平和资产质量带来不利影响。

据消金界了解,2022年以来,昆山农商行部分客户经营困难,贷款风险有明显上升,2022年全年累计新发生不良7.33亿元,同比增加了2.41亿元。

为了控制风险,昆山农商行限制了异地支行的大额贷款准入,同时加大了不良贷款清收的处置力度,2022年,其处置了7.05亿元的不良资产。其中,现金清收2.51亿元,核销1.94亿元,打包转让2.46亿元。

2022年,昆山农商行计提信用减值损失7.74亿元,同比下降了25.52%。通过降低贷款拨备的计提力度,来推动净利润持续增长。

根据昆山农商行2023年的经营计划,2023年计划贷款增长11%,净利润增长8%。能否实现既定的增长目标,还要看小微企业贷风险了。

02、零售转型

2017年,昆山农商行确立了以零售业务为重心的战略,开始进行零售转型。自此以后,更多的信贷资源开始向零售条线倾斜。

2021年,昆山农商行对昆山的乡镇地区“整村授信”,扩大用户规模。由于住房按揭贷款增速放缓,以及监管整顿互联网贷款,昆山农商行开始调整个人贷款的业务结构,主要发展个人经营贷、个人消费贷以及自营线上贷款。

具体措施来看,个人经营贷方面,优化创业贷等产品的业务流程和定价。个人消费信贷方面,昆山农商行的客户定位进一步下沉,重点推广针对白名单客户的“备用金”。互联网贷款方面,按照监管政策的要求开始控制总量和调整结构,与微众银行、网商银行等互联网银行合作。另外,开始重点发展自营的线上贷款。

截至2021年末,昆山农商行互联网联合贷余额为43.56亿元,较年初增长4.06%。自营线上贷款为1.21亿元。

2022年,昆山农商行继续调整个人贷款业务结构。贷款分布方面,截至2022年底,企业贷款余额394.02亿元,占比41.89%,个人贷款余额449.37亿元,占比47.78%。个人贷款已经超越企业贷款将近6个百分点。

个人贷款结构方面,住房按揭贷款138.73亿元,占比30.87%,个人经营贷187.97亿元,占比41.83%,个人消费贷93.63亿元,占比20.84%,信用卡贷款29.03亿元,占比6.46%。

截至2022年末,互联网贷款贷余额为39.5亿元,较年初下降了9.32%。为了补位互联网联合贷的缩量,昆山农商行继续发展线上自营业务。

2022年昆山农商行推出了线上自营新产品——备用金。备用金是向个人发放的全线上信用贷产品, 2022年全年新增授信80亿元,2022年底贷款余额增加20多亿元。现在已经成为昆山农商行个贷拳头产品。

昆山农商行的零售转型可以说是中小银行零售转型中比较典型的——信贷资产以中小微企业贷为主,面临增长压力开始零售转型,在转型过程中遇到个人房贷增速减缓、压降互联网贷款规模,没能依靠联合贷突围就被迫发展自营贷款。

但对于中小银行来说,发展个人自营线上贷款并不容易,自身技术能力差,稍不留神风险就会很大。

回到昆山农商行,登陆A股排这么长时间的队,还不单单是业务层面的问题。

昆山农商行成立于2004年底,是在昆山农村信用合作社的基础上成立的地方性股份制农村商业银行,初始资本为3.5亿元,经过多次未分配利润转增股本和定向增资之后,截至2022年3月,昆山农商行注册资本增至16.17亿元。

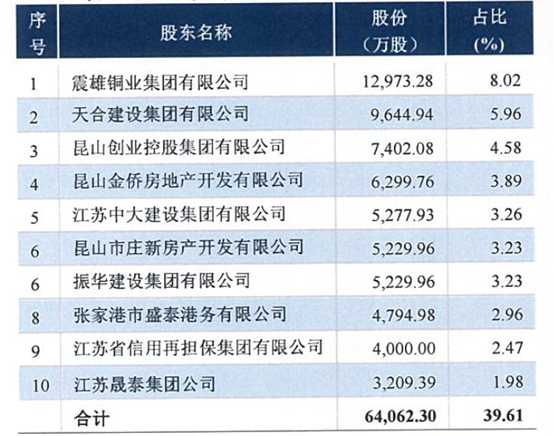

股权结构方面,昆山农商行的股权比较分散,股东主要是当地民营企业法人和自然人。

截至2022年6月,昆山农商行共计34户股东将持有的股权进行了质押,占股份总额的17.88%。前十大股东合计质押了8.82%的股份。存在因股东质押股份被处置从而导致股权结构发生变化的风险。

而证监会对昆山农商行首次公开发行股票申请的反馈意见,提出了股份转让、关联交易等问题。

据了解,直到2022年3月末,昆山农商行的关联交易指标才达到监管的要求。

虽然注册制已经正式实施,但在股东层面,昆山农商行还有很多问题需要解决。股东如此分散,股权质押比例又比较高,一旦出现质押股权被处置的情况,难免会影响到经营,即便上市了,恐怕也很难让投资者放心。

评论