界面新闻记者 |

今年以来,险资举牌出现了回暖迹象。

6月2日-3日,长城人寿连续两日发布举牌上市公司股份公告。而伴随长城人寿的两笔增持,年内险资举牌已累计达到5次,不仅增持标的涵盖A股、H股,且5笔交易均为主动举牌,较往年出现很大不同。

据公告披露,6月1日和6月2日,浙江交科(002061.SZ)和中原高速(600020.SH)分别获长城人寿在二级市场以自有资金买入252万股和802.93万股。

增持完成后,长城人寿持有浙江交科股份至1.31亿股,占该上市公司A股股本的5.03%;持有中原高速至1.12亿股,占该上市公司A股股本的5.00%。如若按照两家公司买入当日收盘价计算,长城人寿持有两家公司市值已分别达到5.35亿元和4.09亿元。

从上市公司定期报告还可发现,长城人寿对两家公司的布局最早是从去年四季度就已开始。

其中,中原高速方面,2022年年报,长城人寿2022年四季度以“长城人寿-分红-个人分红”账户累计买入该公司股份4284万股;2023年1季度,该分红账户又继续增持中原高速股份至7194万股;与此同时,“长城人寿-自有资金”也在一季度大手笔该公司股份至1735万股。

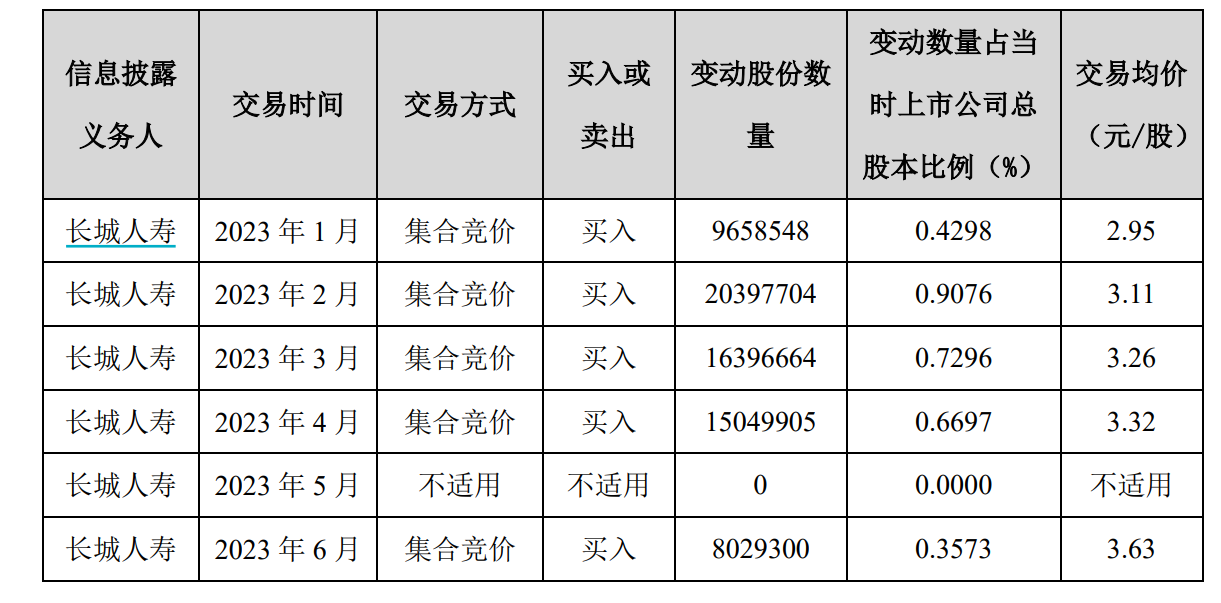

从此次中原高速披露的简式权益变动书可知,包括此次举牌在内,仅今年以来,长城人寿已通过集中竞价交易买入中原高速5笔,5笔交易累计耗资2.24亿元。截至目前,长城人寿已位列中原高速第三大流通股股东之列。

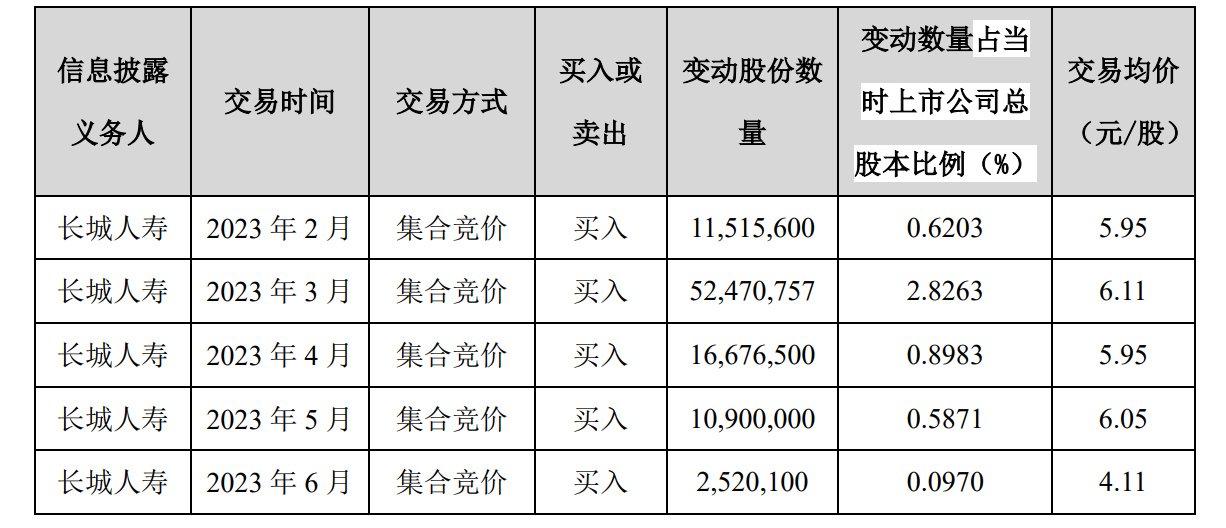

浙江交科方面,据界面新闻梳理,长城人寿首次买入该上市公司股份在今年一季度,结合简式权益报告书,自今年2月份以来,长城人寿同样也在二级市场以集中竞价方式买入浙江交科5笔,总交易金额5.65亿元,当前长城人寿已晋升至浙江交科第二大流通股股东。

整体上看,两家上市公司均披露称,长城人寿的此次权益变动是基于保险公司自身配置需求以及上市公司配置价值考虑的长期投资;此次权益变动后,不排除未来12个月内,长城人寿继续增加上市公司股份之可能性。

而与此同时,界面新闻记者在致电两家上市公司询问长城人寿后期是否存在派驻董事的可能时,也均被告知目前尚未接到相关消息,后续若有进展将按照监管进行披露。其中,中原高速还表示,长城人寿如若想派驻董事,也需要经股东大会投票表决通过后才可以。

值得一提的是,随着长城人寿新增两笔举牌行动,年初以来,被举牌的上市公司已累计达到5家,总交易金额已累计超10亿至10.69亿元人民币。尽管总金额仍不敌2022年的14.75亿元,但参与机构和被举牌上市公司数量却增长,同时举牌类型也显著丰富。

据界面新闻梳理,今年1月,中国人寿参与A股上市公司万达信息(300168.SZ)定向增发,战略性获配7752万股,持股占比从18.17%上升至20.32%;同月,阳光人寿认购首程控股(0697.HK)配股2.53亿股,截至2023年1月末,阳光人寿与一致行动人阳光财险合并持有首程控股港股股票4.56亿股,占该上市公司总股本的6.05%;2月,太平人寿买入光大环境(0257.HK)690万股,截至2月28日,太平人寿及其关联方有光大环境H股3.07亿股,占该上市公司H股股本比例为5.00%。

整体上看,无论是参与定向增发还是配股,亦或者在二级市场上竞价买入,上述五笔交易全部为险资主动举牌,举牌数量不仅较前两年明显增加,且举牌积极性也出现提高。

中国保险业协会披露,2021年,险资举牌仅发生一例,为国寿集团通过QDII账户出资方式参与中国华融(2799.HK)非公开发行H股股份。

2022年虽有4场险资举牌,但其中两起均为被动举牌,不涉及险企出资,分别为前海人寿被动举牌宝新置地(0299.HK)和泰康人寿被动举牌京新药业(002020.SZ)。

另外两起主动举牌则分别为中国太保参与天齐理业港股首次公开发行以及太平人寿增持工商银行港股,据港交所披露,险企在上述两家增持中分别斥资折合人民币分别为9.19亿元和5.57亿元。

因此,从举牌次数上看,2023年上半年,险资举牌情况上已经追平2021-2022年两年数据。

在此前业绩发布会上,中国人寿首席投资官张涤就曾表示,在险资的整个战略配置中,权益投资是一个关键少数,而从估值角度看,经过前期的调整,权益的估值已经落到了中枢长期中枢之下,配置价值慢慢显现,进行长期投资的话,在估值角度看已经达到了左侧加仓的条件了。

中国平安总经理助理兼首席投资官邓斌也提到,对于股票市场,今年是有结构性机会的一年,特别是随着经济宏观经济的恢复,进入到上行和扩张区间,今年的股票市场会带来比较好的机会。总体来讲,对于今年的投资业绩有比较强的信心。

此外,广发证券在本月发表的最新研报中也指出,在本轮资产荒下,保险公司也将适度提升权益类资产的比重,但考虑到IFRS9准则下利润表的波动,预计将调整权益类资产的比重,包括提升高股息资产的配置,计入FVOCI,通过稳定的分红来提升投资收益,又进一步降低利润表的波动。

评论