文|独角金融 高远山

2004年成立的天弘基金管理有限公司(下称“天弘基金”),2013年与支付宝推出“宝宝类”产品余额宝。此后,这位“无名小卒”异军突起,成长为净资产规模超万亿的巨无霸公募基金公司。

后“余额宝”时代,天弘基金也在做更多尝试,包括扩建投研团队、发行新产品等,不过产品数量增长之时,基金经理也在负重前行,目前肉眼可见的问题包括基金经理“一拖多”、精力分散、业绩表现不尽人意等。

天弘基金产品类型多数为指数型基金,相较于权益类产品,主要看跟踪指数业绩偏离度,但管理的产品业绩如果相差悬殊,是否应适当性地给基金经理做“减法”呢?

01 6名基金经理“一拖多”

截至目前,天弘基金44名经理中,其中6名在管产品数量均超过10只,还有基金经理管理17只产品。

分别来看,6名“一拖多”的基金经理分别是:陈瑶、林心龙、刘笑明、刘洋,沙川、杨超,管理的基金资产规模分别为410.18亿元、284.15亿元、170.83亿元、232.4亿元、243.3亿元、106.71亿元,在管基金数量分别为16只、17只、10只、10只、15只、11只。其中,刘洋、林心龙、沙川、陈瑶是天弘基金一手培养起来的基金经理。

图源:wind

从6名基金经理管理的产品类型看,其中刘笑明、杨超、林心龙、沙川、陈瑶主要管理偏股型指数基金,刘洋擅长管理偏债型指数基金。

业绩是否优异,与基金经理管理的产品类型有直接关系。从近3个月、6个月、1年的业绩看,管理偏债型指数基金的刘洋,10只产品平均收益率为正,对比中证综合债收益率,产品业绩还是跑输了基准指数。

图源:wind

其余5名“一拖多”基金经理平均收益率均为负。跌幅最高的是,刘笑明管理的10只产品,近3个月、6个月、1年的收益率跌幅分别为-17.67%、-17.15%、-20.7%。

在管基金数量最多的基金经理林心龙,审视其近年业绩表现,截至6月6日收盘,林心龙管理的17只产品中,近3个月、6个月、1年期收益率分别为-3.47%、-2.55%、-8.24%。

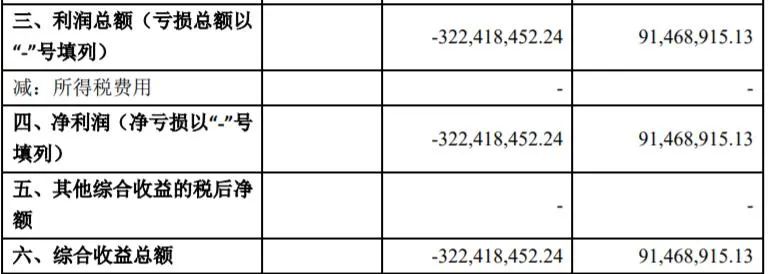

林心龙依靠管理的“天弘中证计算机ETF”曾收获不小的名气,最佳任职回报率达41.28%;业绩较差的是“中证新能源车A/C”,产品成立于2021年4月9日。2022年是林心龙完整管理该基金的第一个年份,该基金A/C类产品净值增长率分别为-26.5%/-26.65%,导致当年利润为-3.22亿元。

图源:年报

林心龙对于新能源行业走势也在2022年报中做出了展望,表示“2023年新能源车渗透率有望延续上升趋势。产业链上下游供需矛盾随着产能逐步释放得到缓解,整个行业有望进入到降本驱动的良性发展阶段。新能源车的关键性能如续航里程、智能化水平在技术升级的加持下均有明显提升,新车覆盖价格区间也从高端逐步往中低端渗透”。

与林心龙预期相反的是,截至6月6日,今年以来中证新能源车A/C收益率分别为-11.18%/-11.26%;低于同类基金的-0.4%,跟踪标的中证新能源汽车指数,年化跟踪误差为1.56%。

前海开源基金管理有限公司董事总经理、首席经济学家杨德龙分析认为,指数基金主要是比较业绩的偏离度,并不是看涨跌,比如说指数下跌了多少,而这类基金一年业绩的偏离度相当于标的指数不能超过4%。

“而管理指数基金的经理如果一拖多,对指数基金的影响相对于权益主动基金经理来说要小一些。但如果偏离度超过了合同规定的不超过4%,可能就要适当的减负”。杨德龙对此分析。

02 8年“老将”产品业绩相差悬殊

提起天弘基金,不得不提及其控股股东蚂蚁集团。从股权结构来看,蚂蚁集团持股51%,天津信托、君正集团、芜湖高新投资以及员工持股平台分别持股16.8%、15.6%、5.6%、11%。

背靠蚂蚁集团,天弘基金被业内认为是最具互联网精神的公募基金公司之一,其中,最为知名的便是2013年天弘基金与阿里联手在互联网平台推出的余额宝,产品一经问世后收益率一路攀升,打造出了一款现象级国民理财产品。

截至2015年底时,天弘基金资产管理业务总规模(含专项专户)已经高达10742亿元,成为国内基金业历史上资产管理规模破万亿的基金管理公司。

随着利率下行和资管新规打破刚兑,货币基金的收益率和规模双降,天弘基金不得不寻找新的发展路径,迈入“后余额宝时代”。

2015年起,天弘基金开始战略布局指数基金业务,并在2019年进军ETF领域,提出“国民ETF”概念,希望能够复制余额宝的辉煌。

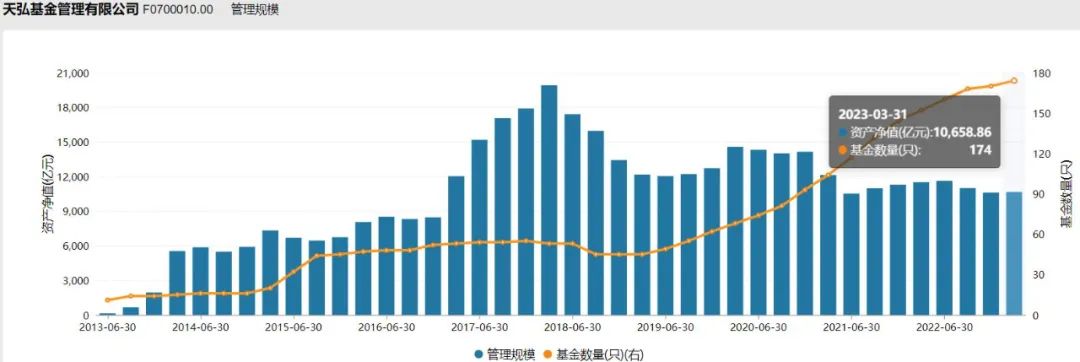

截至一季度末,天弘基金在管基金数量174只(同类基金合并计算),同比增加22只。其中债券型基金53只,同比增加12只;股票型基金67只,同比增长8只。在管基金净资产规模1.07万亿元,其中货币型基金规模达7753.78亿元,占总规模的比例超过75%;权益指数型基金总规模超过825亿元,占比约8%。

数据可以明显看出,天弘基金布局指数基金7年,发行数量最多,但规模占比偏低,仍然是公司的短板。

6名“一拖多”的基金经理中,任职时间最长的是杨超,担任基金经理超过8年。2019年1月加入天弘基金后,杨超开始担任指数与数量投资部总经理、基金经理。在此之前,杨超曾在泰达宏利担任5年基金经理。8年来,杨超管理的产品最佳回报率75.62%,这一优异成绩还是在泰达宏利时期。

杨超管理的11只产品多为ETF等指数基金,但一个人负责这么多只,基金经理是否真的有“三头六臂”,这么多“孩子”又能否照料得过来。

精力有限,导致收益率差距也尤为悬殊。从产品平均业绩表现看,近3个月、6个月、1年的收益率分别为-5.97%、-3.63%、-5.65%。

分别来看,杨超管理的“天弘中证500指数增强”任职回报率最高,截至6月6日收盘,A/C类产品回报率分别为67.48%/65.55%,高于同类平均的43.09%。任职回报率最低的产品是“天弘中证新能源指数增强”,A/C类产品回报率分别为-32.65%/-32.83%,低于同类平均的-11.12%。

针对跌幅最高的产品,杨超分析认为,结构上,光伏板块新电池片技术应用有望迎来量产;风电板块重点关注海上风电的装机放量;储能进入到2023年,随着商业模式的明确,国内大储需求有望快速增长,而国外户储需求在能源危机短期无法有效消除的背景下,同样有望延续高速增长。

03 老将带新人,1+1能大于2吗?

分析基金经理“一拖多”背后的原因,离不开基金数量迅速扩容,而新发行的产品,往往因公司人才紧缺要依赖明星基金经理的光环效率扩大规模,却忽视了各家基金公司在你追我赶之时,投研团队的实力和业绩,才是基金公司安身立命的根本。

近一年来,天弘基金离任基金经理4人,高于行业平均的1.95人;新聘基金经理8人,高于行业平均的4.48人。截至目前,44名基金经理人均管理产品4.07只,高于行业平均的2.75只。

新聘的基金经理包括唐博、张戈、潘昱杉、田瑶、程仕湘、程明、陈敏。而8位新聘基金经理并不能单独管理产品,多是与公司明星基金经理共同管理。例如,“天弘安益债券”起初由百亿基金经理赵鼎龙管理,2023年2月,与刚升任为基金经理的程仕湘共同管理。

图源:wind

老将带新人,在天弘基金并不少见。以“天弘中证新能源指数增强”为例,2022年7月成立该产品时,最初由杨超单独管理,不到半个月的时间,新增聘了基金经理林心龙共同管理。

而林心龙此时刚加入公司刚两年,之前一直担任天弘基金高级研究员,2020年末升任为基金经理,在指数基金产品数量大幅增长之时,原有的投研团队已经无法满足需求,老将带新人,已然成为公司培养新人的一大模式。

除了“天弘中证新能源指数增强”,二人共同管理的产品还有“天弘中证高端装备制造增强”,产品业绩表现同样低于同类平均,产品近1年收益率为-13.28%,低于同类平均的-5.72%。

对于头部基金公司而言,加强人才队伍的建设可以避免基金经理跳槽的担忧,明星经理带新人,一方面可以在培养人才队伍上提高效率,也给新人留出更多的发展空间,能否培养成功,最终还是要用业绩说话。但同时也需要注意到,两人或两人以上管理产品沟通成本较高,可能会错过较多市场行情。

在管基金数量最多的是潘昱杉,2022年8月加入天弘基金,目前总共管理9只债券型基金,其中在加入后的同一年11月,一口气担任5只产品基金经理,2023年至今又新增4只产品由其管理。业绩表现最好的是“天弘兴享一年定开债”,管理时间154天,任职回报3.38%。

从收益表现看,截至目前,天弘基金指数型、债券型产品近3个月、6个月、1年期收益率低于行业平均。在行业进入高质量发展的当下,天弘基金“做减法”势在必行。

你对天弘基金了解吗?你认为“一拖多”给基金经理带来哪些风险?留言聊聊吧。

评论