文|氨基观察

每一家生物类似药的制造商们,最乐于等待的必然是重磅炸弹日薄西山的到来。在他们看来,“敢教日月换新天“就是一夜之间的事情。

可以理解。全球第一个生物类似药于2006年在欧洲上市,此后逐渐抢班夺权,瓜分品牌生物制剂打下的江山。

美国生物类似药市场起步较晚,第一个game changer直到2015年底才姗姗来迟。但大幕迅速拉开,截至2022年12月底,FDA已批准40 款生物类似药。

2023年,更是生物类似药大事记年份。在这一年,药王阿达木单抗在美国的专利正式到期,将有多达10种生物类似药一拥而上。之后,或许会诞生诸多生物类似药的传奇。

但是,问题也由此而来:成为game changer,真的这么容易吗?

答案是否定的。

从过去十几年的历程来看,生物类似药不如意者,虽然称不上十之八九,但市场占有率不佳的后来者绝不罕见。

也就是说,并非每一款生物类似药,都能颠覆前辈们的game changer。

01 从低迷的英夫利昔单抗类似药说起

英夫利昔单抗的挑战者们,便吃了瘪。

英夫利昔单抗由强生研发,是一种用于治疗多种自身免疫性疾病的嵌合单克隆抗体,适应证包括克罗恩病、溃疡性结肠炎、类风湿性关节炎、强直性脊柱炎、银屑病、银屑病关节炎和白塞病。

由于囊括众多适应症,英夫利昔单抗销售额峰值超过80亿美金。在这一背景下,随着其专利的到期,类似药挑战者大举入侵。

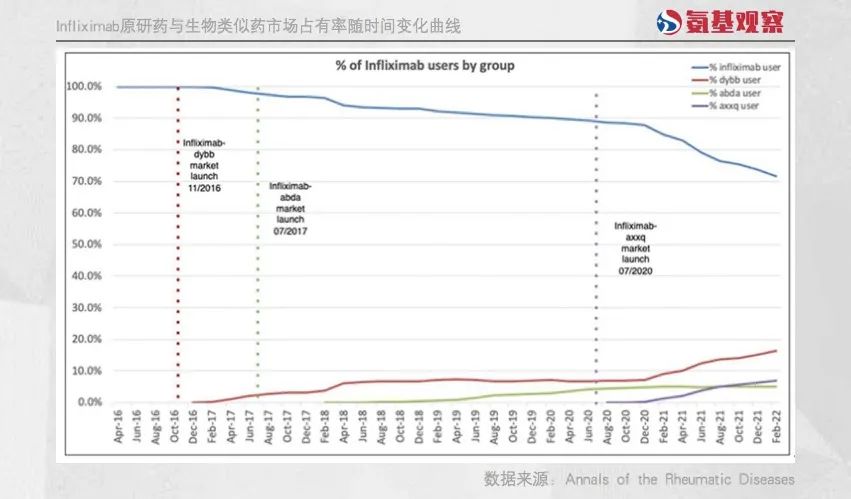

首个英夫利昔单抗生物类似药infliximab-dybb,于 2016 年进入美国市场。随后,又有多款类似药相继上市:

infliximab-qbtx: Ixifi ,辉瑞,2017年12月获批

infliximab-axxq: Avsola , Amgen, 2019年12月获批

infliximab-abda: Renflexis , Samsung Bioepis Co., 2017年4月获批

然而,这些挑战者们入侵失败了。虽然已进入市场多年,但英夫利昔单抗类似药的日子并不如意。

有研究人员调查了英夫利昔单抗生物类似药在美国的使用情况。

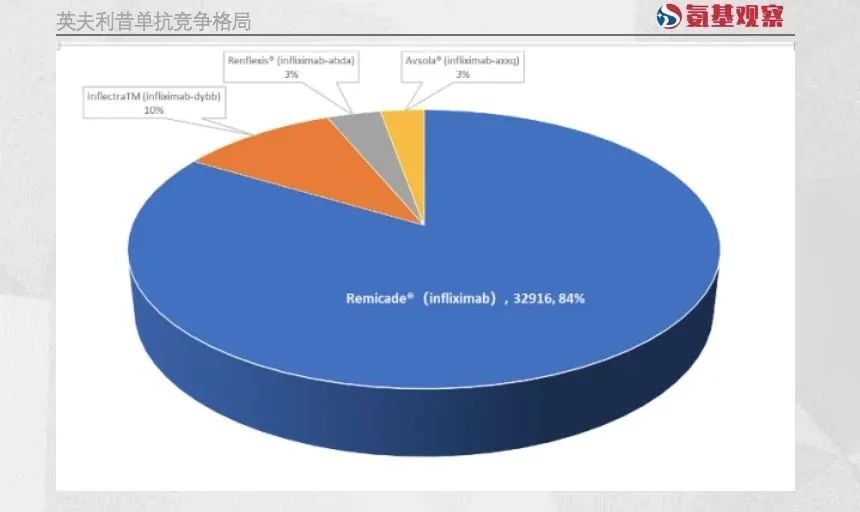

研究发现,2016年至2022年间,32916人使用了生物原研药英夫利昔单抗。与之相对的是,只有不到7000人使用了英夫利昔单抗生物类似药。

也就是说,面对生物类似药的市场侵蚀,生物原研药仍然掌握84%的患者群体,而三款生物类似药只能在剩下的16%的市场里面“取一瓢饮”。

截至2022年12月,英夫利昔单抗原研药仍然牢牢占据超过70%的市场。

这也得到了医院的证实。在102家具有一定规模的风湿病学机构中(英夫利昔单抗使用者超过20人),16.6%的机构中根本就没有患者使用生物类似药,处于“查无此药”的状态;有27.4%的机构,其生物类似药的患者使用率在1%到10%之间。

只有15.6%的机构,它们拥有超过一半的患者在使用这些生物类似药。

从统计学角度看,年龄、性别、种族、民族、保险、地区和风湿病诊断的标准偏差均不大于0.5,说明不同组别的患者特征差异非常微小。这意味着,没有一个突出的因素导致了患者选择不同类比的药物。

在美国,类似英夫利昔单抗生物类似药水土不服的情况,比比皆是。

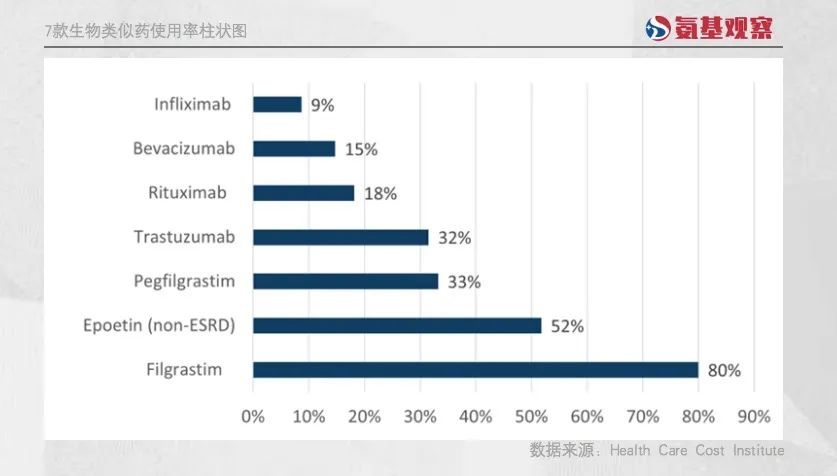

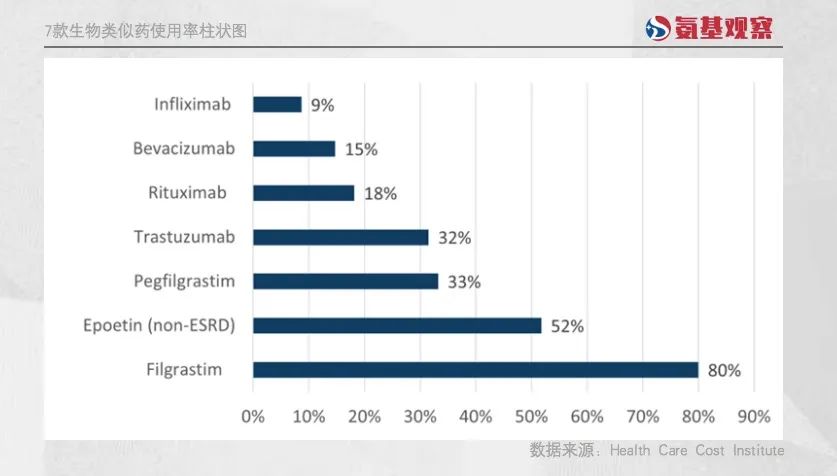

一项针对“2019 年至 2021 年间拥有雇主赞助保险的人群生物类似药使用现状”的分析显示,7款总支出接近310亿美元的药物,其中5种生物类似药使用率低于三分之一。

要知道,7种药物的原研药价格均显著高于生物类似药。价格差异最大的是filgrastim 和trastuzumab,比相对应的生物类似药贵50%以上。

Bevacizumab生物制剂比生物类似药高 36%,其他四种品牌生物制剂的价格比仿制药高20%以上。

这是一种包藏悖论的现象,价格更高的生物原研药(除epoetin之外)比价廉但效果可比的生物类似药更受欢迎。这又是为什么呢?

02 难以跨越的中间商

最大的因素之一,是难以跨越的中间商。

与我国药品采购实行“两票制”不同。美国药物流通过程纷繁复杂,涉及到多个机构。其中,药房福利管理者是最关键的角色。

药房福利管理者虽然不在流通环节中,但它却拥有审核医生处方、处方集的制定、药物价格的谈判等多项权力。根据EVERSANA数据显示,2017年,前三大药房福利管理者就已经影响全美73%的处方药销售。

难以绕开的药房福利管理者,让原研药企有了狙击生物类似药的机会。通常来说,原研药制造商会在生物类似药上市前夕,与付款者签订多年回扣协议。

回扣比例一般惊人。例如风湿病学使用的药物,如anti-TNF(抗肿瘤坏死因子),计划的回扣可接近药物标价的50%。

除此之外,原研药生物制造商还为仿制药设置了所谓的“回扣陷阱”,即“有它无我“的威胁。

很显然,如果将生物类似药列于处方集头牌位置,原研生物制品制造商就会向付款者发出威胁,撤回对于后者来说非常可观的回扣。对于PBM来说,显然不愿意见到这一局面。

这就解释了,为什么只有很少量的商业医疗保险 D 部分计划涵盖生物类似药,而绝大多数的保险仍然主推生物原研药。

英夫利昔单抗生物类似药难以打开市场,一个重要负面因素就是品牌生物制剂制造商与药房福利管理者之间的回扣安排。

强生向 PBM 提供大量回扣,有效地降低了付款人的品牌产品费用。这使得生物类似药很难在价格上竞争,因为回扣安排通常有利于参考产品。

除了英夫利昔单抗生物类似药之外,掣肘于类似因素的生物类似药,还包括Pegfilgrastim,Bevacizumab,Trastuzumab和胰岛素等生物类似药。

可以说,回扣和折扣的制约是生物类似药绕不开的障碍。

03 医生的处方惯性

除了回扣制度外,医生的处方惯性同样不容忽视。

一项研究显示,超过三分之一的医生从未开过生物类似药的处方。这背后,影响的因素较多,大致可以分为以下几类:

1)不熟悉:惯性是物体自带属性,人也一样,对于新鲜事物的接受总需要一个时间和过程,或长或短。医师可能更熟悉并更愿意开出上市时间较长的品牌参考产品。而生物类似药是相对较新的产品,医生对其使用的经验和熟悉度可能较低。这种不熟悉会导致在开具生物类似药处方时犹豫不决。

2)功效和安全性担忧:虽然生物类似药经过严格测试并证明与参考产品相似,但与参考产品相比,一些医生可能仍对其功效和安全性担忧。这导致,医生可能会导致在开处方时犹豫不决,即使监管机构已确定它们高度相似。这就好比足球比赛中那句众人皆知的箴言:永远不要改变赢球的阵容。

3)患者接受程度和类似药推广介绍:医生在做出处方决定时,也可能考虑患者对生物类似药的接受和理解。如果患者不熟悉生物类似药或对从参考产品转换有保留意见,医生可能会选择“就坡下驴”,视类似药而不见。

4)风险规避:在医药领域这个可能荆棘遍布、步步惊心的领域,医生可能有一种自然而来的规避风险倾向,更愿意坚持熟悉的治疗方法。不良事件的潜在后果,就像悬在他们头顶上的达摩克利斯之剑一样,无形地推动者医师对新生事物采取敬而远之的态度,尤其是在真实世界数据尚不重组的情况下,以不变应万变也算是一种“明哲保身”的策略。

5)报销和激励:与处方参考产品相关的报销结构和经济激励,会影响医生的行为。虽然药房福利管理和保险机构是获利的大户,但医师也是这个环节中重要的参与者。参考产品的折扣和更高的报销,以及复杂的回扣系统,可能会阻碍医生开出生物类似药的处方,尽管它们的标价较低。

而报销政策可能会不利于价格较低的生物类似药。付款人通常对品牌参考产品和生物类似药采用不同的成本分摊结构。与品牌参考产品相比,生物类似药可能需要患者支付更高的自付费用,即使生物类似药的标价较低。

04 监管问题和互换性

生物类似药的监管非常复杂,也影响了类似药的商业前景。

与小分子药物不同,生物药物不具有100% 相同的结构。例如蛋白质糖基化是可变性的一个重要来源,可以影响免疫原性、稳定性和临床疗效。

根据现行的 FDA 法规,制造商需要提供数据证明从原研生物制剂和生物类似药的“生物相似性“,即安全性和有效性没有显著影响。

如果一种生物原研药有多种适应症,那么生物类似药应用于原研药已经批准的其他适应症(而生物类似药自身没有临床数据),即所谓的”外推“(extrapolation),需要具有信服力的科学证明。

除了外推正当性外,每个适应症的不同独占期可能会造成额外的批准延迟。

除了一般性的监管批准挑战之外,生物类似药还要面临一个“可互换性“(interchangeability)的问题。

所谓可互换,指的是一种生物类似药有望产生与原研药相同的临床结果。要获得此认定,生物类似药制造商需要向 FDA 提供额外信息,以评估产品之间交替或转换的风险。你可以理解为,国内的一致性评价。

拥有“interchangeability“头衔的生物类似药,能够被医疗保健提供者替代参比产品,而无需处方医师的干预或批准。

虽然,可互换性并不是生物类似药进入市场或开处方的必要条件,但会显著影响医疗保健提供者、患者和付款人的接受度。

然而,要想获得该头衔,类似药制造商需要投入更多的成本,进行更多的临床以获得充足的数据。但面对巨大的不确定性,只有少部分药企愿意进行“生物相似性”的更多实验。

这也导致,只有相当小一部分得到了FDA的“可互换”指定。也正因此,大部分没有获得认定的生物类似药,迟迟未能获得市场认可。

05 总结

生物类似药的推出,必然具有时代意义。

在一家产品独大多年之后,它的价格也会像修美乐那样有恃无恐地“天天向上”,而生物类似药则是打破这一垄断的决定性因素。

只是,如何去打破垄断,需要挑战者们耗费更多心思和精力去思考。正如本文所讨论的,并非每款生物类似药的上市,都能撼动原研药一家独大的局面。

生物类似药要想脱颖而出,不能只靠价格取胜。

这其中,还包括生物类似药本身的成本问题,也有监管因素、原研药制造商人为设置的障碍、保险过程中的利益瓜分者以及过程的不透明性,甚至包括患者和医师对于仿制药的不正确认识等。

要想成为game changer,需要挑战者秀出更多肌肉。

评论