界面新闻记者 |

中青宝收购实控人标的资产未拿到能评一事并非多虑,上架率也能反应客户的担忧。

标的公司广州宝云上架率(同上电率)持续下跌,最新披露的数据显示,今年上架率已跌破40%,远低于同行70%左右的水平。

“在广州的数据中心应该是抢着要的,为什么上架率可以做到这么低。”有投行人士表示不理解。

天眼查APP显示,广州宝云2021年社保缴费人数为13人。公告显示,公司九成营收占比来自中国电信广东分公司,但双方十年合作期限仅余七个月,双方续约成疑,规模未定,且中国电信在广东正在建一个大型数据中心。

客户不足,关联公司帮忙。广州宝云第二大客户竟是自己人,同样是实控人控制企业,还是一家酒业公司。

此外,广州宝云部分财务数据蹊跷。在极低的上架率之下,公司取得了高于同行的毛利率水平,对未来的业绩预期也一路“狂飙”。

中青宝实控人李瑞杰、张云霞夫妇盘算着将资产“带病”注入上市公司,无异于丢掉一块烫手山芋。若交易完成,实控人不仅成功溢价3倍套现上亿元现金,对中青宝的持股比例也一举由17.14%上升至28.07%。

十年合作期仅剩七个月

除能评难关之外,广州宝云自身经营也已遭遇难题。尽管回复中广州宝云强调与中国电信合作紧密,但客观数据及事实显示,终端客户正面临流失风险。

当下最大的问题是,广州宝云与大客户中国电信续约成疑。

中国电信是广州宝云的最大客户,营收占比常年超过90%。

问询函回复的信息显示,广州宝云与中国电信广东分公司的合作期限为2014年1月27日至2024年1月26日。即,十年合作期限只剩七个月左右,是否续约,续约规模大小,变数陡增。

对此,中青宝回复称,广州宝云正在与中国电信广东分公司沟通合作协议续签事宜,目前流程处于广州市电信组织本地评审阶段,时间预计7-10个工作日。后续整个续签流程预计需要2-3个月。

“在评估投资标的的时候,与大客户的稳定合作很重要,续约的不确定性我们会考虑在内。”上述投行人士对界面新闻表示。

中青宝还表示,若合同期满不能续约,广州宝云具有独立运营广州加速器数据中心的能力。若终端客户不进行数据中心迁移,标的公司有能力承接现有终端客户。

事实上,中国电信广东分公司正自建大型数据中心,并拿到了广州宝云渴望已久的节能审查意见。

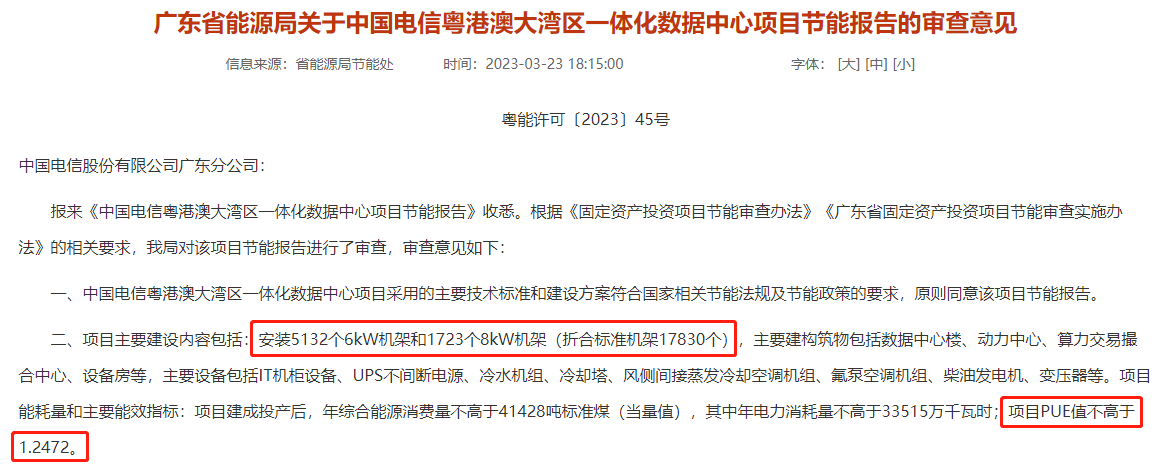

界面新闻查询广东省发改委网站发现,今年3月23日中国电信广东分公司的“中国电信粤港澳大湾区一体化数据中心”项目的节能报告已审查通过。

这一项目定位为中国电信集团和省级通信网络枢纽,将打造全国一体化算力网络重要战略节点,主要安装标准机架高达17830个,项目PUE值不高于1.2472。

中国电信集团公开信息显示,这一项目将承载中国电信广东分公司在大湾区乃至华南地区的政务服务、行业客户提供上云用云以及算力运营、管理、调度等服务。

新项目一旦建成,中国电信在广州宝云的部分政务业务是会继续留在违规数据中心,还是迁至自建的网络枢纽?

中青宝在回复中表示:终端客户迁移成本较高,一般不会轻易更换数据中心,终端客户黏性较高。

若终端客户选择更换数据中心服务供应商,则需面临数据中心选址、报批、方案设计、机房建设、服务器搬迁、重新挑选运维服务商等问题,时间长且成本投入高。

李益也对界面新闻称,政务业务通常不会放在一个数据中心,因此广州宝云相关业务会否迁移暂未可知。不过,对新的终端客户来说,确实多了一个更好的选择。

广州宝云已有危机意识,正主动拓展终端客户。公告显示,目前正在洽谈且预计可能性较大的潜在终端客户共9个,预计新增机柜1,836个机柜。

不过,假设与中国电信不能续约,或续约规模大降,广州宝云新增客户能否填上中国电信的份额,还是一个疑问。

“榜二大哥”竟是自己人

来自广州宝云客户的疑问不止一个。

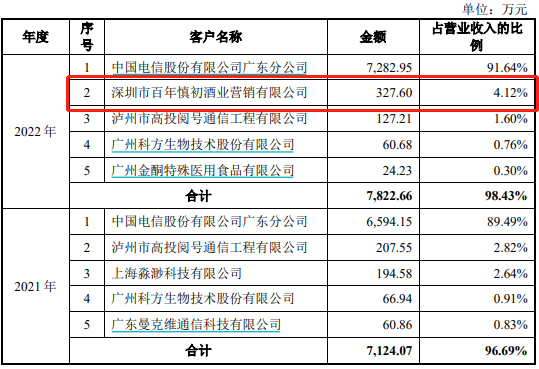

对比广州宝云2021年和2022年前五大客户名单,2021年第三和第五大客户已在2022年前五大客户名单中消失,第二和四大客户销售金额均在下滑。2022年新上榜的“榜二大哥”为广州宝云关联公司。

广州宝云2022年第二大客户是深圳市百年慎初酒业营销有限公司(下称百年慎初酒业),公司对其销售金额327.60万元,营收占比4.12%。

百年慎初酒业为中青宝实际控制人控制的一家酒类产品销售公司。

“酒业企业能有多少数据中心业务需求?哪怕在线卖酒。”IDC从业人士李益提出疑问。

中青宝称,广州宝云对百年慎初酒业提供的是数字营销服务,帮助其进行线上营销、推广运维等。

不过,在2023年,广州宝云已逐步停止与百年慎初酒业的数字营销业务。

广州宝云的上架率、月均上电数据等核心经营数据也佐证了公司业务正在流失。

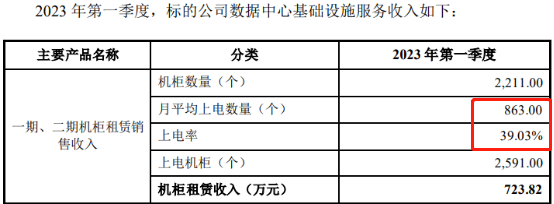

此前重组预案显示,广州宝云2021年平均上架率为47.90%,到2022年降至41.16%,大降6.74个百分点。公司2021年平均上电机柜1059个/月,到2022年降至910个/月。

在已经很低的基数上,今年还在下降。最新回复中透露出,2023年一季度上架率已击穿40%关口,降至39.03%。平均上电机柜数量降至863个/月。

这组数据及趋势与现行平均水平差距甚大,更与广东省的规划要求大相径庭。

同行可比数据来看,奥飞数据(300738.SZ)截至2022年9月30日上架率为68.86%,润泽科技(300442.SZ)2022年上架率为77.41%。

- 《广东省5G基站和数据中心总体布局规划(2021—2025年)》数据显示,在2019年底,广东省全省数据中心上架率便已达到约61.8%,其中,广州高于平均水平为63.2%。

- 该规划还提出目标,到2022年,全省数据中心平均上架率达到65%,到2025年,全省平均上架率达到75%。

- 2023年1月《广东省发改委、工信厅发布关于加强数据中心布局建设的意见》再提高目标——到2025年,全省数据中心平均上架率力争达到80%。

对于上架率的下滑,公告称,2022年个别终端客户由于自身需求减少了上电机柜。2023年第一季度,原因同样是终端客户需求下降。

李益告诉界面新闻,去年至今年一季度有所下滑确实是一种行业现象,但与同行断层的上架率则十分异常。“这种上架率水平基本不可能盈利”。

在核心数据如此表现之下,广州宝云去年不仅营收小幅增长,净利润更是翻倍增长。公司2021年和2022年营业收入分别为7,368.34万元和7,947.33万元,归母净利润分别为511.06万元和1,139.34万元,扣非归母净利润扭亏为盈。

蹊跷的高毛利率

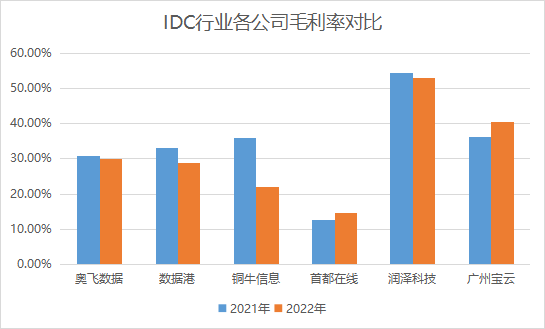

在低上架率之下,广州宝云不仅实现盈利,毛利率水平还高出除IDC龙头润泽科技以外的多家上市公司。

- 广州宝云2021年和2022年毛利率分别为36.35%和40.55%。

- 奥飞数据这两年的毛利率在30%左右,

- 数据港(603881.SH)为33.10%和28.87%,

- 铜牛信息(300895.SZ)分别为35.84%和21.97%,

- 首都在线(300846.SZ)更低仅12.66%和14.74%。

- 只有润泽科技更优,为54.36%和53.11%。

对此,中青宝表示,广州宝云毛利率与同行业可比公司的差异具有合理性,并解释称:

- 润泽科技由于上电率较高,规模效应明显,导致单位投产机柜平均收入较高且成本相对较低,故毛利率较高。

- 奥飞数据是由于部分业务采用租赁模式,相较于自持模式其成本较高,导致其毛利率相对低。

- 数据港则由于重资产经营模式及前期大规模交付数据中心造成短期折旧增加的影响,公司毛利率有所下降。

- 而广州宝云2022年由于带宽租赁收入增加,导致毛利率较2021年增加。

数据中心服务的毛利率受到运营模式、物业模式、上电率等三大主要因素的影响。

其中,上电率之于IDC行业类似于上座率之于电影行业,是IDC公司营收增长的驱动器。上电率越高,毛利率越高。

普丽盛收购润泽科技之时曾表示,上电率对被收购公司营业收入预测值及整体估值影响较大,上电率提高10%,营业收入将提高10%,标的公司整体估值将提高25.62%。

除自持模式占优外,广州宝云的批发模式和极低上电率均难以支持其高毛利率。

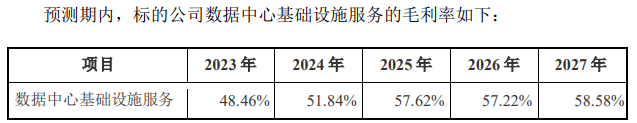

在回复中,广州宝云还对未来的毛利率做出了超高预期。

公告显示,预测期间,广州宝云毛利率2023年将再度上升超过8个百分点,至48.46%;到2025年将达到57.62%。

若广州宝云上架率改善,毛利率确实存在提升空间。但这一预期已对标行业龙头润泽科技,却几乎未考虑明年可能投产的三期上架率爬坡情况。

相应地,交易对手速必拓也做出高增长的业绩承诺——2023年度、2024年度、2025年度、2026年度和 2027 年度广州宝云扣非归母净利润分别不低于2,034.58万元、5,056.62万元、8,225.88万元、8,398.34万元和8,842.10万元。

2021年和2022年广州宝云扣非归母净利润分别只有-333.52 万元、485.84万元。这意味着,今年公司业绩增速要超过300%,明年增幅约150%。

广州宝云对此说明称,因为三期将在2024年投入使用,预计将贡献营收5,328.34万元。

在三期能评未定的前提下,投资机构人士卢先生认为,这种营收及利润预期有一定误导性,风险很大。

实控人一举多得

回到中青宝及实控人自身来看,二者都出现流动性危机。5月以来中青宝连收“三函”——年报问询函、股东大会关注函及许可类重组关注函。

中青宝控股股东及其一致行动人股份质押比例高达99.94%,急需“输血”。中青宝自身业绩堪忧,2020年至2022年连亏三年。

囊中羞涩的中青宝这次交易拿不出现金。“若通过公司自有资金对上述费用进行全额支付,将对公司现金流造成较大压力。”

按照此前方案,中青宝收购广州宝云,6.87亿元的交易对价,其中85%由股份支付,15%为现金支付,约1.03亿元。为此,中青宝计划从市场“抽血”,再为实控人“补血”。现金支付部分的1亿元将来自中青宝的配套募资,其计划募资规模为5.5亿元。此笔交易中青宝需要拿出的现金只有约300万元。

这套方案,对实控人李瑞杰、张云霞夫妇来说一举多得。

李瑞杰、张云霞夫妇目前直接间接持有中青宝17.14%股份,控制权较弱。交易一旦完成,不仅持股比例大幅上升至28.07%加强了对中青宝的控制权,实控人还获得了1.03亿元的现金,大幅缓解其资金压力。

“我个人不会选择参与这类投资。”卢先生接受界面新闻采访时表示,现在数据中心热度很高,从行业来看,收购一个算力资产,是具有吸引力的。“但标的有能评便伤,业绩基本面又有些问题,我们会十分谨慎。除非有非常好的折价。”

中青宝的中小股东近期对公司也并不满意。

在5月19日中青宝的年度股东大会上,合计持有21.93万股的多位中小股东,对股东大会审议的与年报相关的11项议案均投出反对票。

其中,《关于2023年度日常关联交易预计的议案》《关于非独立董事2023年度薪酬方案的议案》两项议案因关联方回避表决,21.39万股不到400万元市值的反对票直接导致两项议案不予通过。

此后中青宝召开第二次临时股东大会,虽中小股东继续有反对的声音,但未能影响议案通过的结果。

关于此次重大资产重组议案等相关方案,中青宝将于6月26日召开2023年第三次临时股东大会进行审议。

中小股东们又将如何表态?

评论