文|聚美丽 Age

6月20日,在经历了两年的IPO闯关之后,润本生物技术股份有限公司(下称“润本生物”)首发上会获通过。

据了解,润本生物主要从事驱蚊类、个人护理类产品的研发、生产和销售,目前已形成驱蚊产品、婴童护理产品、精油产品三大核心产品系列。

本次润本生物上会的成功意味着,在空白的上市婴童企业队列,其将最先突出重围,成为“婴童护理第一股”。

营收三年翻倍,婴童护理系列成核心业务

据上会稿显示,近三年来,润本生物的业绩保持着稳定增长,营收实现3年翻倍。2020年至2022年,润本生物营收分别为4.43亿元、5.82亿元、8.56亿元,净利润分别为0.95亿元、1.21亿元、1.60亿元。

今年1-3月,润本生物实现营业收入1.5亿元,较上年度同期增长49.81%,归属于母公司所有者的净利润 2.1亿元,较上年度同期增长62.59%。

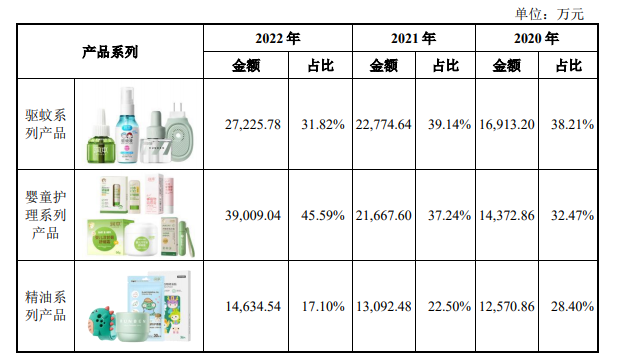

从营收结构来看,润本生物的营收主要由驱蚊、婴童护理和精油三大系列产品贡献,2020年至2022年,三大系列产品的销售收入占主营业务收入比重分别为 99.08%、98.87%、94.51%。

值得注意的是,虽然三大系列的比重变动不大,但在2020年至2022年的3年中,润本生物的核心业务发生了转变,2022年婴童系列首次超越驱蚊系列,成为润本生物的重要业绩支撑。

据上会稿显示,2020年至2022,润本生物驱蚊系列产品由38.21%缩减为31.82%,精油系列产品由28.40%缩减到17.10%,婴童护理系列产品则由32.47%上升为45.59%,可见婴童护理系列对于润本生物的重要性正在加重。

而对于婴童护理系列的业绩增长,不断拓展完善婴童护理系列产品品类,是润本生物在上会稿中提及的重要原因。

目前润本生物的婴童护理系列涵盖湿巾、面霜、身体乳、洁面等多种品类,其中皴裂膏、润唇膏、润本叮叮舒缓棒、防皴霜等产品为其重点大单品,3年间销售量也出现了较大增长,如明星单品皴裂膏销量从2020 年的2.09万瓶增长至2022年的332.59万瓶,润唇膏2021年、2022年的销量增长率分别为100.77%、46.31%等。

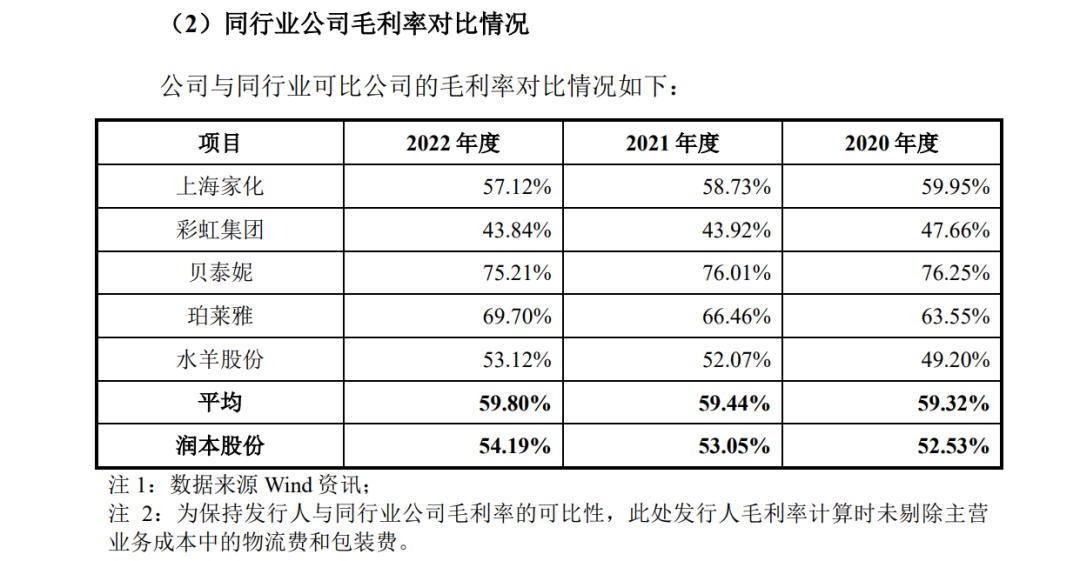

不过,从毛利率来看,润本生物在同行业可比公司中并不占据明显优势。据招股书显示,2020年至2022年,润本生物毛利率分别为52.53%、53.05%、54.19%,就2022年最新毛利率看,其大致位于中位,低于上海家化、贝泰妮、珀莱雅的毛利率,领先于水羊股份、彩虹集团。

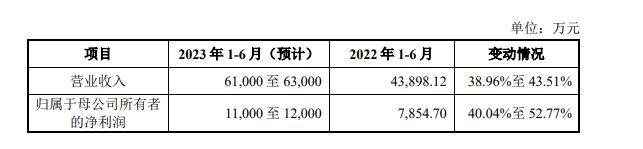

此外,润本生物也透露了对今年上半年业绩的预估,今年上半年营收约为6.1亿元至6.3亿元,同比去年增长38.96%至43.51%;净利润约为1.1亿元至1.2亿元,同比去年增长40.04%至52.77%。

倚重线上生态,淘系平台仍是主要支撑

从渠道看,润本生物是个典型依托于线上渠道生态的企业。

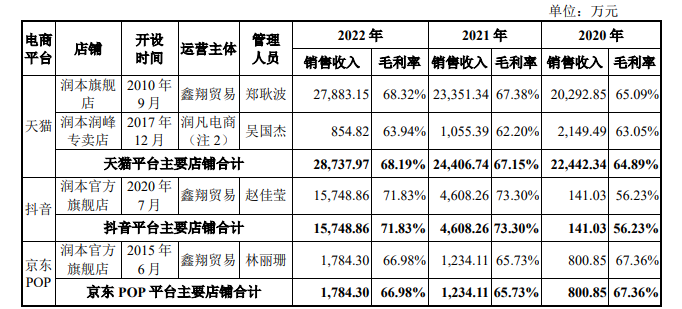

2020年至2022年,润本生物通过天猫、京东、抖音实现销售收入分别为 3.2亿元、4.1亿元和、5.9亿元,占主营业务收入的比例分别为 72.75%、70.77%、69.14%,集中度较高。

其中,天猫依然是主力渠道。2019-2022 年,天猫平台直营店铺销售收入金额由1.48亿元增长至3亿元,年均复合增长率为26.57%。从在2022年占比60%销售额的线上直营模式中的主要店铺销售对比来看,2022年天猫平台主要店铺合计为2.9亿元,远超抖音和京东的1.6亿元、0.18亿元。

此外,就抖音渠道来看,润本生物在2020年试水,至2022年已有了一定规模,据上会稿显示,润本在抖音渠道的总销售金额从2020年的141.03万元增长至2022年的1.58亿元。

显然易见的是,润本生物对抖音的布局助推了销售费用的增长。润本生物在提及2020年至2022年销售费用的大幅增长时,表明主要原因是2021 年、2022 年加大了对抖音平台的推广力度。

就线下渠道而言,目前润本生物布局的渠道有屈臣氏、华润超市等KA渠道、WOW COLOUR等特通渠道,以及部分商超、便利店等线下渠道;但总体而言渗透率较低,不过润本生物也在上会稿中表示,将加大布局线下渠道。

逃不过的轻研发重营销通病

而就研发和销售费用来看,润本生物也处在一种轻研发重营销的状态。

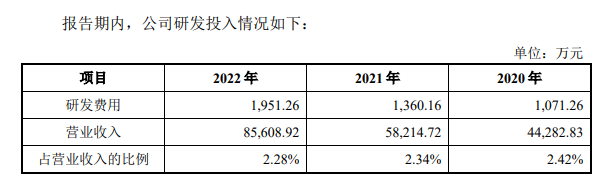

从2020-2022年的研发数据来看,润本生物的研发费用呈现上升趋势,三年间研发费用分别为0.11亿元、0.14亿元、0.20亿元;但从占营业收入的比例来看,却呈现下滑状态,三年间占比分别为2.42%、2.34%、2.28%。

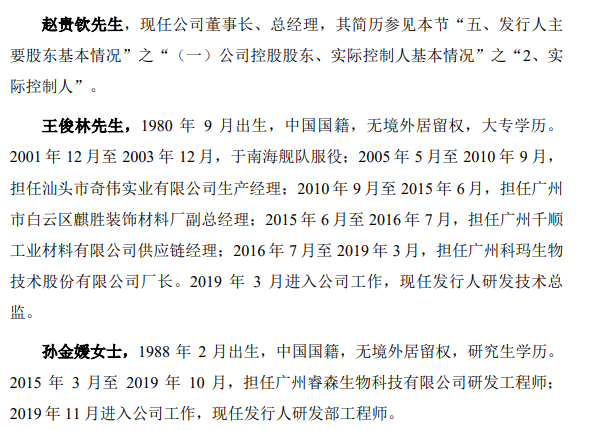

以研发人员数量来看,截止2022年12月31日,润本生物在册的研发设计人员为106人,占员工总数比例13.45%。但值得注意的是,据润本生物披露的赵贵钦 、王俊林、孙金媛三位核心研发人员的简历看,其仅有孙金媛显示为研究生学历,有研发经历,而王俊林仅为大专学历,并无研发经历,赵贵钦为润本生物实控人,也并未披露研发经历。

与研发费用相反的是,销售费用在2020至2022年出现明显的上升趋势,其中2021年到2022年销售费用近翻一倍。

从具体数据来看,润本生物2020年至2022年的销售费用分别为0.95亿元、1.34亿元、2.31亿元,占当期营业收入的比例分别为 21.48%、23.09%、 27.09%。其中,推广费金额分别为 0.77亿元、1.1 亿元和、1.9亿元,占营业收入的比例分别为 17.42%、18.54%和、21.90%,整体呈上升趋势。

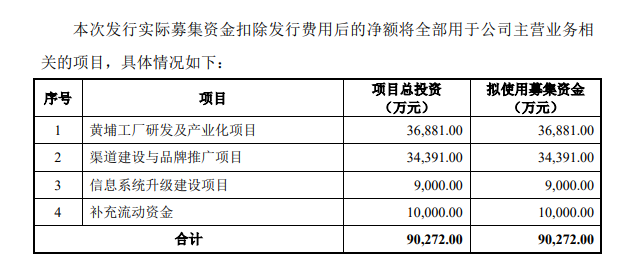

不过,从本次拟募集资金的用途来看,润本生物似也有补短板之意。据上会稿显示,本次润本生物IPO拟募集资金中的3.69亿元将用于黄埔工厂研发及产业化项目,这其中的0.54亿元将用于研发中心项目—工程建设费用,占比14.66%。

传统新锐交锋战已打响,润本生物能否讲好新故事?

就目前润本生物的业务结构而言,其婴童护理系列已在2022年正式超过驱蚊系列成为核心系列。但从该赛道的竞争情况来看,虽然润本生物在近3年来婴童护理业务实现了较为明显的增长,但是,其面临的竞争程度也较为激烈。

从2011年强生等国际婴童护理品牌和青蛙王子等传统婴童护理品牌主导市场,到2020年,红色小象、启初等品牌闯入TOP视野;再到近两年,海龟爸爸、兔头妈妈、戴可思等品牌借力社媒渠道位居前列,婴童赛道其实正处于一个传统新锐交锋的阶段。

在新锐品牌的高势能群体+母婴权威KOL、平台的合作打法教育,和90/95后新生代妈妈市场专业度的与日俱增下,婴童这一原本就尤为注重专业度的赛道,对品牌的产品力和品牌力要求越来越高,可以说是已经进入了科学品牌时代,即产品层面要求科学地开发拥有真实技术与功效的产品,营销层面要有完整的科学营销体系。

而这对于以驱蚊品类起家,研发费用率趋于下滑的润本生物而言,恐并非易事。如何用好上市后3年的红利期,和募集资金的渠道和机会补短板,将成为润本生物能否讲好未来的增长故事的关键所在。

评论