界面新闻记者 |

市场跌宕起伏之际,有人选择进场抄底,也有人选择兑现浮盈,落袋为安。

6月26日,久远银海(002777.SZ)公告称,平安资管、平安养老作为一致行动人减持公司股份至2041万股,最新持股占公司总股本的4.99998%,不再是公司持股5%以上的股东。

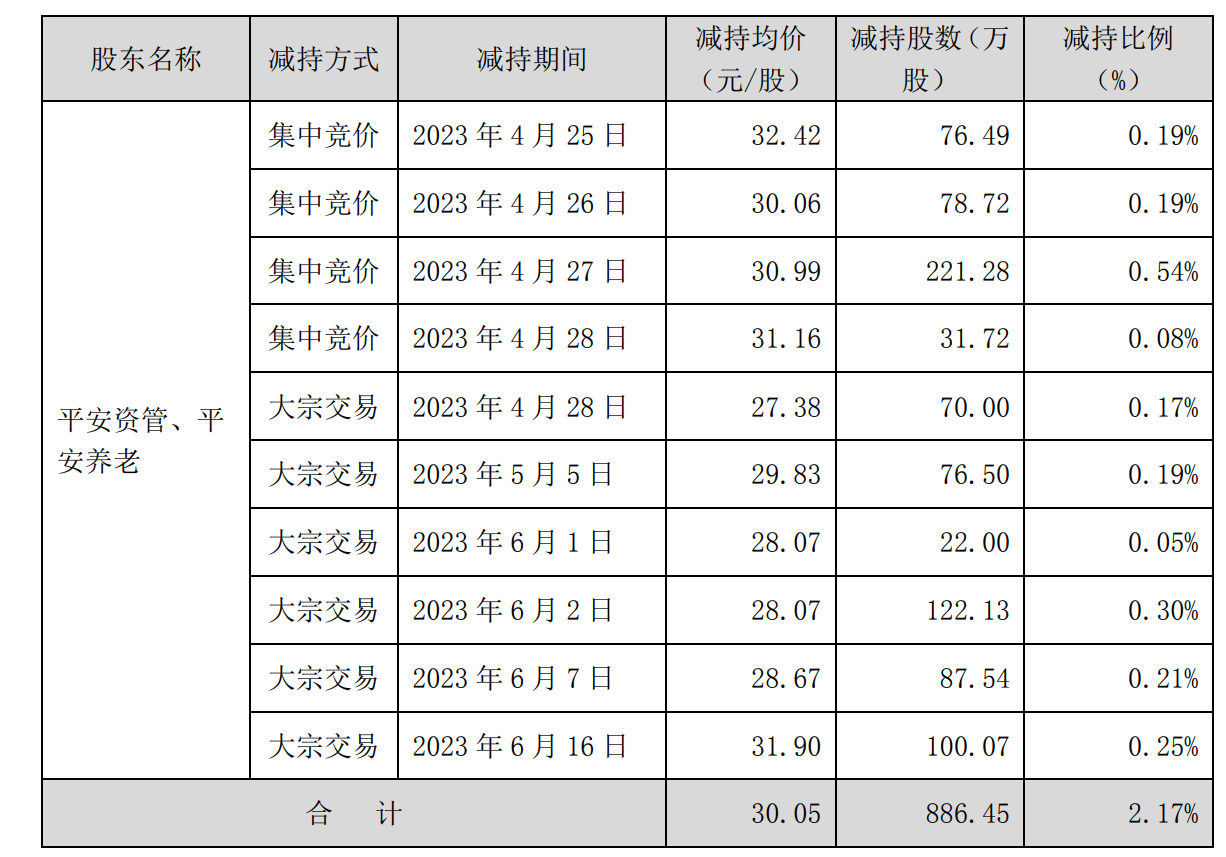

公告披露,自2023年4月25日至2023年6月16日,平安资管及平安养老通过集中竞价及大宗交易共计发生10笔减持交易,合计减持久远银海886.45万股。按减持均价30.05元/股,“平安系”自此次减持计划实施以来,已累计套现2.66亿元。

近期,险资在市场上的减持“动静”有点大。

端午节前,“太平系”三家公司也曾对工商银行(1398.HK)发起多笔减持,五天三笔交易累计回款约8.86亿港元。

联交所披露,6月12日、6月14日和6月16日,太平人寿保险有限公司(下称:太平人寿)、太平资产管理有限公司(下称:太平资产)和中国太平保险集团有限责任公司(下称:中国太平)分别抛售工商银行H股7000万股,每股交易均价4.31、4.18和4.17港元。

二季度以来,A股及H股波动均较此前有所加剧,截至6月27日收盘,上证综指、深圳成指以及恒生指数二季度已累计下跌2.55%、6.38%和6.14%。不少险资伺机行动,进行了一定规模的减持。

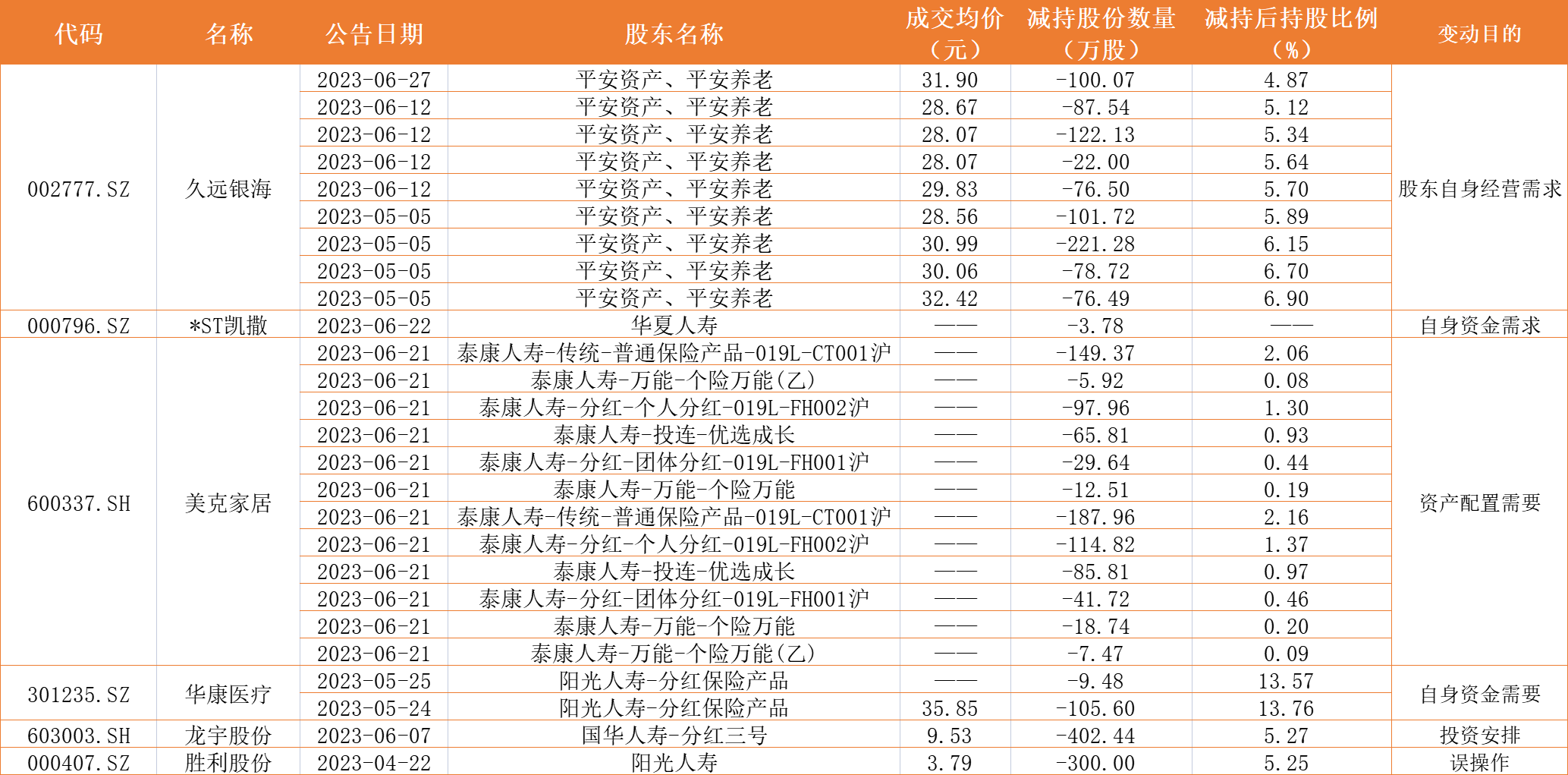

A股方面,据Choice数据统计,包括久远银海在内,合计6家上市公司披露了险资减持新动向(剔除未发生实际减持的公司)。6家上市公司合计被险资减持2525万股,涉及险资除平安系外,还包括华夏人寿、泰康人寿、国华人寿和阳光人寿四家公司。

其中,久远银海和美克家居(600337.SH)被减持股数均在800万股以上,分别达到886.45万股和818万股,从披露细节看,期间,泰康人寿多只保险产品对美克家居进行了减持。

据美克家居解释,此次减持为泰康人寿根据资产配置需要进行的操作,减持之后,泰康人寿持有公司股比减少至5%以下,但不排除未来12个月内继续增持或者减持可能。

此外,龙宇股份(603003.SH)和胜利股份(000407.SZ)二季度被险资减持的股份数量分别达到了402万股和300万股。

不过,相比于龙宇股份公告此次险资减持为国华人寿的投资安排,胜利股份却表示,公司遭遇减持实则为阳光人寿的误操作。

据其公告,2023年4月18日至19日,因经办人员操作失误,阳光人寿以3.7924元/股累计交易1138万元。从事后表现看,阳光人寿虽向投资者道歉称将进一步加强股票账户管理,但也因此连收两份监管文件,在被深交所出具监管函后,又被山东证监局采取了监管警示措施,并记入诚信档案。

据了解,2016年4月,阳光人寿以3亿资金获配胜利股份4.89万股定增股份,占后者股份比例为5.26%,此后便一直持有至今。但从2016年4月20日定增股上市2023年4月19日,胜利股份股价区间跌幅已超40%,阳光人寿此次“手滑”可谓是赔了夫人又折兵。

H股方面,二季度,除工商银行被险资减持外,首钢资源(0639.HK)也被险资相中进行了一定抛售。

联交所披露,5月19日到6月16日期间,富德生命人寿4次减持首钢资源4986万股,合计减持1.18亿港元。此番操作之后,富德生命人寿仍持有首钢资源27.98%股份,位列上市公司第二大股东。

对此,国泰君安研报分析,富德生命人寿减持或因偿付能力需要。

整体上看,市场波动加剧之际,险资在权益市场方面操作较此前更加积极,除主动举牌进行增持外,减持也更加灵活。而从披露的减持进展公告看,减持原因也主要以险资资产配置需求为主。

泰康资产总经理兼首席执行官段国圣近期公开场合指出,资本市场特征的深刻变化将带来市场投资范式的转变。权益投资方面,结构的重要性明显提升,投资的“胜负手”从总量的仓位更多转变为对“赛道”的选择。

而具体到权益资产的配置方面,段国圣认为,一是发挥长期资金独特优势,价值投资为本、立足长远;二是关注短期收益的稳定性和竞争力,捕捉市场波动机会、规避重大市场风险。

太平人寿副总经理、首席投资官李冠莹也在近期表示,应当一方面增配高股息、业绩稳定的行业龙头组合,长期持有以获得较高的股息收益和稳定的业绩增长回报;另一方面,强化权益的主动管理,积极布局符合经济高质量发展战略方向的优质企业。

评论