文|猎云网 孙媛

一级市场投资遇冷的SaaS赛道,迎来了又一头部玩家冲刺上市。

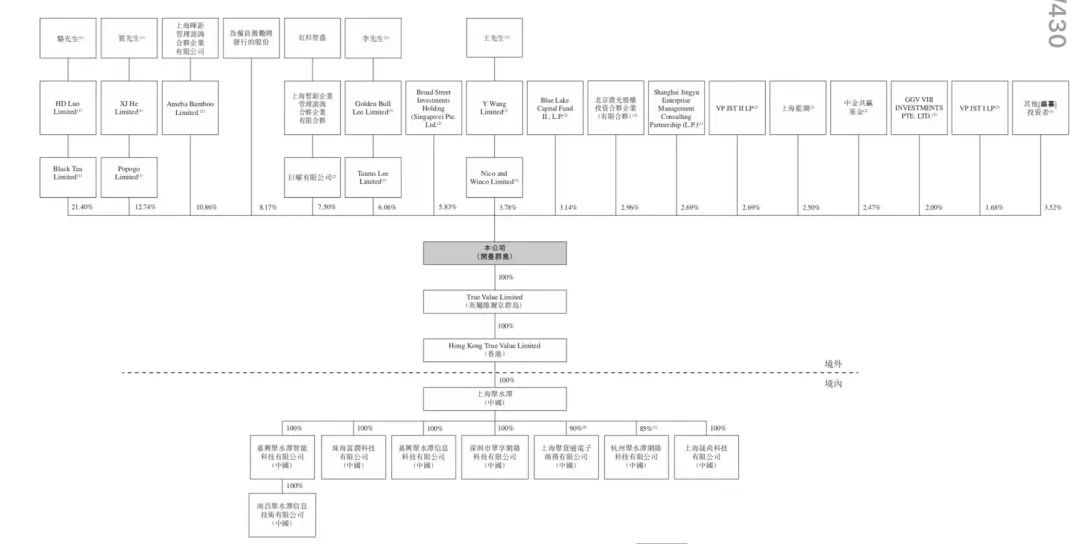

近日,电商SaaS ERP提供商聚水潭向港交所主板递交上市申请,这家成立于2014年的SaaS ERP早期入局者,通过一套全面的云端部署SaaS产品专注服务电商行业,背靠阿米巴、微光、红杉、高盛、蓝湖等知名机构,于2020年完成C轮融资,投后估值为60亿元。

通过七轮融资,累计募资超6亿元,聚水潭在5年间实现估值超70倍增长,可谓一时风光无限。2020年,光云科技以“电商SaaS第一股”的身份成功登陆科创板,聚水潭作为电商SaaS ERP龙头,创始人骆海东就曾对媒体表示“聚水潭有实力上市,但要到2021年上半年再去考虑IPO”。

来源:聚水潭招股书截图

时至今日,筹备近2年的上市计划,终于有所动作,但聚水潭这场“虽迟但到”的赴港上市,在连年亏损的招股书业绩下,似乎蒙上了一层不确定性。

明星资本加持,同事创业“熬出”电商SaaS ERP龙头

聚水潭一路走来,离不来现年54岁的骆海东。

在1995年取得上海大学理论电工专业硕士学位之后,骆海东曾先后就职于晟讯科技和嘉兴麦宝。线下ERP深耕多年,让他明显感知到线下刚需的不明显,而电商随着店铺越来越多而增长放缓,亟需精细化管理。

2014年1月,骆海东与共处15年的老同事贺兴建,带着一起共事七八年的核心开发团队,创办聚水潭,一支9人的创业队伍在中国电商发展的分水岭间应运而生。彼时,在骆海东看来,市场对OMS(订单管理系统)、WMS(仓储管理系统)还有SCM(供应链管理系统)一体化系统的呼唤,成为其创业主攻电商方向的契机。

但事实上,彼时的SaaS不仅竞争激烈,还很难给团队带来收入。

创业之后,骆海东发现,每次到和友商一起竞争客户资源的最后阶段,可能所有人都感觉要崩溃了。为了养活公司,在CTO苦研SaaS的同时,骆海东不得以跟几个同事去接其它项目来变现,自己还得投入额外的资金。

“熬”成为了骆海东在创业初期的直观感受。

从2017年开始,聚水潭苦尽甘来,陆续完成A轮到C轮融资,红杉、GGV、中金、高盛等明星机构纷至沓来,发展更是加速度,通过自建、并购及孵化来布局 SaaS 协同产品矩阵,布局“SaaS+”协同生态。

聚水潭亦从最早主要面向电商商家提供订单、仓储库存、采购管理的ERP(Enterprise Resource Planning,企业资源计划)解决方案,后期成长为覆盖跨境、财务、工作流、采购的一站式电商SaaS平台。

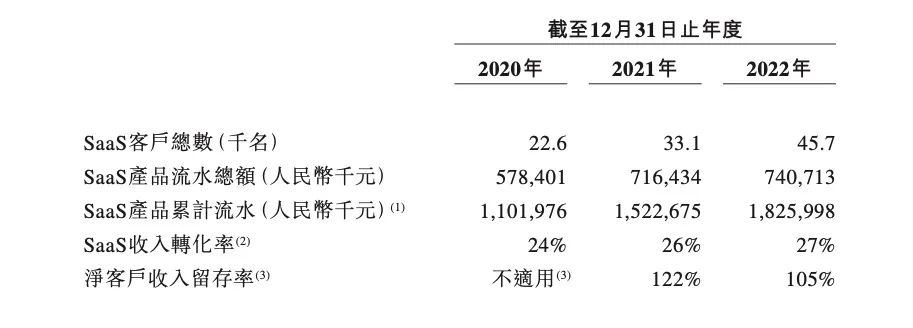

招股书显示,2020年至2022年,聚水潭总收入分别为2.939亿元、4.334亿元、5.231亿元,复合年增长率为33.4%,分别为2.26万名、3.31万名以及4.57万名SaaS客户提供服务。近三年聚水潭收入可谓实现快速增长,阿里巴巴、京东、拼多多、 抖音和快手都是其客户。

来源:聚水潭招股书截图

据灼识咨询资料,以2022年收入计,聚水潭是中国最大的电商SaaS ERP提供商,占据20.7%的市场份额。

而其背后的骆海东和贺兴建在IPO前直接持股为21.4%和12.74%,以C轮投后估值60亿元计算,身家分别为12.84亿元和7.644亿元。

来源:聚水潭招股书截图

三年亏超15亿,“烧钱换量”难解

从营收来看,创办近十年,聚水潭的核心业务已初具规模效应。

收入构成上,聚水潭收入主要来自电商SaaS ERP产品,及其他电商运营SaaS产品。其中,电商SaaS ERP产品产生的收入分别为2.549亿元、3.738亿元及4.571亿元,分别占同年总收入的86.7%、86.2%及87.4%,其他电商运营SaaS产品产生的收入分别为810万元、2450万元及4080万元,分别占同年总收入的2.7%、5.7%及7.8%,SaaS收入稳定占到总收入的九成以上,收入转化率高达27%。

来源:聚水潭招股书截图

2021年、2022年的SaaS净客户留存率高达122%、105%;获客效率上,LTV/CAC(衡量SaaS公司获客效率的关键指标)已经连续三年超过6倍。

但生意好的表现,离不开聚水潭“烧钱换量”的SaaS打法。

骆海东曾对外表示,聚水潭主要通过加高“护城墙”和加宽“护城河”两种方式提高核心竞争力:一方面,与内部紧密协同的产品涉及到数据安全必须自主研发;另一方面,具有协同性的产品可以投资其他企业去完成。

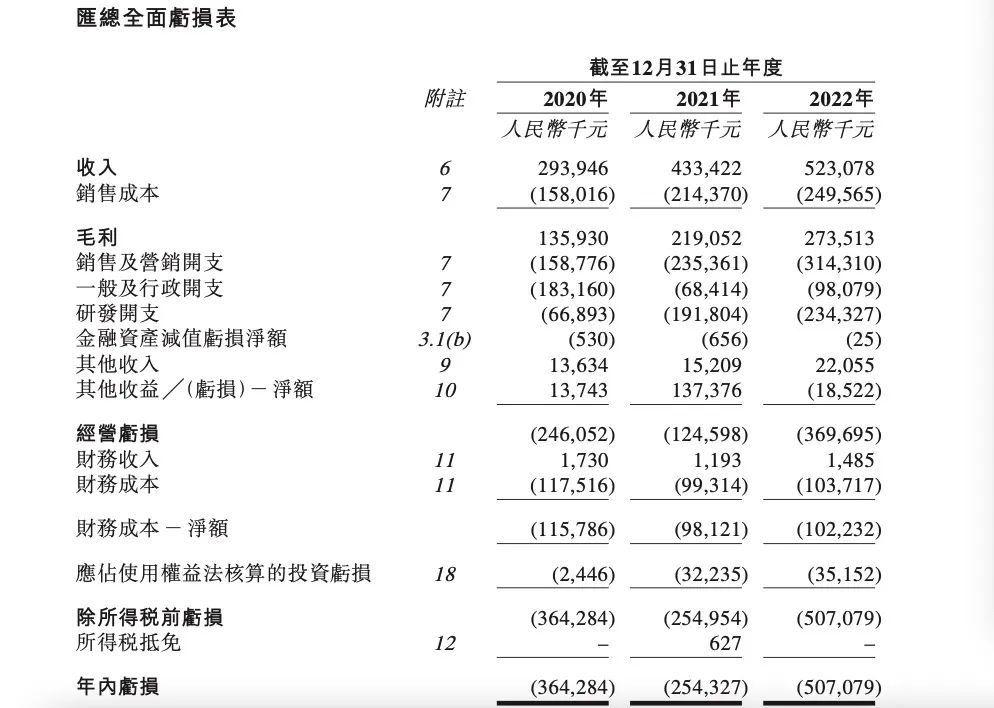

简而言之,为抢占市场高低以及话语权,在研发开支上聚水潭不会吝啬。招股书显示,为满足电商行业客户的独特需求而量身定制,聚水潭在开发SaaS产品上投入大量资源,于2020年、2021年及2022年研发开支分别为0.669亿元、1.918亿元及2.343亿元,占营收比重分别为23%、44%及45%。

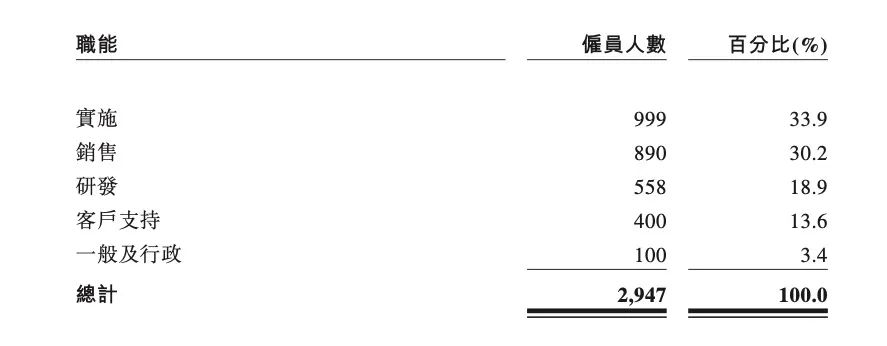

与此同时,因为拉新难、留存难的SaaS通病,为支持强销售、铺人力的业务扩张,聚水潭销售及营销开支也居高不下,分别为1.588亿元、2.354亿元及3.143亿元,占营收比重为54%、54%及60%,相较于研发支出占比有过之而无不及。

来源:聚水潭招股书截图

截至2022年12月31日,聚水潭员工总数为2947人。其中实施人员(主要负责SaaS产品的落地、运营与维护)有999人,销售为890人,研发人员有558人,客户支持达400人。

而对研发和销售及营销两大支出,聚水潭在招股书中坦言,预期随着规模扩张仍将继续产生亏损,短期内无法实现盈利。

来源:聚水潭招股书截图

2020年至2022年,聚水潭分别录得净亏损3.643亿元、2.543亿元及5.071亿元,经调整净亏损分别为1.072亿元、1.370亿元及3.794亿元。截至2020年12月31日、2021年12月31日及2022年12月31日,聚水潭分别录得累计亏损8.295亿元、10.807亿元及15.860亿元。

截至去年年底,聚水潭资产负债率达203%。至今年4月30日,公司账面流动资产为6亿元,流动负债为9.2亿元。

微光已套现亿元,聚水潭寻上市“输血”

事实上,在业务规模扩张下,聚水潭亏损加大实属情理之中。

SaaS产品一般需要对产品开发及客户获取及留存进行大量初始投资以推动市场接受度,此类成本及开支经常超过初期来自经常性收入来源的利润,从而导致处于亏损状况。故而,SaaS服务提供商实现收支平衡需要较长时间。根据灼识咨询的资料,全球SaaS公司于盈利之前通常会保持约15年的亏损状态。

而聚水潭想坐稳电商SaaS ERP龙头宝座,自然得不遗余力投入。甚至连骆海东本人也常说“To B 是个坑,十年才能平”,用 “后期成本费用前移,使前期会计利润发生后移” 的财务术语来说明长期投入的重要性。

然而,持续大刀阔斧的投资需要资金支持,聚水潭的现金流似乎有点吃力。

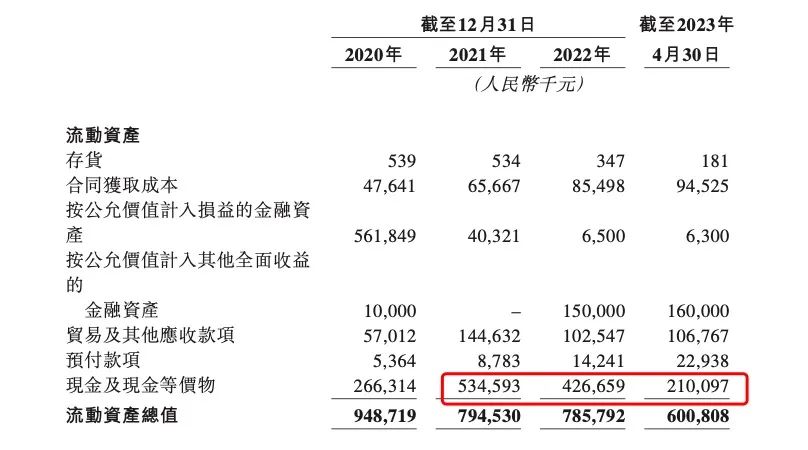

来源:聚水潭招股书截图

2020-2022年,聚水潭连续三年的经营性现金流净额分别为1.63亿元、-2380万元、7871万元。2022年至2023年,聚水潭的账面现金与现金流开始加速减少,相较2021年底的5.35亿元,2022年底减少1.08亿元至4.27亿元,截至今年4月30日,账面现金与现金等价物仅余2.1亿元,相比2022年年底锐减2.17亿元。

以2022年净亏损5亿元来看,剩余的账面现金与现金等价物不足净亏损的50%。或许可侧面反映出,快10岁的聚水潭,在一级市场2年多未资本输血的情况下,征战二级市场的迫切性。

招股书也表示,上市筹资所得款用途,将用于强化公司的研发能力,以丰富公司于未来五年的产品矩阵、加强公司的销售及营销能力;用于战略投资以及一般公司用途。由此可见,资金依然主要流向研发和销售。

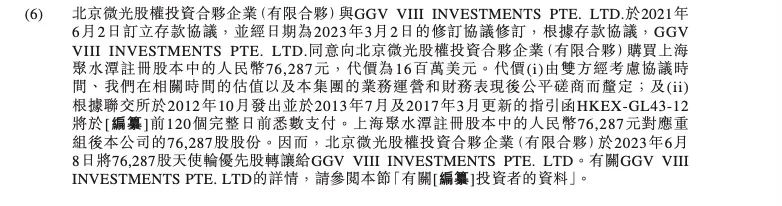

值得注意的是,相较于聚水潭的亏损和资金现况,已有早期投资方实现部分套现。

来源:聚水潭招股书截图

在招股书中,微光与GGV于2021年6月订立存款协议,据该协议微光转让76287股天使轮优先股给GGV,价格为1600万美元,按金额跟份额计算,GGV每股购入价约为1514元/股;而微光天使轮优先股购入价折算为35元/股,这意味着微光通过这些股份转让可获得1.13亿元的差价收益,交易于2023年6月8日进行。转让后,IPO前GGV持股2%,微光持股2.96%。按照微光转让GGV的价格来看,聚水潭估值在56亿元。

聚水潭在招股书中称,其有望在IPO完成后实现正权益状况,此后对投资者的金融负债将从金融负债重新指定为权益。从灼识咨询资料来看,电商SaaS ERP在中国活跃电商商家的渗透率处于1.3%的相对较低水平,预计未来将稳步增长。2022年,中国电商商家的IT支出总额达1160亿元,预计到2027年将增至2312亿元。这意味着电商SaaS ERP厂商的确未来可期。

聚水潭也表示目前客户群仅占其目标客户的一小部分,有很大机会提高其电商SaaS产品在多元化电商商家的渗透率。但为了进一步实现这一目标,研发和营销还得持续“烧钱”。

对于聚水潭来说,登陆港交所或将成为其资金输血的最快方式,但聚焦到业务本身,如何降本增效、实现高效增长才是这家电商SaaS ERP龙头的核心命题。

评论