文|锌刻度 陈邓新

编辑|文 婕

2023年,被誉为液流电池元年。

多家企业发布液流电池投产或扩产的消息,赛道一片热火朝天,关于此,从融资也可见一斑:2023年1月至5月,液流电池这个细分赛道的融资总额超20亿元,已超过2022年长时储能赛道的总融资。

越来越多的信号表明,液流电池产业化已箭在弦上。

那么,液流电池为什么成为“风口”?面对主流的锂电池,到底能不能打?产业化提速,又面临哪些挑战?

长时储能,拯救液流电池

液流电池,不是什么新鲜事物。

据百度百科显示,液流电池诞生于1974年,是一种利用正负极电解液分开、各自循环的蓄电池,按电极活性物质的不同,可以分为全钒液流电池、锌溴液流电池、锌铈液流电池、锌镍液流电池等。

彼时,新能源汽车处于萌芽阶段,亟须与之配套的动力电池。

可惜的是,由于能量密度的关系,液流电池不及锂电池能打,最终走向了边缘化,相当长一段时间不温不火。

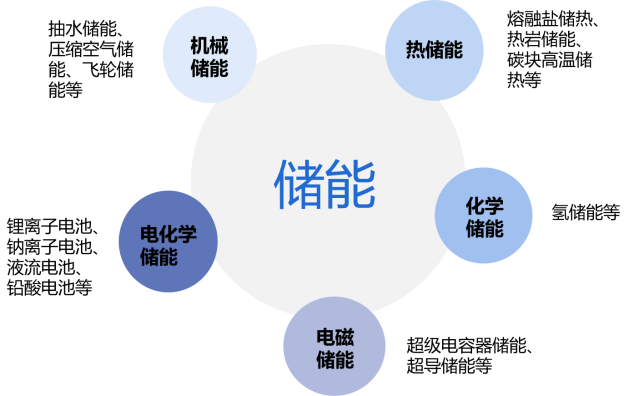

资料来源:前瞻产业研究院、东方证券

不过,随着储能的澎湃发展,转机出现了。

中国科学院院士赵天寿在第十三届中国国际储能大会上表示:“长时储能在新型电力系统中非常重要,是目前我们最大的缺口,2023年会是液流电池产业转折的关键一年。”

当下,电化学储能的时长通常为2小时,且以磷酸铁锂电池为主,但储能时长在4小时以上的长时储能逐步成为行业的共识。

此背景下,液流电池的优势就凸显出来了。

据“甲子光年”报道,一方面液流电池是将能量储存于水性电解液中,且能量转化不依赖于固体电极,没有燃烧、爆炸的风险,满足储能的安全需求;另外一方面,液流电池使用寿命长,其容量和功率可以有效解耦,根据项目需求来灵活配置。

纬景储能业务发展总监陆双双表示:“液流电池在发电侧、电网侧都有很好的表现,从毫秒级、秒级响应,到分钟级以及小时级响应,都有非常突出的表现。”

如此一来,液流电池重回舞台中央。

据公开资料显示,2022年全球最大液流电池储能电站大连液流电池储能调峰电站一期成功并网,拉开了液流电池产业链提速的序幕。

高成本,成最大“拦路虎”

尽管如此,液流电池大规模产业化落地,仍面临重重困难。

首先,初装成本高。

液流电池的初装成本明显高于锂电池,也高于两小时储能的平均价格1.61元/Wh,从经济性来看缺乏竞争力,亟需降低初装成本。

譬如,一个百兆瓦级的液流电池项目,初装成本在2.5元/Wh左右,而同等规模的锂电池项目,初装成本为1.2~2.4元/Wh。

好在,液流电池也有破局的方法。

上海电气储能科技有限公司总经理杨霖霖接受媒体采访时表示:“钒液流电池的电解液不会被消耗,未来可以对电解液进行融资租赁。在初装成本中,将电解液成本剥离出去,建立一种新的商业模式以降低成本。”

其次,碳酸锂价格回归。

碳酸锂从历史高位每吨60万元一路下滑,最低跌至每吨15万元,之后反弹至30余万元,有了企稳的迹象。

随着碳酸锂价格回归,液流电池的高成本劣势愈发明显。

一名业内人士公开表示:“能源是成本敏感型市场,储能不是为了建设而建设,新能源发展的初衷是全方位降低社会用能成本,经济账必须算明白。而眼下,液流电池因为成本较高,经济账并不亮眼。”

再次,上游资源未掌握。

虽然钒、锌、镍等金属的分布较广,不像锂一样容易被“卡脖子”,但多数液流电池企业对上游涉足不多,缺乏对产业链的整体话语权。

以最受关注的是全钒液流电池为例,全球可开采的钒矿总金属储量约为2400万吨,中国约为950万吨,储量位居全球第一,而中国的产量为7.3万吨,占比为68%,不难看出钒资源几乎唾手可得。

问题在于,钒主要应用于钢铁业。

换而言之,全钒液流电池想长期稳定获取高品质钒,并非易事。

对此,中国科学院金属研究所研究员严川伟表示:“当前国内钒市场特点是仍是‘钢铁的江湖’,即钢铁副产钒占85%,而90%以上的钒又回到钢铁行业。因此,获钒难、钒价高,已成为遏制钒液流电池产业发展的关键。”

总而言之,新的应用场景之下,液流电池迎来了“春风”,如若可以克服技术困难、改善商业模式,则可与锂电池同台竞技。

那么,储能赛道,锂电池一家独大的局面或将改变。

评论