实习记者 | 刘相君

近日,黑龙江天有为电子股份有限公司(简称:天有为)提交上市申请,拟募资30.04亿元。公司主要从事汽车仪表的研发设计、生产、销售和服务,并逐步向智能座舱领域拓展。公司主要产品包括电子式组合仪表、全液晶组合仪表、双联屏仪表及其他汽车电子产品与服务。

2020年-2022年(报告期内),公司的营业收入分别为9.3亿元、11.7亿元和19.7亿元,净利润分别为3677.03 万元、1.14亿元和3.95亿元。

公司本次募集资金用于汽车电子智能工厂建设项目、智能座舱生产基地建设项目、汽车电子研发中心建设项目、信息化系统建设项目以及补充流动资金。

放心“依赖”现代?

根据中国汽车工业协会《2020汽车电子研究报告》,全球汽车电子市场中,德、日、美企业垄断超 70%,博世、电装、大陆合计市场份额超50%。国内的汽车电子市场70%左右的份额被外国企业所占有。

随着国内汽车电子产业技术的逐渐成熟,在国家政策导向引领下,一批具备头部汽车品牌配套能力的本土优质汽车电子企业,逐渐进入国内外主要汽车整车生产企业的供应链体系。

报告期内,天有为向前五大客户销售金额占营业收入的比例分别为76.02%、72.87%和 84.42%,向现代汽车集团的销售金额占营业收入的比例分别为10.31%、23.21%和53.03%,公司客户集中度相对较高,特别是2022年度向现代汽车集团的销售占比超过50%,公司对现代汽车集团存在重大依赖。

但是,界面新闻发现现代汽车集团不仅是天有为销售的第一大客户,还是其应收账款的主要客户。

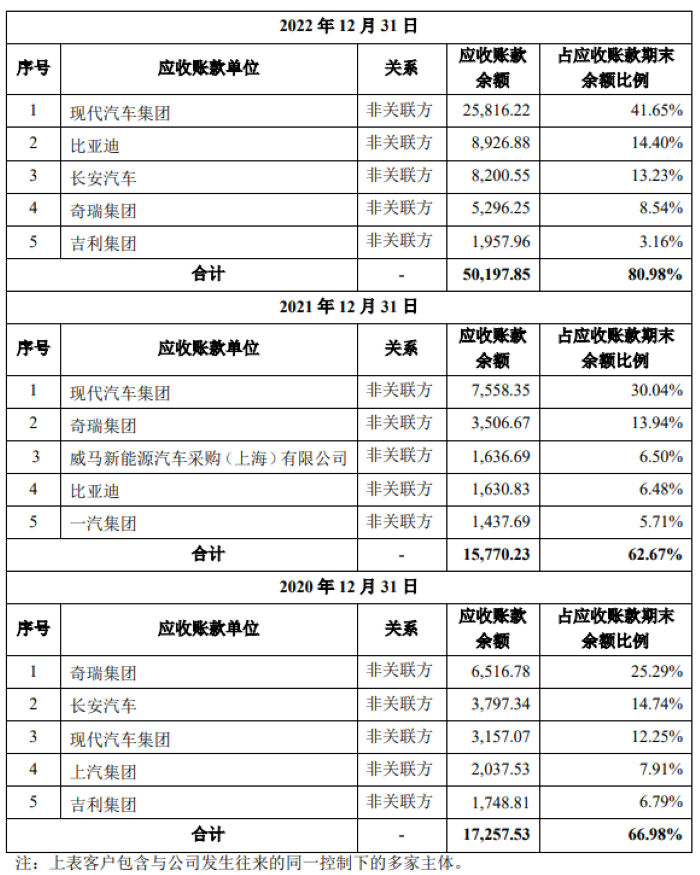

报告期各期末,公司应收账款余额前五名合计分别为1.73亿元、1.58亿元和5.02亿元,占应收账款期末余额的比例分别为66.98%、62.67%和80.98%。报告期内,现代汽车集团应收账款余额占天有为应收账款期末余额比例分别为12.25%、30.04%及41.65%。

报告期内,公司应收账款账面余额分别为2.58亿元、2.52亿元和6.2亿元,2022年末较2021 年末增长146.34%,金额和增长幅度较大。公司应收账款坏账准备金额分别为1586.36万元、1766.99万元和4764.34万元,占净利润的比例分别为43.14%、15.45%和12.07%。

随着公司经营规模持续扩大,未来如果公司不能相应提高应收账款管理水平,将可能出现应收账款回款不及时甚至出现坏账风险。

境外销售变动因素多

报告期内,公司境外销售收入占主营业务收入的比例分别为5.36%、13.96%和47.06%,境外收入占比逐步提升,公司境外客户主要分布在韩国、美国、斯洛伐克、印度、马来西亚等国家和地区。

除通过 IATF16949 等行业通用认证及满足客户对供应商的要求外,公司境外销售无需履行许可、备案等程序。但由于国际形势的不断变化,各国间贸易摩擦时有发生,若未来公司产品主要出口国家和地区的贸易政策、政治经济环境等发生重大变化,将对公司的业务拓展及经营业绩增长产生不利影响。

报告期内,公司境外销售主要以美元结算。受人民币对外币汇率波动的影响,报告期内,公司汇兑收益分别为9.33万元、-215.30万元和1058.32万元。若未来人民币对外币汇率持续波动,且公司对汇率风险未采取及时、有效的应对措施,将对公司经营业绩产生一定不利影响。

研发投入低于行业平均值

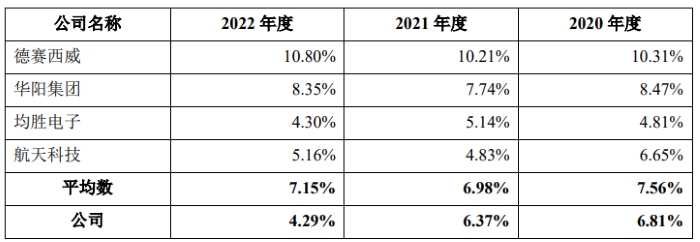

截至2022年年末,同行业领域中,德赛西威研发人员占员工数量的44.49%,华阳集团研发人员占员工数量的34.19%,航天科技研发人员占员工数量的18.90%,天有为的研发人员仅占员工数量的16.22%。

对比2022年度研发费用,德赛西威研发费用占收入比重的10.80%,华阳集团研发费用占收入比重的8.35%,航天科技研发费用占收入比重的5.16%,而天有为2022年度研发费用仅占收入比重的4.29%。

从表中不难看出,天有为2020-2022年年度研发费用率均低于行业平均值。

评论