文|赶碳号

组件价格战,是光伏制造全行业阶段性产能过剩下的一种必然结果,也是新能源取代化石能源的必然要求。

然而,光伏制造业让出来的利润,并没有完全转化为光伏电站装机成本的同比下降。因为,电站们还要面对强配储能的压力。

一、组件大降价,电站成本反大增

来源:光伏盒子

2022年,国内集中式光伏电站的组件招标均价在1.92元/W(未加权)。2023年光伏主材全面降价,最近两次集中采购的中标均价已低至1.3元/W。组件一项就降了0.62元/W,降幅32%。

对于任何制造业而言,短短半年整体性降价30%以上,都是令人难以置信的。莫说光伏组件这样TOB的工业品,哪怕就是靠降价促销的汽车、手机这样的消费品,也很难在半年内、全行业实现这样一个降幅。

讲真心话,赶碳号有点为光伏制造企业鸣不平。光伏供应链体系,资金密集、能源资源消耗高、技术门槛高、管理运营要求也很高,本应该享有更合理的利润。硅料企业去年虽然赚到了大钱,其实也是三年才开张,开张吃一年,不能只看到贼吃肉,看不到贼挨揍。

现在,在全行业大扩产所造成的阶段性产能过剩压力下,在集采招标僧多粥少的现实需求挤压下,利润已经薄如刀片。从产业链分工角度,下游电站相比搞制造业轻松多了,就连电站运维这活儿也都全部外包。

正如一位光伏大佬所说,光伏制造业利润回归制造属性,价格回到正常区间、哪怕略低于正常水平,都是可以接受的。因为,这是光伏新能源替代化石能源、硅基能源取代碳基能源的必然要求。

然而,赶碳号却发现,光伏制造业辛辛苦苦降本节省下来的利润,这部分商业价值并没有完全兑现为下游光伏电站的装机降本。

来源:光伏盒子

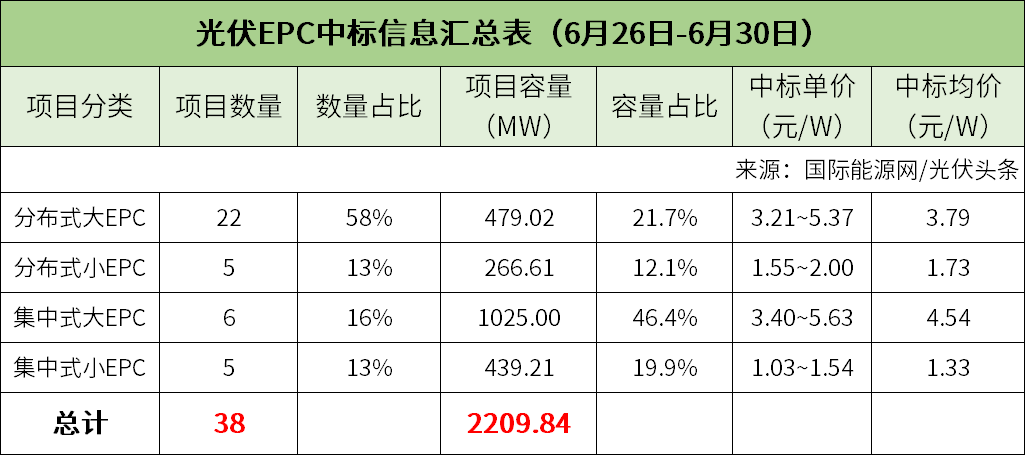

国际能源网/光伏头条(PV-2005)最近对6月份第5周(6月26日-6月30日)光伏EPC招/中标项目进了不完全统计,当周招标规模合计3114.09MW,中标规模合计2209.84MW,招中标规模合计5323.93MW。

在价格方面,有些让人不淡定:分布式大EPC均价为3.79元/W,集中式大EPC均价为4.54元/W。

来源:国际能源网

和2022年的平均中标价格,综合对比下来,是这样:

分布式大EPC降价0.35元/W;

分布式小EPC降价0.32元/W;

集中式大EPC反而涨价0.6元/W;

集中式小EPC降价0.01元/W。

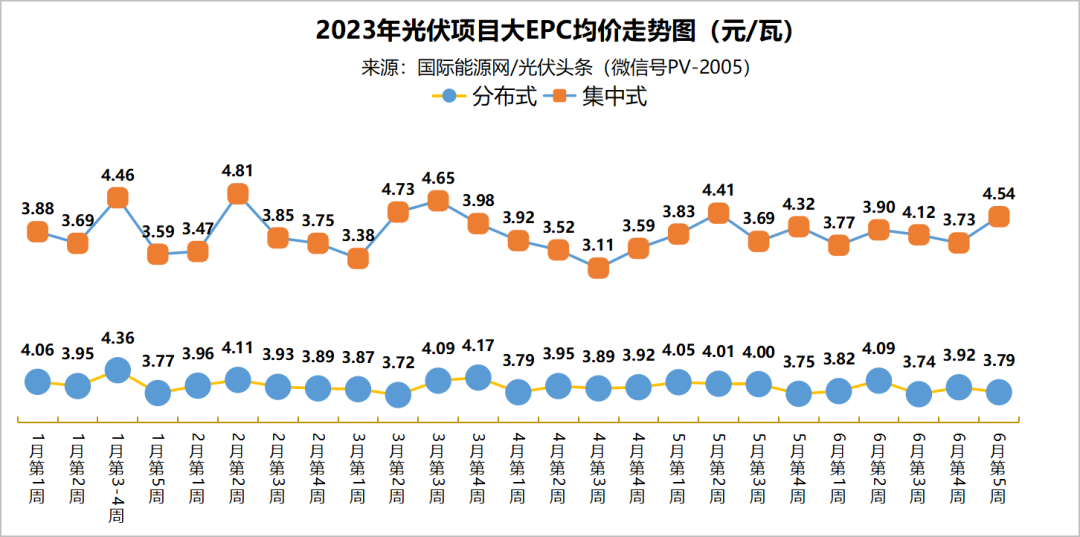

如果说只看单周的招标价格没有代表性的话,那么,从国际能源网/光伏头条统计的结题来看会更加一目了然。整个2023年上半年,集中式EPC价格一直在上涨,分布式EPC价格也只是略降!

来源:国际能源网

按照常理,组件每W降了0.62元,对应EP成本,至少每W也要下降0.62元才正常。组件企业现在有的已经在亏本报价了,但集中式大EPC的价格却不降反涨。那么,多出来的钱,花到哪儿去了?这事要问强配储能。

二、强配储能,存在哪些问题

光伏电站强配储能以及储能利用率偏低甚至建而不用的问题,已经不是一天两天了。强配储能的问题得以公开化,离不开中国电力企业联合会的一份调查报告。

2022年11月14日,中电联发布《新能源配储能运行情况调研报告》。这份调研报告在充分肯定成绩的同时,也指出了问题所在,统计数据有些触目惊心。报告指出:

从储能运行策略看,新能源配储至多弃电期间一天一充一放运行,个别项目存在仅部分储能单元被调用、甚至基本不调用的情况。

从储能等效利用系数看,调研电化学储能项目平均等效利用系数为12.2%,新能源配储系数仅为6.1%,火电厂配储能为15.3%,电网储能为14.8%,用户储能为28.3%。

报告进一步总结,新能源配储能主要存在以下六大问题:

一是新能源配储能利用率低。新能源配储能调用频次、等效利用系数、利用率低于火电厂配储能、电网储能和用户储能。

二是新能源配储能规模、型式没有进行科学论证。新型储能种类繁多、功用不一、技术成熟度和经济性差异大。多地采取“一刀切”式的配置标准,部分地区将配储能作为新能源建设的前置条件。风电配储和光伏配储对于储能的利用、弃风弃光的解决具有明显差异性,同质化的配置储能要求缺乏科学性。分散的配置方式无法体现规模效益,普遍存在运营成本高、效率低等问题,难以充分发挥储能作用。

三是新型储能成本较高,缺乏疏导渠道。新型储能成本高于火电灵活性改造、抽水蓄能等技术。当前新能源配储能的投资成本主要由新能源企业内部消化,叠加锂离子电池成本上涨,给新能源企业带来了较大的经营压力。

四是新型储能商业模式、电价机制有待进一步完善。新能源配储能收益主要来源于电能量转换与辅助服务,储能的诸多市场和价格规则仍有待落地;储能商业模式不稳定,回报机制不清晰,政策变动对收益影响较大。比如近期山东储能的容量补偿标准大幅下降,企业收益受到较大影响,不利于投资决策。

五是新型储能安全管理仍需加强。国外以及国内的储能起火事故说明,安全问题是新型储能规模化健康稳定发展的关键影响因素。在高成本压力下,部分项目选择了性能较差、投资成本较低的储能产品,增加了安全隐患。据统计,2022年1~8月,全国电化学储能项目非计划停机达到329次。电化学储能的安全标准、管理规范有待进一步提升。

六是新型储能运维难度大。电化学电芯数量庞大,储能项目电池单体颗数的规模已经达到万级甚至几十万级,维护难度极大;储能电站运维涉及到电气、化学、控制等多专业,当前运维粗放,运检维修人员专业性有待提升。

知情人士表示,这篇调研报告得到主管部门高度重视,相关部门正在研究叫停新能源强制配储政策,优化储能调度运行机制,切实让储能发挥出价值。

值得深思的是,一刀切式的提出强制性要求其实最容易,但从市场真实需求出发、从能源转型的根本与关键出发,真正解决问题才最难。

三、各地出台政策,继续强配储能

赶碳号认为,中电联的这份调研报告,为中国新能源行业的健康发展做了很大贡献。其实,有问题并不可怕,解决就是了,就怕没有发现问题,或者发现了不敢说,这才是最大的问题。

2022年,我国新型储能以7.3GW/15.9GWh的新增规模再创新高。远景副总裁田庆军认为,过去两年依靠新能源强配政策,储能实现爆发性增长,然而强配模式下的储能是沉默资产,导致市场一味追求低价、劣币驱逐良币,这对于储能行业短期利好、但长期利空。

田庆军建议,应适当解耦新能源和储能,按节点细化储能配备要求,同时明确储能独立市场主体地位,允许新能源配储转为独立储能参与现货市场,实现储能资源灵活流通,激发市场活力和推动高质量储能转型。

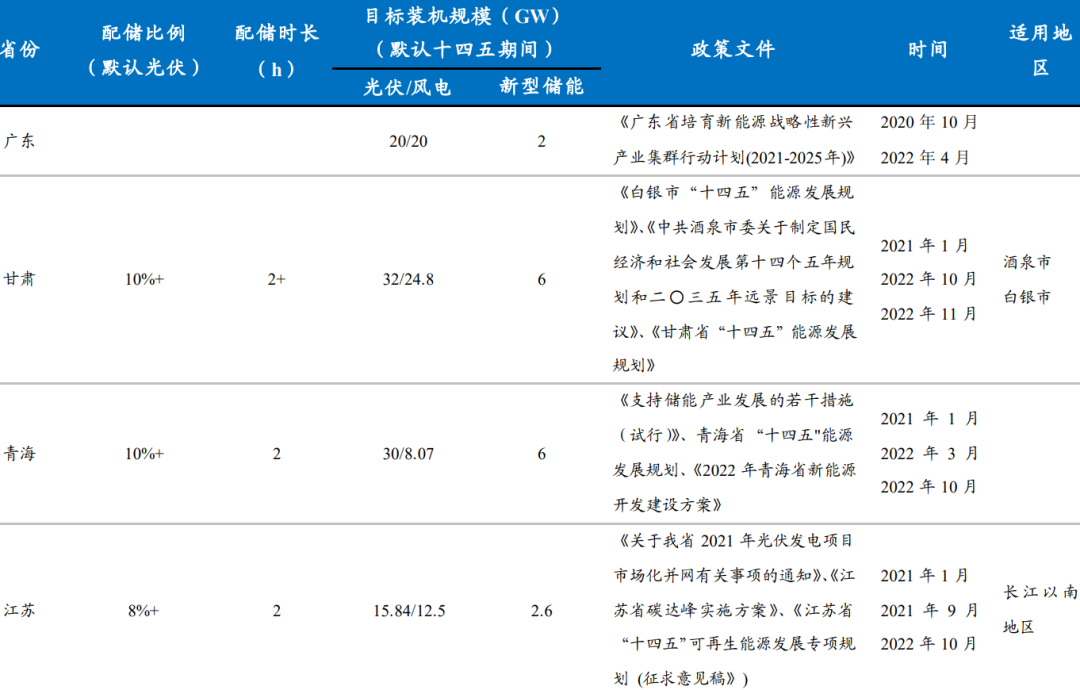

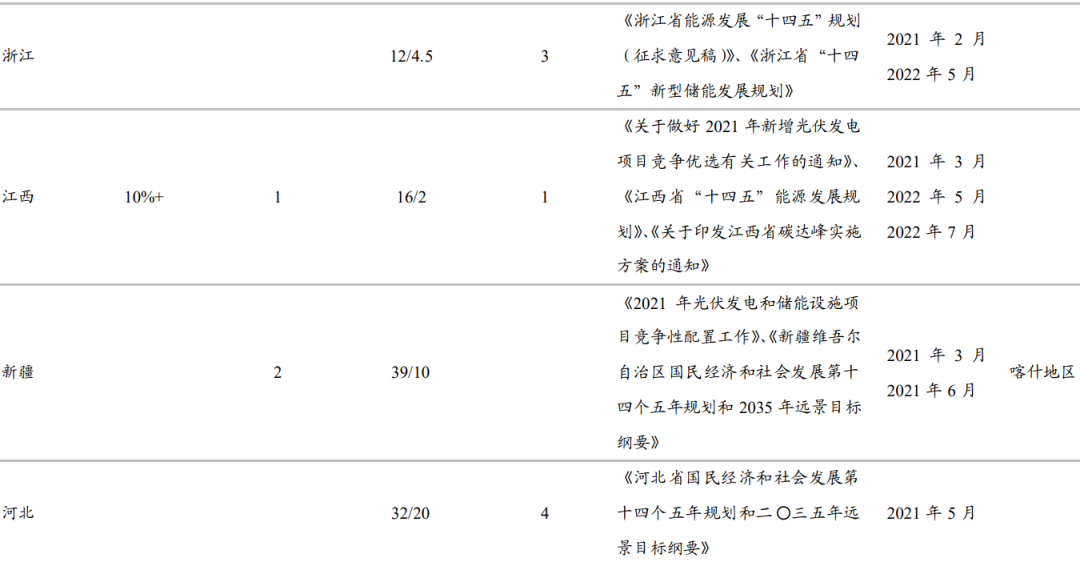

最近,各地出台的新能源政策显示,新能源配储能在继续强化。赶碳号希望强配储能的同时,制定行之有效的保障举措,避免建而不用。

6月7日,广东省能源局发布《关于新能源发电项目配置储能有关事项的通知》,要求能源发电项目应在项目首次并网前完成储能电站配置工作,并配合电网公司完成并网调试和验收;电网公司核实确认新能源发电项目配置储能满足容量要求、与核准(备案)文件一致、已完成项目工程竣工验收和电力工程质量监督等条件后予以并网。对未按要求配置储能的新能源发电项目,电网公司原则上不予调度,不收购其电力电量。

6月11日,河南发布《关于加快新型储能发展的实施意见》要求,2021年及以后河南省年度风光开发方案中的新能源项目,要严格按照开发方案中承诺的储能配比配置储能设施,储能投运时间不能晚于新能源项目投运时间;如未投运,电网不得调度及收购其电力电量。鼓励已并网的存量新能源项目,按照不低于装机功率的10%、时长不少于2小时的要求配置新型储能设施。同一调度区域内,优先消纳储能配置比高、时长长的新能源项目电力电量。

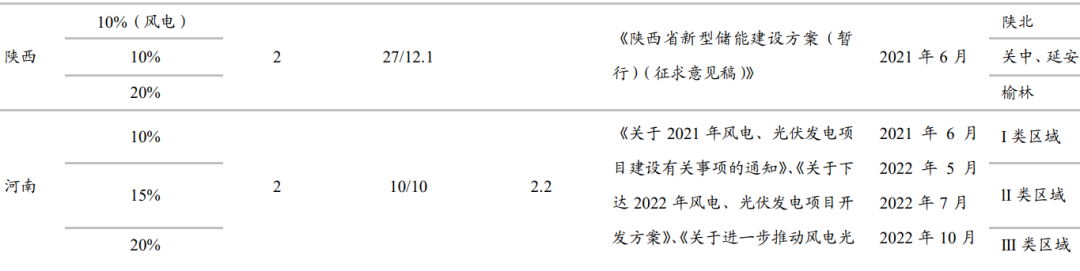

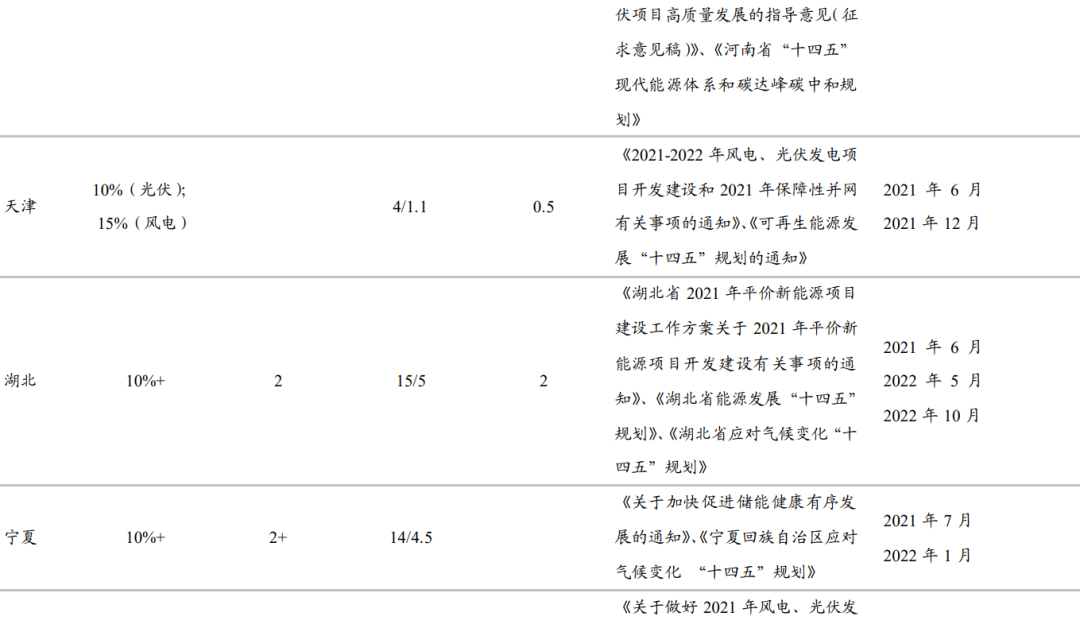

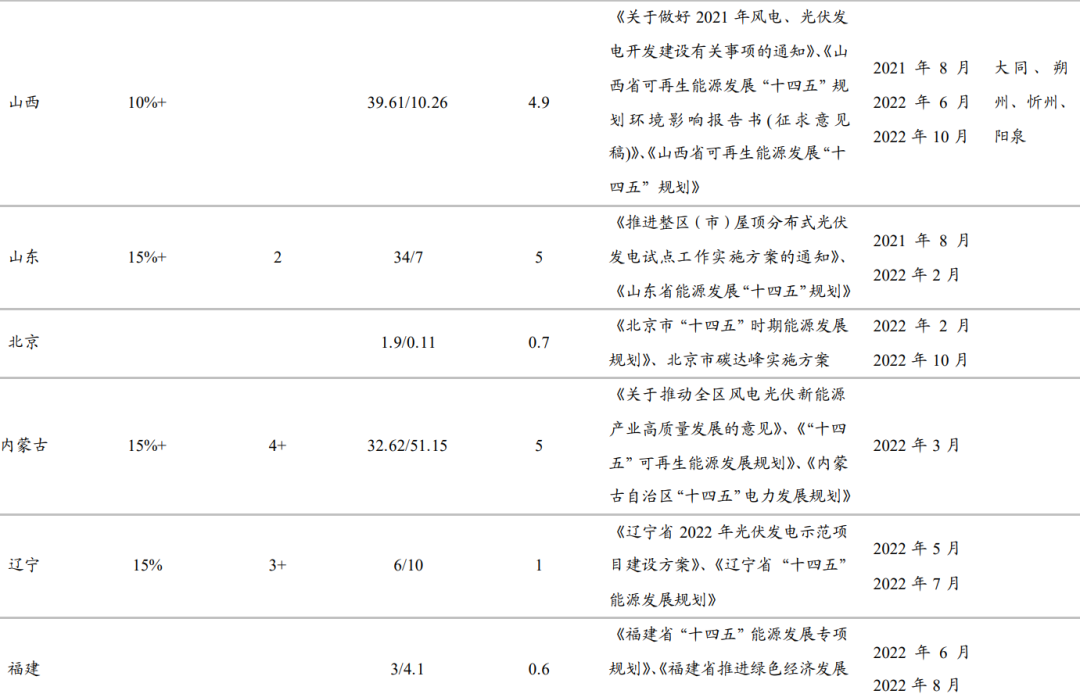

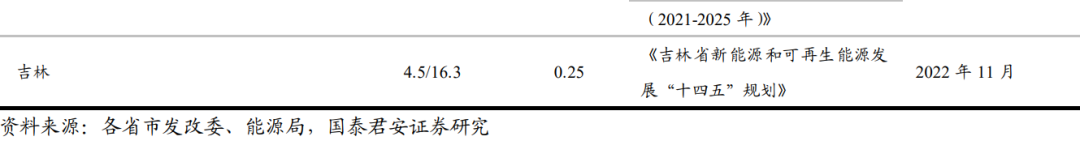

各省市新能源配储能政策汇总

评论