文|野马财经 武丽娟

编辑|高岩

“借鸡生蛋”是投资者最好的赚钱方式之一,上市公司们更是深谙这个玩法。

从炒房到炒股,从理财产品到委托贷款,上市公司利用闲置资金投资近年来并不鲜见。

7月7日,盐湖股份(000792.SZ)最新发布购买理财产品进展的公告,本次委托理财金额12.5亿元。6月29日、30日,盐湖股份已发两次理财公告共计购买金额22亿元,其中共购入7笔信托类产品金额共计16.5亿元。

截至7月7日,盐湖股份今年以来共发布使用闲置资金进行证券投资或购买理财产品公告9次,累计购买信托产品超20亿元。

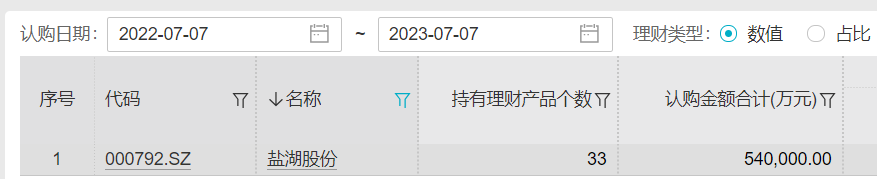

近一年以来,盐湖股份持有理财产品33个,认购金额合计54亿元。从认购金额看,排名第30名,从理财种类来看,购买信托金额28亿元居上市公司榜首。

来源:Wind

从超级大白马“钾肥之王”,到“A股史上最大亏损王”,再到“盐湖锂资源之王”,盐湖股份60余年的发展堪称曲折离奇。

尽管钾肥和碳酸锂两大主业均面临较大挑战,但盐湖股份手头还是很阔绰的。截至2023年第一季度,其货币资金169亿元,是2019年同时期的近10倍。同时,在理财产品方面也比较“大方”,交易性金融资产23.55亿元,占总资产比例超5%。

偏爱买信托一年认购28亿居榜首

Wind数据显示,2022年共有1411家上市公司购买20139款理财产品,认购金额约为1.48万亿元;2021年,共有1427家上市公司购买19740款理财产品,认购金额约1.42万亿元。

“不能把鸡蛋放一个篮子里”,盐湖股份自然也明白这个道理。

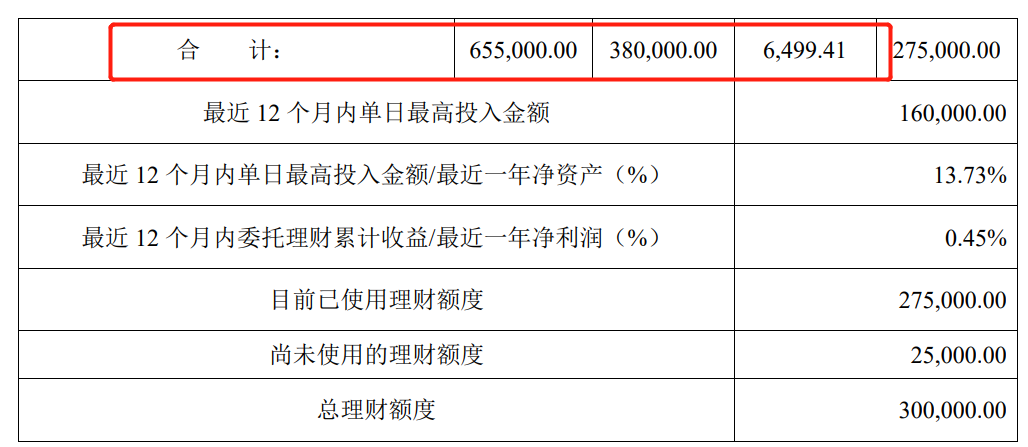

野马财经梳理近期公告发现,盐湖股份近12个月购买理财产品53亿,已收回的本金38亿,获得的收益6499.41万。从理财产品类型看,信托是其投资重点。

来源:公司公告,单位(万元)

信托产品作为理财市场较为重要的一员,一直备受上市公司青睐。

据Wind数据,年初至二季度末,A股市场上共有39家上市公司购买了信托产品,购买金额合计约为81.5亿元,其中,部分上市公司购买金额累计超过5亿元的达到5家。

而今年以来,仅盐湖股份一家上市公司合计买入信托产品总金额就达23亿元,在39家购买信托产品的上市公司中居首位,相关信托产品业绩比较基准在3.2%至4.8%之间。

时间范围再放大来看,一年以来,盐湖股份共计购买信托28亿元,也是居首。

来源:Wind

比如,其购买的信托产品有:外贸信托-鑫安1号集合资金信托计划(认购金额1亿元)、平安信托信建投42号集合资金信托计划第1期(认购金额4亿元)、外贸信托-东润稳健2号12M-3期集合资金信托计划(认购金额2亿元)、外贸信托-五行致远(12月开)11期集合资金信托计划(认购金额2亿元)、陕国投 汇盈1号债券投资集合资金信托计划(认购金额3亿元),产品业绩比较基准分别为3.2%、4.05%、3.5%、4%、4.8%。

不过,信托产品对上市公司的吸引力正在下降。今年前六个月,已披露认购信托产品的上市公司共计39家,认购金额合计73.79亿元,同比减少27.78%和16.85%。

金乐函数分析师廖鹤凯认为,盐湖股份现金流非常充足,这样的投资分配也是手握大量现金后增加资产收益、优化财务结构和提高公司的综合竞争力的手段,量力而行适当的投资理财,投资中低风险的理财产品有助于实现财务增值和风险分散。

从理财产品类型看,年内上市公司购买的理财产品主要包括存款、定期存款、通知存款、结构性存款、银行理财产品、证券公司理财、投资公司理财、信托等。

买理财赚收益,资本市场早有不少先例,如2022年“券商一哥”中信证券(600030.SH)就曾用80亿元的闲置募集资金购买4批银行理财,半年躺赚收益约4172万元。而有着“水泥茅”之称海螺水泥(600585.SH)也在2022年收回了8批理财产品,总计收益约5.42亿元。

不过,风险和收益总是并存。今年年初,众兴菌业(002772.SZ)公告,称2021年5月6日认购了1亿元的“善缘金206号私募证券投资基金”产品,截至2022年12月31日,该产品的净资产为6556.25万元,亏损幅度接近35%。还有云南白药(000538.SZ),2021年因投资股票基金形成巨额亏损近20亿。

廖鹤凯表示,上市公司闲置资金理财其目的是增加资产收益、优化财务结构和提高公司的综合竞争力。对于上市公司来说,投资理财可以是一种有效的资金管理手段,有助于实现财务增值和风险分散。另外,信托产品依然是目前国内风险和收益平衡最好的投资品类,选择面广且大多数是中低风险的产品,适合大部分高净值客户和公司闲置资金配置。从上市公司投向上看,现金管理类、固收类信托产品更受青睐,灵活稳定符合上市公司大部分闲置资金短期孳息的特点,固收类则属于较长期的配置选择。

对此,盐湖股份称,公司使用自有闲置资金购买理财产品时,遵守审慎原则,选择的理财产品为安全性高、流动性好,低风险或稳健型理财产品,投向以银行存款、货币市场工具、国债、同业存单等各类符合监管要求的固定收益类和非固定收益资产。

一季度业绩双降主业销售下滑

上市公司购买理财产品往往被认为是一个常规操作,更有公司,如九安医疗就豪掷超200亿元理财。作为国内盐湖产能最大的公司,在投资上颇为大方的盐湖股份,主营业务营收增长如何?

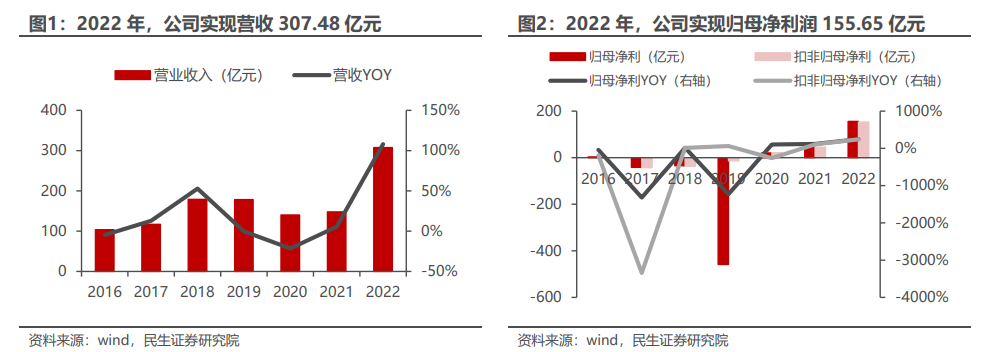

2022年盐湖股份业绩创历史新高。全年实现营收307.48 亿元,同比增加108.06%;归母净利润155.65 亿元,同比增加 247.55%。

从资金能力的角度来看,2022年公司实现经营活动现金净流入174.84亿元,同比增加 127.15 亿元,主要是由于主营业务钾肥和碳酸锂销售收入增加所致。

钾肥主要应用于农业领域,施用于大田作物和经济作物的种植过程中。浙商证券研究显示,目前全球钾资源的分布很不均衡,集中度较高。加拿大、白俄罗斯和俄罗斯为全球储量最高的国家,合计约为全球钾盐资源总储量的64%,而我国储量占比为10%,排名第4。目前海外前七大钾肥生产企业产能占比高达83%,盐湖股份钾肥产能全球排名第6。

受益于新能源汽车销量的爆发,盐湖股份另一主业产品碳酸锂的价格涨幅较大,锂盐产品也量价齐升。

2022年氯化钾实现营收173.01亿元,同比增加60.03%,营收占比为56.27%;碳酸锂实现营收114.58亿元,同比增加531.47%,营收占比提升至37.26%。

不过,进入2023年后,盐湖股份业绩迎来双降。今年一季度营业收入47.07亿元,同比下降38.21%;归母净利润22.25亿元,同比下滑36.37%。盐湖股份解释称,因受碳酸锂产品市场需求疲软等因素影响,销量较上年同期出现下滑,针对市场变化,正充分与下游客户沟通,拓展销售渠道。

浙商证券研究也表明,盐湖股份业绩下降原因主要是2023年以来,新能源领域如锂电持续表现不佳,碳酸锂价格下降。

IPG首席经济学家柏文喜认为,上市公司在暂时资金闲置且没有较好投资计划情况下,可以选择理财投资来提升收益。但是就中长期来看,还是要推动企业战略转型,以投资或并购的方式获得具有成长性与可持续性的新主营业务。

知名经济学家宋清辉也有类似观点,“后疫情时代,企业想要获得市场的持续认可,未来需要及时调整战略、聚焦主业。因为只有主营业务的提升,才能够最终提高上市公司的质量。”他提到,上市公司在发展中要有远见和定力,不能只想着挣“快钱”,否则终会因苦果反噬而被资本市场淘汰。

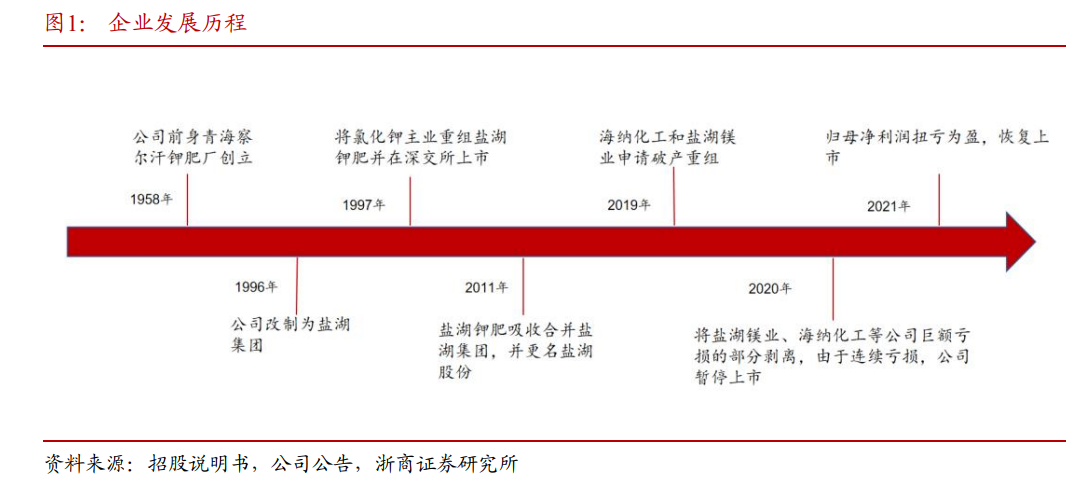

从“A股亏损王”到2000亿市值

1958 年,我国首家钾肥企业——青海察尔汗钾肥厂成立。1997 年,公司重组为“青海盐湖钾肥股份有限公司”(盐湖钾肥),并在深圳证券交易所上市。2011 年,经吸收合并盐湖集团后,公司更名为“青海盐湖工业股份有限公司”。两湖成功合并,盐湖股份诞生。

成立之初的盐湖股份,坐拥察尔汗盐湖的钾盐资源,这是一个氯化钾探明储量,占全国比例高达50%以上的“肥矿”。这也让盐湖股份成了名副其实的“钾肥之王”。

2017年以前,盐湖股份一直保持盈利,此后,因钾肥销量减少等原因,2017年,盐湖股份净利润亏损42.88亿元,为上市以来首度亏损;2018年,继续亏损36亿元;2019年,在处置控股子公司盐湖镁业和海纳化工相关资产包时,通过协议转让方式予以变现处置,这也导致盐湖股份交出了一份“破天荒”的成绩单,巨亏466亿元成为当年A股“亏损王”;2020年4月29日,盐湖股份被暂停上市,开始漫长的停牌。

此外,盐湖股份的多元化经营也不出彩。从2008年开始,盐湖股份开始打造多元化战略,海虹ADC一体化、海纳PVC一体化,2010年又开始进军金属镁及化工业务。但这些项目不仅建设周期长,投资规模大,而且投产后便因财务费用高、产能不达标、产品价格低等原因陷入大幅亏损,从而计提了大额资产减值,对盐湖股份的业绩造成重大影响。

不过,从“牛夫人”回归到“小甜甜”,对盐湖股份来说只用了一年。

事实上,在被暂停上市之前,盐湖股份就在2019年9月便被法院裁定进入破产重组程序。盐湖股份也决定甩掉“金属镁一体化”这个包袱。

2019年底,在经历了6次流拍后,原价254.27亿元的“金属镁一体化”资产6次流拍降至29.9亿元仍无人问津。2020年1月,青海国资旗下的汇信资管最终以30亿元的价格兜底受让了这份资产。

处于周期性行业,氯化钾价格波动决定着盐湖股份能否盈利。2020年下半年以来,受疫情因素影响,全球农产品价格持续走高,钾肥价格也随之水涨船高。经过重点发展钾锂项目,2021年其净利润恢复正值,8月10日,成功恢复上市,首日最高暴涨近400%,总市值超过2300亿元,成为A股市场罕见“死里逃生”的案例。

谁能料到,三年前还濒临退市的“亏损王”盐湖股份,如今已成“盐湖锂资源之王”,成为中国最大的钾肥工业生产基地。

从退市边缘,逆袭为千亿市值的行业龙头,盐湖股份的资源优势、自救、时运,缺一不可。如今全面注册制下,退市公司重新上市规则也逐渐与普通IPO门槛趋同。比如在上交所主板,一是重新上市股票需符合《证券法》、证监会规定的发行条件;二是公司市值及财务指标需符合修订后的首发市值及财务要求。

今年以来,盐湖股份股价整体下行趋势。截至7月7日,盐湖股份报收18.97元/股,市值1031亿元。同时,公司仍存在钾肥需求、新能源汽车销量不及预期,以及全球锂资源供给超预期释放的风险。

你对上市公司大手笔买理财怎么看?了解盐湖股份吗?留言聊聊吧!

评论