界面新闻记者 |

界面新闻编辑 | 谢欣

近两年,ADC(抗体偶联药物)领域颇为热闹,重磅产品、授权交易不断涌现。这背后的卖水人也动作频频。日前,东曜药业牵手博瑞医药,开展ADC领域的CDMO(医药研发生产外包组织)服务战略合作;荣昌生物的子公司迈百瑞在深交所创业板过会,后者在ADC药物CDMO领域优势突出。

7月9日,生物药CDMO龙头药明生物也宣布新动作。公司拟分拆药明合联(WuXi XDC)并于香港联交所主板上市。药明合联是药明生物和合全药业成立的合资公司,专注于提供ADC等生物偶联药物端到端CRDMO服务。

关于拆分上市的原因,药明生物表示,拟分拆可赋能药明合联发展其致力于生物偶联物的CRDMO服务,并从ADC拓展至所有生物偶联物,包括多肽偶联物、寡核苷酸偶联物以及化学偶联物(从ADC到XDC)。

同时,拟分拆将允许药明合联在资本市场上拥有独立的融资平台,以满足其资金需求,也促进药明生物资源配置更为有序高效。

此外,拟分拆上市后,药明合联将继续为药明生物子公司,即药明合联的财务业绩将继续合并入账至药明生物的综合财务报表。截至2022年末,药明合联的收益及经调整纯利在药明生物的占比分别为约6.5%及不足5%。

同日,药明合联IPO获港交所受理。招股书显示,2020年至2022年,以及2023年1-3月,药明合联收益为9635.3万元、3.11亿元、9.90亿元和4.88亿元;经调整净利润分别为3277.5万元、7708.7万元、1.94亿元和1.00亿元。其中,海外最终客户在公司收益中的占比由不到30%提升至当下的近70%。

飞速增长的业绩背后是ADC领域的火热研发和该领域对CDMO服务的巨大需求。

据弗若斯特沙利文的数据,全球ADC药物市场规模预计将从2022年的79亿美元增至2030年的647亿美元,复合年增长率为30.0%。目前,全球共有15款ADC药物已经获批。而截至2023年3月末,全球共有222款ADC候选药物进入临床阶段。其中,处于I、II及III期临床试验的分别为130款、75款及17款。

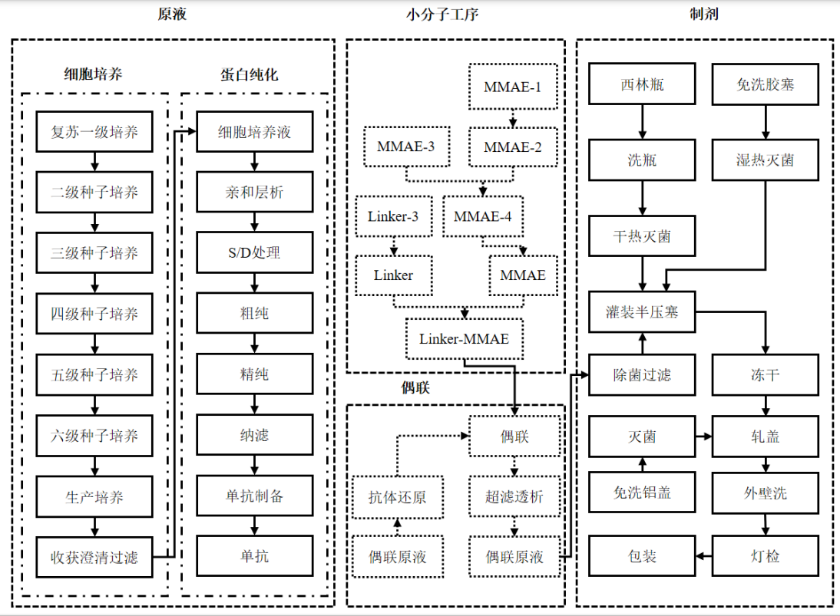

此外,ADC药物可以分为抗体、连接子、毒素三个部分。其中抗体由细胞发酵得到,后两者由化学合成得到。这意味着三者来源于不同生产技术和场地。另外,ADC研发的关键还在于将连接子与抗体进行偶联。当下,ADC药物发展到第三代,其技术突破即是偶联技术由随机偶联发展成定点偶联,提高了药物的抗体偶联比(DAR)均一性,从而降低了非治疗性毒副作用,拓宽了药物治疗窗口。

不过,多数生物制药公司并不具备以上全部能力。这一点对照药明合联也可见一斑,其两大股东药明生物和合全药业分别在生物药和小分子药物开发能力上具有优势。另外,公司具有专有的WuXiDAR4偶联技术。因此,生物偶联药物开发的外包率约为70%,远高于其他生物制剂34%的外包率。

从竞争格局上看,据招股书,药明合联是全球唯一具有ADC开发一体化端到端服务能力的公司。按收益计算,2020年至2022年,药明合联在全球ADC等生物偶联药物CRDMO的市场份额从1.8%提升至9.8%。2022年,公司在中国的市占率为69.5%,在全球和中国市场分别排名第二、第一。

具体到药明合联的客户和项目数量上,2020年至2022年,以及2023年1-3月,公司服务客户数量分别为49名、115名、167名和126名。截至2020年至2022年末,以及2023年5月末,公司分别共有9款、12款、24款及28款ADC候选药物从发现阶段进入CMC(化学成分生产和控制)开发阶段。

截至2023年5月末,公司有102个进行中的整体项目,并帮助客户提交45款ADC候选药物的IND(新药临床试验申请)。这一数字仅在2022年即为18款,超过总数的三分之一。基于此,公司IND后服务的收入占比也由2020年的不到45%提升至当下的65%左右。

此外,药明合联披露,公司已完成两个整体项目的程序验证,并帮助准备提交BLA(生物制品执照申请)。这意味着药物获批后,公司或将有项目进入商业化生产阶段。

在产能上,药明合联在无锡、上海及常州经营三个基地,分别用于开发生产原液/药品,生物偶联药物发现及工艺开发,以及开发生产连接符及有效载荷。值得注意的是,上述三个基地位于方圆200公里或约两小时车程范围内,有利于物流协调及管理,提高效率,从而可能降低整体成本。

据招股书,2020年至2022年,以及2022年和2023年1-3月,公司毛利率分别为8.4%、36.5%、26.4%、37.9%及24.3%。毛利率波动主要基于两个因素。其一,2021年公司业务规模增长、生产设施增产及服务效率提高,提高了规模经济效益及毛利率。其二,抗体中间体生产方面的外包成本录得百分点增加,导致公司2022年和2023年1-3月的毛利率降低。

由此,药明合联本次上市募资的用途之一即是扩产。据招股书,公司募资用途包括用于在新加坡兴建生产设施,并扩大在中国的抗体中间体产能;用于有选择地寻求战略联盟、投资及收购机会,以扩大公司技术平台及服务类型;以及用作营运资金及其他一般公司用途。

具体而言,药明合联采取“全球双厂生产”的策略。无锡新建设施包括一条公斤级连接符及有效载荷生产线(XPLM1),一条生物偶联药物抗体中间体和原料药双功能生产线(XmAb/XBCM2),以及一条药品生产线(XDP2)。新加坡基地新建设施包括一条生物偶联药物抗体中间体和原料药双功能生产线(XmAb/XBCM3),一条原料药生产线(XBCM4)以及两条药品生产线(XDP3及XDP4)。

公司预计,XPLM1设施、XmAb/XBCM2及XDP2设施分别将于2023年第四季度、第三季度开始GMP合规运营;新加坡基地将于2026年前开始GMP合规运营。

评论